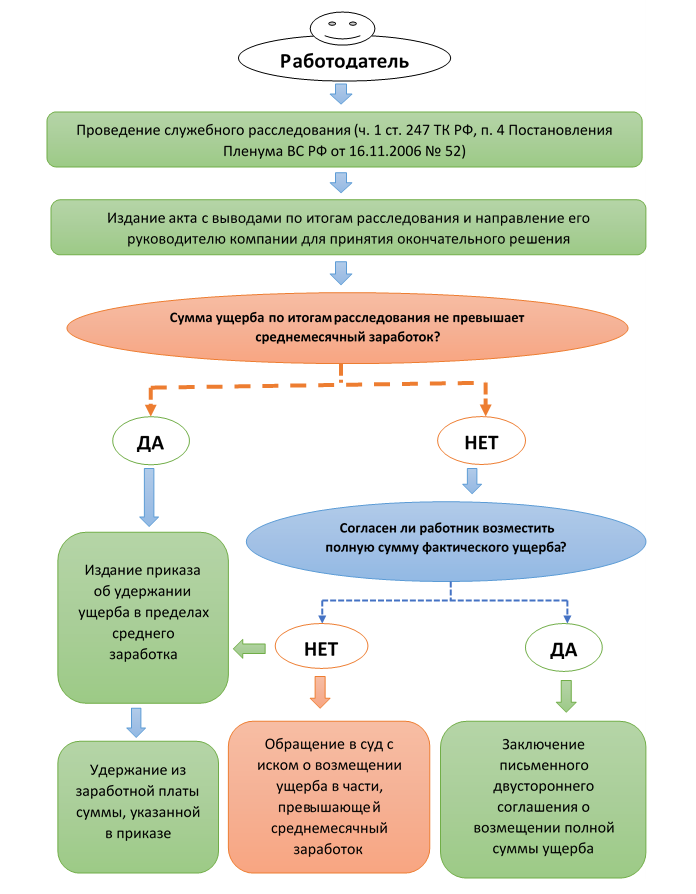

Процедура удержания недостачи по итогам ревизии

Ущерб, причиненный компании, оценивают по итогам проведенной инвентаризации ценностей. Для правильного проведения процедуры удержания недостачи с материально ответственного лица необходимо обязательное установление:

- размера ущерба;

- обстоятельств возникновения недостачи;

- вины конкретного материально ответственного лица.

Помимо указанных выше обстоятельств, комиссия может выявить факты, исключающие возможность применения к работнику материальной ответственности. И тогда взыскать с него ущерб нельзя.

Если сумма ущерба в пределах средней зарплаты за месяц, на основании акта с выводами комиссии по расследованию руководитель издает приказ об удержании. При этом согласие сотрудника на взыскание такого размера убытков не требуется.

В случае применения полной материальной ответственности – в сумме свыше месячного дохода – перед тем, как удержать недостачу с материально ответственного лица, нужно получить его согласие на взыскание в полной сумме. Если согласие не получено, с него можно удержать только средний заработок за 1 месяц. Разницу же можно истребовать только в судебном порядке.

Когда работник готов возместить полный фактически объем убытков в добровольном порядке, он пишет соответствующие заявление или с ним заключают письменное соглашение о возмещении (определение ВС РФ от 27.04.2020 № 19-КГ20-2).

В соглашении или заявлении может быть предусмотрено как единовременное внесение всей суммы ущерба, так и его удержание по частям в течение определенного времени.

Любое удержание, в т. ч. в пределах среднемесячного заработка, не может превышать 20% от суммы зарплаты сотрудника за месяц (ст. 138 ТК РФ). Все подобные взыскания проводят после уплаты НДФЛ и изъятий по исполнительным документам.

Бухгалтерский и налоговый учет недостач

Сумму недостачи фиксируют в инвентаризационной описи, а также акте по результатам служебного расследования. Основные проводки на удержание недостачи приведены далее в таблице.

|

Дт |

Кт | Содержание операции |

Документ |

| 94 | 10, 41, 43 | Выявлена сумма недостачи по итогам инвентаризации | Инвентаризационная опись, сличительная ведомость |

| 73 | 94 | Отнесение недостачи на виновное лицо | Приказ и акт по итогам служебного расследования |

| 50, 51 | 73 | Добровольное внесение суммы ущерба работником в кассу | Заявление работника, соглашение о возмещении, приходный кассовый ордер, банковская выписка |

| 70 | 73 | Удержание недостачи полностью или частично из зарплаты текущего месяца | Справка-расчет, составленная на основании приказа о взыскании |

Если возмещение получено с уже уволившегося работника, вместо счета 73 следует использовать счет 76. При этом бывший сотрудник может только вносить сумму недостачи в кассу или на расчетный счет, так как удержание из зарплаты невозможно ввиду того, что он уже бывший.

Сумму имущества, утраченного в результате недостачи и отнесенную на виновное лицо, в налоговом учете причисляют к внереализационным расходам (письмо Минфина России от 27.04.2020 № 03-03-06/1/34033), а ее возмещение – к налоговым доходам. При этом их размер, как правило, равнозначен. И отражение каких-либо разниц по ПБУ 18/02 формально не требуется.

Поскольку утрата ценностей в результате недостачи не признается реализацией по п. 1 ст. 39 НК РФ, обязательства исчислять с ее суммы НДС не возникает (п. 1 ст. 146 НК РФ, п. 10 постановления Пленума ВАС РФ от 30.05.2014 № 33).