Зачем нужно дисконтирование для ФСБУ

Как мы уже не раз отмечали в статьях, отчеты по МСФО, а теперь и по ФСБУ, готовят для пользователя, который вкладывает деньги в фирму как в проект. Дисконтируют (приводят) показатели в отчетности для того, чтобы они были сопоставимы с другими вариантами вложений. Например – можно вложить деньги в фирму, а можно положить под проценты в банк или купить облигации с гарантированной выплатой купонного дохода.

Как инвестору понять, что для него выгоднее?

Есть два пути:

- Посчитать, сколько он получит в будущем, вложив сегодня, допустим, 1 млн рублей. Если по одному проекту будущий доход, скажем, через 2 года составит 100 000 рублей, а по второму – 150 000 рублей, можно понять, какой вариант выгоднее. Данный порядок действий называется компаундинг. Он «обратный» дисконтированию.

- Взять за основу прогноз (или обещания того, кто привлекает деньги) о том, сколько денег вернется от инвестиции в будущем. Например, учредители проекта обещают через 3 года выплатить инвестору 1,5 млн рублей, если он вложит 1,2 млн рублей. Плюс у инвестора есть возможность положить деньги на депозит под хорошие проценты.

Чтобы сделать выгодный выбор, инвестору можно сравнить, сколько в обоих случаях нужно вложить сегодня, чтобы через 3 года получить 1,5 миллиона. У него есть ставка, по которой банк примет деньги на депозит. Пусть это будет 10%.

Считаем по формуле банковского процента:

1 500 000/(1+0,1)3 = 1 126 972 руб. – нужно вложить сегодня в банк, чтобы через 3 года получить 1,5 млн.

Можно дальше не вычислять процентную ставку по проекту. И так видно, что вложив меньшую сумму в банк, инвестор получит на выходе столько же. При этом минимизирует риски, что что-то пойдет не так и обещанный фирмой доход не будет получен.

Сумма, которую инвестор получил для сравнения по банку – это приведенная сумма депозита (сколько «стоят» сегодня будущие 1,5 млн). А формула, по которой он ее вычислил, – производная от формулы сложного процента.

|

ПС = К / (1+ r)t |

Где:

ПС – приведенная (дисконтированная) стоимость;

К – дисконтируемая сумма;

r – процентная ставка;

t – период кредитования.

В бухотчетности по МСФО принято показывать проекты по 2-му варианту. А в качестве проекта рассматривать и приобретение активов, и дальнейшее ими распоряжение (например, передача в лизинг). Во всех случаях нужно продемонстрировать пользователю, что поступить с деньгами выгоднее именно так, чем просто отнести их на процентный вклад в банк. Теперь то же самое нужно и в ФСБУ.

Дисконтировать по ФСБУ 25/2018 придется многое

Обеспечение сопоставимости данных конкретного бухотчета с другими ведет к немного разному подходу в расчетах приведенной стоимости для арендодателя и арендатора. Неизменным остается одно: исходить всегда следует из фактических параметров факта хоз. жизни.

Например, Минфин уже начал давать установки в отношении договоров аренды, которые заключают на 11 месяцев с целью избежать госрегистрации (см. письмо от 04.10.2021 № 07-01-09/80036).

В нём чиновники настаивают, что при определении того, является аренда операционной или нет, нужно учитывать фактический срок, в течение которого арендатор будет пользоваться имуществом. Если договор сроком меньше 1 года регулярно продлевают и в нем заложена возможность продлевать еще, то аренду для целей бухучета нужно считать неоперационной! С отражением так, как того требует ФСБУ 25/2018.

А значит, по продлеваемым «коротким» договорам коммерческой недвижимости арендодатель все равно должен показывать в учете и отчетности инвестиции в аренду, а арендатор – право пользования объектом аренды (ППА).

Теперь перейдем к нюансам расчетов у арендодателя и арендатора (они же лизингодатель и лизингополучатель, разницы особой нет).

Ставка дисконтирования и инвестиции в аренду у арендодателя

Первое, что вгоняет в задумчивость бухгалтера, чья компания сдает что-то в аренду или лизинг, это требование рассчитать «свою» ставку дисконтирования для отражения в отчетности. Постараемся простыми словами объяснить, что имеется в виду.

Расчет ставки дисконтирования для арендодателя

Вспомним, о чем говорили в начале статьи. Что должен показать пользователю отчетности арендодатель? Базу для сравнения реализуемого им проекта по сдаче в аренду или лизинг с другими проектами вложения средств.

Для этого у арендодателя (лизингодателя) есть такие вводные данные:

- сумма, в которую ему обошелся объект аренды;

- сумма платежей, которую он получит по договору;

- срок действия договора.

То есть, почти все данные для подстановки в формулу банковского процента:

|

S=P × (1+r)t |

Где:

S – валовые поступления от аренды;

Р – стоимость вложений в аренду;

t – период договора.

Чего не хватает? Как раз процентной ставки r, чтобы пользователь мог сравнить доходность с тем же банковским депозитом или другим договором.

r – внутренняя норма доходности нашего «проекта» по сдаче чего-то в аренду/лизинг. И она же – ставка дисконтирования для отражения в бухучете и отчетности конкретного договора по ФСБУ 25/2018.

Быстро посчитать ее поможет Excel. Есть специальная формула ЧИСТВНДОХ (XIRR, если у кого-то до сих пор англоязычный Excel).

Чтобы правильно выполнить начисления, нужно внести в формулу все показатели, о которых мы только что рассказали.

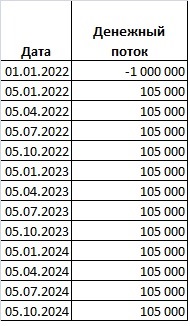

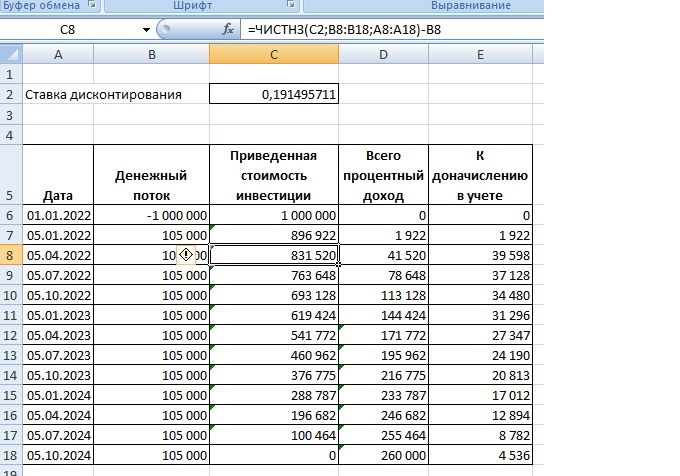

Пример

Пусть есть договор лизинга, по которому 01.01.2022 передан предмет. Лизингополучатель платит ежеквартально, в начале квартала. Для упрощения расчетов примем, что выкупной стоимости отдельно нет. По завершении договора предмет лизинга остается у лизингоплучателя.

Лизингодатель купил предмет за 1 млн руб.

Лизингополучатель платит ежеквартально, до 5-го числа первого месяца квартала – 105 000 рублей.

Срок договора – 3 года.

Чтобы корректно сработала ЧИСТВНДОХ, нужно внести в нее все движения средств с датами, включая передачу предмета лизинга (аренды).

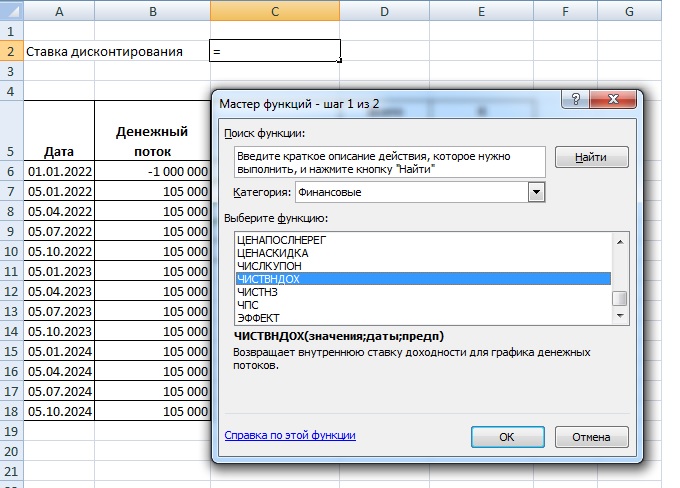

Теперь можно выбрать свободную ячейку, что вычислить ставку дисконтирования по этому договору.

Помечаем ячейку, жмем на значок функций в командной строке и в разделе «Финансовые» находим ЧИСТВНДОХ.

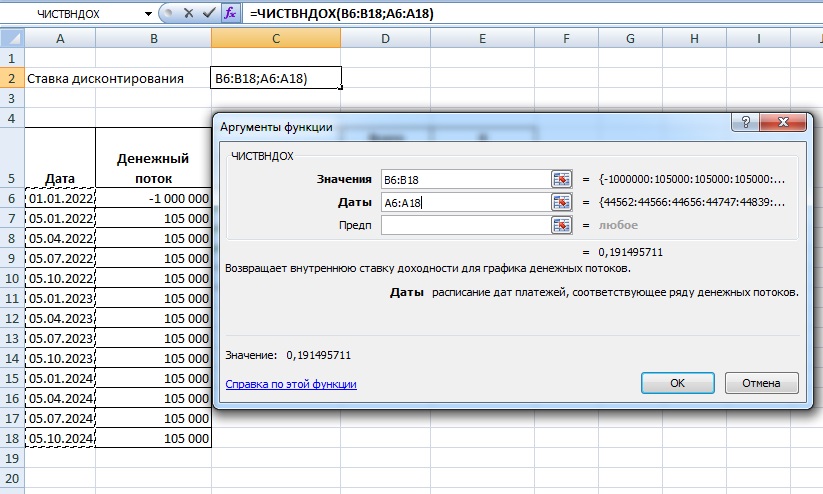

Вносим значения, выделяя диапазон данных, как показано на рисунке – все заполненные ячейки в каждом столбце.

И нажимаем Ок.

Ставка дисконтирования по договору рассчитана!

Чистая приведенная стоимость инвестиций в аренду

Когда есть все данные для подстановки в формулу, включая процентные ставки, появляется возможность определить на нужную дату дисконтированную стоимость инвестиций в аренду.

Для этого надо взять всё ту же формулу банковского процента и учесть в ней то, что уже получено по договору на дату, на которую считаем.

Пример (продолжение)

Допустим, через 1 год действия договора из примера выше формула S=P*(1+r)t адаптируется так:

|

S=P × (1+r/4)8 |

Где:

S – ЧПС инвестиций на дату;

r/4 – ставка процентного дохода за квартал (период платежа);

8 – количество периодов (кварталов), которые остались к оплате (только будут оплачены).

Произведя вычисления, получим ЧПС на нужную нам дату.

А если посчитаем значение ЧПС на дату начала договора, как у нас в примере – получим ЧПС как раз 1 млн руб. (сколько было вложено в предмет аренды).

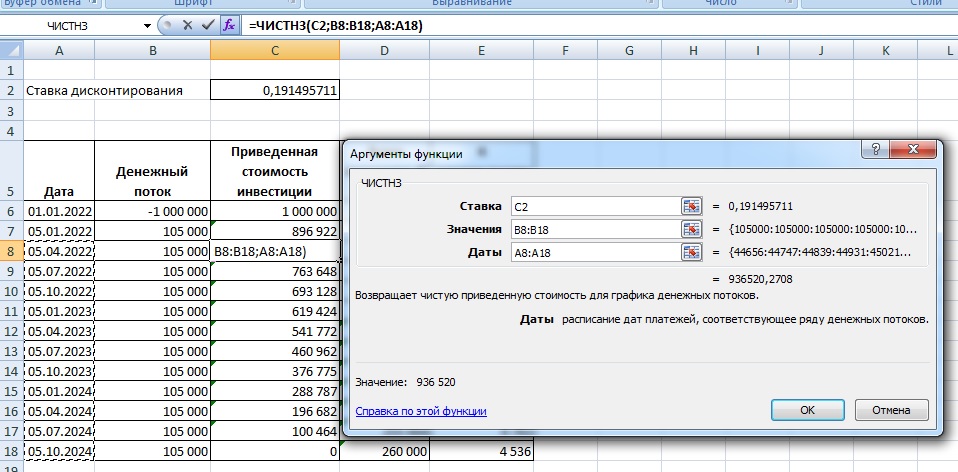

В Excel «зашиты» формулы и для таких вычислений. Их даже несколько, но для арендодателя для любых вариантов оплаты по договору (например, с авансами) наиболее подходит ЧИСТНЗ.

Чтобы без особых проблем рассчитать показатели для отражения в учете и отчетности по ФСБУ 25/2018, можно сразу узнать ЧПС на конкретную дату, используя функцию ЧИСТНЗ.

Осталось запомнить важную деталь: если вычисляем ЧИСТНЗ на дату, на которую приходится и платеж по договору, сумму этого платежа нужно вычесть из получившегося результата.

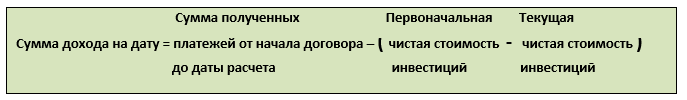

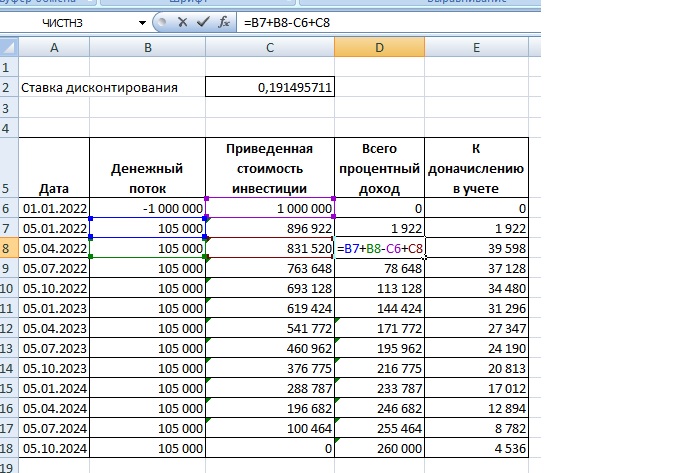

Рассчитав, что должно отразиться в балансе на дату – ЧПС – можем далее воспользоваться формулой, которая описывает, как к этой сумме прийти по ФСБУ 25/2018.

У нас есть всё, кроме накопленного на дату процентного дохода по договору.

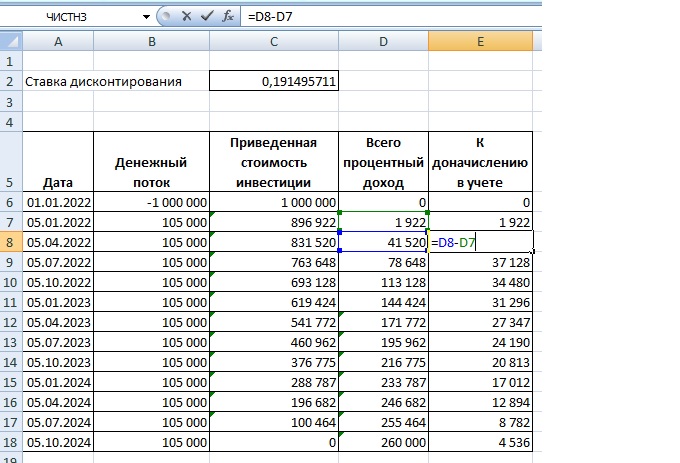

Заведем еще одну колонку и посчитаем.

Далее останется только вычесть из накопленных на дату процентов те, что уже начислены, чтобы получить сумму процентного дохода для отражения в учете на дату расчета.

Можем делать проводки:

Дт 76 Кт 91 (90) – на сумму дохода на дату (счет доходов зависит от того, основная деятельность лизинг или нет).

Дт 51 Кт 76 – платеж по лизингу (проходят по факту поступления).

Мы описали в некотором роде косвенный способ расчетов.

Прямой способ расчетов при лизинге (аренде)

Предлагаемого в большинстве изданий и консультаций основного метода расчетов (назовем его «прямой») коснемся для лучшего понимания вопроса.

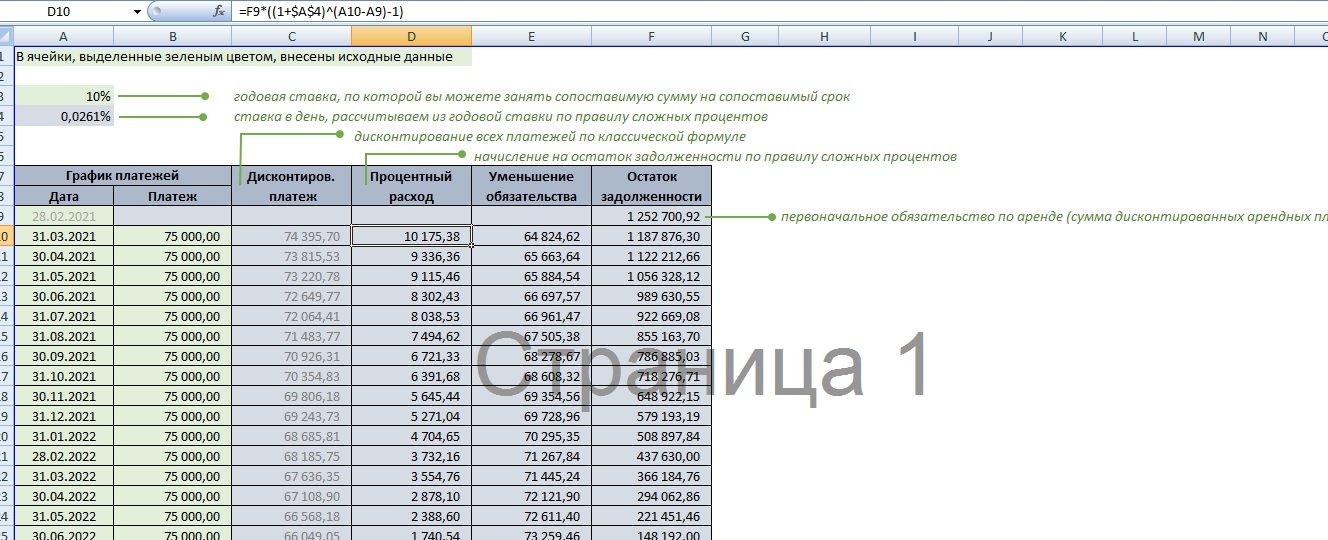

Вот пример для договора лизинга с ежемесячными платежами

Обратите внимание на формулы. Предлагается делать расчет приведенной стоимости по каждому платежу, потом «отбивать» от него проценты, а потом, следуя «впрямую» указаниям ФСБУ 25/2018 (по формуле) приходить к ЧПС инвестиций в учете и балансе.

Хотя применяется для расчетов всё та же формула банковского процента.

Следовательно, вычисления с помощью формул Excel, которые мы разобрали в примере, при правильном их применении дадут точно такой же результат, без вбивания формул со сложными степенями в сотню и больше ячеек Excel.