Изменения в части документов по НДС в 2021 году

Документы, связанные с НДС, изменены начиная с 1 июля 2021 года. К таковым относятся прежде всего счета-фактуры и УПД. За корректировкой этих документов потянулись изменения всех прочих, связанных с ними: книги продаж и покупок, журналы учета счетов-фактур, декларация по НДС.

Об изменениях в электронных счета-фактурах мы рассказывали в статье “Как выставлять и получать электронные счета-фактуры с 1 июля 2021 года: новый регламент“.

Так как наша статья посвящена отчетной кампании по НДС за 2 квартал 2021 года, остановимся на новой декларации НДС. Опишем ее в качестве подготовки к изменениям, так как актуальной она станет только в июле 2021 года.

ВАЖНО!

Новую декларацию по НДС применяют с отчетности за 3 квартал 2021 года. По итогам 2 квартала 2021 сдают прежнюю форму декларации.

Изменения в рассматриваемых документах связаны с введением обязательной прослеживаемости товаров с 1 июля 2021 года.

О порядке прослеживаемости товаров мы говорили в статье “Порядок прослеживаемости товаров в России с 2021 года“.

Как изменились документы в связи с этим, читайте в материале “Изменения в отчётности в связи с прослеживаемостью товаров с 1 июля 2021 года“.

Для целей прослеживаемости в счета-фактуры был введен новый реквизит – регистрационный номер партии товаров (РНПТ).

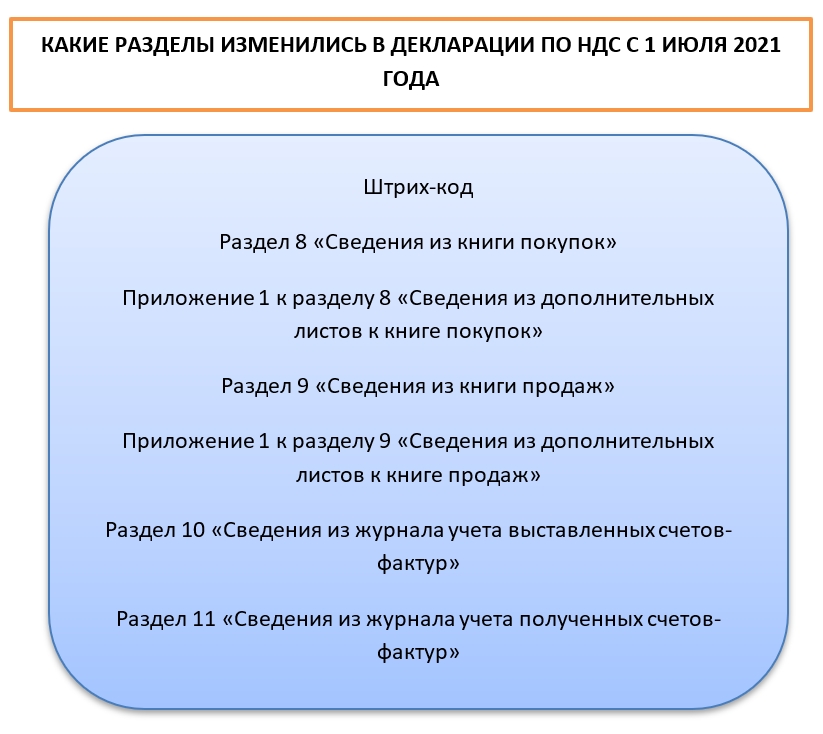

Вот, как изменили декларацию по НДС с 1 июля 2021 года:

Изменения в декларацию по НДС внес приказ ФНС России от 26.03.2021 № ЕД-7-3/228.

Как видим, изменения коснулись тех разделов, где отражают сведения из документов, подвергшихся коррекциям. Изменения технические, не смысловые. И состоят они в том, чтобы привести в соответствие обновленные формы документов с формой декларации НДС.

Также изменился формат представления данных.

Подробнее на изменениях пока останавливаться не будем, так как основная тема этой статьи – отчетность по НДС за 2 квартал 2021 года.

Перечисление в бюджет НДС за 2 квартал 2021 года

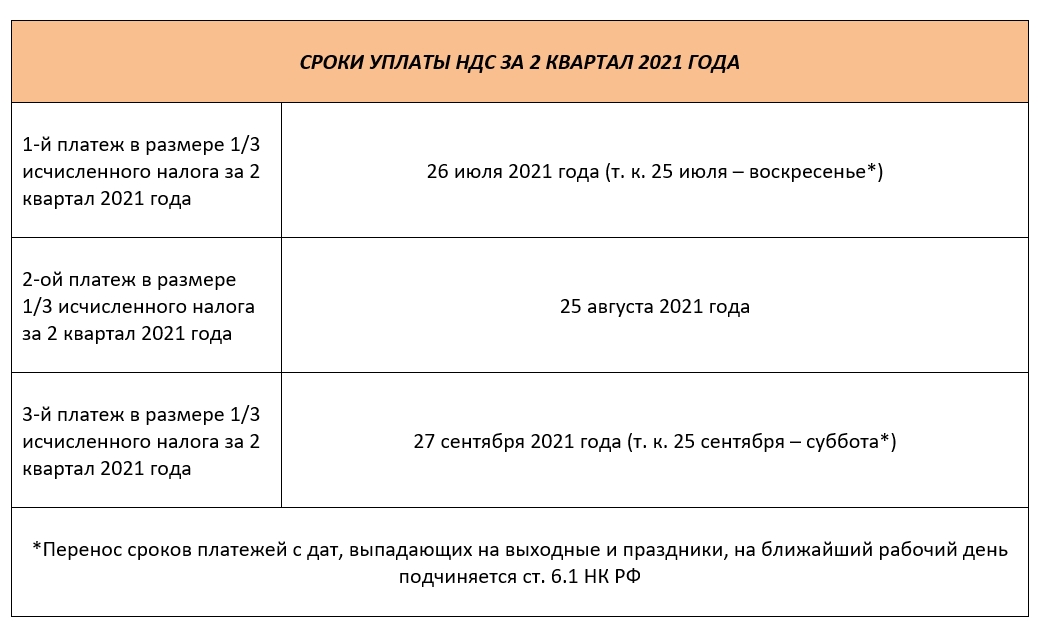

Сроки перечисления НДС в бюджет неизменны уже много лет. Последние корректировки документов и отчетности по НДС сроки выполнения налоговых обязательств перед бюджетом не затронули.

Вынесем в таблицу сроки уплаты НДС за 2 квартал 2021 года:

Подчеркнем, что уплатить НДС можно и полностью за весь квартал до даты первого платежа.

Просрочка с уплатой НДС внутри квартала карается начислением пени.

Отметим, что если упрощенец выставил счет-фактуру с выделенным НДС, то он должен уплатить налог в бюджет. Сумму налога делить на трети в этом случае не надо. Обязанность по уплате он выполняет до 25-го числа месяца, следующего за отчетным кварталом. В бюджет упрощенец перечисляет налог сразу в полной исчисленной сумме.

Налоговый агент при работе с нерезидентами перечисляет НДС в госбюджет сразу при расчетах с контрагентом.

Кто, как и куда: сдача декларации по НДС за 2 квартал 2021 года

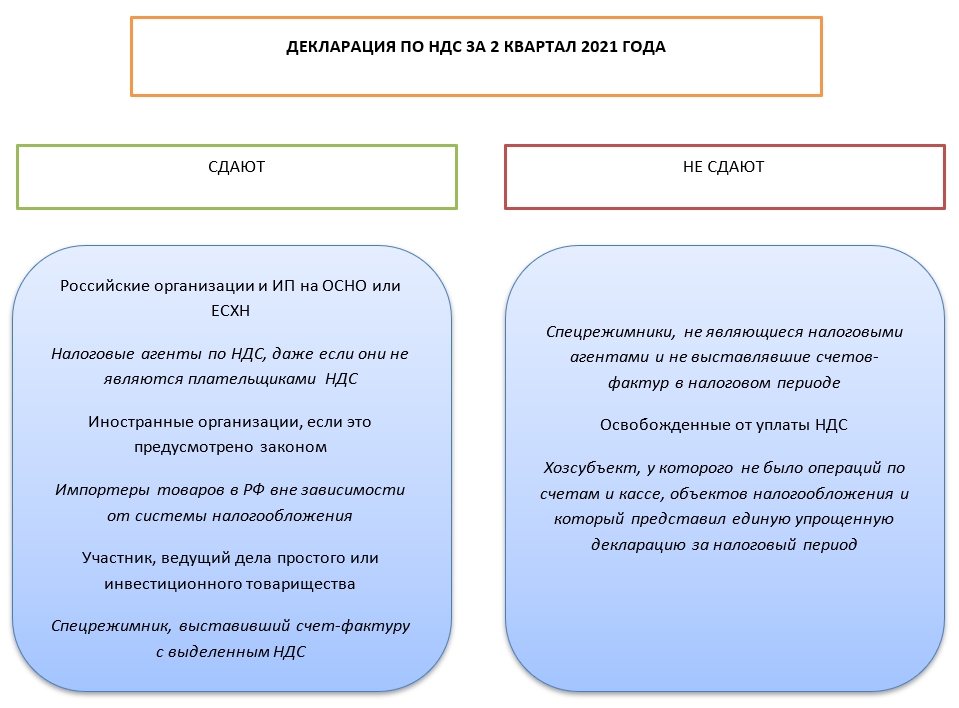

Отчитываются по НДС не все хоз. субъекты, а лишь те, кого закон обязал это делать. Кто относится к категории обязанных?

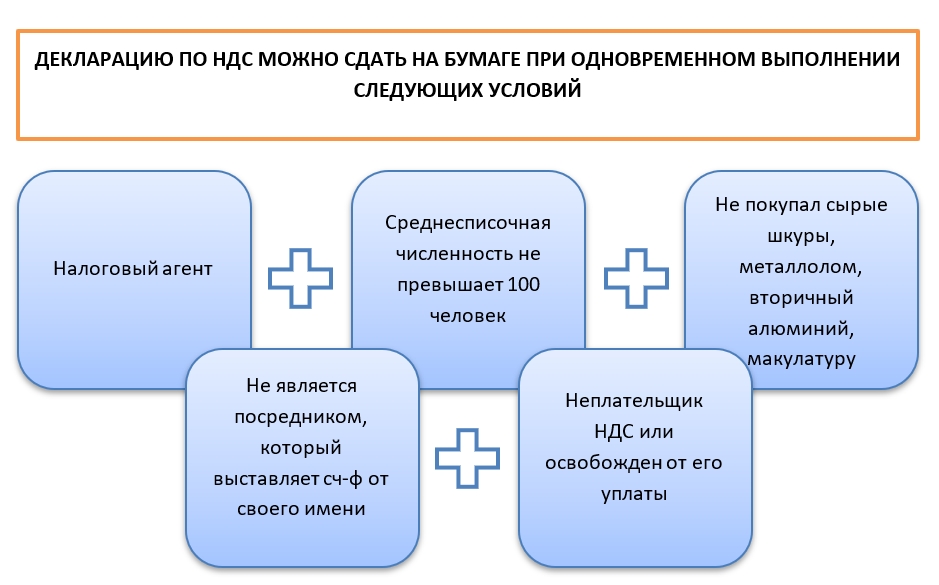

Уже давно декларацию по НДС сдают только в электронном виде за редким исключением, когда можно представить ее на бумаге.

Отчитываются по НДС в свою основную налоговую инспекцию, где стоят на учете, вне зависимости от наличия или отсутствия обособленных подразделений.

Актуальная для 2 квартала 2021 года форма декларации

Как мы уже говорили, за 2 квартал 2021 года декларацию по НДС сдают на прежнем бланке. Бесплатно скачать его можно по ссылке:

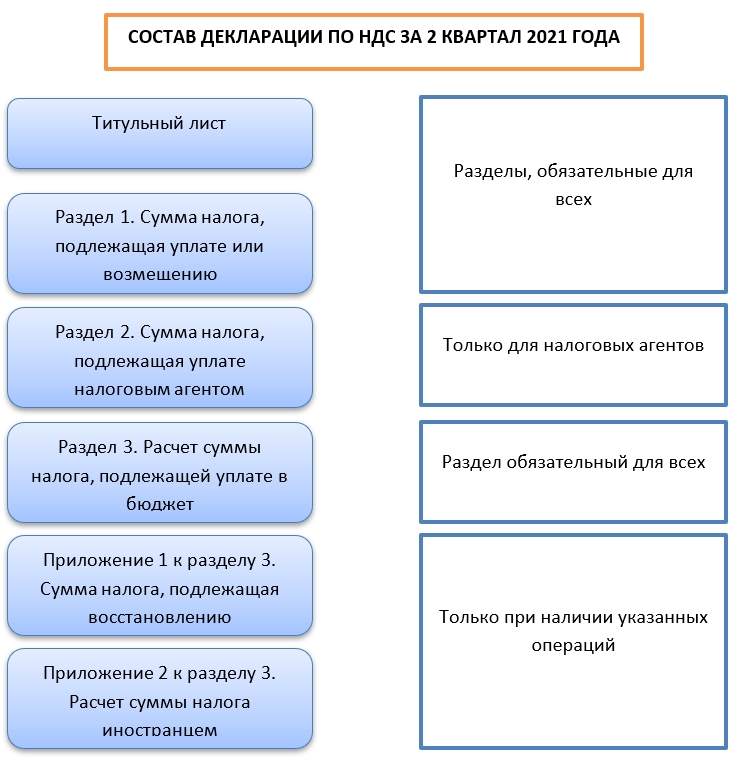

Декларация состоит из следующих разделов:

Также в состав декларации НДС входят книги покупок и продаж, журналы выставленных и полученных счетов-фактур. Данные именно этих разделов позволяют отслеживать налоговикам разрывы в цепочке НДС.

Остановимся на тех разделах, которые заполняют все организации в любом случае. Это титульный лист, раздел 1 и раздел 3.

Титул

Содержит основные сведения о реквизитах сдаваемого отчета: данные о налогоплательщике, принимающем органе и периоде отчета.

Кодировкой данная часть не перегружена. Отметим код налогового периода: «22» – это код 2-го квартала.

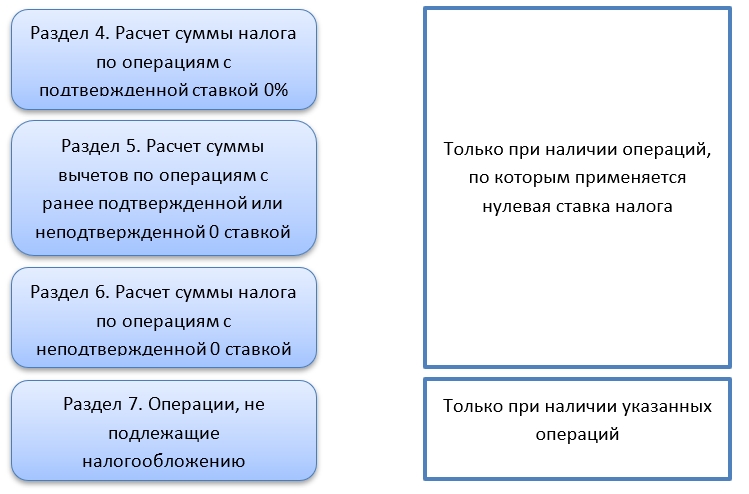

Также есть коды для обозначения места нахождения налогоплательщика:

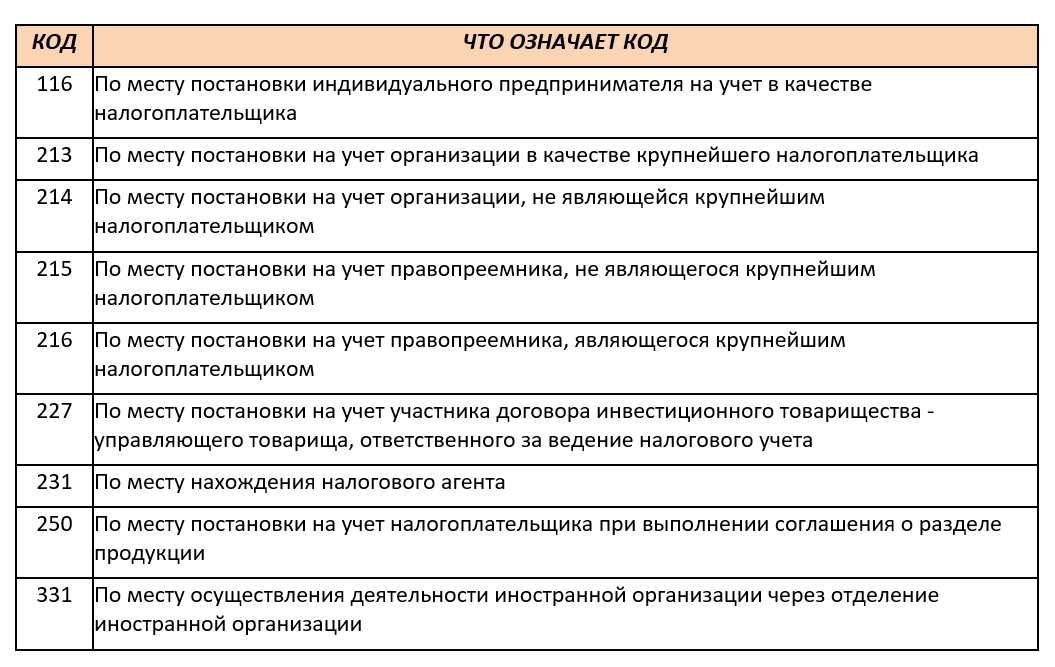

Раздел 1

Этот раздел аккумулирует в себе итоговые данные по всем прочим разделам декларации НДС и содержит конечные расчеты налога к уплате или возмещению. Логично заполнять его самым последним, опираясь на цифры, полученные в других разделах декларации.

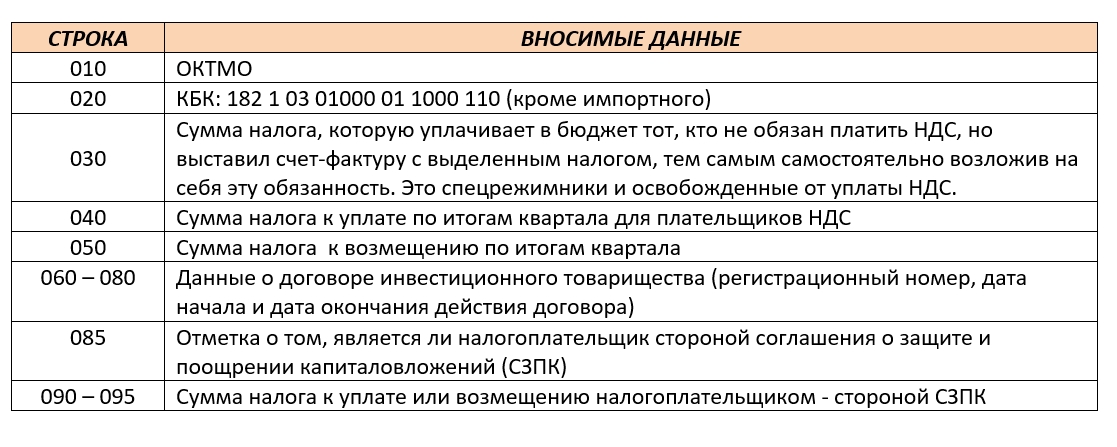

Раздел 3

Этот раздел посвящен расчету налога на добавленную стоимость.

К нему также есть приложения:

- Для тех, кто восстанавливает суммы НДС по основным средствам.

- Для иностранных организаций, осуществляющих деятельность через представительства.

|

Строка |

Вносимые данные |

|

ИСЧИСЛЕННЫЙ НАЛОГ |

|

| 010 – 042 | Налоговая база и исчисленный с базы налог по различным налоговым ставкам при реализации (или передаче для собственных нужд) товаров/работ/услуг, передаче имущественных прав на территории РФ.

Здесь не отражают:

|

| 043 – 044 | Уточняют суммы из предыдущих строк в отношении:

|

| 045 – 046 | Отражение операций по реализации товаров после истечения срока, указанного в абз. 3 подп. 1.1 п. 1 ст. 151 НК РФ, если налог был исчислен в соответствии с абз. 1 подп. 1.1 п. 1 ст. 151 НК РФ (только для ОЭЗ Калининградской области) |

| 050 | Предназначена для отражения операций по реализации предприятия как имущественного комплекса |

| 060 | Выделяют налоговую базу и налог по операциям выполнения СМР для собственных нужд |

| 070 | Предназначена для выделения предоплат и авансов

Налог определяют по расчетной ставке |

| 080 – 100 | Отражают восстановленный в налоговом периоде налог с выделением авансового налога (строка 090) и восстановленного налога при переходе на операции с нулевой ставкой (строка 100) |

| 105 – 109 | Заполняют после корректировки реализации со взаимозависимыми лицами |

| 110 – 115 | Заполняют при уплате НДС после завершения таможенной процедуры СТЗ на территории ОЭЗ в Калининградской области |

| 118 | Общая сумма начисленного налога |

|

НАЛОГОВЫЕ ВЫЧЕТЫ |

|

| 120 – 125 | Суммы налога, предъявленные поставщиками, которые можно принять к вычету с детализацией налога, предъявленного подрядной организацией при капитальном строительстве (стр. 125) |

| 130 | Налог к вычету при перечислении аванса |

| 135 | Налог к вычету по товарам, по которым иностранцу была выплачена компенсация |

| 140 | Вычет при проведении СМР для собственных нужд |

| 150 | Вычет ввозного НДС, уплаченного на таможне |

| 160 | Вычет ввозного НДС, уплаченного по товарам из ЕАЭС |

| 170 | Вычет НДС с авансов при отгрузке товаров |

| 180 | Вычет уплаченного налога налоговым агентом |

| 185 | Вычет ввозного НДС после завершения таможенной процедуры СТЗ на территории ОЭЗ в Калининградской области |

| 190 | Общая сумма вычетов |

| 200 – 210 | Результат налогового периода по НДС, отраженному в разделе 3: налог к уплате (строка 200) или к возмещению (строка 210) |

Пример заполнения декларации по НДС спецрежимником

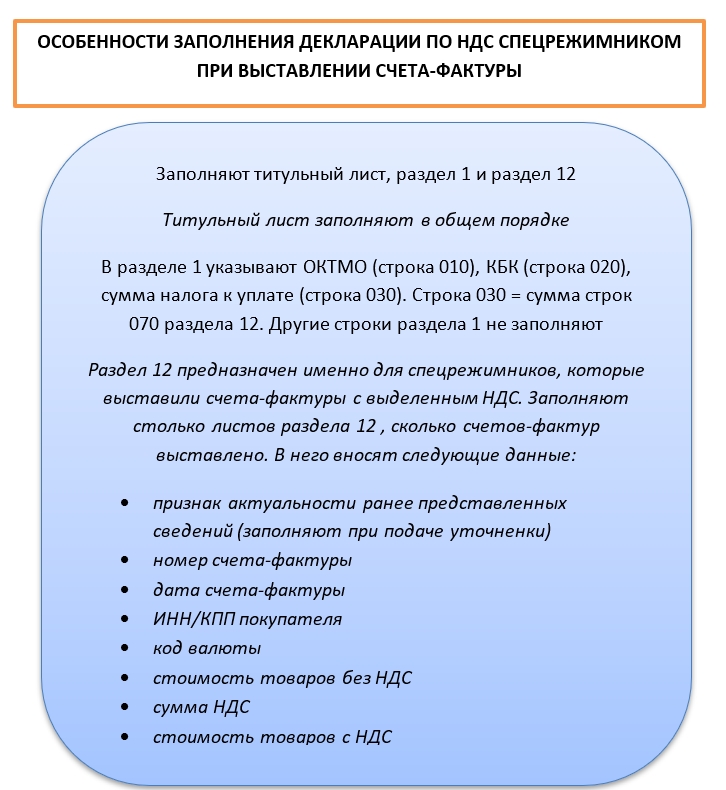

Если хозсубъект на спецрежиме выставил своему контрагенту счет-фактуру с выделенным НДС, у него появляется обязанность этот НДС уплатить в бюджет и отчитаться по нему в налоговую.

Порядок заполнения декларации по НДС спецрежимником имеет свои нюансы.

Ниже приведен образец заполнения декларации по НДС за 2 квартал 2021 для упрощенца.

Подводим итоги

С отчетности за 3 квартал 2021 года нужно применять новый бланк декларации по НДС. Новации связаны с введением обязательной прослеживаемости товаров с июля 2021 года и сопутствующей корректировкой форм документов.

За 2 квартал 2021 отчитываемся по старой форме и с прежними дедлайнам: до 25-го числа следующего за кварталом месяца.

Уплату налога производят без корректировок: ежемесячно третями в течение следующего квартала до 25-х чисел.