Декларацию НДС за 3 квартал 2019 года необходимо заполнять с учетом обновленных правил применения НДС, которые принес 2019 год. Об этих правилах, а также о нюансах, на которые необходимо обратить внимание, формируя отчетность по НДС за 3 квартал 2019, – в нашем материале.

Какие изменения-2019 учесть при формировании отчета за 3 квартал

К началу 2019 года в отношении НДС возникло достаточно много поправок к тексту НК РФ. Еще ряд важных новшеств появился в течение года.

Часть их имеет чисто технический характер: исключены или добавлены уточняющие определения и описания, изменены ссылки на исключенные/введенные пункты статей, отсылки к утратившим силу документам заменены на актуальные.

Но есть и такие изменения, которые привели к корректировке процедур, влияющих на исчисление НДС и отчетность по нему. Главное из этих изменений — увеличение основной ставки по налогу, а также ставок, производных от нее: это изменение касается большинства налогоплательщиков.

В правилах расчета НДС появились и другие новшества:

- изменен состав плательщиков, налоговых агентов и неплательщиков налога;

- уточнены требования к условиям применения освобождения;

- обновлен состав облагаемых и необлагаемых НДС операций;

- расширены возможности в применении вычетов.

Перечень изменений, которые нужно учесть при составлении отчета по НДС за 3 квартал 2019, приведен в следующей таблице (в хронологическом порядке).

| Реквизиты нормативно-правового акта | Дата вступления изменения в силу | Изменившаяся норма НК РФ | Суть изменений |

| Закон «О внесении изменения…» от 02.06.2016 № 174-ФЗ | 01.01.2019 | подп. 31 п. 2 ст. 149 | Из перечня освобождаемых от налога операций исключили реализацию макулатуры |

| Закон «О внесении изменений…» от 27.11.2017 № 335-ФЗ | 01.01.2019 | п. 1, п. 3, п. 4-7 ст. 145 | Установили условия применения освобождения от НДС для плательщиков на ЕСХН |

| 01.01.2019 | п. 2 ст. 161, п. 2.1 ст. 171, п. 1 ст. 172, п. 2-4, п. 9 ст. 174.2 | Иностранные организации, оказывающие в электронной форме услуги покупателям, находящимся на территории РФ, стали плательщиками НДС, а покупатели таких услуг перестали считаться налоговыми агентами и могут пользоваться вычетами | |

| Закон «О внесении изменений…» от 03.08.2018 № 303-ФЗ | 01.01.2019 | п. 4 ст. 158, п. 5 ст. 174.2 | Увеличили до 16,67 расчетную налоговую ставку, зависящую от размера основной |

| 01.01.2019 | п. 3 ст. 164, п. 9 ст. 165 | Увеличили до 20% обычную налоговую ставку с соответствующим изменением производной от нее ставки, получаемой делением на 100 | |

| Закон «О внесении изменений…» от 30.10.2018 № 373-ФЗ | 01.01.2019 | п. 1, п. 6 ст. 145.1 | Освободили от уплаты налога, помимо «Сколково», инновационные научно-технологические центры – участников проекта по реализации приоритетов научно-технологического развития РФ |

| Закон «О внесении изменения…» от 30.10.2018 № 392-ФЗ | 01.01.2019 | подп. 7.1 п. 2 ст. 149 | Дополнили перечень освобождаемых от налога операций выполняемыми регулярно услугами по перевозке пассажиров и багажа авто- и электротранспортом, осуществляемыми по госконтракту |

| Закон «О внесении изменений…» от 12.11.2018 № 414-ФЗ | 01.01.2019 | подп. 18 п. 2 ст. 146 | К числу не считающихся объектом обложения налогом операций отнесли безвозмездную передачу органам госвласти созданных или реконструированных объектов тепло-, водоснабжения и водоотведения |

| Закон «О внесении изменений…» от 27.11.2018 № 424-ФЗ | 01.01.2019 | подп. 13 п. 2, подп. 37 п. 3 ст. 149 | Оказываемые без взимания платы услуги по гарантийному ремонту перенесли из списка обязательно освобождаемых от налога в число тех, по которым от применения освобождения можно отказаться |

| 01.01.2019 | подп. 35 п. 2 ст. 149 | Перечень освобождаемых от налога операций дополнили оказываемыми в адрес иностранных лиц услугами по управлению морскими (или смешанного типа) судами, зарегистрированными за границей РФ | |

| 01.01.2019 | п. 8 ст. 161 | Макулатуру включили в перечень товаров, налог по которым должен уплачивать налоговый агент (покупатель товара) | |

| 01.01.2019 | п. 2.1 ст. 170 | Появилась возможность вычета в ситуациях, когда имущество приобретается за счет бюджетных субсидий и выделенная сумма не учитывает расходов на НДС при покупке | |

| Закон «О внесении изменений…» от 25.12.2018 № 493-ФЗ | 01.01.2019 | подп. 2 п. 2, п. 6 ст. 149 | Право на использование освобождения от налогообложения медицинских товаров и услуг получили иностранные юрлица (ИП) – участники международного медицинского кластера |

| Закон «О внесении изменений…» от 15.04.2019 № 63-ФЗ | 15.04.2019 | п. 2.2 ст. 171 | Разрешили вычеты налога по имуществу, приобретенному или созданному с целью безвозмездной передачи в госсобственность для использования при проведении научных исследований в Антарктике |

| 01.07.2019 | подп. 2 п. 2 ст. 146 | В необлагаемые НДС операции отнесена безвозмездная передача в казну региона или муниципалитета социально-культурных объектов | |

| 01.07.2019 | подп. 20 п. 2 ст. 146 | Не признаваемыми обложению налогом стали операции по передаче в госказну объектов недвижимости | |

| 01.07.2019 | подп. 2.1 п. 2 ст. 171 | Стали возможными вычеты по товарам, работам, услугам, правам, приобретенным для оказания услуг за пределами территории РФ | |

| Закон «О внесении изменений…» от 01.05.2019 № 101-ФЗ | 01.05.2019 | п. 3 ст. 143 | Положение о непризнании плательщиками налога ФИФА и его дочерних организаций распространили на мероприятия по подготовке чемпионата Европы по футболу 2020 года |

| 01.05.2019 | подп. 13 п. 2 ст. 146 | В число не считающихся объектом обложения налогом отнесли операции по подготовке мероприятий, связанных с проведением в России чемпионата Европы по футболу 2020 года | |

| 01.05.2019 | подп. 13 п. 1 ст. 164 | Ставку 0% распространили на поставщиков товаров, работ, услуг, имущественных прав в адрес ФИФА и его дочерних организаций в связи с проведением чемпионата Европы по футболу 2020 года |

Кто должен отчитаться по НДС за 3 квартал 2019

Лица, обязанные сдать декларацию по налогу, приведены в п. 5 ст. 174 НК РФ:

Плательщики налога, т. е. (п. 1 ст. 143 НК РФ):

|

Налоговые агенты, к которым относят лиц, осуществляющих (ст. 161 НК РФ):

|

Лица, выдавшие счета-фактуры с выделенной суммой налога при отсутствии необходимости в формировании такого документа (п. 5 ст. 173 НК РФ):

|

Освобождение от обязанности платить налог по-прежнему дается по 2-м статьям НК РФ – 145 и 145.1. Однако перечни лиц, которых касается каждая из статей, расширены:

- для ст. 145 – за счет плательщиков ЕСХН;

- для ст. 145.1 – за счет инновационных научно-технологических центров, являющихся участниками проекта по реализации приоритетов научно-технологического развития РФ.

При этом основания освобождения по ст. 145.1 принципиально не изменились, зато по ст. 145 они оказались разделенными на 2 группы:

- относящиеся к юрлицам и ИП с небольшими оборотами от продаж;

- применяемые плательщиками ЕСХН.

Соответственно, разделены на 2 вида и формы уведомления об использовании права на освобождение по ст. 145 НК РФ. Обе актуальные формы приведены в приказе Минфина России от 26.12.2018 № 286н.

Чтобы применение освобождения для целей составления отчетности по НДС было законным, подать уведомление о его начале следует с соблюдением установленных НК РФ сроков – не позднее 20-го числа месяца, с которого применяется освобождение (п. 3 ст. 145). Юрлицам и ИП с небольшими оборотами от продаж необходимо отслеживать момент окончания действия такого права (для них оно дано на 12 месяцев), чтобы продлить его действие или отказаться от его применения (п. 4 ст. 145 НК РФ).

Стать плательщиками налога могут лица, осуществляющие операции, не подлежащие обложению, перечисленные в п. 3 ст. 149 НК РФ, если они отказываются от использования такой преференции. В отношении отказа от льготы тоже должны соблюдаться сроки подачи уведомления в ИФНС (не позже 1-ого числа налогового периода, в котором начнет действовать отказ – п. 5 ст. 149 НК РФ), иначе освобождение будет неправомерным.

Бланк НДС-декларации для отчетности за 3 квартал 2019

Изменение величины основной налоговой ставки повлияло на необходимость обновления бланка декларации по НДС. Одновременно в нем был сделан и ряд других поправок, по большей части, технических.

Также см. “Ставки НДС с 2019 года: таблица“.

Обновление бланка произведено путем внесения корректировок в действовавшую ранее форму: бланк НДС-декларации по-прежнему утвержден приказом ФНС России от 29.10.2014 № ММВ-7-3/558. Но действует этот документ в редакции приказа ФНС от 28.12.2018 № СА-7-3/853. Обновленный бланк применяют, начиная с отчета за 1 квартал 2019 года.

Строки, соответствующие новой величине основной ставки (20%), введены в Разделы 3 и 9, а также в Приложение к Пазделу 9. То есть:

- в основной раздел, касающийся формирования суммы налога по облагаемым НДС операциям (сюда также добавили строчку для ставки 20/100, производной от основной);

- книгу продаж;

- доплисты к книге продаж.

В этих же разделах и приложении осталась возможность отражения данных и для старой ставки 18%, а для Раздела 3 – также ставки 18/118.

Перечислим иные важные изменения бланка.

В Разделе 3 возникли:

- стр. 043 – для объема продаж экспортеров, отказавшихся от ставки 0%;

- стр. 044 – для объемов розничных продаж, по которым пробит чек для последующей компенсации налога;

- стр. 135 – для вычета НДС по розничным продажам, осуществленным с пробитием чека ККТ для последующей компенсации налога.

А в Разделе 9 и Приложении к нему – добавлены строчки для указания кода вида товара, имеющие номера:

- 036 – в Разделе 9;

- 116 – в Приложении к Разделу 9.

Появление новой строки для вычета в Разделе 3 повлекло изменение нумерации видов применяемых вычетов.

Скачать актуальный бланк декларации по НДС для отчета за 3 квартал 2019 бесплатно можно по прямой ссылке здесь.В соответствии с поправками, сделанными в тексте НК РФ и в бланке декларации, скорректирован текст порядка оформления данного документа, содержащийся в том же приказе ФНС России, которым утверждена форма НДС-отчета. А именно:

- уточнены формулировки;

- добавлены/исключены необходимые описания, что местами потребовало изменений в нумерации пунктов порядка;

- актуализированы отсылки к пунктам статей НК РФ.

Одновременно справочник кодов операций дополнен теми шифрами, которые до внесения такого рода изменений применялись в соответствии с письмами ФНС России. Но также введено несколько новых кодов, что связано с изменениями в составе облагаемых/необлагаемых НДС операций с 2019 года.

При этом основные правила оформления декларации не изменены.

Оформляя декларацию, обратите внимание на следующее:

- для операций, попавших на границу 2018-2019 годов, следует учитывать особенности отражения в учете и оформления документами разницы в налоге – такие ситуации разобраны в письмах ФНС России от 23.10.2018 № СД-4-3/20667, Минфина России от 04.02.2019 № 03-07-13/1/6294;

- отказ экспортера от применения ставки 0% относится ко всем экспортным операциям и должен оформляться заранее – не позднее 1 числа того квартала, в котором его будут применять (п. 7 ст. 164 НК РФ);

- с 01.04.2019 следует руководствоваться обновленным перечнем товаров, облагаемых по ставке 10% (постановление Правительства РФ от 06.12.2018 № 1487);

- вычет по налогу, подлежащему компенсации по реализованному розничному товару, возможен только в случае вывоза этого товара через границу ЕАЭС (п. 4.1. ст. 171 НК РФ);

- строки, добавленные для указания кода вида товара, предназначены только для товаров, вывезенных в страны ЕАЭС (п. е(2) раздела II и п. в(2) раздела IV приложения № 5 к постановлению Правительства РФ от 26.12.2011 № 1137);

- вычет по дубликату счета-фактуры невозможен (письмо Минфина России от 02.04.2019 № 03-07-09/22581).

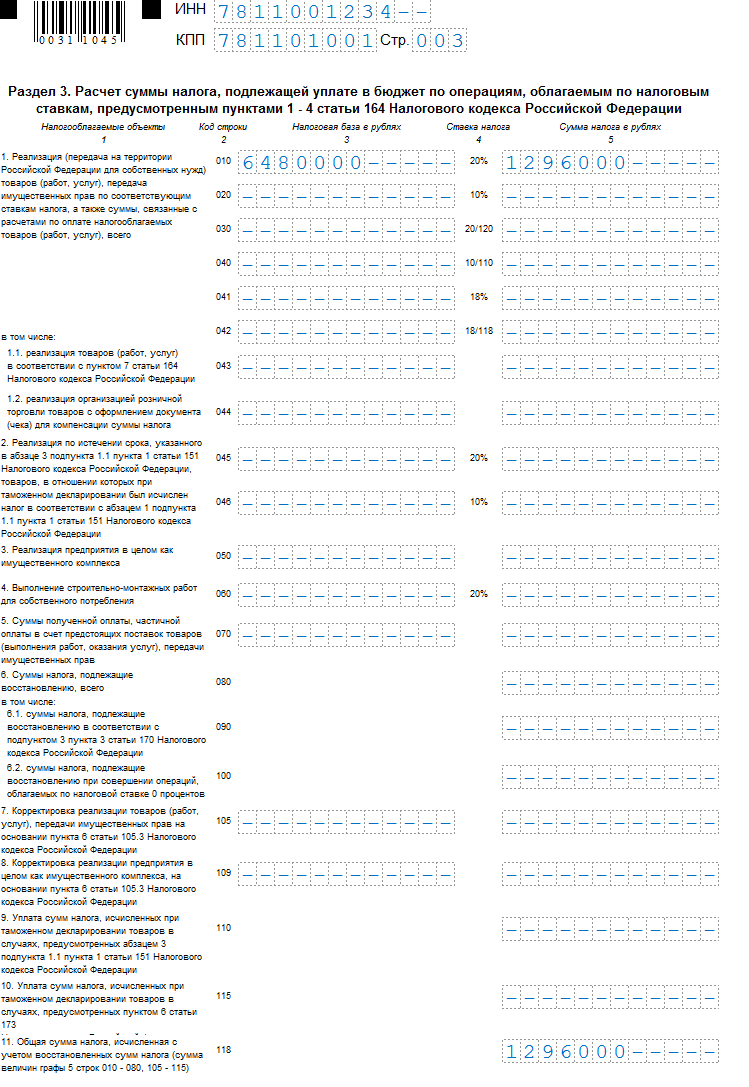

Образец заполнения декларации НДС за 3 квартал 2019 года

Рассмотрим, как заполнить отчет по НДС на примере.

Пример

Налогоплательщик — ООО «Дельта»:

- не имеет статуса крупнейшего налогоплательщика;

- не совершало в отчетном периоде сделок, в рамках которых НДС начисляется по п. 5 ст. 173 НК РФ (с участием лиц, не являющихся плательщиками или освобожденных от НДС);

- не совершало сделок, в рамках которых НДС считался бы по нулевой ставке.

Это значит, что общество заполняет титульный лист, Разделы 1, 3, 8 и 9 декларации НДС.

ООО «Дельта» совершило в 3-м квартале 2019 года следующие облагаемые НДС сделки:

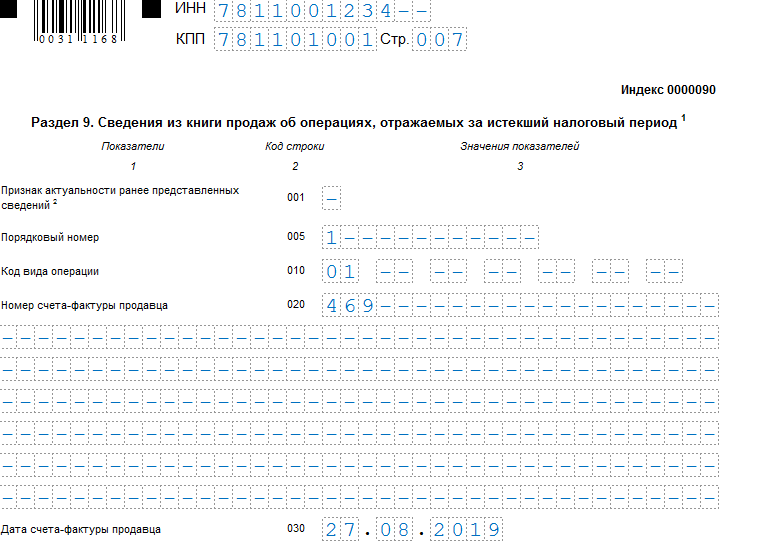

- Реализация товара (подтверждается указанием кода операции 01 по строке 010 Раздела 9), сопровождающаяся выпиской счета-фактуры № 469 (строка 020 Раздела 9) от 27.08.2019 (строка 030 Раздела 9).

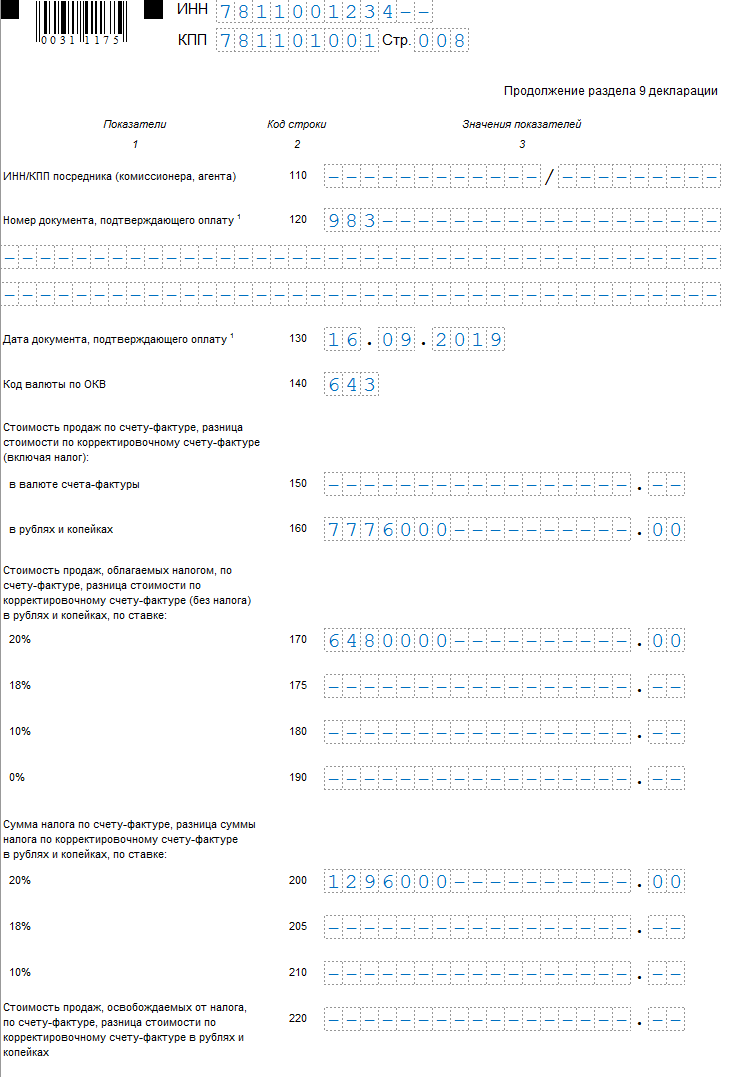

- Поступление от покупателя оплаты за товар в рублях (код 643 по строке 140), по платежному поручению № 983 (строка 120 Раздела 9) от 16.09.2019 (строка 130 Раздела 9). «Чистая» стоимость товара составила 6 480 000 рублей (строка 170 Раздела 9). На эту сумму начислен НДС (20%) в величине 1 296 000 рублей (строка 200 Раздела 9). Общая сумма к оплате составила 7 776 000 рублей (строка 160 Раздела 9). Иных продаж в отчетном периоде совершено не было.

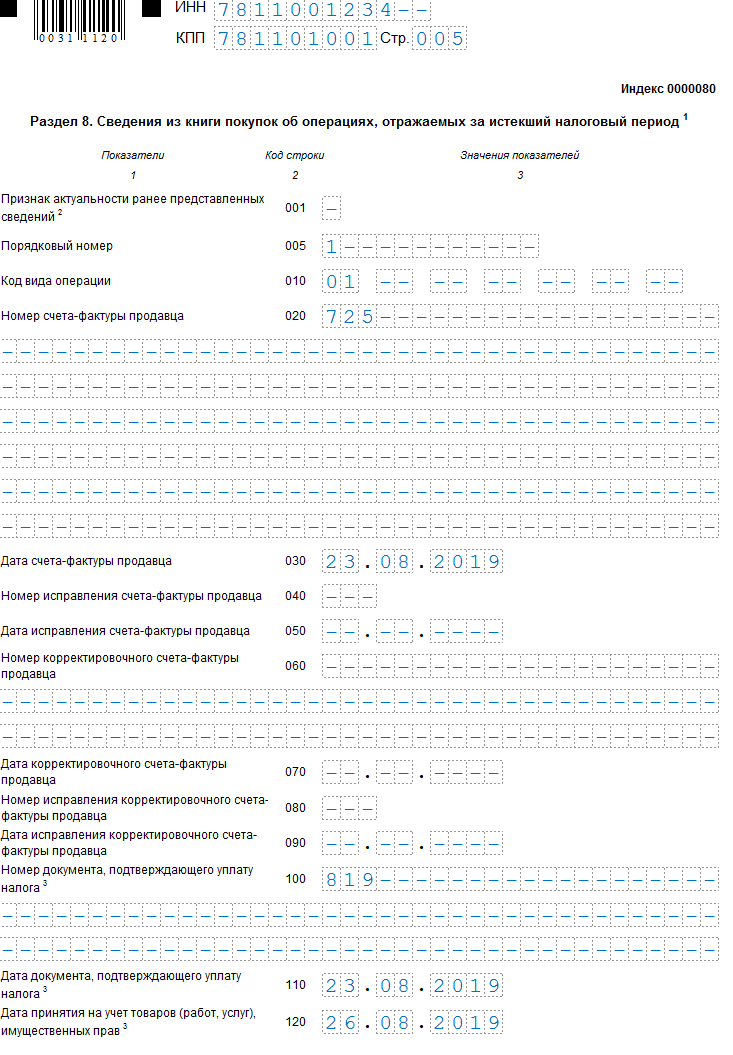

- Покупка товара (код операции — 01 по строке 010 Раздела 8), при этом получен от продавца счет-фактура № 725 (строка 020 Раздела 8) от 23.08.2019 (строка 030 Раздела 8). Товар принят на учет 26.08.2019 (строка 120 Раздела 8). Иных покупок в отчетном периоде налогоплательщик не совершал.

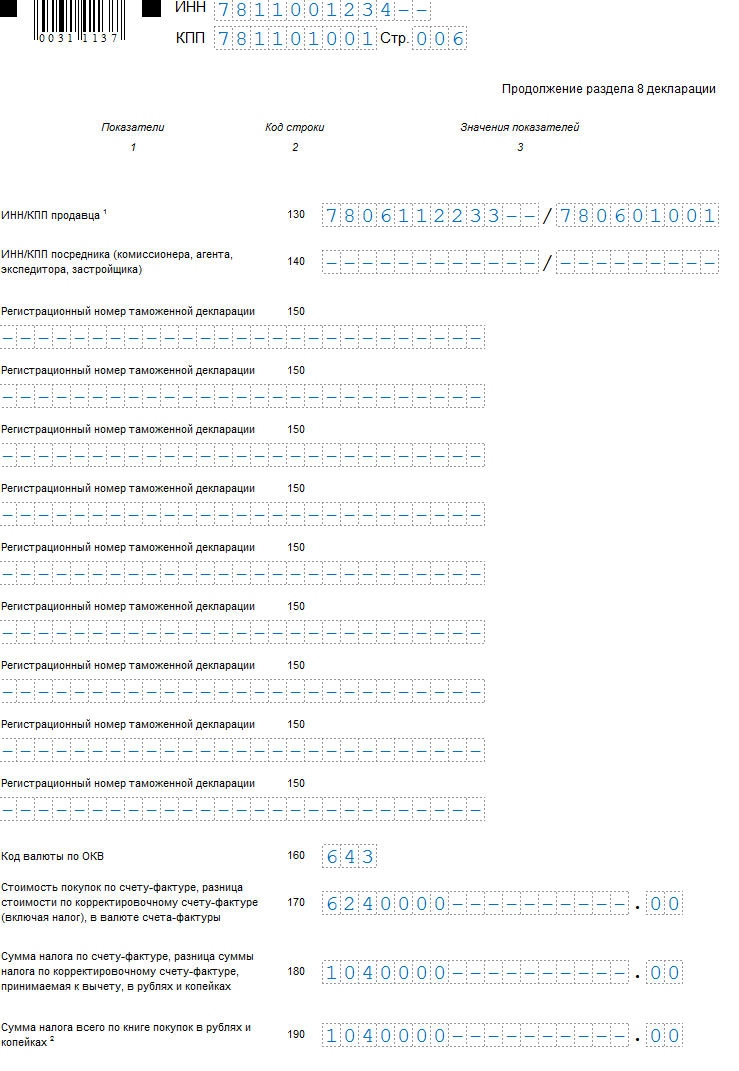

- Оплата за товар поставщику в рублях (код 643 по строке 160 Раздела 8) в сумме 6 240 000 рублей (строка 170 Раздела 8). В состав платежа вошел НДС (20%) в сумме 1 040 000 рублей (строка 180).

- 23.08.2019 налог был оплачен (строка 110 раздела 8) платежным поручением № 819 (строка 100 Раздела 8).

В декларации зафиксированы:

Раздел 3

- Сумма «чистой» стоимости проданного товара, принимаемой за налоговую базу по ставке 20% (графа 3 строки 010 Раздела 3) — 6 480 000 рублей.

- Сумма НДС, начисленного на соответствующую стоимость товара (графа 5 строки 010 Раздела 3) (строка 118 Раздела 3 равна показателю в графе 5 строки 010) — 1 296 000 рублей.

- Сумма налога, что предъявлена продавцом и принимается покупателем к вычету (строка 120 Раздела 3) по приобретенному товару (строка 190 Раздела 3 равна показателю по строке 120) — 1 040 000 рублей.

- Сумма налога к уплате в бюджет (строка 200 Раздела 3) соответствует разнице между строкой 118 и строкой 190 — 256 000 рублей.

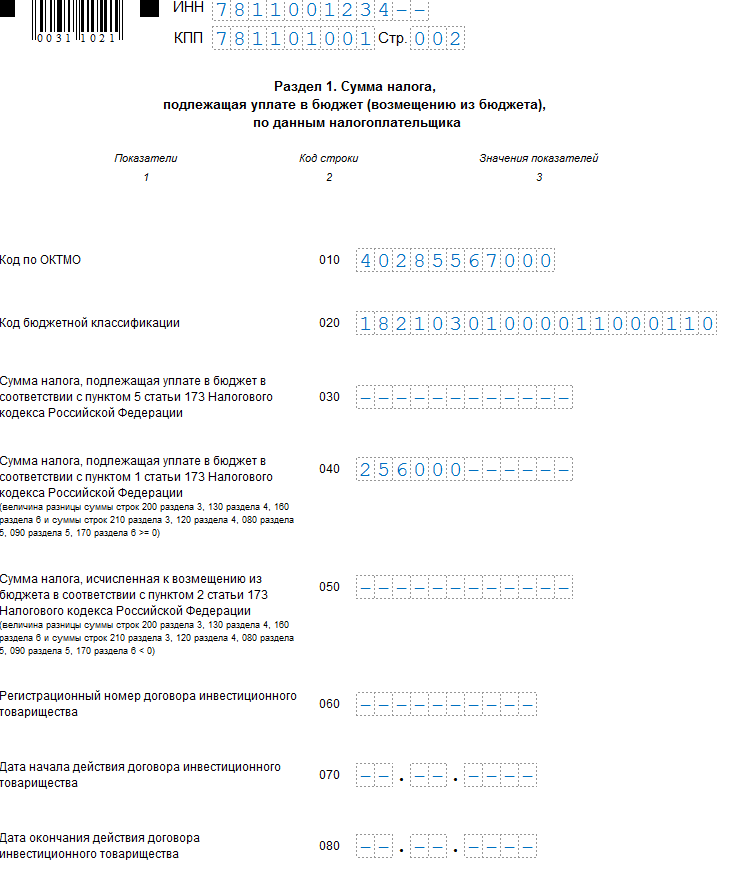

Раздел 1

В строке 040 отражена сумма налога, подлежащая уплате в бюджет. Она равна показателю по строке 200 Раздела 3 — 256 000 рублей.

Правила сдачи отчета по НДС за 3 квартал 2019

Для плательщиков налога сдача НДС-отчетности обязательна, даже тогда, когда они не ведут хоздеятельность. Если данные для заполнения отчета отсутствуют, его сдают:

- либо в составе обязательных для оформления листов (титульный и Раздел 1) обычной декларации с прочерками вместо отсутствующих показателей;

- либо в виде единой упрощенной налоговой декларации (утв. приказом Минфина РФ от 10.07.2007 № 62н).

Прочие разделы НДС-отчета заполняют только при наличии соответствующих данных (п. 2 пПриложения № 2 к приказу № ММВ-7-3/558). Это позволяет налоговым агентам и неплательщикам/освобожденным, периодически выставляющим счета-фактуры с выделением в них суммы НДС, не сдавать декларации за те периоды, в которых отсутствуют данные для заполнения необходимых разделов.

Таким образом, набор заполняемых разделов отчета зависит от того, кто именно формирует его и в связи с какими операциями:

| Номер раздела | Содержание раздела | Условия для заполнения | ||

| Плательщиками НДС | Налоговыми агентами | Лицами, выставляющими счета-фактуры с выделенной суммой налога | ||

| 1 | Итоговые суммы операций, отраженных в отчете | Заполняют обязательно (в т. ч. прочерками в ситуации, когда осуществленные за период операции полностью попали в Раздел 7) | Заполняют прочерками, если есть данные только для внесения в Раздел 2 или 7 | Заполняют обязательно при наличии операций, отражаемых в Разделах 10-12 |

| 2 | Начисления налогового агента | Заполняют при наличии операций налогового агента | Заполняют обязательно | Не заполняют |

| 3 | Расчет платежей налогоплательщика по всем применяемым им ставкам | Заполняют при наличии облагаемых налогом операций | Не заполняют | |

| 4-6 | Расчеты по экспортным операциям, облагаемым по ставке 0% | Заполняют при наличии продаж на экспорт | Не заполняют | |

| 7 | Данные по операциям, не облагаемым налогом | Заполняют при наличии операций, не облагаемых налогом | Не заполняют | |

| 8 | Сведения из книги покупок | Заполняют при наличии права на вычет | Не заполняют | |

| 9 | Сведения из книги продаж | Заполняют при наличии операций, требующих начисления НДС к уплате | Не заполняют | |

| 10-11 | Сведения из журналов учета выставленных и полученных счетов-фактур | Заполняют при осуществлении посреднических операций (в т. ч. при отсутствии обязанности по уплате НДС по иным основаниям) | ||

| 12 | Сведения о выставленных счетах фактурах в ситуациях, не обязывающих это делать | Заполняют при выставлении счетов-фактур по операциям, не облагаемым налогом | Не заполняют | Заполняют при выставлении счетов-фактур с выделенной суммой налога |

В общем случае отчетность по НДС сдают каждый квартал (ст. 163, п. 5 ст. 174 НК РФ). Представить ее в ИФНС необходимо не позднее 25-го числа месяца, идущего после очередного квартала.

Для отчета за 3 квартал 2019 года последний день для представления отчета — 25.10.2019. Переноса срока по правилам п. 7 ст. 6.1 НК РФ здесь не будет, поскольку этот день выпадает на пятницу, т. е. является будним.

Направить декларацию в налоговый орган в подавляющем большинстве ситуаций необходимо электронно. Исключение предусмотрено только для налоговых агентов-неплательщиков налога или освобождаемых от обязанности плательщика при условии, что они не выставляют контрагентам счета-фактуры с выделенным НДС (п. 5 ст. 174 НК РФ).

Разъяснения по НДС, вышедшие в 3 квартале 2019 года

Остановимся на некоторых последних разъяснениях чиновников и судей, касающихся НДС:

- в кассовом чеке, который сформирован магазином, уплачивающим НДС, ставка должна быть отражена только цифрами. Какие-либо условные обозначения применять для ее указания нельзя (письмо Минфина России от 06.08.2019 № 03-07-14/59232);

- принять НДС к вычету расходы командированного работника только лишь на основе кассового чека нельзя. Вычет возможен, если: чек (содержащий выделенный НДС), дополнен счетом-фактурой либо используется БСО, оформленный на командированного работника — с указанием данных о сумме налога, и включен в отчет по командировке (письмо Минфина от 08.07.2019 № 03-07-11/49983);

- если в счете-фактуре указана неверная ставка НДС, такой документ не соответствует требованиям подп. 10 -11 п. 5 ст. 169 НК РФ, а значит налог к вычету принять нельзя (письмо Минфина России от 02.08.2019 № 03-07-11/58375);

- упрощенцу, выставившему счета-фактуры с НДС, нельзя заявлять вычеты по налогу — несмотря на предоставление декларации и уплату налога в бюджет (определение ВС РФ от 01.07.2019 № 306-КГ18-22222). Таким образом, главный российский суд подтвердил позицию контролирующих ведомств, ранее отраженную в их письмах.

Подведем итоги

- При заполнении декларации по НДС за 3 квартал 2019 года необходимо учесть все изменения налогового законодательства. С наступлением 2019 года и на его протяжении в порядке применения НДС обновлены: основная ставка, состав плательщиков, налоговых агентов, неплательщиков налога, облагаемых/необлагаемых операций, условия применения освобождения и вычетов.

- С 2019 года скорректирована форма НДС-декларации, главным образом из-за изменения основной ставки. Но есть в ней и правки иного характера, выразившиеся в добавлении строк в Разделы 3 и 9, а также Приложение к Разделу 9.

- Основные требования к оформлению НДС-отчета за 3 квартал 2019, срокам и способам его представления не изменились. Однако оформляя отчет, нужно исходить из обновленных требований к составу лиц, обязанных его создавать, и обновившихся процедур формирования данных для внесения в заполняемые разделы.