Важное изменение

Многие сведения для отчёта по НДС берут из счетов-фактур, поэтому важно знать, что с 1 октября 2023 года в них нужно отражать новый реквизит – «стоимость товара, подлежащего прослеживаемости». Этого требует новый подп. 19 п. 5 ст. 169 НК. Аналогично – в корректировочном счёте-фактуре.

Данный реквизит указывают при реализации товаров, в том числе в составе комплектов или наборов, подлежащих прослеживаемости, а также при их передаче в рамках выполненных работ.

Подробнее см. Счет-фактура с 1 октября 2023 года: новый бланк.

Какой бланк декларации

Форма декларации по НДС (КНД 1151001), порядок её заполнения и электронный формат сдачи в налоговую в 2023 году утверждены приказом Федеральной налоговой службы от 29.10.2014 № ММВ-7-3/558. С 23 марта 2023 года она обновлена приказом ФНС от № ЕД-7-3/1191.

Последние изменения в бланке связаны с поправками в налоговое законодательство 2022 года. Они касаются компаний туристической отрасли, цифровых финактивов (ЦФА) и утилитарных цифровых прав, заявительного порядка возмещения НДС, налога, который платит налоговый агент по НДС, расчета НДС по повышенным ставкам, а также социальной догазификации.

Обновили раздел 3 “Расчет суммы налога к уплате в бюджет по операциям, облагаемым по ставкам, предусмотренным п. 1 – 4 ст. 164 Налогового кодекса РФ».

Скачать бесплатно актуальный бланк декларации НДС для сдачи за 3 квартал 2023 и подробнее узнать об изменениях и новшествах в нём можно из другой нашей статьи здесь.

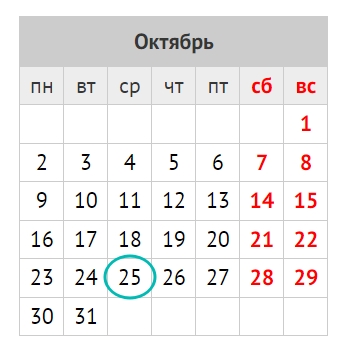

Срок сдачи

Декларацию по НДС за 3 квартал 2023 необходимо заполнить и представить в налоговую не позднее 25 октября 2023 года. Это среда, поэтому никаких переносов крайнего срока нет.

Также см. Когда сдавать декларацию по НДС в 2023 году.

Куда сдавать

Декларацию НДС с данными за минувший квартал сдают в ИФНС по месту учета.

Способ сдачи

Это делают в электронной форме по телекоммуникационным каналам связи через оператора электронного документооборота.

На бумаге декларацию НДС могут сдавать только налоговые агенты, которые не платят НДС. И при соблюдении ещё ряда условий.

Как заполнить

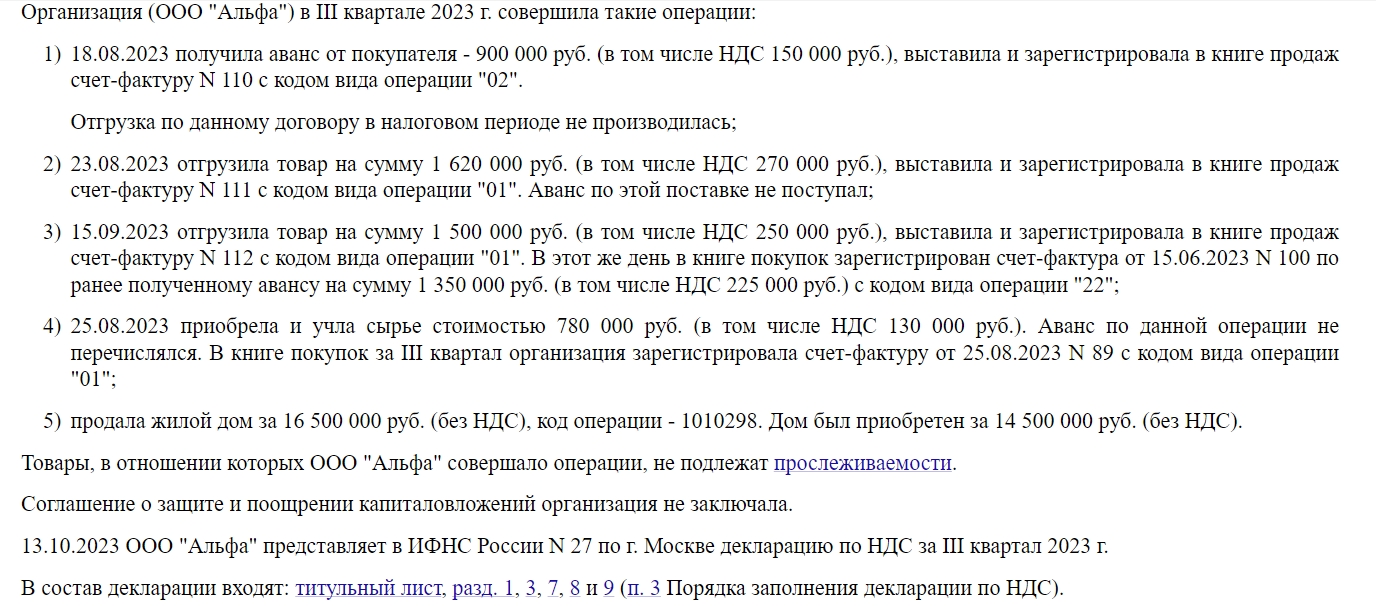

В декларации по НДС за 3 квартал 2023 в общем случае нужно заполнить титульный лист, а также разделы 1, 3, 8 и 9.

Пошаговый алгоритм такой:

- Чтобы не допустить ошибок, с помощью программного обеспечения перенесите сведения из книги покупок в разд. 8, а из книги продаж – в разд. 9. В т. ч. регномер партии (РНПТ) по прослеживаемым товарам.

- В разделе 3 приведите расчет налоговой базы, суммы вычетов и налога по обычным операциям (в нём не отражают необлагаемые и операции по ставке 0%). Большинство строк раздела заполнит бух. программа.

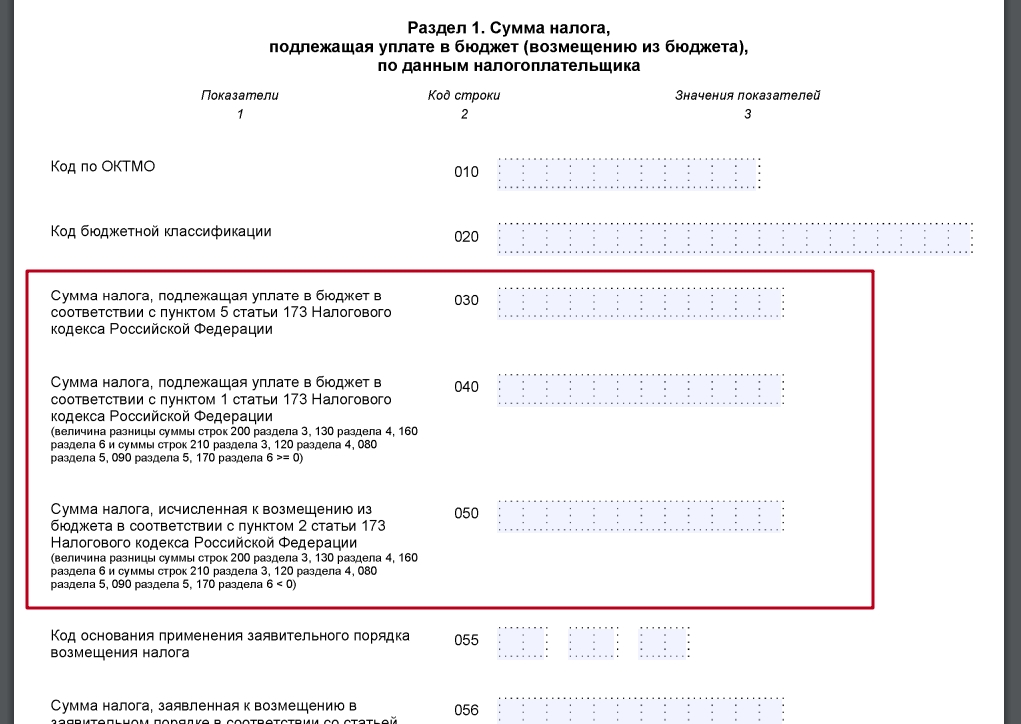

- В разделе 1 отразите сумму НДС к оплате или возмещению.

- Заполните титульный лист.

СОВЕТ

Старайтесь данные из налоговых регистров по НДС переносить в декларацию не вручную, а через вашу бухгалтерскую программу. Это сведёт ошибки к минимуму.

В поле “Налоговый период (код)” титульного листа укажите код «23», что обозначит отчёт за 3 квартал (Приложение 3 к Порядку заполнения). А в случае реорганизации или ликвидации компании код будет 55.

В строке 085 “Признак СЗПК” разд. 1 поставьте “2”. Так как “1” указывают только участники соглашения о защите и поощрении капиталовложений (письмо ФНС от 06.04.2021 № СД-4-3/4593).

Приложение 1 к разд. 3 заполняют только при восстановлении НДС по недвижимости, а Приложение 2 предназначено для иностранных компаний.

Приложения к разд. 8 и 9 нужны только для подачи уточненных деклараций.

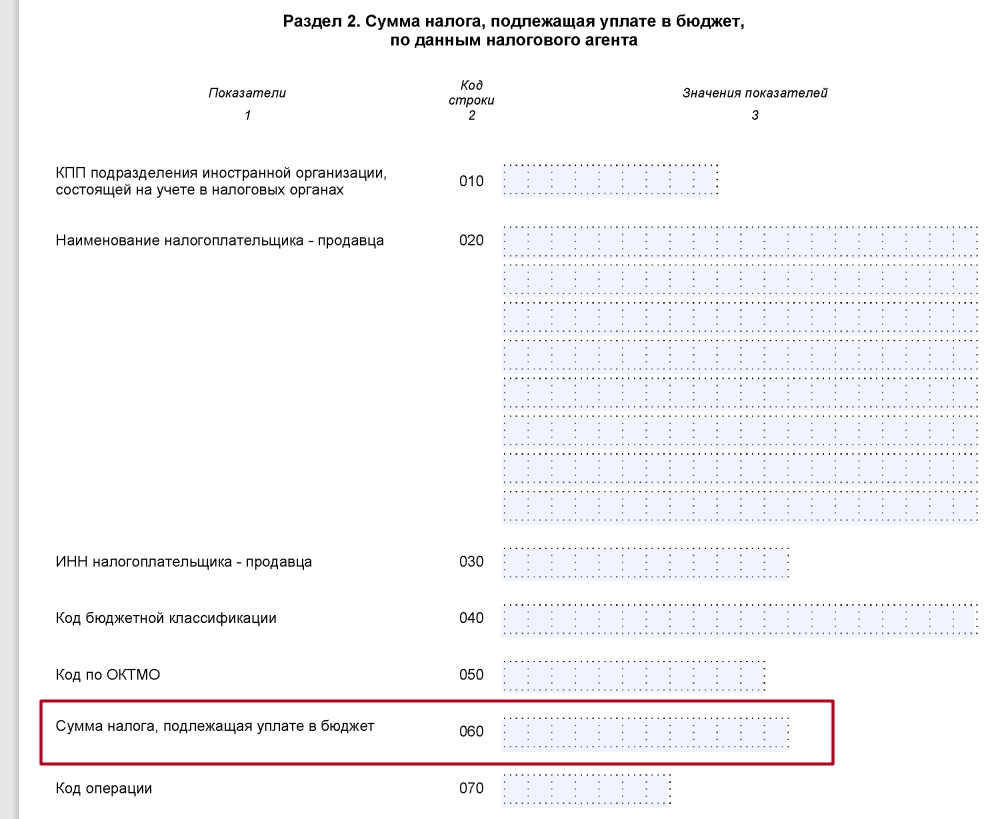

Разделы 2, 4, 5, 6, 7, 10, 11 и 12 заполняют, только если в 3 квартале 2023 года были соответствующие операции. Например, при аренде муниципального имущества налоговые агенты по НДС оформляют также разд. 2. При совершении освобождаемых от НДС операций – разд. 7.

Другие разделы декларации НДС следует заполнить, когда имели место:

- Операции налогового агента.

- Экспорт.

- Не облагаемые НДС операции.

- Продажа земли.

- Выставление или получение счетов-фактур посредниками.

- Выставление счета-фактуры с НДС по необлагаемым операциям.

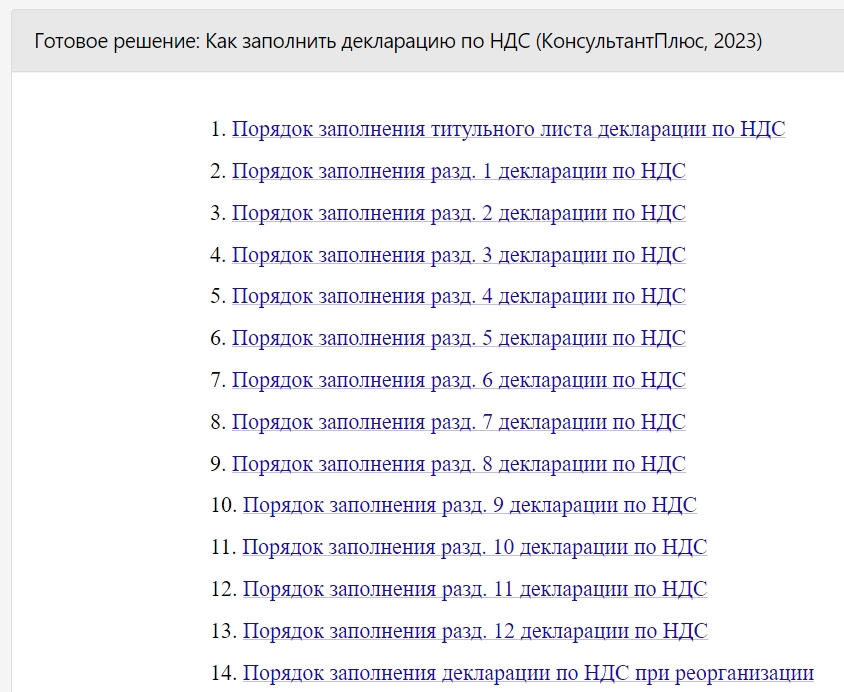

Подробно, как заполнить декларацию по НДС, смотрите в Готовом решении КонсультантПлюс здесь.

Образец заполнения декларации по НДС за 3 квартал 2023 года смотрите в Готовом решении КонсультантПлюс здесь.

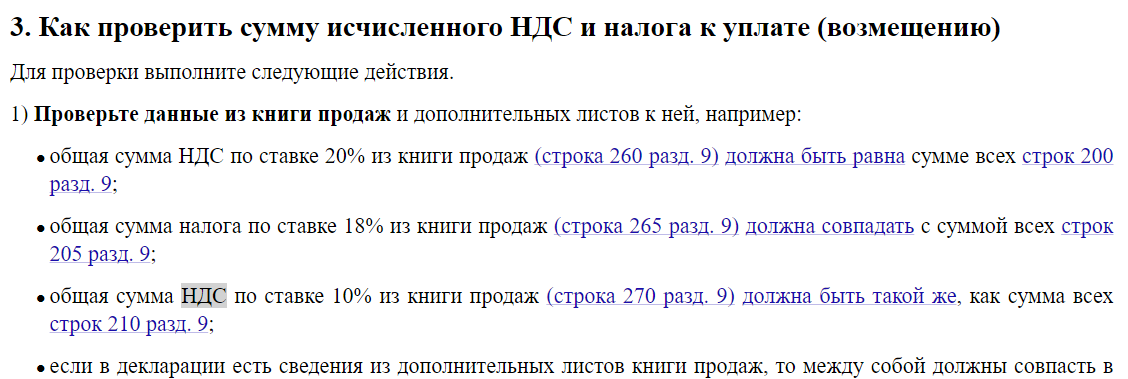

Как проверить

Перед отправкой лучше проверьте декларацию НДС за 3 кв. 2023 на соответствие контрольным соотношениям и исправьте расхождения, если они имеют место (функция проверки есть в бухгалтерской программе). Сами КС утверждены:

- письмом ФНС от 23.03.2015 № ГД-4-3/4550;

- приказом ФНС от 25.05.2021 № ЕД-7-15/519.

Помимо этих соотношений, ФНС в письме от 21.02.2023 № ЕА-4-15/2048 уточнила, что показатель любой строки 030, 040, 050 раздела 1 и 060 раздела 2 должен быть меньше нуля. То есть итоговые суммы налога к уплате или возмещению из бюджета.

Нулевой отчет

Если в 3 квартале 2023 года у компании не было никакой деятельности и не принимали НДС к вычету, сдайте нулевую декларацию.

Тогда заполнить в ней нужно только титульный лист и разд. 1.