Как утверждена

Сразу скажем, что форма декларации НДС, порядок её заполнения и электронный формат сдачи в налоговую в 2023 году по-прежнему утверждены приказом Федеральной налоговой службы от 29.10.2014 № ММВ-7-3/558.

Однако с 23 марта 2023 года он действует в новой редакции – приказа ФНС от 12.12.2022 № ЕД-7-3/1191 (далее – Приказ ФНС № ЕД-7-3/1191).

Когда отчитываться по новой форме

Обновлённый с 2023 года бланк отчета по НДС впервые необходимо заполнить и сдать, начиная с декларации за 1 квартал 2023 года. То есть не позднее 25 апреля 2023 года (это вторник, поэтому никаких переносов крайнего срока).

Что уточнили в декларации НДС 2023

Приказ ФНС № ЕД-7-3/1191 в самой форме бланка декларации НДС (Приложение № 1):

- традиционно заменил штрих-коды;

- обновил раздел 3 “Расчет суммы налога к уплате в бюджет по операциям, облагаемым по ставкам, предусмотренным п. 1 – 4 ст. 164 Налогового кодекса РФ».

Кроме того, ФНС поправила порядок заполнения декларации по налогу на добавленную стоимость и состав кодов операций к нему. Уточнения затронули:

- заявительный порядок возмещения НДС;

- налог, который платит налоговый агент по НДС;

- расчет НДС по повышенным ставкам (10, 20% и др.).

А именно, по сравнению с прежним вариантом основные новшества и изменения такие.

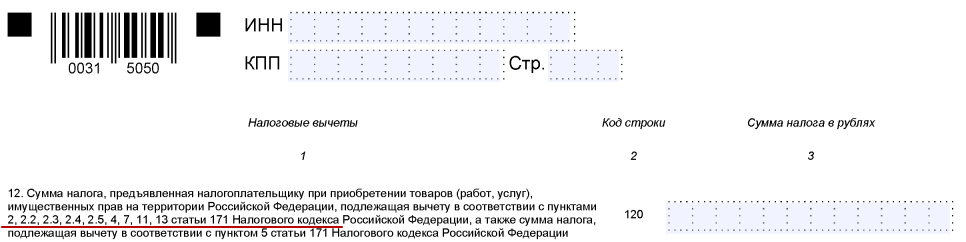

В разделе 3 в строке 120 скорректировали перечень случаев, когда отражают предъявленные вычеты НДС (п. 9 изменений порядка заполнения) – добавили вычеты по подключению к газораспределительным сетям:

Ввели новые коды операций:

- 1011215 – для реализации цифровых активов (подп. 38 п. 2 ст. 149 НК);

- 1011216 – реализация имущества (кроме денег) и/или имущественных прав физлицу плательщиком-инофирмой или иностранной структурой без образования юрлица, доходы от получения которых данного физлица освобождены от НДФЛ по п. 60.2 ст. 217 НК;

- 1011455 – аренда или пользование на ином праве объектов туриндустрии (подп. 18 п. 1 ст. 164 НК);

- 1011456 и 1011457 – для предоставления мест временного проживания (подп. 19 п. 1 ст. 164 НК);

- 1010833 – для социальной догазификации и др.

Ранее налоговики рекомендовали использовать эти же коды (письма ФНС от 23.08.2022 № СД-4-3/11068 и от 07.04.2022 № СД-4-3/4214).

Также соответствующим образом обновили электронный формат отчета по НДС (Приложение № 3). В частности, затронули сведения:

- из книги покупок и доплиста к ней;

- книги продаж и доплиста к ней;

- журнала учета выставленных счетов-фактур;

- журнала учета полученных счетов-фактур;

- счетов-фактур, выставленных лицами, указанными в п. 5 ст. 173 НК РФ.

Причины изменений-2023 в декларации НДС

Они связаны с поправками в налоговое законодательство 2022 года. Так, с 1 июля 2022 года в силу Федерального закона от 26.03.2022 № 67-ФЗ налогоплательщики туристической отрасли получили право на нулевую ставку НДС по услугам:

- аренды или предоставления в пользование новых или открытых после реконструкции объектов туриндустрии;

- временного проживания в гостиницах и иных средствах размещения (касается как введенных после 01.01.2022 в т. ч. после реконструкции объектов, так и функционирующих до этой даты).

Федеральный закон от 14.07.2022 № 324-ФЗ установил порядок налогообложения операций с цифровыми финансовыми активами (ЦФА) и утилитарными цифровыми правами (УЦП).

В частности, он освободил от НДС отдельные услуги операторов инфосистем, в которых выпускают ЦФА, операторов обмена ЦФА и/или операторов инвестплатформ, организующих привлечение инвестиций.

А сама реализация цифровых финактивов не подлежит обложению НДС.

Федеральный закон от 14.07.2022 № 323-ФЗ с 1 января 2022 года в связи с общероссийской социальной догазификацией признал не объектом по НДС подключение/технологическое присоединение к газораспределительным сетям газоиспользующего оборудования в домовладениях физлиц. При условии, что они используют газ для личных, семейных, домашних и иных нужд, не связанных с предпринимательской или профессиональной деятельностью. А услуги по такому подключению/присоединению на основании решений Правительства РФ бесплатны для населения.

Предъявленные суммы НДС по приобретаемым для оказания таких услуг товаров (работ, услуг) и имущественных прав подлежат вычету.