Обновлённая декларация

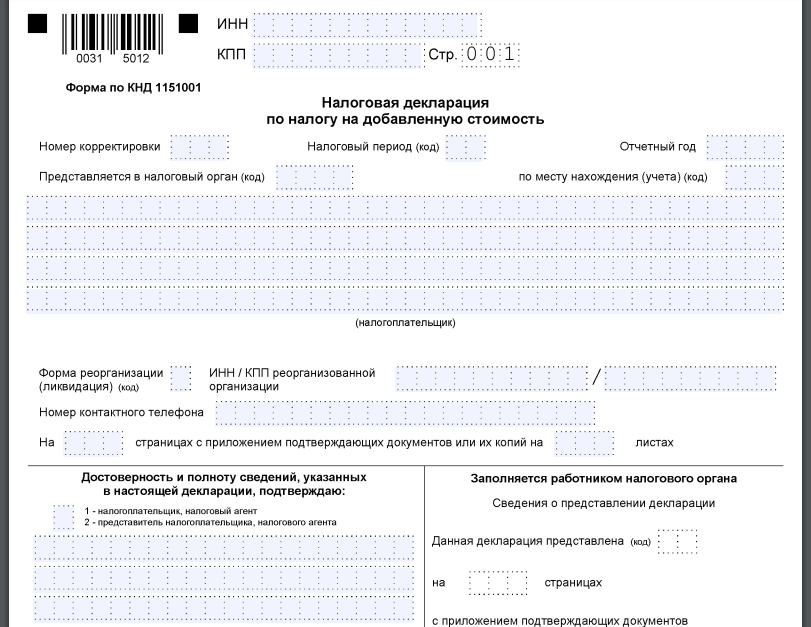

Форма декларации по НДС (КНД 1151001), порядок её заполнения и электронный формат сдачи в налоговую в 2023 году по-прежнему утверждены приказом Федеральной налоговой службы от 29.10.2014 № ММВ-7-3/558.

Однако с 23 марта 2023 года он действует в новой редакции – приказа ФНС от 12.12.2022 № ЕД-7-3/1191.

Изменения в бланке связаны с поправками в налоговое законодательство 2022 года. Так, с 1 июля 2022 года в силу Федерального закона от 26.03.2022 № 67-ФЗ налогоплательщики туристической отрасли получили право на нулевую ставку НДС по услугам аренды или предоставления в пользование объектов туриндустрии, временного проживания в гостиницах и иных средствах размещения.

Федеральный закон от 14.07.2022 № 324-ФЗ установил порядок налогообложения операций с цифровыми финансовыми активами (ЦФА) и утилитарными цифровыми правами (УЦП).

С 1 января 2022 года Федеральный закон от 14.07.2022 № 323-ФЗ в связи с общероссийской социальной догазификацией признал не объектом по НДС подключение/технологическое присоединение к газораспределительным сетям газоиспользующего оборудования в домовладениях физлиц. При условии, что они используют газ для личных, семейных, домашних и иных нужд, не связанных с предпринимательской или профессиональной деятельностью. А услуги по такому подключению/присоединению на основании решений Правительства РФ бесплатны для населения.

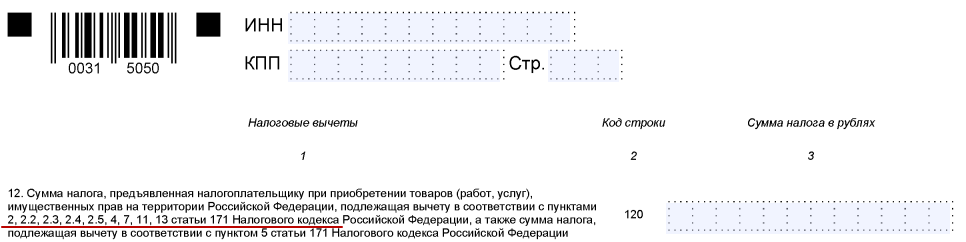

Предъявленные суммы НДС по приобретаемым для оказания таких услуг товаров (работ, услуг) и имущественных прав подлежат вычету.

Какие изменения учесть при заполнении за 2 кв. 2023

В самой форме бланка декларации НДС:

- традиционно заменили штрих-коды;

- обновили раздел 3 “Расчет суммы налога к уплате в бюджет по операциям, облагаемым по ставкам, предусмотренным п. 1 – 4 ст. 164 Налогового кодекса РФ».

Кроме того, поправили порядок заполнения и дополнили состав кодов операций к нему. Уточнения затронули:

- заявительный порядок возмещения НДС;

- налог, который платит налоговый агент по НДС;

- расчет НДС по повышенным ставкам (10, 20% и др.).

Также соответствующим образом обновили электронный формат отчета по НДС. В частности, затронули сведения:

- из книги покупок и доплиста к ней;

- книги продаж и доплиста к ней;

- журнала учета выставленных счетов-фактур;

- журнала учета полученных счетов-фактур;

- счетов-фактур, выставленных лицами, указанными в п. 5 ст. 173 НК.

Скачать бесплатно актуальный бланк декларации НДС для сдачи за 2 квартал 2023 и подробнее узнать об изменениях и новшествах в нём можно из другой нашей статьи здесь.

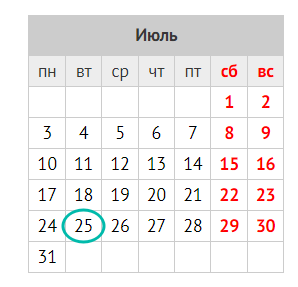

Срок сдачи

Декларацию по НДС за 2 квартал 2023 необходимо заполнить и представить не позднее 25 июля 2023 года. Это вторник, поэтому никаких переносов крайнего срока нет.

Также см. Когда сдавать декларацию по НДС в 2023 году.

Куда сдавать

Декларацию НДС с данными за минувший квартал сдают в ИФНС по месту учета.

Способ сдачи

Это делают в электронной форме по телекоммуникационным каналам связи через оператора электронного документооборота.

На бумаге декларацию НДС могут сдавать только налоговые агенты, которые не платят НДС. И при соблюдении ещё ряда условий.

Как заполнить

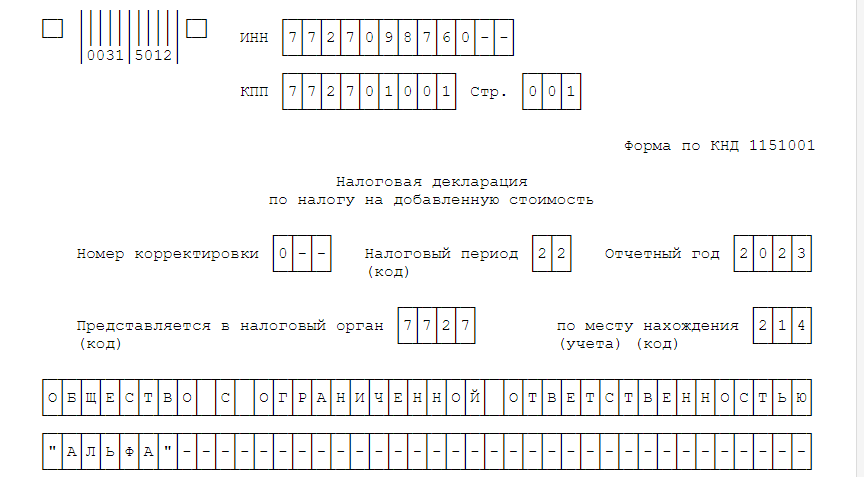

В декларации по НДС за 2 квартал 2023 в общем случае нужно заполнить титульный лист, а также разделы 1, 3, 8 и 9.

Пошаговый алгоритм такой:

- Чтобы не допустить ошибок, с помощью программного обеспечения перенесите сведения из книги покупок в разд. 8, а из книги продаж – в разд. 9. В т. ч. регномер партии (РНПТ) по прослеживаемым товарам.

- В разделе 3 приведите расчет налоговой базы, суммы вычетов и налога по обычным операциям. В нем не отражают необлагаемые и операции по ставке 0%. Большинство строк раздела заполнит программа.

- В разделе 1 отразите сумму НДС к уплате или возмещению.

- Заполните титульный лист.

В поле “Налоговый период (код)” титульного листа укажите код «22», что обозначит отчёт за 2 квартал (Приложение 3 к Порядку заполнения декларации НДС).

В строке 085 “Признак СЗПК” разд. 1 поставьте “2”. Так как “1” указывают только участники соглашения о защите и поощрении капиталовложений (письмо ФНС от 06.04.2021 № СД-4-3/4593).

Приложение 1 к разд. 3 заполняют только при восстановлении НДС по недвижимости, а Приложение 2 – для иностранных компаний.

Приложения к разд. 8 и 9 нужны только для подачи уточненных деклараций.

Разделы 2, 4, 5, 6, 7, 10, 11 и 12 заполняют, только если во 2 квартале 2023 года были соответствующие операции. Например, при аренде муниципального имущества налоговые агенты по НДС оформляют также разд. 2. При совершении освобождаемых от НДС операций – разд. 7.

Другие разделы декларации НДС следует заполнить, когда имели место:

- Операции налогового агента.

- Экспорт.

- Не облагаемые НДС операции.

- Продажа земли.

- Выставление или получение счетов-фактур посредниками.

- Выставление счета-фактуры с НДС по необлагаемым операциям.

Образец заполнения декларации по НДС за 2 квартал 2023 года смотрите в Готовом решении КонсультантПлюс здесь.

Как проверить

Перед отправкой лучше проверьте декларацию НДС за 2 кв. 2023 на соответствие контрольным соотношениям и исправьте выявленные расхождения (функция проверки есть в бухгалтерской программе). Сами КС утверждены:

- письмом ФНС от 23.03.2015 № ГД-4-3/4550;

- приказом ФНС от 25.05.2021 № ЕД-7-15/519.

Нулевой отчет

Если во 2 квартале 2023 года у компании не было никакой деятельности и не принимали НДС к вычету, сдайте нулевую декларацию.

Тогда заполнить в ней нужно только титульный лист и разд. 1.