Требуется ли сдавать нулевой РСВ-1 за 2 квартал? Для чего нужны нулевые РСВ-1 подразделениям ПФР? Как заполнять нулевые расчеты? Ответы на эти и другие вопросы вы найдете в нашей статье.

Вводная информация

По итогам 2 квартала 2016 года все страхователи (организации и ИП) должны отчитаться перед ПФР о взносах на обязательное пенсионное и медицинское страхование, которые рассчитывались с выплат в пользу работников.

Расчеты РСВ-1 должны сдавать все организации или ИП, у которых есть застрахованные лица, в частности:

- работники по трудовым договорам;

- физлица, получающие вознаграждения по договорам гражданско-правового характера (например, исполнители по договорам подряда).

Однако в некоторых случаях организация или ИП не ведут деятельности или же по различным причинам не выплачивают работникам заработную плату. Что делать в такой ситуации? Давайте разбираться.

Кто должен сдать нулевой РСВ-1

В Письме Минтруда России от 29.09.2014 № 17-4/ООГ-817 сообщается, что если страхователь не производит никаких выплат и вознаграждений в пользу физических лиц, то РСВ-1 представить, все равно, нужно. Чиновники поясняют, что тем самым страхователь заявляет, что он не обязан уплачивать взносы. Вот выдержка из письма:

Таким образом, получается, что сдавать расчеты должны все страхователи. Однако некоторые вопросы, касающиеся директоров-учредителей и ИП, поясним отдельно.

Директор – единственный учредитель

Довольно распространенная ситуация – у организации есть генеральный директор, являющийся единственным учредителем, но никаких выплат от организации он не получает. Более того, чаще всего с ним даже не заключен трудовой договор. Нужно в таком случае подавать РСВ-1 с нулевыми показателями? Если следовать рекомендациям Минтруда, то нулевой расчет подать нужно и, тем самым, заявить, что директор выплат не получает.

Также, заметим, что единственного учредителя рекомендуется включать в нулевые СЗВ-М «СЗВ-М нулевая в 2016 году: образец и пример заполнения».

ИП без работников

С индивидуальными предпринимателями ситуация особая. Они регистрируются в ПФР как страхователи-работодатели, только если они заключили договора с физлицами (трудовые или гражданско-правовые). Это предусмотрено в пункте 21 <Порядка>, утв. Постановлением Правления ПФР от 13.10.2008 № 296п.

Если в качестве страхователя ИП не регистрировался, то сдавать РСВ-1 за 2 квартал 2016 года, даже нулевой, предпринимателям не нужно.

Однако если ИП заключил хотя бы один трудовой или гражданско-правовой договор, то в течение 30 дней он обязан уведомить об этом в ПФР. С этого момента обязан ежеквартально сдавать РСВ-1 по этим физлицам.

Если же ИП уже уволил работников, но с учета в качестве страхователя в ПФР ещё не снялся, обязанность по представлению РСВ-1 за ним сохранятся. И тогда ему, как страхователю, нужно сдавать нулевой расчет РСВ-1 за 2 квартал 2016 года.

Нулевой РСВ-1: как заполнить

Теперь поясним заполнение нулевого РСВ-1 на примере. Итак, РСВ-1 за 2 квартал 2016 года нужно представлять по форме, утвержденной Постановлением Правления ПФР от 16.01.2014. № 2п. Если же расчет сдается с нулевыми показателями, то он обязательно должен включать в себя:

- титульный лист;

- раздел 1 «Расчет по начисленным и уплаченным страховым взносам»;

- подраздел 2.1 раздела 2 «Расчет страховых взносов по тарифу».

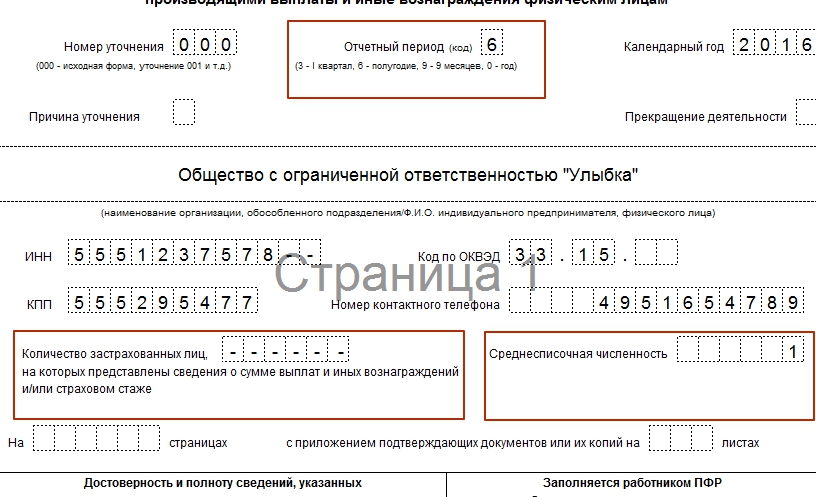

Титульный лист

Титульный лист нулевого РСВ-1 за 2 квартал 2016 года заполняйте в общем порядке. При этом обратите внимание:

- в поле «код» отчетности за полугодие укажите «6». Это укажет на то, что сдается расчет именно за первое полугодие;

- в поле количество застрахованных лиц укажите прочерки;

- в поле среднесписочная численность ноль не ставьте. Если нулевой РСВ-1 подается только на директора-учредителя, то покажите цифру 1.

Блок «заполняется работником ПФР» на титульном листе оставьте пустым.

Разделы 1 и 2

В разделе 1 и подразделе 2.1 РСВ-1 укажите регистрационный номер в ПФР, номер страницы, дату и подпись руководителя компании или ИП. А во всех остальных ячейках проставьте прочерки. Без прочерков отчет, возможно, не примут.

Вы можете скачать образец нулевой РСВ-1. Наш бланк нулевого РСВ-1 скачивается в формате Excel, который можно заполнить «под себя». В образце уже проставлены прочерки, поэтому вам остается исправить только персонифицированные данные организации или ИП.

Обратите внимание, что если с генеральным директором-единственным учредителем заключен трудовой договор, то сведения о его стаже нужно включить в раздел 6 РСВ-1 за 2 квартал 2016 года. Это будет уже не нулевой расчет, поскольку в нем будет содержаться информация о стаже.

Сроки подачи нулевых расчетов

Нулевые расчеты нужно представить в те же сроки, что и обычные РСВ-1. Поэтому расчет за 2 квартал нужно сдать (п. 1 ч. 9 ст. 15 Закона № 212-ФЗ):

- в электронном виде – не позднее 22 августа (20 и 21 августа – выходные дни);

- «на бумаге» – не позднее 15 августа 2016 года.

Штрафы за неподачу нулевого РСВ-1

Может ли быть штраф за неподачу нулевого РСВ-1? Тут нужно пояснить, что непредставление РСВ-1 грозит страхователю штрафом, который рассчитывается как процент от суммы взносов к уплате (ч. 1 ст. 46 Закона № 212-ФЗ). А раз сумма взносов в расчете не показана поэтому и штраф будет равен нулю. Верно ли это? Нет, территориальные органы ПФР за непредставление нулевого РСВ-1, все же, могут наложить на компанию или ИП минимальный штраф – 1000 рублей (ч. 1 ст. 46 Федерального закона от 24.07.2009 № 212-ФЗ). Таким образом, нулевой РСВ-1 безопаснее представить.

Имейте в виду, что некоторые территориальные органы ПФР вместе с нулевыми РСВ-1 требуют представления письменных пояснений о том, почему страхователь сдает нулевку. Такие требования не основаны на законе. Однако если не хотите спорить с контролерами из ПФР можно передать им письмо в свободной форме о том, что отчетном периоде отсутствовали выплаты в пользу физических лиц.

Также см. «Нулевая СЗВ-М: нужно ли её сдавать и как заполнить».