Одна из форм обязательной отчетности – 6-НДФЛ. Сдают ее все налоговые агенты. То есть ИП и организации, выплачивающие доходы своим сотрудникам и иным физлицам (например, по гражданским договорам). При этом камеральная налоговая проверка 6-НДФЛ – обязательная процедура, которую проводят инспекторы. О ее ходе и особенностях и пойдет речь в статье.

Когда проводят

Сотрудники налоговой инспекции инициируют камеральную ревизию только после сдачи налоговым агентом расчета 6-НФДЛ. Такие проверки входят в список должностных обязанностей налоговых инспекторов. Для начала мероприятий сотруднику ИФНС не нужно получать какое-либо решение у своего руководителя.

Длительность необходимых мероприятий не может быть дольше трех месяцев. По истечении этого срока камеральной проверки 6-НДФЛ все работы должны быть уже проведены и закончены ответственными налоговыми инспекторами.

Срок камеральной проверки 6-НДФЛ – три месяца с даты, когда вы представили расчет 6-НДФЛ (п. 2 ст. 88 НК РФ).

Порядок проведения

Цель камеральной налоговой проверки 6-НДФЛ, как и любой другой, заключается в поиске ошибок или подтверждении их отсутствия. Процедура такой ревизии ничем не отличается от камеральных проверок по иным видам налоговых отчислений.

Также см. «Камеральная проверка 3-НДФЛ».

Налоговый инспектор действует примерно в такой последовательности:

| № | Содержание этапа проверки |

| 1 | После получения 6-НДФЛ от налогового агента сверяет общую информацию об организации: правильно ли прописан адрес, ИНН, ответственное лицо и другие параметры |

| 2 | 6-НДФЛ заполняют нарастающим итогом. Поэтому при изучении информации первого и второго разделов инспектор смотрит, чтобы более последние данные не оказались меньше. Если выявлено несоответствие, значит, расчет заполнен неверно. |

| 3 | Сверяет контрольные соотношения. С их помощью инспектор выявит, соответствует ли составленный расчет информации, имеющейся в ИФНС. |

| 4 | Пересчитывает некоторые параметры с целью выявления возможных арифметических ошибок, допущенных бухгалтером при заполнении формы 6-НДФЛ |

| 5 | После сдачи годового расчета налоговый инспектор вновь сверяет контрольные соотношения |

Зачем нужны контрольные соотношения

Для проверки правильности заполнения форм камеральщики используют специальные контрольные соотношения. О них подробно написано в письме ФНС № БС-4-11/3852 от 10 марта 2016 года.

Контрольные параметры были введены налоговой службой, чтобы камеральные проверки 6-НДФЛ, проводимые в разных регионах, не отличались друг от друга и были едины. Сразу же после введения 6-НДФЛ появилась информация и о контрольных соотношениях для нее.

Использовать их могут не только инспекторы, но и сами налоговые агенты. С их помощью можно узнать, правильно ли был заполнен отчет. А в случае нахождения ошибок – своевременно внести исправления. Этот метод бухгалтеры используют для собственного контроля.

Что еще заинтересует инспектора

В 6-НДФЛ проставляют сроки перечисления налога. Эти данные сверяют с тем, что указано в лицевых карточках по каждой из организаций или ИП. Такие регистры налоговые инспекторы составляют как раз для выявления нарушений. Они позволяют выяснить, вовремя ли были исчислены и уплачены в бюджет налоги. Также см. «Рекомендации по заполнению формы 6-НДФЛ».

Если сдаете 6-НДФЛ за весь год, то форму сверяют с представленными справками о доходах физлиц.

Заметим, что некоторые мероприятия по сверке данных проводит не сам налоговый инспектор, а специальная программа. Ее настройки позволяют делать это в автоматизированном режиме, что экономит время камеральщиков.

Какие соотношения нужно соблюдать

Налоговые инспекторы в первую очередь занимаются проверкой следующих данных:

| Контрольное соотношение | Для чего используют |

| Дата сдачи 6-НДФЛ, проставляемая на титульном листе, должна быть меньше или равна сроку представления этой отчетности | Для проверки своевременности сдачи отчета. Если в ходе проверки выясняется, что в сроки налоговый агент не уложился, то на него наложат штраф в размере 1000 руб. за каждый месяц просрочки (вне зависимости, полный он или нет). |

| Размер начисленного дохода (020) должен быть больше или равен имеющимся налоговым вычетам (030) | Не были ли использованы вычеты в сумме, превышающей размер дохода физлиц |

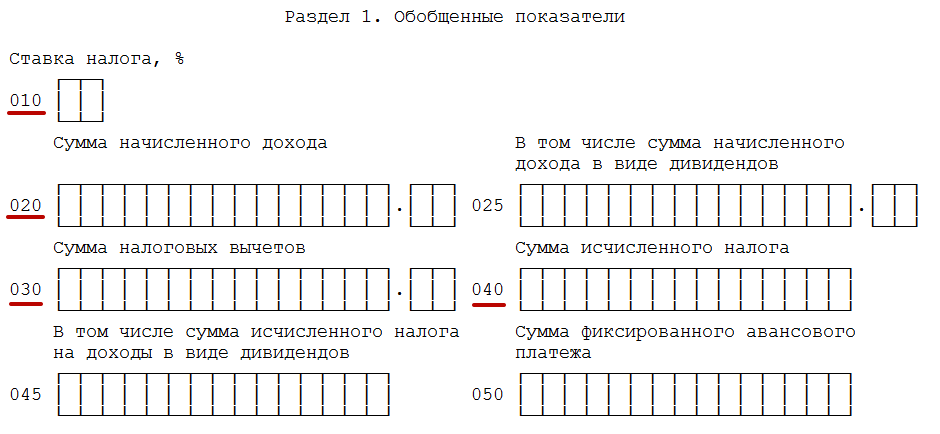

| 040 = (020 – 030) × 010 | Правильность расчета размера НДФЛ (построчно, см. рисунок ниже). Если контрольное соотношение не выполняется, то что-то было посчитано не так, а значит и налог рассчитан неверно. |

| Размер исчисленного налога должен быть больше или равен размеру фиксированного авансового платежа | Не оказалось ли, что исчисленный налог меньше фиксированного авансового платежа |

Если после проведения камеральной налоговой проверки 6-НДФЛ выяснилось, что все данные были внесены верно, то мероприятия считают законченными. А при возникновении вопросов, сначала их снимают, а уже потом составляют акт камеральной проверки 6-НДФЛ.

Проверка формы 6-НДФЛ на ошибки

Проверка 1

Доходы по строке 020 должны быть больше или равны сумме вычетов по строке 030. Ошибка означает, что сумма предоставленных вычетов больше суммы доходов. В такой ситуации проверьте:

- строку 020 – все ли доходы вы отразили за отчетный период, добавьте пропущенные, удалите лишние;

- строку 030 – не отражены ли за период лишние вычеты по НДФЛ, удалите их.

Проверка 2

Исчисленный НДФЛ по строке 040 должен быть равен: (строка 020 – строка 030) : 100 x строка 010.

Ошибка означает, что неверно отражена налоговая база, вычеты или сумма НДФЛ. Для исправления проверьте:

- строку 040 – верно ли начислили сумму НДФЛ по конкретной ставке, со всех ли доходов начислили НДФЛ, исправьте ошибки в доходах, вычетах, в том числе арифметические;

- строку 020 – все ли доходы по данной ставке вы отразили за период, добавьте пропущенные, удалите лишние;

- строку 030 – не отражены ли за период лишние вычеты по НДФЛ, удалите их.

Проверка 3

Исчисленный НДФЛ по строке 040 должен быть больше или равен сумме фиксированных платежей по строке 050.

Ошибка указывает на то, что вы излишне уменьшили НДФЛ за иностранцев на патенте на суммы фиксированных авансовых платежей. Проверьте:

- строку 050 – не учли ли лишние фиксированные авансовые платежи по НДФЛ иностранцев, работающих по патенту;

- строку 040 – верно ли начислили сумму НДФЛ по конкретной ставке, со всех ли доходов начислили НДФЛ, исправьте ошибки в доходах, вычетах, в том числе арифметические.

Проверка 4

Строка 050 может быть заполнена, только если у вас есть уведомление из налогового органа, разрешающее уменьшать НДФЛ за иностранцев, работающих по патенту, на фиксированные авансовые платежи.

Если у инспектора есть вопросы

Когда в ходе камеральной налоговой проверки 6-НДФЛ выявлены какие-то ошибки, несостыковки или противоречия, о них обязательно оповещают налогового агента, который заполнял расчет. В адрес ответственного лица отправляют требование о представлении пояснений по возникшим вопросам или корректировке внесенных в документ данных. На это дано только 5 рабочих дней с того момента, когда налоговый агент лично получил это требование.

Также см. «Пояснение в ИФНС по 6-НДФЛ: образец».

Если в ходе камеральной проверки 6-НДФЛ выяснено, что агент не уплатил налог в необходимом размере, то инспектор составит и направит в адрес организации или ИП документ с требованием уплатить НДФЛ. Выполнить свои обязательства получателю необходимо не позднее 8 рабочих дней после получения бумаги или в течение срока, прописанного в самом документе (последнее возможно, если в соответствии со ст. 69 НК РФ на погашение задолженности дано больше 8 рабочих дней).

Рекомендации от ФНС по заполнению и проверке 6-НДФЛ

Также рекомендуем учесть разъяснения ФНС России:

- В строке 020 не нужно отражать доходы, которые не облагаются НДФЛ (Письмо ФНС России от 01.08.2016 N БС-4-11/13984@).

- В строке 070 не нужно отражать НДФЛ, который будет удержан только в следующем отчетном периоде. Например, в расчете за I квартал не следует отражать НДФЛ с зарплаты за март, которая выплачена в апреле (Письмо ФНС России от 01.08.2016 N БС-4-11/13984@).

- Доход в виде пособия по временной нетрудоспособности необходимо отражать в расчете за тот период, в котором оно выплачивается (пп. 1 п. 1 ст. 223 НК РФ, Письмо ФНС России от 01.08.2016 N БС-4-11/13984@ ).

- В строках 100, 110, 120 нужно приводить сведения об операциях, по которым срок уплаты налога наступил в периоде, за который подается расчет (Письмо ФНС России от 21.07.2017 N БС-4-11/14329@ ).

- При отражении в строке 100 сведений о зарплате необходимо указывать последний день месяца, за который она начислена (п. 2 ст. 223 НК РФ, Письмо ФНС России от 25.02.2016 N БС-4-11/3058@). Дата перечисления средств значения не имеет.