Расчет по авансовому платежу по налогу на имущество организаций за 2 квартал 2018 года — это один из видов промежуточной налоговой отчетности. Обязанность его представления охватывает не всех налогоплательщиков. Его оформляют на специальном бланке с учетом множества нюансов — узнайте о них из нашего материала. Также расскажем о порядке расчета аванса и сроках платежа за 2 квартал 2018 года.

Авансовые платежи по налогу на имущество: разбираемся с отчетными обязанностями

Не спешите сразу приниматься за оформление авансовой отчетной формы по налогу на имущество (далее — НИ), даже если ваша организация считается плательщиком этого налога. Сначала загляните в региональное законодательство — оттуда вы узнаете много полезной информации:

- нужно ли вам отчитываться и уплачивать авансы по НИ внутри года, или только по его завершении (п. 3 ст. 379, п. 6 ст. 382 НК РФ);

- о региональных льготах;

- кадастровые особенности расчета НИ (перечень и стоимость объектов недвижимости, облагаемых НИ по кадастровой стоимости);

- величину ставок, сроки платежей и иные нюансы (ст. 380, 383 и т.д.).

Но не только региональное законодательство следует учитывать при оформлении Расчета по авансовому платежу по НИ (далее — Расчета). В НК РФ «авансовым» вопросам уделено немало внимания (п. 2 ст. 379, 382-386).

Рекомендуем приступать к оформлению Расчета только после того, как вы:

- удостоверитесь, что отчетность по «имущественным» авансам установлена в вашем регионе;

- изучите федеральные и региональные нюансы исчисления авансовых платежей.

Если в составе вашего имущества есть объекты, облагаемые по кадастровой стоимости, не будет лишним проанализировать судебную практику, сложившуюся в регионе, в вопросах исчисления НИ. А также ознакомиться с разъяснениями чиновников по этому вопросу. Наша публикация поможет вам быстрее справиться с этими задачами.

Определяемся с главными правилами подготовки и представления Расчета

Напомним основные правила, которые следует учитывать при подготовке и сдаче Расчета:

- форма, в которой представляют Расчет, утверждена приказом ФНС РФ от 31.03.2017 № ММВ-7-21/271@;

- сроки сдачи Расчета: отчитаться по окончании 2 квартала 2018 года предстоит не позже 30.07.2018 (п. 2 ст. 386 НК РФ);

- место представления Расчета — этот нюанс требует отдельного разговора.

А разобраться нам помогут примеры, которые базируются на нормах ст. 386 НК РФ:

- Головное предприятие ПАО «Оранжевый ветер» расположено в г. Москве. У него есть выделенные на отдельный баланс филиалы в 6 регионах РФ. Расчет по каждому отчетному сроку ПАО «Оранжевый ветер» представляет в инспекции по местонахождению головного офиса и каждого филиала.

- Непубличное акционерное общество «Литера Плюс» имеет статус крупнейшего налогоплательщика. В этом статусе оно зарегистрировано в московской инспекции по крупнейшим налогоплательщикам. Компания имеет сеть филиалов по всей стране (31 филиал), каждый из которых выделен на отдельный баланс. При этом «Литера Плюс» оформляет всего 1 Расчет, в который включает сведения обо всем своем имуществе и представляет его в инспекцию по крупнейшим налогоплательщикам, в которой она состоит на учете.

Эти примеры показывают, что адрес представления Расчета определяется в разных ситуациях по-разному. Перед сдачей «имущественной» отчетности в инспекцию еще раз сверьтесь со ст. 386 НК РФ, чтобы по ошибке Расчет не отправился по неверному адресу.

Как дата выпуска движимого имущества может влиять на размер авансового платежа

Разбирая нюансы заполнения Расчета, хотим остановиться на таком важном вопросе, как отражение в нем достоверной информации об остаточной стоимости движимого имущества. Объясним почему.

«Движимость» есть на балансе практически каждой компании. До 2018 года остаточная стоимость его не участвовала в формировании базы по НИ (в том числе не учитывалась при расчете авансовых платежей).

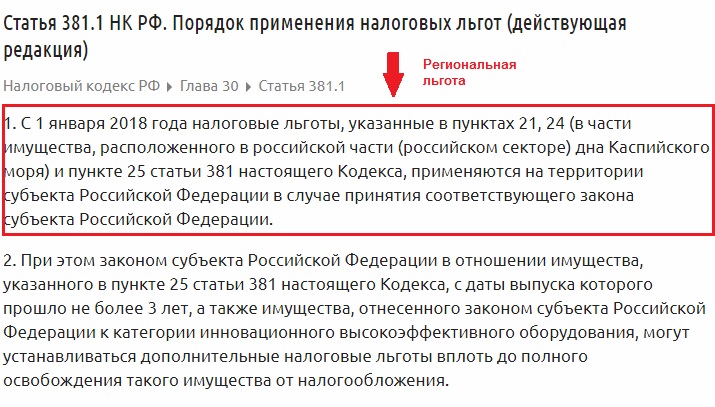

С 2018 года федеральная льгота по движимому имуществу перестала действовать. Ей на смену пришла региональная льгота (п. 1 ст. 381.1 НК РФ). Но далеко не все регионы предусмотрели такой бонус для компаний.

Регионы также получили возможность введения дополнительной льготы для ОС (п. 25 ст. 381 НК РФ) — для той «движимости», что старше 3-х лет (п. 2 ст. 381.1 НК РФ). При этом у налогоплательщиков могут возникать трудности с определением этой даты, что способно повлиять на правильность исчисления налоговых «имущественных» обязательств. Рассмотрим их на примерах с учетом позиции Минфина РФ (письмо от 09.04.2018 N 03-05-05-01/23087).

- На балансе ООО «Торнадо» отражена стоимость деревообрабатывающей поточной линии. ООО «Торнадо» стало собственником этого объекта в прошлом году. При этом дата выпуска линии неизвестна (нигде не зафиксирована).

В регионе местонахождения компании льготируется не все движимое имущество, а только то, с даты выпуска которого прошло не более 3-х лет.

Оформляя Расчет по итогам 2 квартала (полугодия), ООО «Торнадо» учтет остаточную стоимость поточной линии в налогооблагаемой базе по «имущественному» авансу, следуя разъяснениям Минфина.

Отсутствие информации о дате изготовления оборудования автоматически переводит его в разряд имущества старше 3-х лет, что означает обязательность включения его стоимости в налогооблагаемую базу.

- ООО «Квадро» приобрело в апреле 2018 года холодильный агрегат. На табличке, вмонтированной в корпус агрегата, отштампована дата выпуска 03.02.2017. При этом в техдокументации указана другая дата.

Учитывая разъяснения Минфина, ООО «Квадро» установленную в регионе льготу для ОС старше 3-х лет применять не стало.

Компания включила в Расчет остаточную стоимость агрегата, так как имеются расхождения в его дате выпуска, отмеченной на корпусе и указанной в техдокументации.

- ПАО «ТехСервис» приобрело в 2017 году тепловую завесу для входной группы. Дата выпуска этого оборудования указана в техпаспорте в виде месяца и года: (июнь 2016 года).

Компания не включила остаточную стоимость оборудования в «имущественную» базу за полугодие 2018 года по той причине, что с даты выпуска имущества не прошло 3 года, и в регионе для таких ОС предусмотрена льгота.

Для тех ОС, в техдокументации которых момент выпуска зафиксирован не в полной календарной дате (отсутствует дата или месяц изготовления), действует такое правило:

| Что известно о дате изготовления ОС? | Что считать датой изготовления? |

| Только год | 1 июля указанного года |

| Месяц и год | 15-е число указанного месяца |

Если у налогоплательщика много движимого имущества не старше 3-х лет при наличии региональной льготы, его остаточная стоимость может оказать существенное влияние на размер авансовых платежей. А неясности с датой изготовления имущества могут существенно исказить величину аванса, если разъяснения Минфина компанией не будут учтены.

Что нужно учесть учесть при заполнении Расчета

Не всегда информация, взятая из налогового законодательства, является достаточной для безошибочного составления налоговой отчетности. Большую помощь в таком случае налогоплательщик получает из писем чиновников (Минфина и ФНС). Чтобы сэкономить ваше время, мы расскажем вам о последних разъяснениях этих ведомств в отношении НИ и авансов по нему.

- При расчете авансовых платежей необходимо учесть следующие нюансы:

- Если компании принадлежит только одно помещение в торговом центре, в расчете будет участвовать доля кадастровой стоимости здания, соответствующая доле площади помещения в общей площади здания (письмо ФНС от 16.03.2017 № БС-4-21/4780).

- Если здание, внесенное в перечень кадастрового имущества, разделено на помещения, не признаваемые по критериям объектами, облагаемыми по кадастровой стоимости, то расчет производят исходя из их среднегодовой стоимости (письмо ФНС от 18.08.2017 № ЗН-4-21/16379).

- В расчет нужно включить стоимость помещений общего пользования, если вы обладаете правом собственности на них (письмо ФНС от 23.06.2017 № БС-4-21/12096).

- Если произошло изменение кадастровой стоимости в одном из отчетных периодов, авансы нужно рассчитывать исходя из измененной стоимости (письмо ФНС от 27.01.2017 № БС-4-21/1362@).

- При расчете авансов не нужно учитывать:

- Недвижимость, которую включили в кадастровый перечень, но пока не определили ее стоимость (письмо Минфина от 27.09.2017 № 03-05-04-01/62799).

- Капвложения в арендованные средства (письмо Минфина от 08.09.2017 № 03-05-05-01/57901).

- Стоимость арендуемого имущества (письмо ФНС от 15.09.2017 № БС-4-21/18437).

- При оформлении Расчета за 2 квартал 2018 года:

- Обратите внимание на технологию отражения ОКОФ в стр. 040 раздела 2.1: вносите цифры слева направо, начиная с первой ячейки. В незаполненных ячейках проставьте прочерк (письмо ФНС от 24.08.2017 № БС-4-21/16786@).

- По стр. 030 укажите инвентарный номер ОС в том случае, если у объекта отсутствует кадастровый или условный номер (письмо ФНС от 05.09.2017 № БС-4-21/17595@).

- После того, как Расчет будет сформирован, проверьте наличие/отсутствие в нем ошибок (проверочные соотношения возьмите из письма ФНС от 25.05.2017 № БС-4-21/9902@).

В некоторых вопросах, связанных с технологией расчета НИ (включая авансовые платежи), нужно принимать во внимание сложившуюся арбитражную практику. Например, неясности в вопросе с НДС: включать этот налог в стоимость имущества при расчете налоговых обязательств или нет. В данном случае один из возможных вариантов заключается в том, что если судом или комиссией по рассмотрению «кадастровых» споров установлена кадастровая стоимость имущества в размере ее рыночной стоимости с учетом НДС, то сам налог в расчете не участвует (письмо ФНС от 26.10.2017 № БС-4-21/21650).

Пример заполнения Расчета

Технологию заполнения Расчета по кажем на примере.

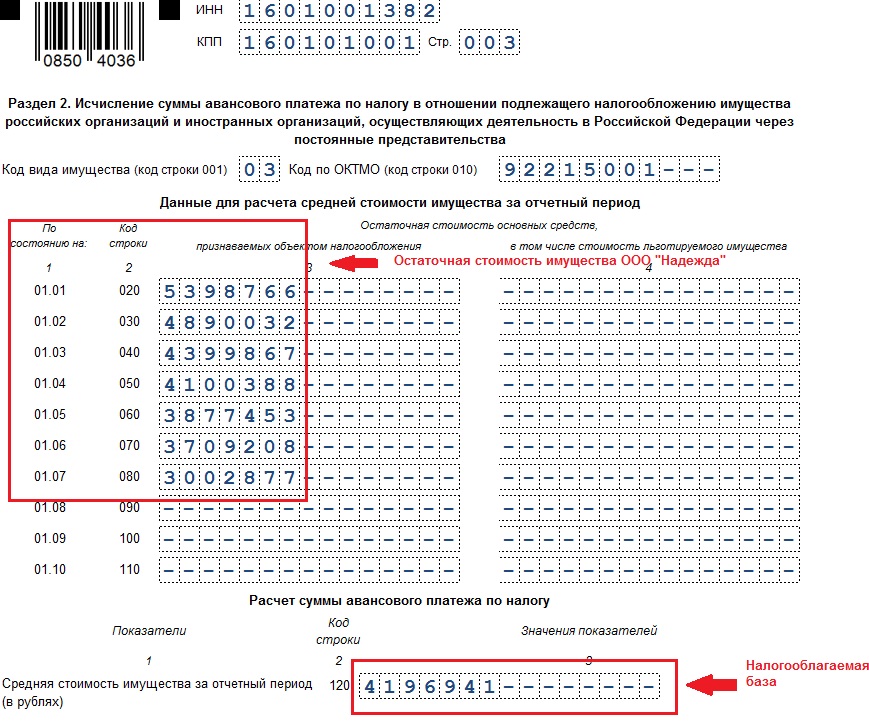

На балансе ООО «Надежда» находится только движимое имущество. Льгот у компании нет, в регионе нахождения компании не предусмотрена возможность освобождения от налогообложения стоимости движимых объектов. Компания не владеет недвижимостью, налоговая база по которой определяется исходя из кадастровой стоимости.

При исчислении аванса за 2 квартал 2018 года компания учитывает следующее:

- Расчетной базой является средняя стоимость имущества за полугодие 2018 года.

- Для определения налогооблагаемой базы используется алгоритм расчета из п. 4 ст. 376 НК РФ.

Остаточная стоимость имущества для расчета базы указана ниже:

| Дата | Остаточная стоимость имущества

ООО «Надежда», руб. |

| На 01.01.2018 | 5 398 766 |

| На 01.02.2018 | 4 890 032 |

| На 01.03.2018 | 4 399 867 |

| На 01.04.2018 | 4 100 388 |

| На 01.05.2018 | 3 877 453 |

| На 01.06.2018 | 3 709 208 |

| На 01.07.2018 | 3 002 877 |

Расчет налогооблагаемой базы (НБИ):

НБИ = (5 398 766 +4 890 032 + 4 399 867 + 4 100 388 + 3 877 453 + 3 709 208 + 3 002 877) / 7 = 4 196 941 руб.

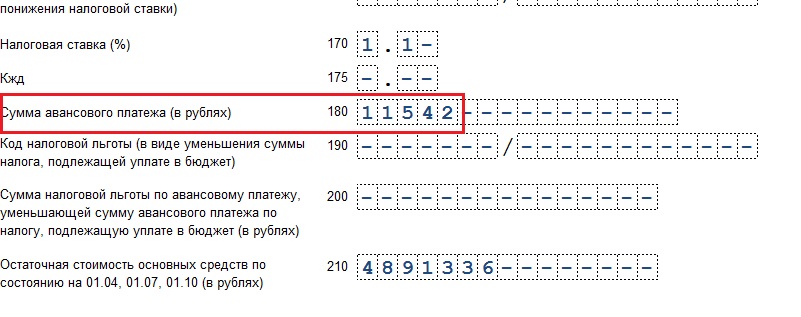

Сумму аванса (А) определим по формуле (п. 4 ст. 382, п. 13 ст. 378.2 НК РФ):

А = ¼ х НБИ х СНИ,

где СНИ — ставка НИ (для движимых объектов в регионе установлена ставка 1,1%).

А =¼ х 4 196 941 х 1,1% = 11 542 руб.

Образец заполнения Расчета за 2 квартал 2018 года смотрите далее (его можно скачать):

Скачать (obrazets-zapoleniya-rascheta-avansy-za-2-kv-2018.xls)