Основные правила для УСН

Форма уведомления утверждена приказом ФНС от 02.11.2022 № ЕД-7-8/1047.

При определении налоговой базы по УСН доходы и расходы определяют нарастающим итогом с начала налогового периода.

Отчетные периоды по УСН – 1 квартал, полугодие и 9 месяцев календарного года.

В соответствии с п. 5 ст. 346.21 Налогового кодекса РФ ранее исчисленные суммы авансов по УСН засчитывают при исчислении сумм авансовых платежей по нему за отчетный период и налога за налоговый период.

Срок уплаты авансов по УСН – не позднее 28-го числа месяца, следующего за истекшим отчетным периодом.

В этой связи в отчетном периоде могут возникнуть ситуации, когда сумма аванса по УСН в отчетном периоде исчислена в меньшем размере, чем исчисленные суммы авансов в предшествующих отчетных периодах.

Отрицательное уведомление

В письме от 10.07.2023 № СД-4-3/8716 ФНС ответила утвердительно о возможности отражать суммы “к уменьшению” в уведомлении по УСН.

Для указанных ситуаций в декларации по УСН, утвержденной приказом ФНС от 25.12.2020 № ЕД-7-3/958, реализован механизм отражения за отчетный период суммы авансового платежа к уменьшению. А вот форма уведомления не содержит показателя “к уменьшению”.

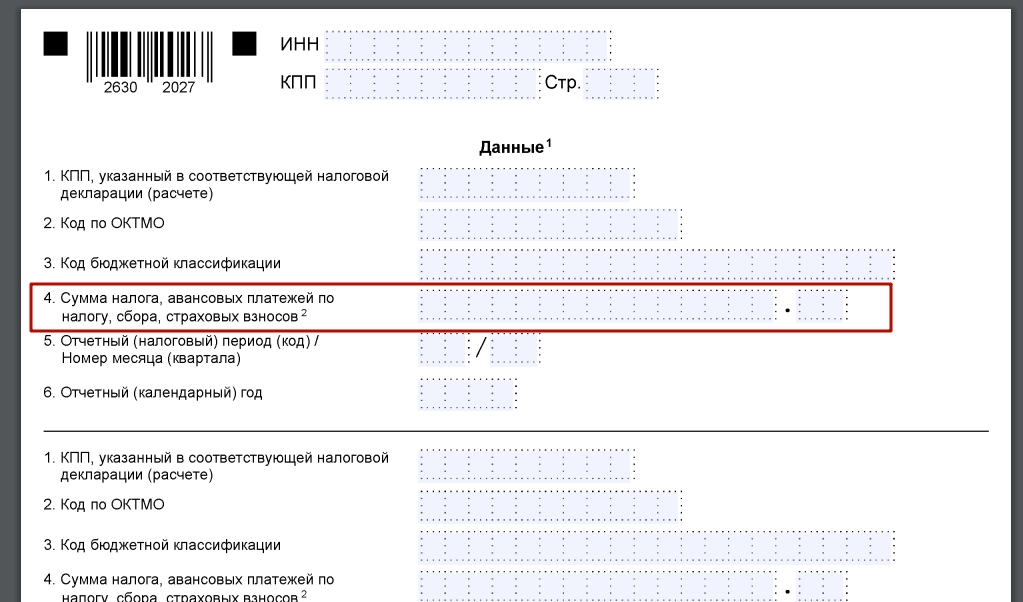

В итоге, если по результатам отчетного периода совокупная обязанность по УСН подлежит учету на ЕНС в меньшем размере, то таким упрощенцам нужно подать в ИФНС уведомление с указанием в отношении КБК по УСН по строке 4 “Сумма налога, авансовых платежей по налогу, сбора, страховых взносов” суммы аванса к уменьшению в виде отрицательного значения.

При этом сумма аванса за отчетный период к уменьшению не должна превышать ранее исчисленные в предшествующих отчетных периодах суммы авансовых платежей по УСН к уплате.

Пример

Налогоплательщик применяет УСН с объектом “доходы минус расходы”.

Суммы авансов, исчисленные исходя из налоговой ставки и налоговой базы, определяемой нарастающим итогом с начала налогового периода за отчетные периоды календарного года составили:

- за 1 квартал (по сроку уплаты 28.04) – 100 рублей;

- за полугодие (по сроку уплаты 28.07) – 400 рублей;

- за 9 месяцев (по сроку уплаты 28.10) – 250 рублей.

Плательщик за указанные отчетные периоды в уведомлении по строке 4 суммы обязательств исчисленных авансовых платежей отразил следующим образом:

- за 1 квартал: 100 рублей;

- за полугодие: 300 рублей;

- за 9 месяцев: – 150 рублей.

Таким образом, упрощенцу в указанном случае за отчетный период 9 месяцев необходимо представить уведомление с указанием в отношении КБК по УСН по строке 4 суммы в виде отрицательного значения “-150”.