СКАЧАТЬ ОБРАЗЕЦ ПЛАТЕЖНОГО ПОРУЧЕНИЯ ПО УСН ЗА 3 КВАРТАЛ 2023 ГОДА (ДОХОДЫ)

СКАЧАТЬ ОБРАЗЕЦ ПЛАТЕЖНОГО ПОРУЧЕНИЯ ПО УСН ЗА 3 КВАРТАЛ 2023 ГОДА (ДОХОДЫ МИНУС РАСХОДЫ)

Срок уплаты УСН за 3 квартал

Изменение сроков произошло из-за введения новой формы оплаты налогов: единый налоговый платеж. Ориентиром для уплаты налоговых обязательств является 28 число месяца, который наступает после месяца окончания квартала, то есть 28.04, 28.07 и т.д. Но в октябре 2023 года 28 число выпадает на субботу, соответственно, срок переносится на ближайший рабочий день – на понедельник, 30.10.

Несоблюдение налогоплательщиком сроков исполнения налоговых обязательств влечет за собой начисление пени.

По каким ставкам платить налог

В отношении ставок в 2023 году для «упрощенцев» ничего не изменилось. Они могут применять УСН «Доходы», а также «Доходы за минусом расходов». Ставки зависят от региона, где осуществляется деятельность, в частности:

- По «доходам» уплачивается 6%, но на уровне региона власти вправе снизить ее до 1%

- По «доходам за минусом расходов» уплачивается 15%, но по решению властей региона снижается до 5%.

Кроме того, при превышении лимитов, позволяющих оставаться на упрощенной системе налогообложения, налогоплательщики вправе не переходить на ОСН, но уплачивать налог по более высоким ставкам (но здесь также имеются ограничения):

- По «доходам» – 8%

- По «доходам за минусом расходов» – 20%.

Несмотря на то, что ставки 8 и 20% существенно увеличивают налоговую нагрузку на налогоплательщиков, многие предпочитают оставаться на «упрощенке».

Как исчислять авансовый платеж

Налогоплательщики, применяющие упрощенный режим, при расчете суммы к уплате УСН за 3 квартал 2023 года пользуются данными из Книги учета доходов и расходов. В налоговом регистре собираются сведен о полученных доходах и произведенных расходах. Налогоплательщикам, выбравшим «Доходы», расходную часть заполнять не нужно.

| Пример: ООО «Лабиринт» применяет УСН «Доходы минус расходы». По результатам работы за 3 квартал 2023 года получено доходов – 100 тыс. руб., произведено расходов – на сумму 80 тыс. руб. Налогооблагаемая база – 20 тыс. руб. Региональные власти не снизили налоговую ставку, поэтому компания применяет 15%. Платеж УСН за 3 квартал составит 3 тыс. руб. ((100 000 – 80 000) * 15%) |

Организация за 3 квартал должна заплатить 3 000 рублей в качестве авансового платежа до 30 октября 2023 года.

Если налогоплательщик применяет УСН с объектом «Доходы», то он вправе уменьшить сумму налога на уплаченные страховые взносы. Имеется ограничение – не более 50%, если ИП является работодателем и платить страховые взносы не только себя, но и за сотрудников.

| Пример: Индивидуальный предприниматель Мещеряков В.В. выбрал в качестве налогового режима УСН с объектом «Доходы». При этом за 3 квартал 2023 года он получил доход в сумме 60 000 рублей и уплатил страховые взносы за себя на сумму 10 000 рублей. Предположим, что ИП Мещеряков В.В. не имеет наемных сотрудников и работает один. Тогда он может уменьшить налог на УСН на всю сумму уплаченных взносов.

60 000 * 6% = 3 600. Он вправе не уплачивать налог УСН за 3 квартал. |

При расчете аванса за квартал сумма рассчитывается нарастающим итогом. Это касается доходов, расходов и уплаты страховых взносов. Если налогоплательщик применяет УСН с объектом «Доходы», то вправе уменьшить сумму налога на фактически уплаченные взносы, если «Доходы за минусом расходов», то включает их в затраты.

Как платить авансовый платеж за 3 квартал 2023 года

С введением единого налогового счета налогоплательщики могут уплачивать УСН на него. Но также остается возможность производить оплату отдельными платежными поручениями.

Если выбран первый вариант (ЕНС), то компания/ИП должны подавать уведомления с указанием суммы платежа, названия налога и КБК, куда следует отправлять деньги с единого счета.

КБК для «упрощенцев»:

- 18210501011011000110 – «доходы»;

- 18210501021011000110 – «доходы за минусом расходов»

Они понадобятся в любом случае: если применяется ЕНС, то КБК указываются в уведомлении, если отдельными платежными поручениями, то в самих платежках (образцы можете скачать вначале этой статьи).

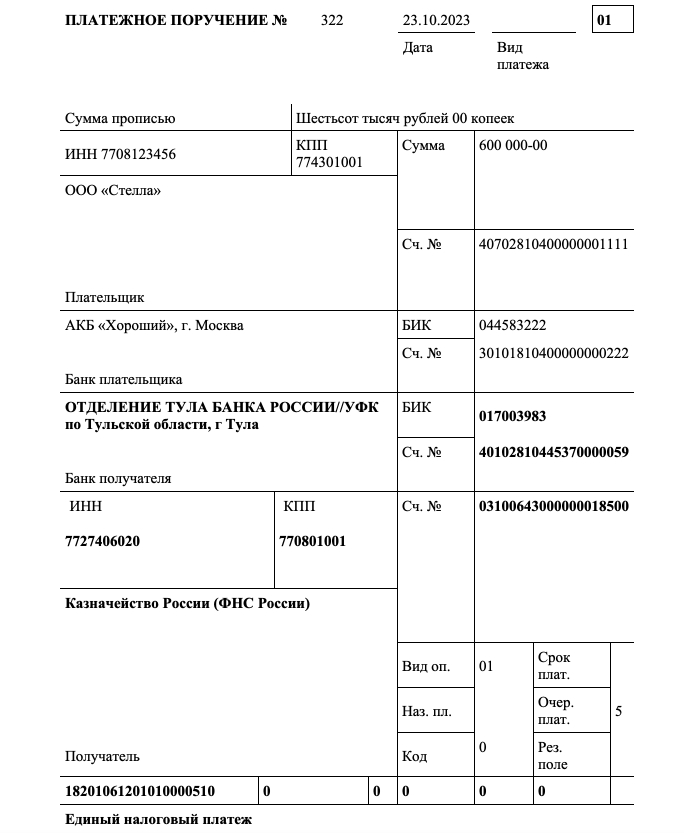

Если же УСН за 3 квартал 2023 года вы платите в составе ЕНП, то заполняйте универсальную платежку с единым КБК 18201061201010000510:

Отчетность по УСН за 3 квартал сдавать не нужно. «Упрощенцы» предоставляют только годовую декларацию. При этом не следует забывать, что необходимо своевременно сдать отчеты за сотрудников.

Коротко о главном

- Авансовые платежи по УСН уплачиваются ежеквартально.

- Расчет суммы ведется, исходя из данных Книги доходов и расходов.

- Обычные ставки составляют 6% и 15%, но могут быть снижены региональными властями.

- Если лимит доходов и сотрудников превышен, можно перейти на повышенные ставки.

- За 3 квартал 2023 года авансовый платеж должен быть уплачен не позднее 30 октября 2023 года.