Основания подать уточненку

| СИТУАЦИЯ | ПРАВО ИЛИ ОБЯЗАННОСТЬ? |

| Обнаружены ошибки или недостоверные сведения в сданной декларации, которые привели к занижению налога к уплате

Объект УСН “доходы минус расходы” и вы продали ОС раньше срока, который указан в п. 3 ст. 346.16 НК. |

Упрощенец ОБЯЗАН внести нужные изменения путём подачи уточнённой декларации (абз. 1 п. 1 ст. 81 Налогового кодекса РФ).

Для второй ситуации уточненки придется сдать за все предыдущие годы, в которых учитывали в расходах стоимость ОС (письмо ФНС от 14.12.2006 № 02-6-10/233). |

| Ошибки или недостоверные сведения в сданной декларации, которые не приводят к занижению налога к уплате | Упрощенец ВПРАВЕ внести соответствующие изменения путём сдачи уточненки (абз. 2 п. 1 ст. 81 НК). |

В ряде случаев без уточненки не обойтись, даже если нет занижения налога. Например:

- вы нашли ошибку, которая привела к переплате, и теперь хотите эту переплату вернуть или зачесть, а не исправлять ошибку текущим периодом. Уточненка подтвердит эту переплату;

- не можете исправить ошибку текущим периодом.

По итогам выездной или камеральной налоговой проверки не нужно подавать уточненную декларацию. ИФНС сама посчитает общую задолженность по УСН и предложит ее оплатить.

Ситуации на практике

Возможны 3 случая представления уточненной декларации УСН:

| № | СИТУАЦИЯ | ПОСЛЕДСТВИЕ |

| 1 | Уточнёнку сдали в ИФНС до истечения срока подачи первичной декларации | Такая декларация считается сданной в день подачи уточненной |

| 2 | Уточненку сдали после истечения срока подачи декларации, но до истечения срока уплаты налога | Упрощенец освобождается от ответственности, если уточнёнка подана до момента, когда он узнал:

|

| 3 | Уточнённую декларации сдали после истечения срока её подачи и срока уплаты налога | Большая вероятность, что оштрафуют |

Когда освободят от ответственности

| СИТУАЦИЯ | УСЛОВИЕ |

Уточнёнку подали до момента, когда упрощенец узнал:

|

До сдачи уточненки уплатил недостающую сумму налога и соответствующие ей пени |

| Уточнёнку сдали после проведения выездной налоговой проверки за соответствующий налоговый период | По результатам не были обнаружены неотражение или неполнота сведений в декларации, а также ошибки, приводящие к занижению налога к уплате. |

СОВЕТ

Если по первичной декларации налог занижен, сдайте уточненку максимально быстро, если ошибку нашли сами. Тогда, возможно получится выполнить условия, при которых не привлекут к ответственности за неуплату налога.

В частности, на ЕНС должно быть положительное сальдо, покрывающее доплату по уточненной декларации и пени.

По какой форме

Имейте в виду: уточнённую декларацию УСН представляют в ИФНС по форме, действовавшей в налоговом периоде, за который вносите соответствующие изменения.

То есть уточненку подайте по той же форме, что и первичную декларацию. Перенесите в нее верные данные из первичной и внесите исправленные показатели.

С отчетности за 2023 год форма декларации УСН утверждена приказом ФНС от 25.12.2020 № ЕД-7-3/958.

| НАЛОГОВЫЙ ПЕРИОД | ФОРМА ДЛЯ ПОДАЧИ УТОЧНЁНКИ |

| До 2021 года | Утв. приказом ФНС от 26.02.2016 № ММВ-7-3/99 |

| 2021 и 2022 год | Утв. приказом ФНС от 25.12.2020 № ЕД-7-3/958. Т. е. действующая форма.

Утв. приказом ФНС от 01.11.2022 № ЕД-7-3/1036 (письмо ФНС от 20.03.2023 № СД-4-3/3204). |

Срок подачи уточнёнки по УСН

Конкретные сроки сдачи уточненной декларации по УСН НК РФ не установлены.

Но если об ошибках в отчёте ИФНС сообщила в требовании, в течение 5 рабочих дней следует подать либо уточненку, либо пояснения.

Как заполнить уточненку по УСН

Специального порядка заполнения уточненной декларации УСН не установлено. То есть заполняйте ее так же, как и первичную.

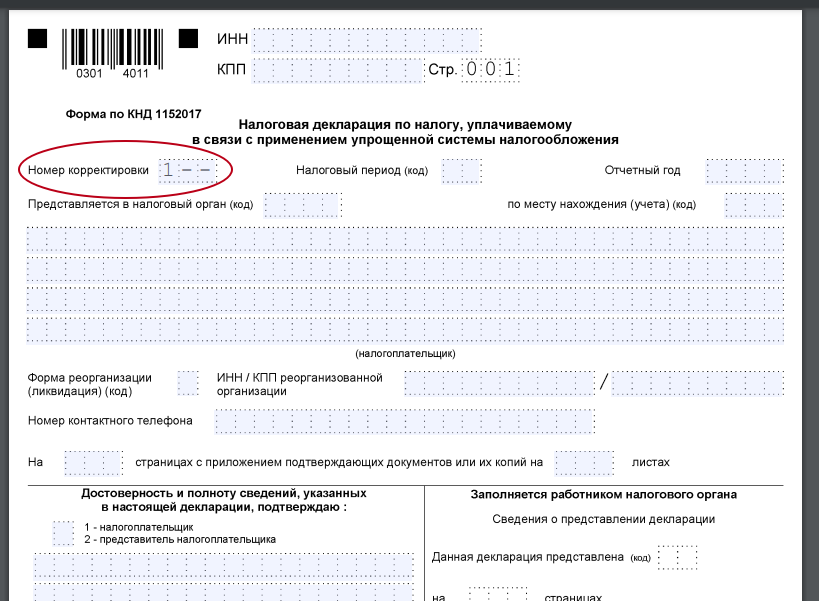

На титульном листе в поле “номер корректировки” укажите номер уточнения отчёта по порядку. Например: “1–“, если сдаете первую уточненку, “2–” – если вторую и т. д..

В уточненную декларацию УСН:

- включите все разделы, которые были в первичной;

- перенесите из первичной все правильные данные;

- внесите исправленные сведения.

Пояснения к уточненке УСН

Их прикладывают для объяснения причин исправлений в свободной форме. Хотя формально они не обязательны.

Но если уменьшаете налог к уплате, инспектор их запросит.

Куда сдавать уточненку

В налоговую инспекцию, в которой на данный момент стоите на учете. Даже если первичную подавали в ИФНС по прежнему месту нахождения организации/месту жительства ИП.

Если не сдать уточненку

Когда в первичной декларации налог занижен и не подали уточненку с одновременным выполнением определенных условий, могут привлечь к ответственности за неуплату налога по п. 3 ст. 120, п. п. 1, 3 ст. 122 НК и ст. 15.11 КоАП.

Если не подали уточненку или пояснения в ответ на требование ИФНС, вдобавок могут оштрафовать за несообщение сведений по п. 1, 2 ст. 129.1 НК.