Приближается конец года. Те бизнесмены, которые решили сменить систему налогообложения, должны уже сейчас проанализировать плановые показатели и своевременно подать уведомление, чтобы перейти на УСН с 2024 года.

Кто вправе перейти на УСН с 2024 года

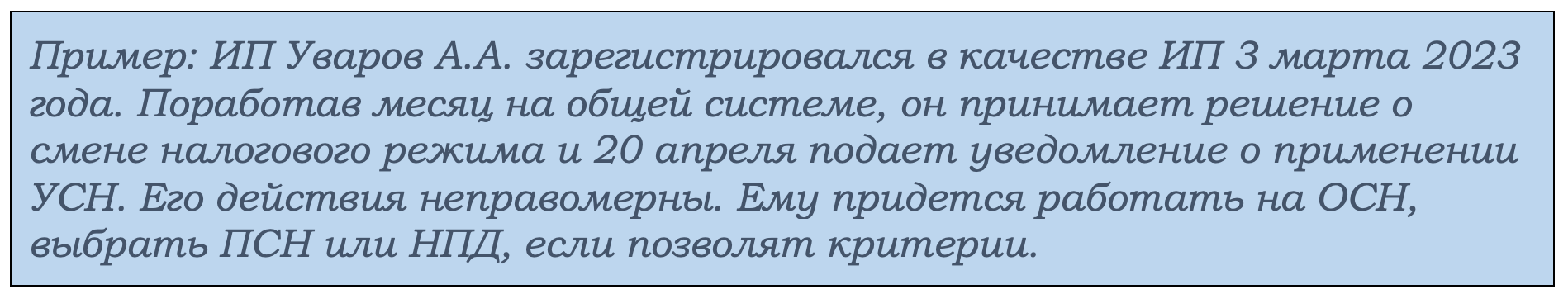

Налогоплательщики, которые встают на учет в качестве ИП или регистрируют новое юридическое лицо, могут в течение месяца с момента регистрации заявить право о применении УСН. Если документ своевременно не предоставлен налоговикам, то по умолчанию применяется общая система налогообложения. Такое правило действует в отношении ОСН и ЕСХН.

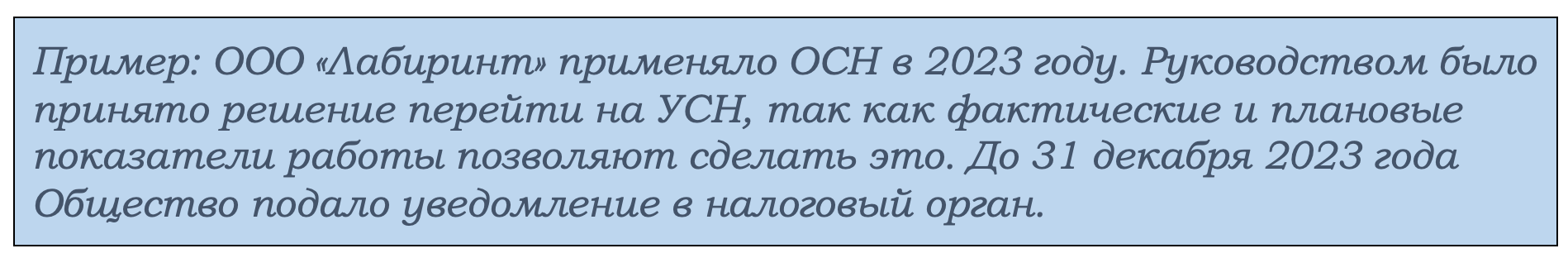

Организации и ИП, работающие на ОСН и принявшие решение о смене режима на упрощенный, подают уведомление до конца текущего года (до 31.12.2023) и с 1 января 2024 года начинают работать на упрощенке.

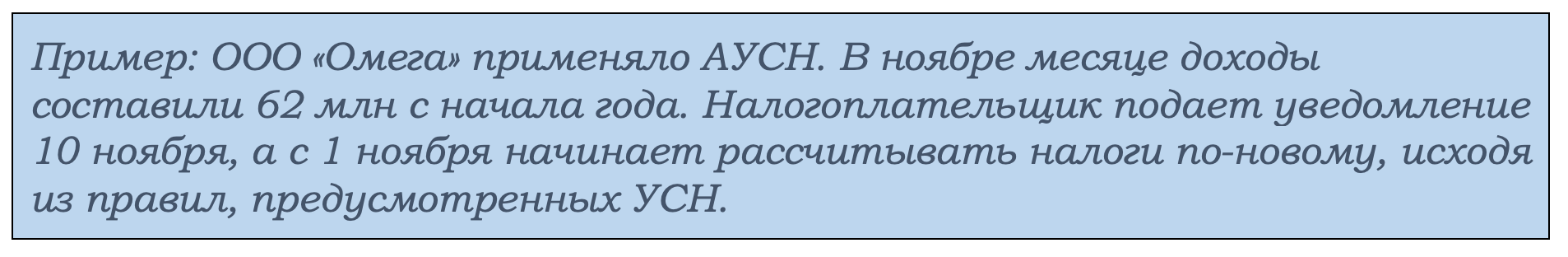

Для плательщиков АУСН предусмотрены другие сроки. Они вправе самостоятельно заявить о переходе на обычную УСН, если показатели перестают соответствовать тем, которые предусмотрены для применения автоматической «упрощенки». Они должны уведомить налоговый орган до 15 числа следующего месяца, а работать с первого числа месяца, в котором утрачено право на использование АУСН.

Если о факте превышения показателей АУСН стало известно налоговой инспекции и от них получено уведомление, то налогоплательщик обязан сменить налоговый режим в течение месяца (30 календарных дней).

ИНТЕРЕСНО

Когда эти условия перестают исполняться, предприниматель вправе перейти на «упрощенку». На это налогоплательщику дается 20 дней.

Какие критерии нужно учитывать при переходе на УСН в 2024 году

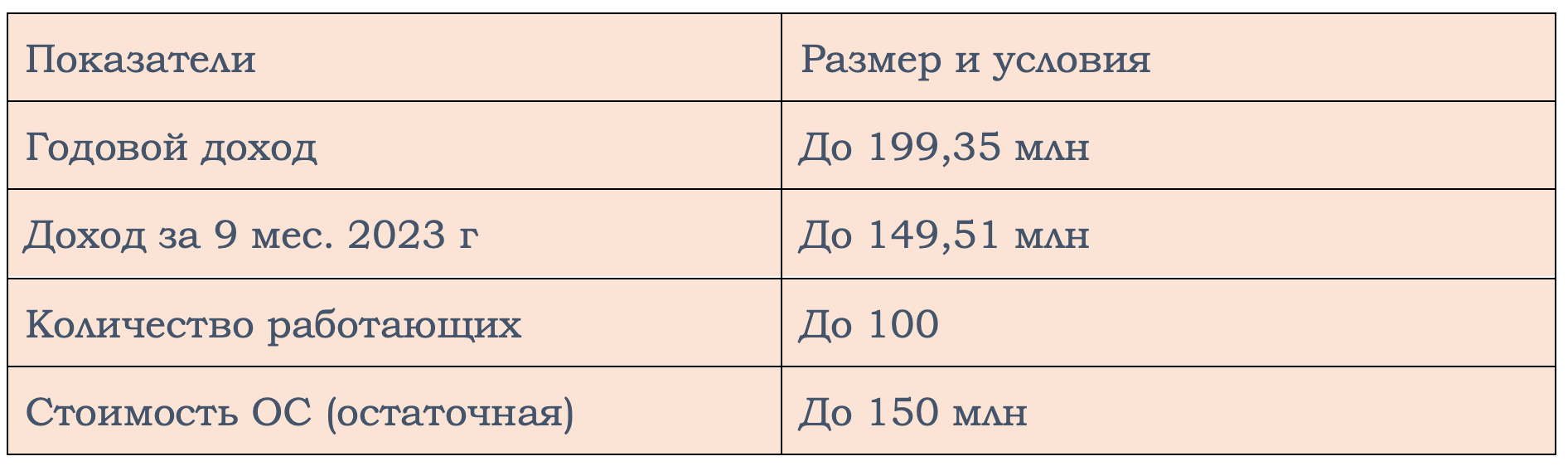

Перед переходом на УСН нужно убедиться, что показатели деятельности компании или предпринимателя укладываются в критерии, предусмотренные для специального налогового режима. Требования в 2024 году приведены в таблице:

В таблице приведены показатели по обычным ставкам УСН – 6 и 15%. Но можно работать по повышенным ставкам. В этом случае лимит по сотрудникам увеличивается до 130 человек, по доходам в 2024 году – до 265,8 млн.

Кто не вправе применять УСН в 2024 году

В статье 346.12 НК РФ перечислены налогоплательщики, которые не вправе претендовать на применение «упрощенки». В их число входят:

Такие виды бизнеса не могут быть переведены на УСН даже при соответствии другим критериям.

Как подать уведомление

Налоговым Кодексом не установлено запрета на использование произвольной формы уведомления, но делать это не рекомендуется. Налоговики могут указать на ошибку при отсутствии какого-либо реквизита. Доказывать правоту придется в суде и не факт, что он поддержит сторону налогоплательщика. Как результат, компания/ИП не сможет применять УСН, так как будет считаться, что уведомление не подано.

Поэтому рекомендуется использовать форменный бланк. Заполнение уведомления имеет некоторые нюансы в зависимости от времени подачи и обстоятельств. Также см. “Образец уведомления о переходе на УСН с 2024 года“.

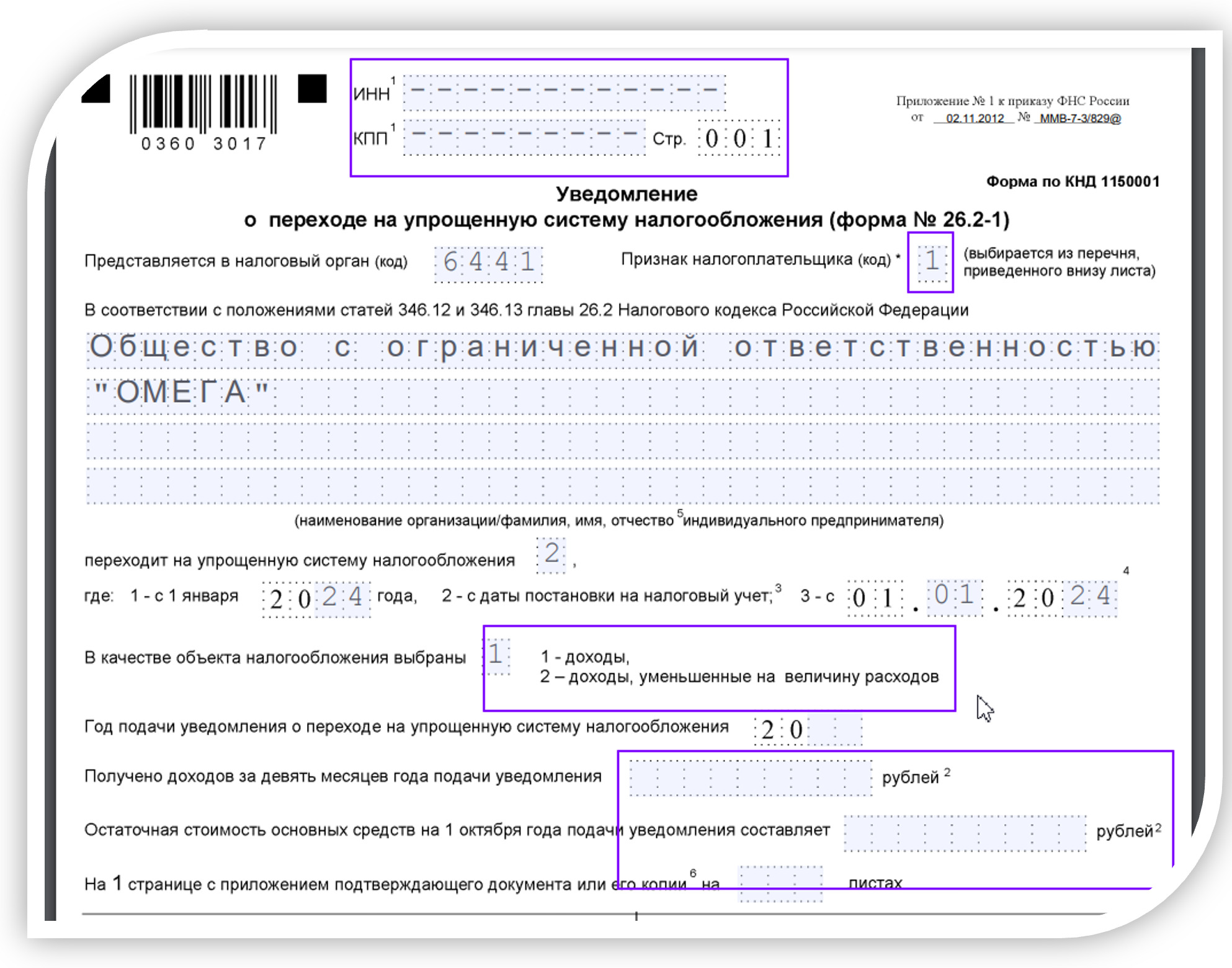

При постановке на учет

Нередко вновь регистрируемые компании и физические лица, получающие статус ИП, подают уведомление вместе с остальными документами. Они не знают свои реквизиты, поэтому уведомление о переходе на УСН заполняется в упрощенном варианте.

- ИНН/КПП не заполняется. В этих полях ставятся прочерки

- Признак налогоплательщика – «1»

- Код налогового органа можно узнать у инспектора при подаче документов или найти на специальном сервисе

- Название компании/ФИО предпринимателя указываются в соответствии с поданными документами

- Переход на упрощенную систему обозначается цифрой «2»

- Доходов и стоимости ОС пока нет, так как налогоплательщик еще не прошел регистрацию.

Также в уведомлении нужно указать, какой объект выбран: «Доходы» – цифра «1», «Доходы минус расходы» – цифра «2». Если этого не сделать, то при проверке налоговой инспектор вправе пересчитать налог.

Если уведомление подает уже зарегистрированный налогоплательщик, который только начинает вести деятельность, то бланк заполняется по приведенному выше образцу, только вместо прочерков в строках ИНН/КПП проставляются реальные значения.

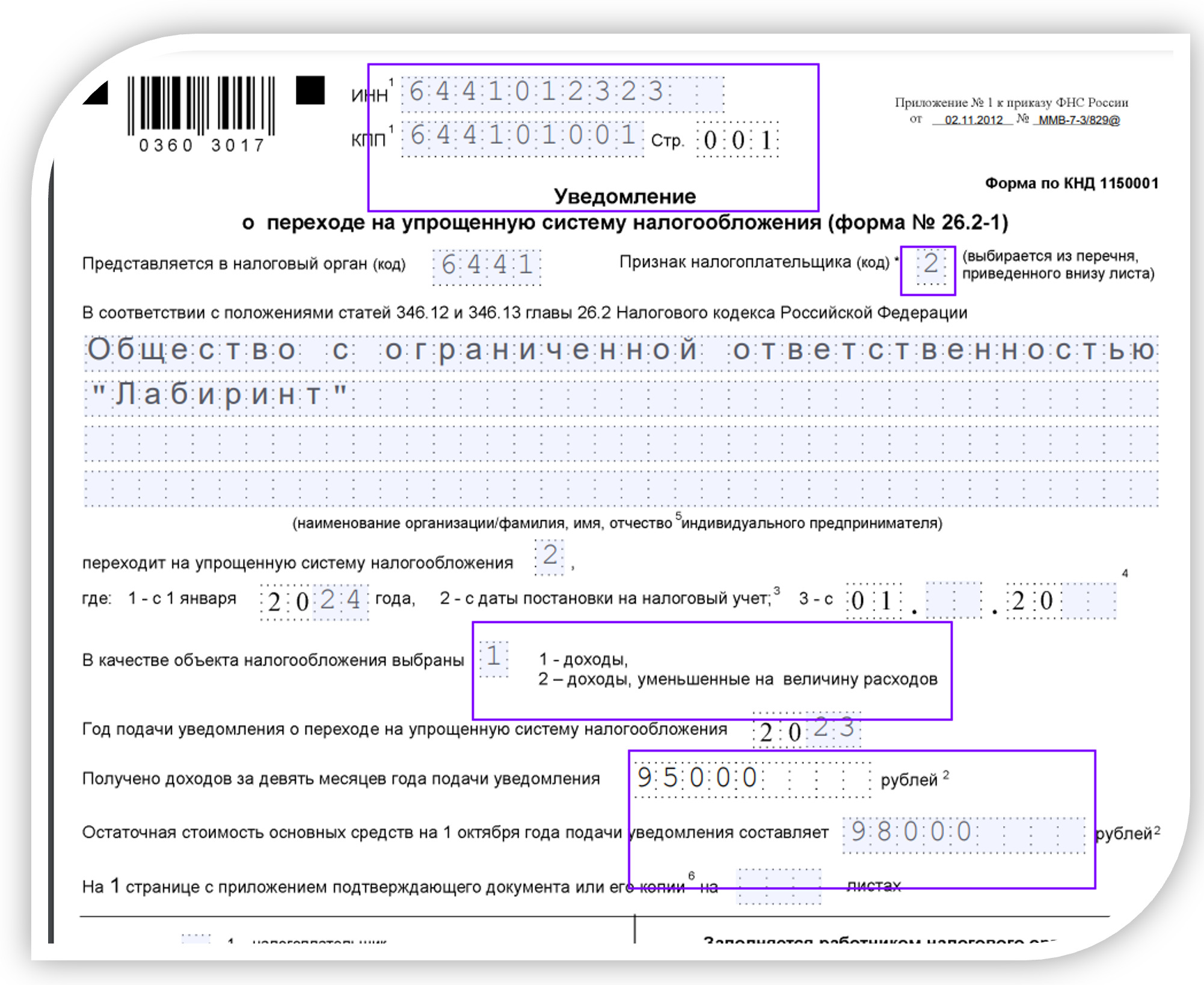

При смене режима

При заполнении уведомления действующим налогоплательщиком признак его не «1», как при первичной регистрации, а цифра «2». Также заполняется код налогового органа, название компании/ФИО ИП. В дополнение к этим данным нужно указать доход за 9 месяцев и размер остаточной стоимости основных средств.

Уведомление передается в бумажном или электронном виде. В первом случае на экземпляре налогоплательщика проставляется дата приема документа и подпись инспектора. Также можно направить уведомление заказным письмом с описью вложения. Датой отправки будет считаться число на почтовой квитанции.

Коротко о главном

- Налогоплательщики, принявшие решение о применении УСН в 2024 году, должны до 31 декабря 2023 года заполнить и отправить уведомление о переходе. Если компания/ИП применяла УСН в текущем году, то уведомлять налоговиков о продолжении применения режима не нужно.

- Есть иные ситуации и сроки, когда требуется подача уведомления: утрата на право применения АУСН и НПД (для ИП).

- Обязательное условие – выполнение критериев по доходам, числу работников и остаточной стоимости ОС.