О чем нужно помнить, заполняя декларацию по УСН «Доходы»

Налоговый режим не предполагает уменьшение налогооблагаемой базы на произведенные расходы. Поэтому в Книге учета доходов и расходов не будет заполняться графа «Расходы». Уменьшить налог можно только за счет страховых взносов. Эти данные попадают в раздел «Уменьшение налога».

Налоговый учет по «Упрощенке» ведется кассовым методом. Сюда попадают только операции, которые оплачены. Это касается доходов и расходов. Исключение делается для фиксированных взносов предпринимателей. Они вправе учесть их вне зависимости от оплаты.

Какие настройки сделать в программе

В 1С: Бухгалтерия Книга покупок и продаж, также, как и налоговая декларация по УСН, формируются автоматически. Для этого нужно правильно выстроить первоначальные настройки. Они указываются при внесении сведений об организации. Это – важный шаг, который будет влиять на актуальность данных в учете и отчетности.

На что здесь обратить внимание?

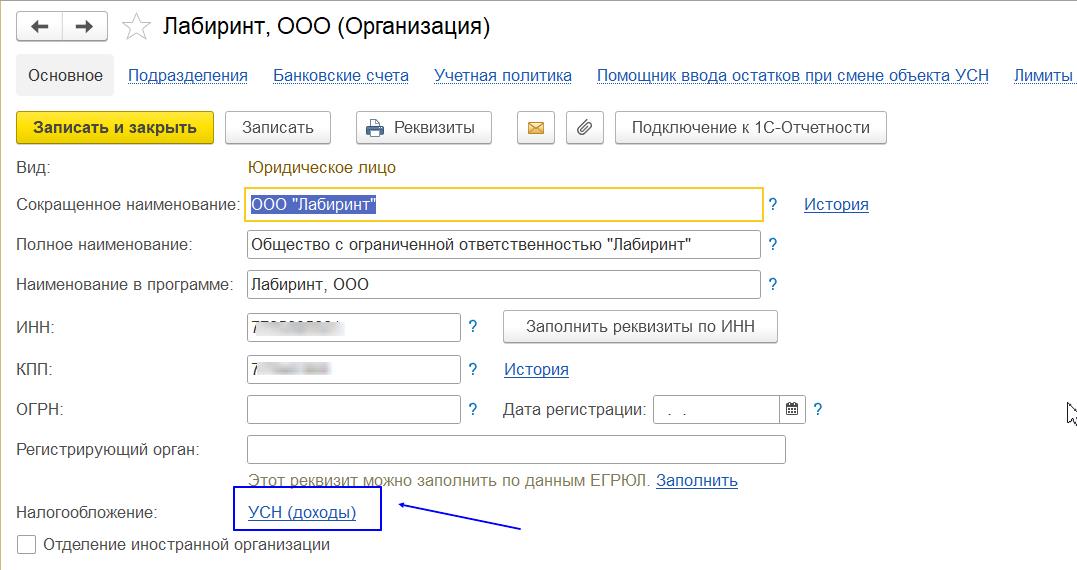

В строке «Налогообложение» нужно выбрать «УСН «Доходы». Далее требуется перейти по активной ссылке и выставить настройки для «упрощенки».

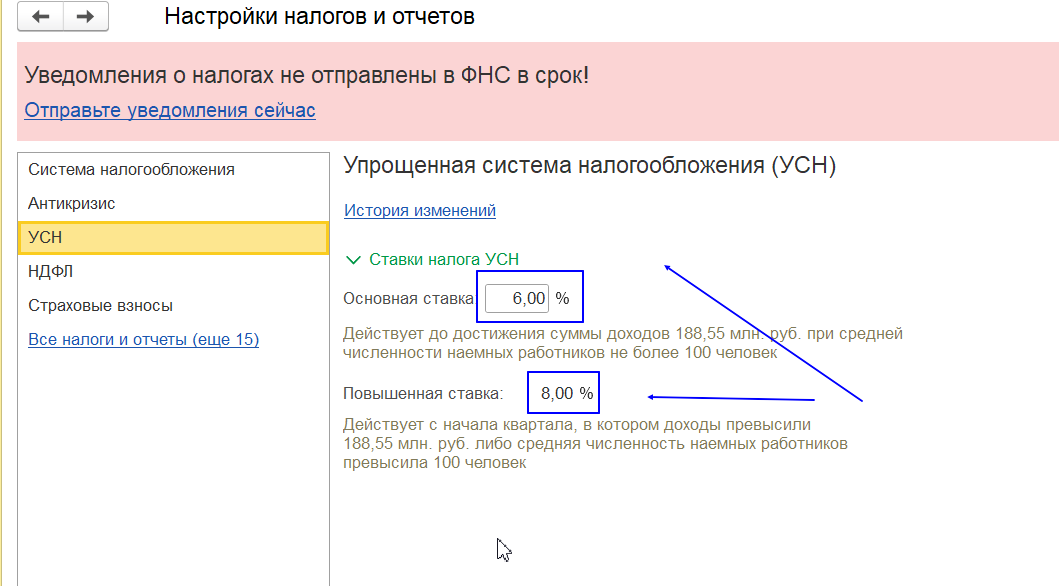

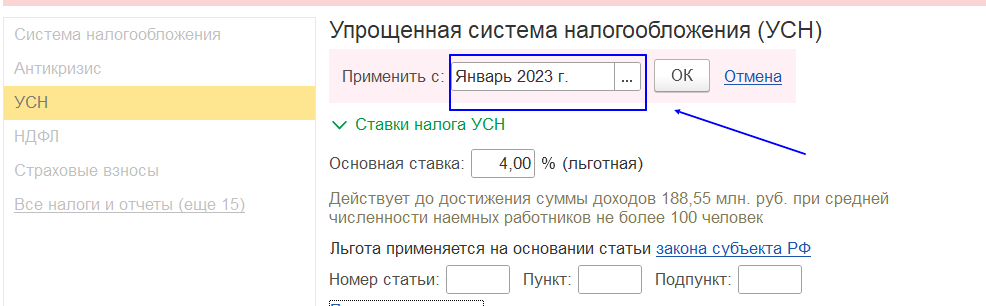

Здесь налогоплательщику необходимо проверить ставку налога. По УСН их устанавливают региональные власти. По умолчанию программа предлагает 6%, как основную ставку, 8% – повышенную. Второй вариант предполагает превышение предельных показателей. В этом случае программа будет автоматически применять повышенную ставку.

Если в регионе установлены другие ставки налога, то это нужно указать в настройках. В противном случае налог будет рассчитываться некорректно.

Окна с размером ставок активные. Пользователь может ввести свое значение.

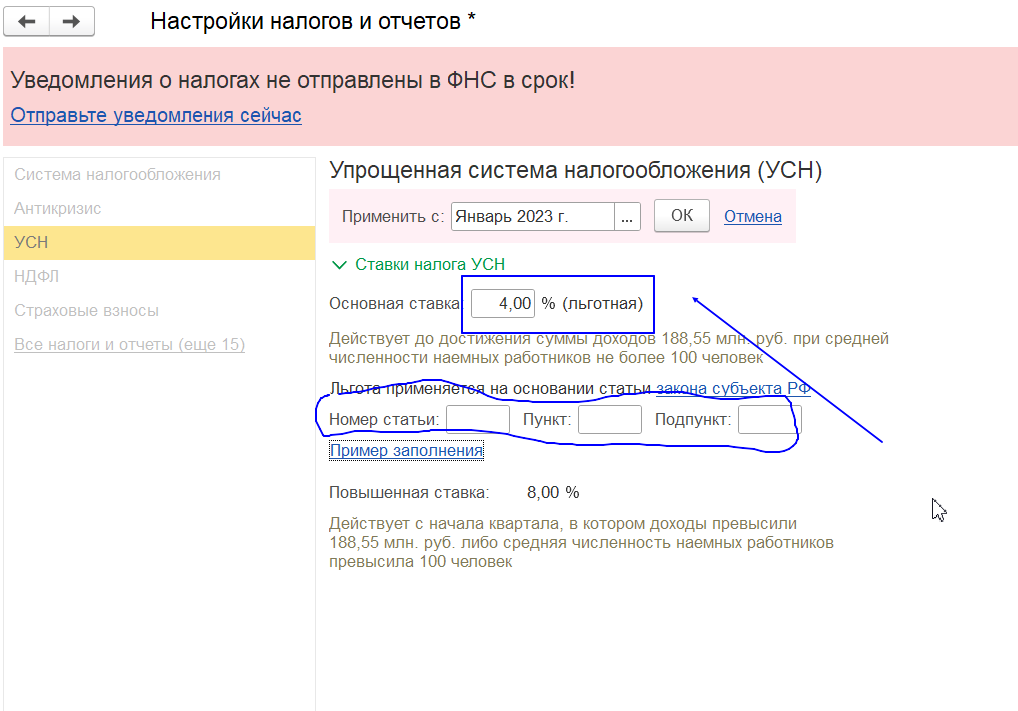

Размер ставки исправляется вручную. Достаточно добавить нужную цифру. Но при этом программа предложит внести реквизиты документа субъекта РФ в отношении применения пониженной ставки.

В настройках важно внимательно отнестись к дате начала применения налогового режима. Для УСН предусмотрена смена режима тоько с начала календарного года.

Откуда берутся данные в декларации

Налоговый учет доходов в программе построен по определенному алгоритму:

- Вносятся первичные документы, формирующие в дальнейшем налогооблагаемую базу. Это – поступление товаров и услуг, выплата заработной платы, реализация товаров (услуг), иные

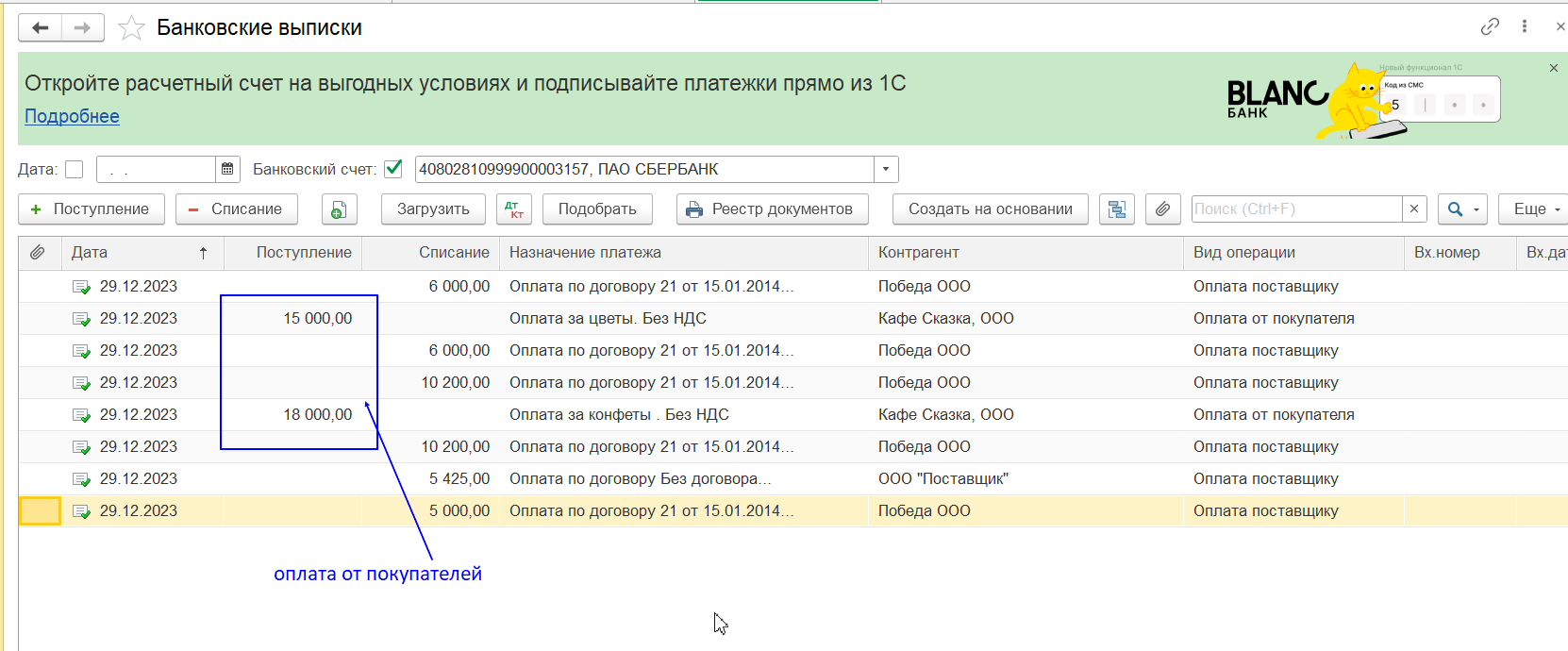

- Формируются документы по оплате: банковские выписки, приходные и расходные кассовые ордера

- Формируется Книга покупок и продаж

- Делается расчет налога

- Формируется декларация.

Эту последовательность следует соблюдать.

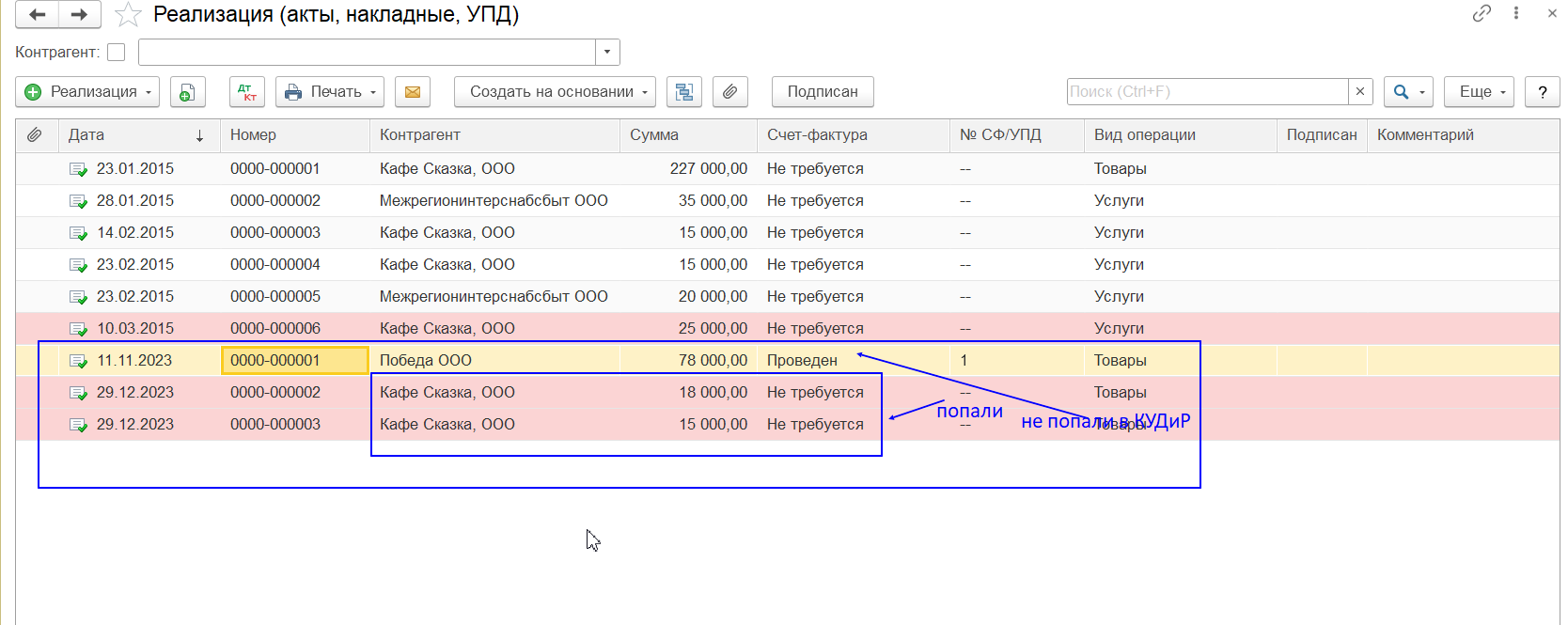

Рассмотрим алгоритм на примере на примере.

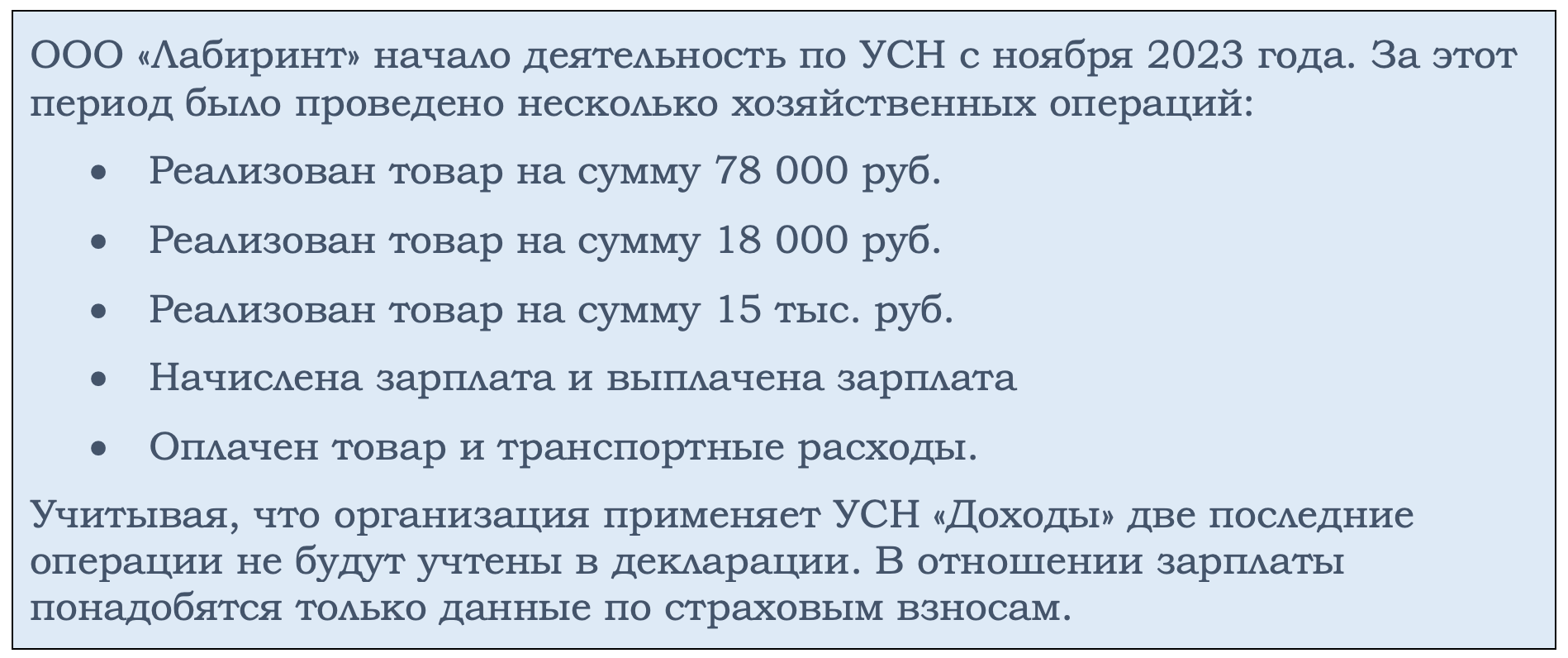

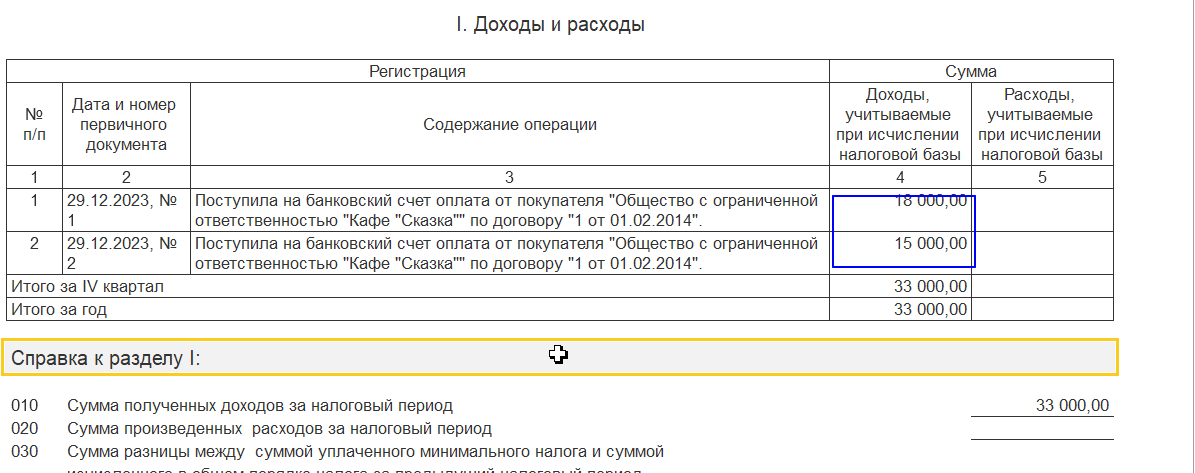

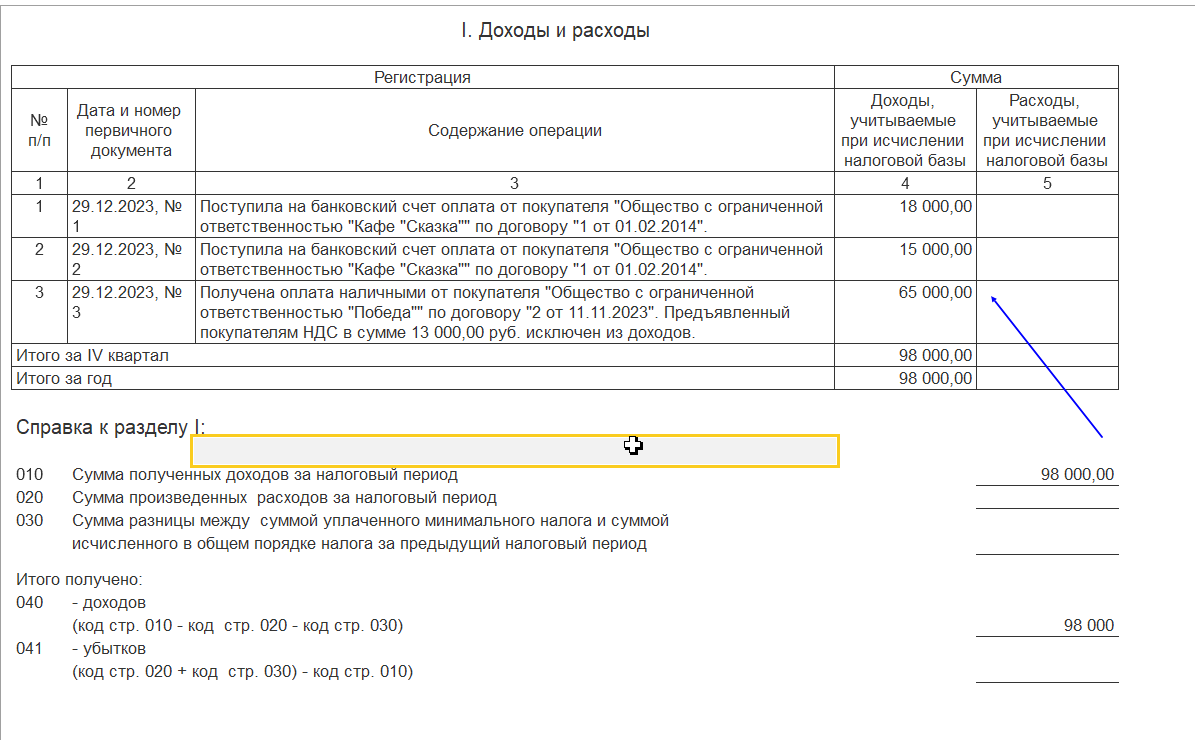

Формируем Книгу учета доходов и расходов УСН. В первый раздел попали сведения о реализации. По первичным документам их было три, в Книге отразилось только две.

Почему это произошло?

Проводим проверку каждой реализации отдельно.

- Попали в КУДиР две реализации Кафе «Сказка» на сумму 18 и 15 тыс. рублей

- Не попала реализация на сумму 78 тыс. рублей ООО «Победе».

Дело в том, что, как видно из данных по КУДиР, в Книгу попадает не факт реализации, а факт оплаты. По двум операциям покупатели расплатились за товар, соответственно, возник «Доход».

Вывод: чтобы проверить достоверность данных в Книге доходов и расходов, нужно проверить банковские выписки и поступления в кассу.

Разберем этот же пример, но при условии, что ООО «Победа», произвело оплату в кассу.

Сведения в Книге покупок изменятся.

Но в этом примере есть интересный нюанс. Накладная выписана с НДС на сумму 78 тыс. рублей. Причиной этому может быть договоренность с покупателем. Например, он применяет общую систему налогообложения и не желает сотрудничать без выделения суммы НДС в документах. Допустим, что в нашем случае сложилась такая ситуация. При этом в КУДиР будет стоять сумма без налога на добавленную стоимость (65 тыс. руб.), в НДС налогоплательщик обязан задекларировать и уплатить в бюджет.

Теперь перейдем к заполнению декларации.

Как в 1С сформировать декларацию по УСН «Доходы»

Программа позволяет в автоматическом режиме рассчитать «упрощенный налог» за квартал, полугодие, 9 месяцев, год. Налогоплательщики сдают декларацию один раз в год, но поквартально рассчитывают и уплачивают авансовые платежи.

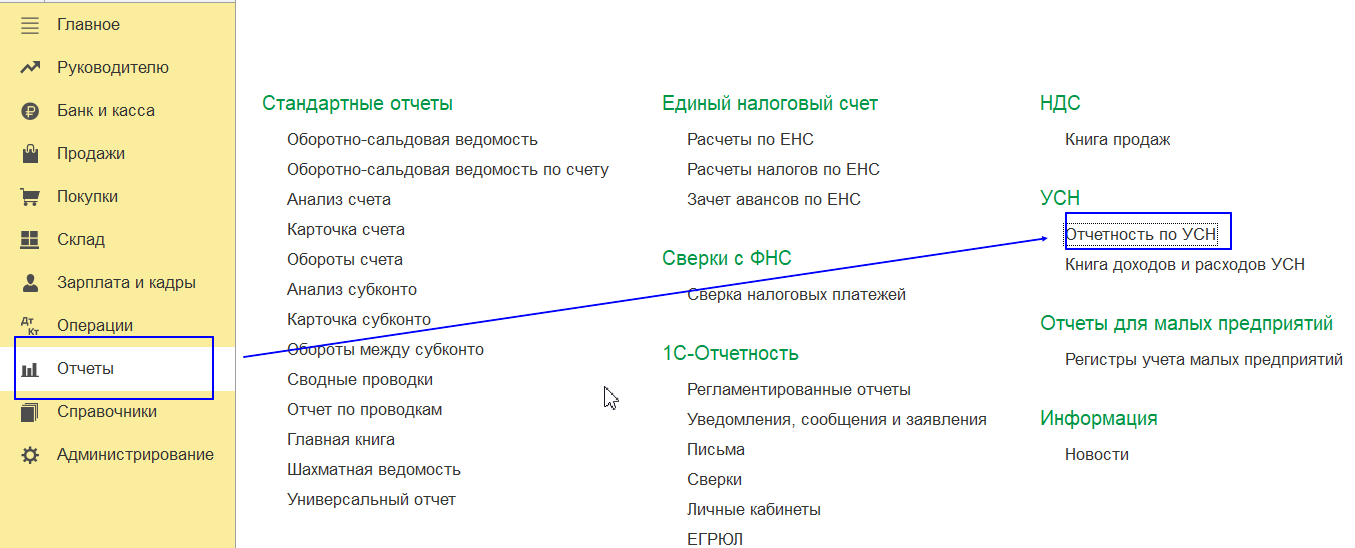

Для этого нужно в разделе «Отчеты» выбрать подраздел «Отчетность УСН».

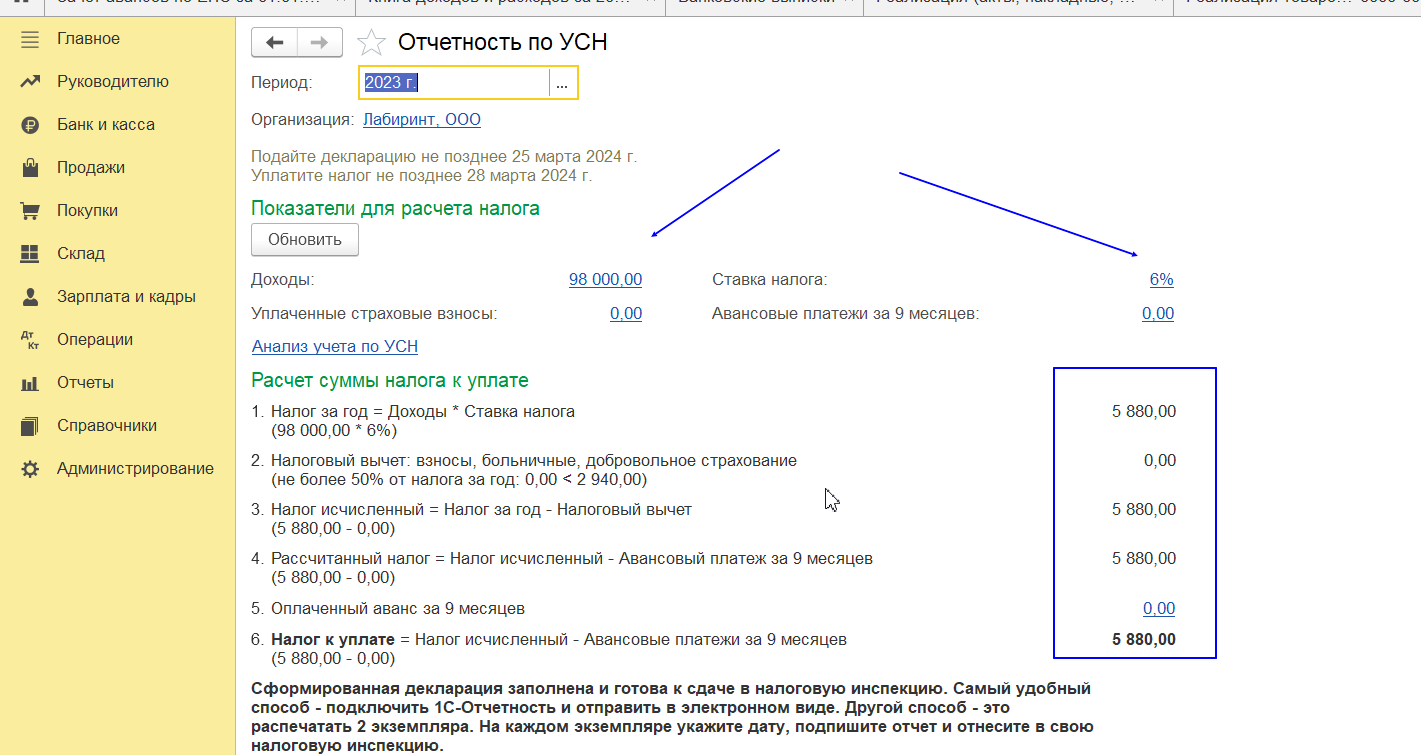

Нажав на соответствующий пункт, на экране можно увидеть лист с информацией по расчету налога.

Здесь предлагается выбрать период (для годовой декларации – год)

Подраздел «Расчеты по УСН» содержит несколько блоков:

- Показатели для расчета. Данные берутся из ранее занесенных в программу сведений. Размер дохода равен отраженному в КУДиР, ставка применяется та, которая указана при выборе системы налогообложения для компании

- Расчет налога. Он выполнен в формате бухгалтерской справки, где построчно расписаны показатели для расчета налога.

Непосредственно из этого раздела можно сформировать декларацию, нажав на соответствующую кнопку.

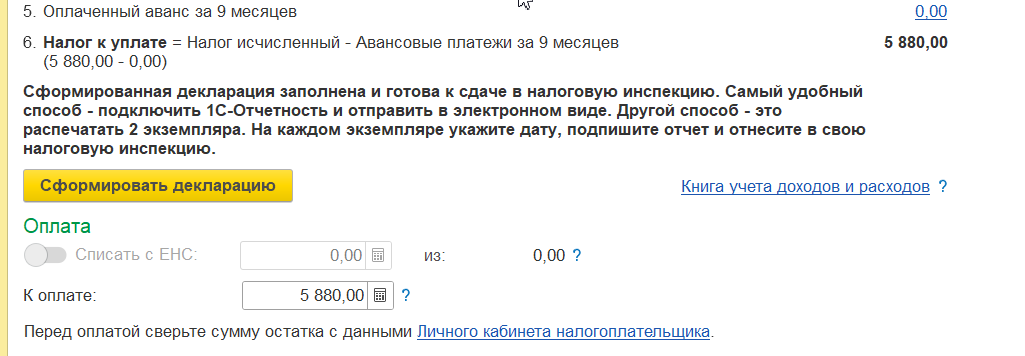

Дополнительное удобство – здесь можно произвести списание налога с ЕНС.

Расчет налога производится из базовой ставки – 6%. А как будет выглядеть расчет, если сумма дохода превысит лимит.

Разберем на примере:

В 2023 году установлены следующие лимиты по выручке для «упрощенцев»:

- 188,55 – для применения обычной ставки (6% без учета региональных льгот

- 251,4 – для применения повышенной ставки (8%).

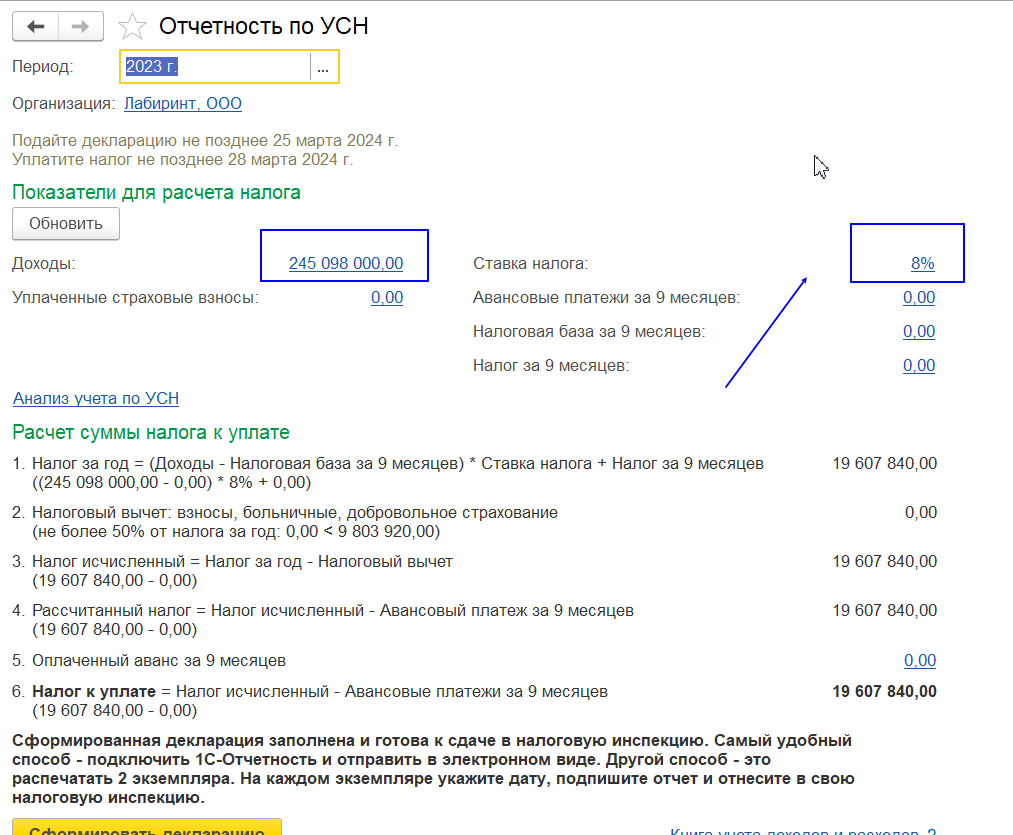

Расчет будет выглядеть так:

Программа автоматически поменяла ставку налога с 6% на 8%.

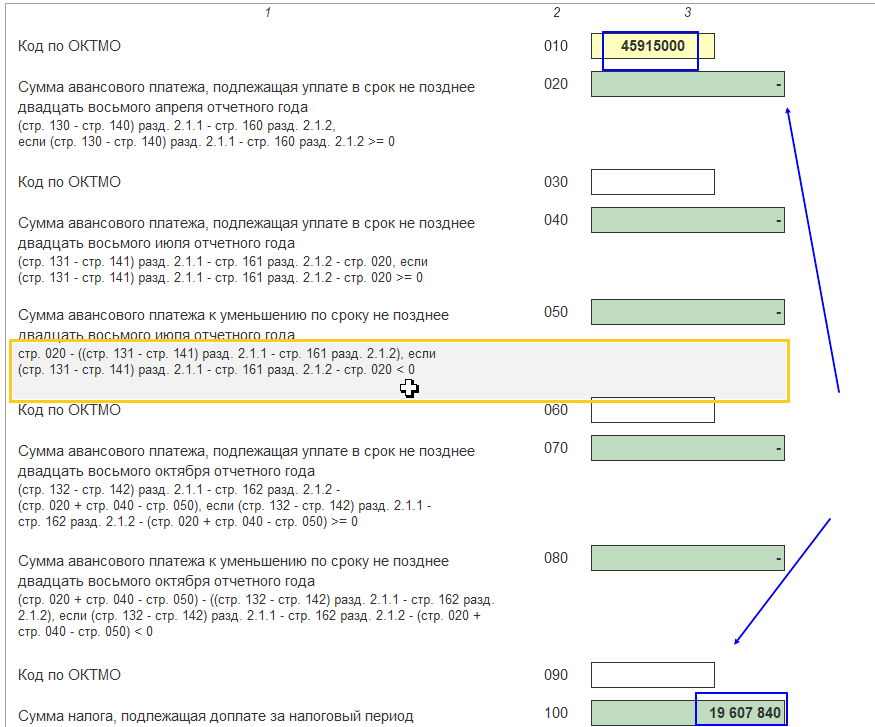

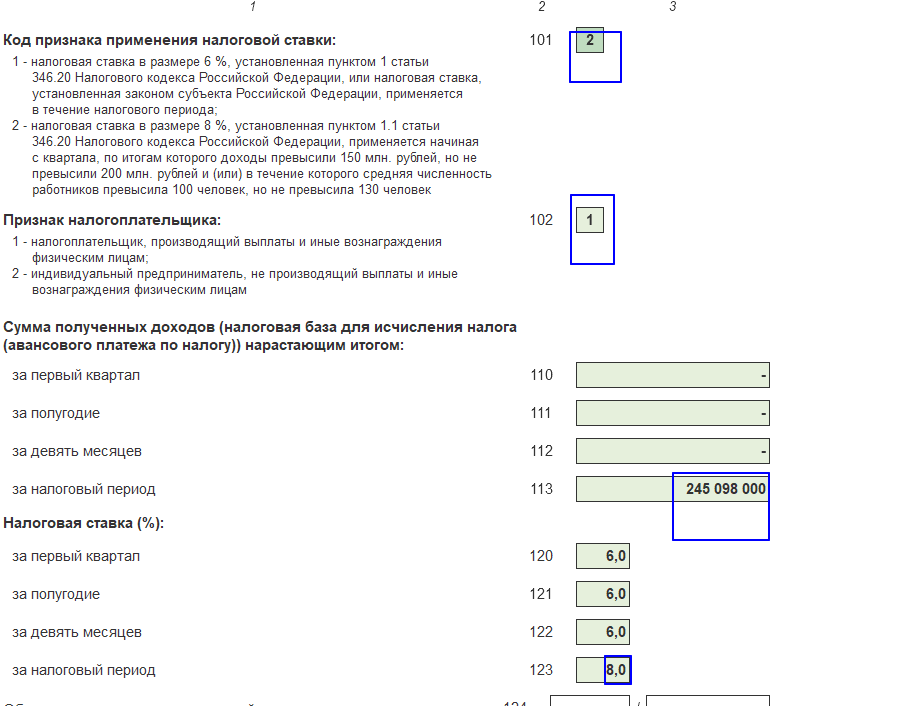

По данным расчета будет заполнена декларация:

- Раздел 1.1 – ОКТМО и сумма налога к уплате

- Раздел 2.1, где заполняется код признака ставки. В нашем примере «2», так расчет ведется по ставке 8%, код налогоплательщика (1), так как в ООО «Лабиринт» имеются наемные сотрудники, ставка налога – 8%, сумма налога.

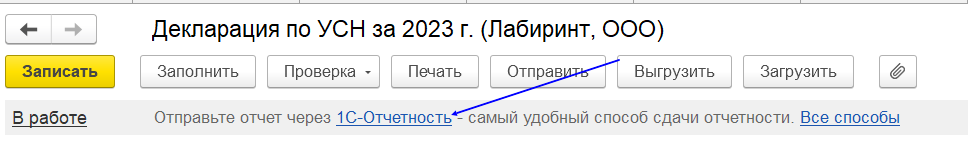

Отправить отчет можно непосредственно из программы, используя сервис «1С: Отчетность»

Коротко о главном

- В программе 1С: Бухгалтерия можно сформировать и отправить декларацию по УСН «Доходы». При этом нужно придерживаться алгоритма, предусмотренного разработчиками.

- Основой для составления отчета являются первичные документы, которые попадают в КУДиР, а затем в декларацию.

- Важно изначально установить настройки, в частности, выбрать налоговый режим и ставку налога. Нужно помнить, что в КУДиР и декларацию попадают сведения по факту оплаты.