Периоды расчета

Для УСН-налога действует определенный налоговый период. Согласно ст. 346.19 НК он равен календарному году. Этот период подразделяется на отчетные периоды. Каждый из них равен кварталу, к которому добавляется очередной квартал к предыдущему периоду. Простыми словами, отчетные периоды для налога упрощенцев – I квартал, полугодие (I квартал + II квартал), 9 месяцев, 12 месяцев.

После истечения года предприятие формируют декларацию и проводят окончательный расчет по налогу. Но результатам работы компании за каждый отчетный период бухгалтерия должна вычислить сумму, которая подлежит оплате. При нулевой сумме авансового платежа также подается уведомление.

Правила расчета УСН за 1 кв.2024 года

Алгоритмы вычисления авансов и суммы оплаты за прошедший год одинаковые: размер базы, который рассчитывается нарастающим итогом, множится на действующую ставку. Для определения размера платежа, который подлежит оплате по факту за последний квартал периода из итоговой суммы минусуют размер начисленных за предыдущий период авансовых платежей. Для I квартала такое правило не используется.

У предприятий, работающих по упрощенке, бывают два объекта налогообложения:

- «доходы». В такой ситуации действует ставка от 1% до 6%;

- «доходы за вычетом расходов». В этом случае – от 5% до 15%.

Наличие двух объектов определяет разницу в проведении расчетов. В одном случае в качестве базы выступает только размер доходов, в другом – из суммы доходов минусуется траты. Упрощенцы, которые работают по ставке 6%, при окончательном расчете итоговой суммы налога уменьшают ее на определенные вычеты. Для предприятий, использующих ставку 15%, действует предел, ниже него налог к уплате начислить невозможно.

Многие бухгалтеры используют онлайн-калькуляторы для вычисления сумм авансов к уплате.

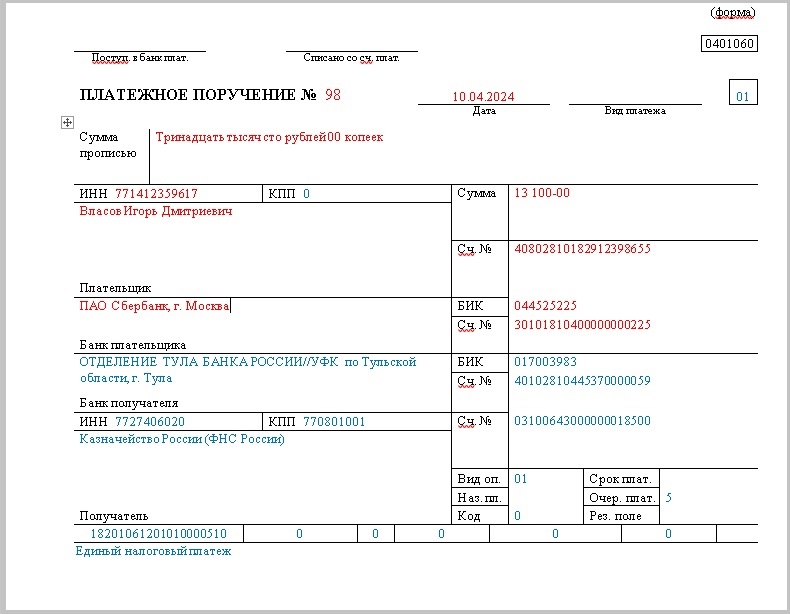

Платежное поручение

С 2023 года все предприятия уплачивают налоги и сборы через ЕНП с использованием ЕНС. В 2024 года единственный способ оплаты налогов – перевод через поручение по ЕНП.

В онлайн-банках, многих программах по бухгалтерии, специальных сервисах заполнение платежки осуществляется в автоматическом режиме. Платежка в электронной форме направляется дистанционно в банк.

В некоторых случаях необходимо создать документ в бумажном варианте и лично подать в банковскую организацию. Бланк платежки и образец заполнения в 2024 году можно посмотреть здесь и здесь.

Образец платежного поручения на уплату УСН за 1 квартал 2024 года

Аванс по объекту «доходы»

Бухгалтер должен различать исчисленный платеж и аванс, который подлежит оплате. При вычислении учитываются следующие моменты:

- для исчисления требуется умножить доходы, которые выступают в качестве базы, на ставку;

- предприятия имеют право снизить сумму вычисленного авансового платежа на размер вычета;

- при исчислении авансовых сумм за 6 и 9 месяцев требуется вычитать размеры, которые по факту были оплачены ранее – по итогам I и II квартала;

- сумма доходов для расчета берется с начала года нарастающим итогом. Пример: при расчете платежа за 6 месяцев в базу включаются доходы, полученные предприятием за I и II квартал;

- вычеты тоже определяются нарастающим итогом.

К вычетам по УСН-налогу относятся страховые взносы ИП за себя, сотрудников, выплаты по листку нетрудоспособности за первые три дня. Формула для расчета платежа по УСН за I квартал 2024:

Авансовый платеж к оплате = Доход Х Ставка – Вычет.

Пример:

ИП Иванченко работает по упрощенке 6%. Предприниматель заработал 650 тыс. руб. Размер страховых взносов за сотрудников по найму составил 10 тыс. руб. В такой ситуации база равна 650 тыс. руб., вычисленный авансовый платеж – 650000 Х 6% = 39000 руб. Аванс к оплате составит 39000 – 10000 = 29000 руб.

Аванс по объекту «доходы минус расходы»

Вычисленная сумма платежа и аванс к оплате одинаковые за I квартал. При проведении расчета бухгалтерия умножает разницу между доходами и затратами на ставку. При вычислении размеров платежа на 6 и 9 месяцев вычитаются суммы, которые по факту уплатили ранее – за I и II квартал.

Размер доходов, расходов берется нарастающим итогом с начала 2024.

Пример: для вычисления размера за 6 месяцев учитывается доход, полученный за I и II квартал. Если прибыль у предприятия отсутствовала или расходы превысили доходы, то платеж к оплате равняется нулю. Формула вычисления за первый квартал:

Аванс = (Доходы – Расходы) Х Ставка

Пример:

ООО «Главмаш» работает на упрощенке, где в качестве объекта обложения выступают «доходы минус расходы» с максимальной ставкой. За первый квартал доходы составили 400 тыс. руб., траты – 200 тыс. руб. Первый авансовый платеж в 2024 году равен 30 тыс. руб. ((400000 – 200000) Х 15%).

Уведомления на аванс

Предоставлять уведомление необходимо до 25 числа месяца, который следует за отчетным периодом, – по итогам I квартала, полугодия, девяти месяцев. В 2024 году документ за I квартал подается до 25 апреля. Все упрощенцы вне зависимости от объекта обложения используя единый КБК – 1821 05 01011 01 1000110.

Нулевой документ не подается. Такая ситуация может возникнуть в двух случаях:

- ИП на «Доходы», у которого отсутствуют сотрудники, вычисленная авансовая сумма уменьшилась до 0 при использовании вычета. Предприниматели вправе снизить аванс без фактической уплаты взносов.

- Компания на «Доходы минус расходы» расходы сравнялись с доходами или превысили их.

Если авансовый платеж за текущий период меньше суммы за предшествующий, то предоставляется отрицательное уведомление, в которым проставляются цифры со знаком минус.

Пример:

ИП Курганов на «Доходы» за первый квартал заработал 400 тыс. руб. Вычисленный размер аванса равен 24 тыс. руб. (400 000 Х 6%). У предпринимателя отсутствуют работники. Он вправе снизить вычисленную сумму до нуля за счет взносов. Их фиксированная сумма в 2024 году составляет 49.5 тыс. руб. В такой ситуации авансовый платеж равен нулю, ведь 24000<49500.

Сроки уплаты авансов по УСН в 2024 и штрафы

Компании, которые работают на упрощенке, обязаны переводить авансовые платежи до 28 числа месяца, следующего за отчетным, – по итогам I квартала, полугодия, девяти месяцев. За I квартал 2024 аванс перечисляется до 02.05.2024. Согласно закону, если срок приходится на выходной, то дата уплаты автоматически переносится на первый рабочий день.

Если на ЕНС недостаточно средств для перевода аванса в срок, то начисляются пени. Если компания обнаружила, что авансовый платеж не был своевременно перечислен, то необходимо сразу пополнить ЕНС на необходимую сумму. Это позволит снизить расходы на выплату пени.

Предусмотрены штрафные санкции в размере 20% от недоимки по итогам календарного года. За просрочку переводов в течение 12 месяцев административная ответственность в виде штрафа не накладывается.

Внимание!