Отвечаем на вопросы, а также приводим образец заполнения нового бланка РСВ за прошедший 2023 год.

СКАЧАТЬ ПРИМЕР ЗАПОЛНЕНИЯ РСВ ЗА 2023 ГОД

Срок сдачи РСВ за 2023 год

Не позднее 25.01.2024 (четверг) работодатели должны представить в ИФНС РСВ за 2023 г.

Внимание!

Штрафные санкции отличаются в зависимости от совершенного правонарушения:

- Если РСВ сдается на бумаге при наличии в нем более 10 человек, то придется заплатить 200 руб.

- Если найдены ошибки в отчете, то налоговики предложат внести изменения. Сроки ограничены – пять дней после получения уведомления. Несоблюдение грозит штрафными санкциями

- Если отчет сдан с опозданием, то будет назначен штраф от 5 до 30% от суммы исчисленных взносов, но не менее 1 тыс. руб.

Задержка по сдаче РСВ более 20 дней обернется блокировкой счета.

По какой форме заполнять годовой РСВ

Отчитаться за 2023 г. нужно по обновленной (скорректированной) форме.

СКАЧАТЬ ОБНОВЛЕННУЮ ФОРМУ ДЛЯ ГОДОВОГО РСВ ЗА 2023 ГОД

Бланк обновили в связи с изменениями НК по начислению страховых взносов с выплат иностранцам, которые по международным договорам застрахованы не по всем видам страхования в РФ. Для этого в обновленной форме есть дополнительные поля в разделе 1, а также новый подраздел 4 и приложение 5 к разделу 1. Кроме того, изменились штрихкоды листов РСВ.

427-ФЗ от 4 августа 2023 года установил тарифы страховых взносов для иностранных граждан. Они касаются тех иностранных сотрудников, которые имеют право на социальное страхование по одному или двум видам, в зависимости от положений международных договоров.Ставки страховых взносов таковы:

Появилась необходимость отражать выплаты иностранным работникам отдельно от общего или льготного тарифа, применяемого организацией.

Обычные работодатели, осуществляющие сотрудничество с российскими гражданами, будут заполнять РСВ за 2023 год в обычном порядке. Изменения коснутся блоков, где будут указаны иностранные работники.

Кто сдает новую форму в 2024 году

Базой для исчисления страховых взносов являются доходы физических лиц, полученные за отчетный период у работодателя. Причем трудовые обязанности могут выполнять российские и иностранные граждане. Именно последние явились причиной вносимых изменений в отчетность.

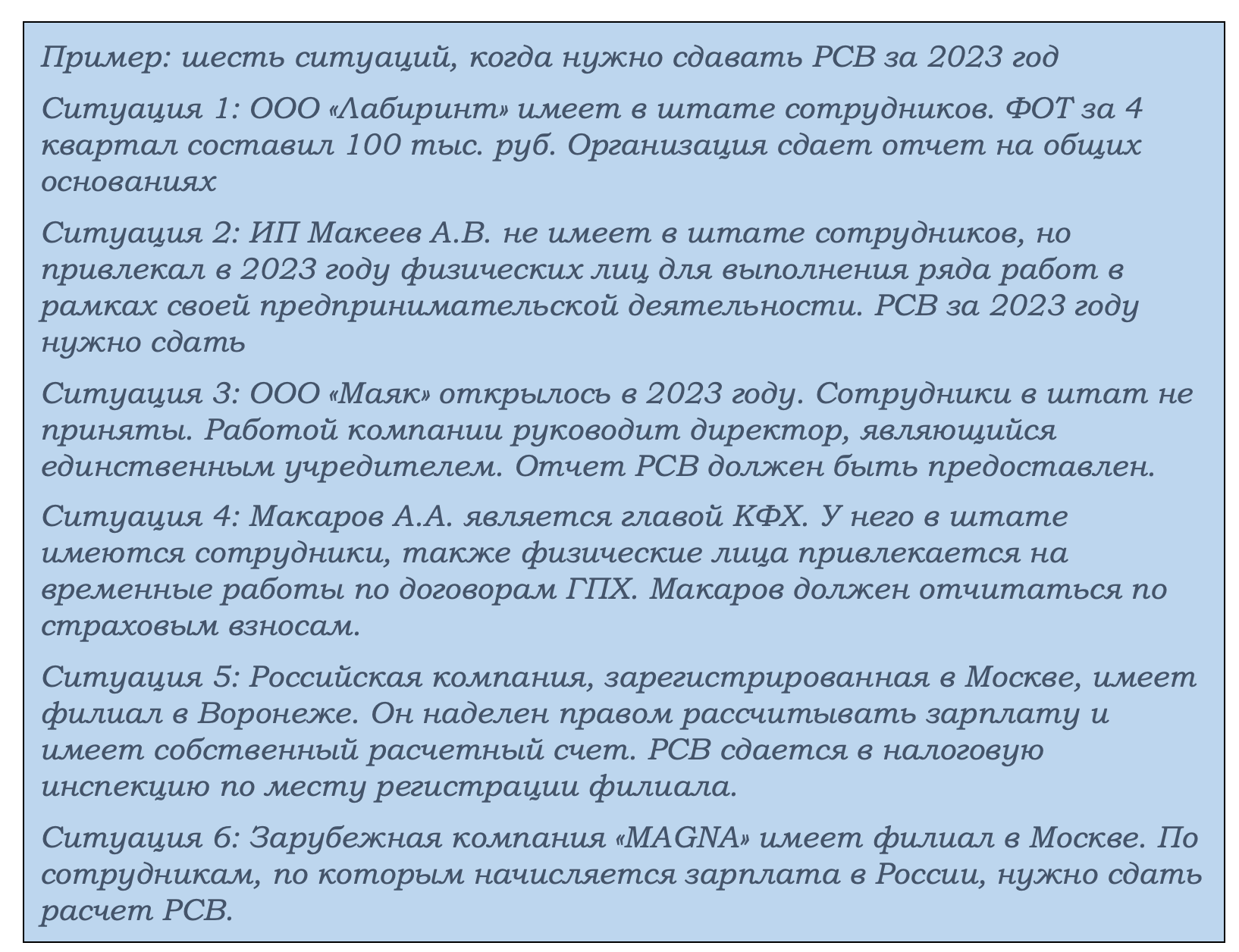

Отчет РСВ за 2023 год обязаны сдать все работодатели, которые являются страхователя физических лиц: Сдавать форму нужно, если у работодателя имеются:

Отсутствие доходов у сотрудников за отчетный период – не повод проигнорировать сдачу РСВ. Отчет нужно предоставить, заполнив титульный лист. На втором листе проставляются нули. Если отсутствуют цифровые показатели, то заполняется ФИО лиц, состоящих в штате (заключивших договор ГПХ), включая директора.

Кто освобожден от сдачи РСВ за 2023 год

Освобождены от сдачи отчетности ИП, которые не принимают на работу сотрудников и не заключают договоры подряда. Также освобождены от предоставления РСВ юридические лица и ИП, выбравшие в качестве системы налогообложения АУСН.

Внимание!

Когда, куда и как предоставить отчет

Администрированием страховых взносов с 2017 года занимается ФНС. Поэтому расчет РСВ нужно предоставить в местное отделение налоговой инспекции. Компании сдают отчет по месту регистрации головной компании или филиала, предприниматели – по месту жительства.

РСВ можно сдать двумя способами:

- На бумаге

- Электронно.

Первый вариант доступен не всем. Его могут использовать только те фирмы и предприниматели, численность сотрудников которых не превышает 10 человек. Этот способ предусматривает личный визит в налоговую инспекцию. В этом случае сотрудник проставляет отметку с датой приема и личной подписью. Это число будет считаться датой предоставления отчета.

Можно отправить сведения о страховых взносах по почте. День принятия документа – дата, которая содержится в квитанции об отправке заказного письма.

Электронный формат не требует дополнительного подтверждения. Датой отправки считается сформированная оператором квитанция.

СРОК СДАЧИ РСВ ЗА 2023 ГОД В ЯНВАРЕ 2024 ГОДА

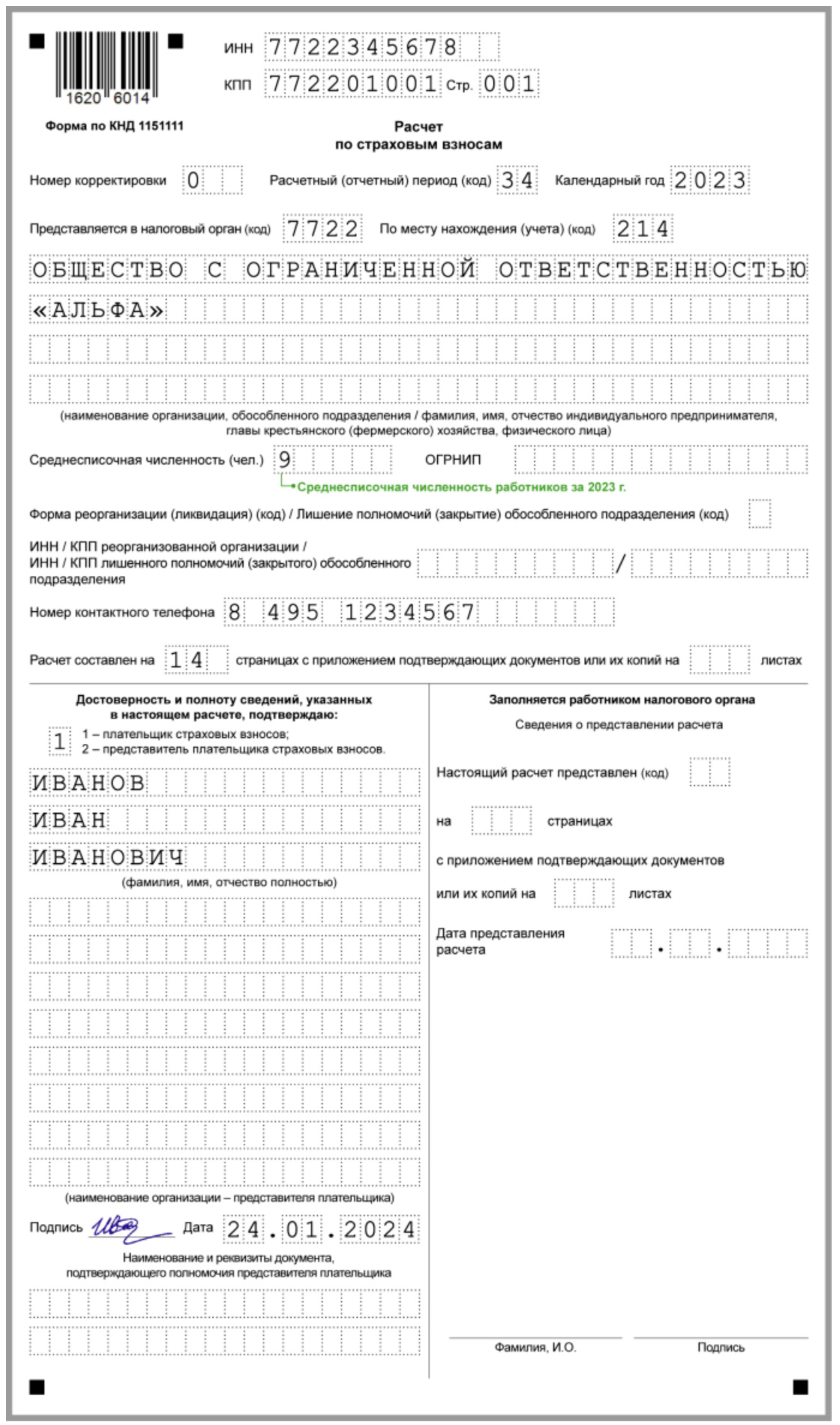

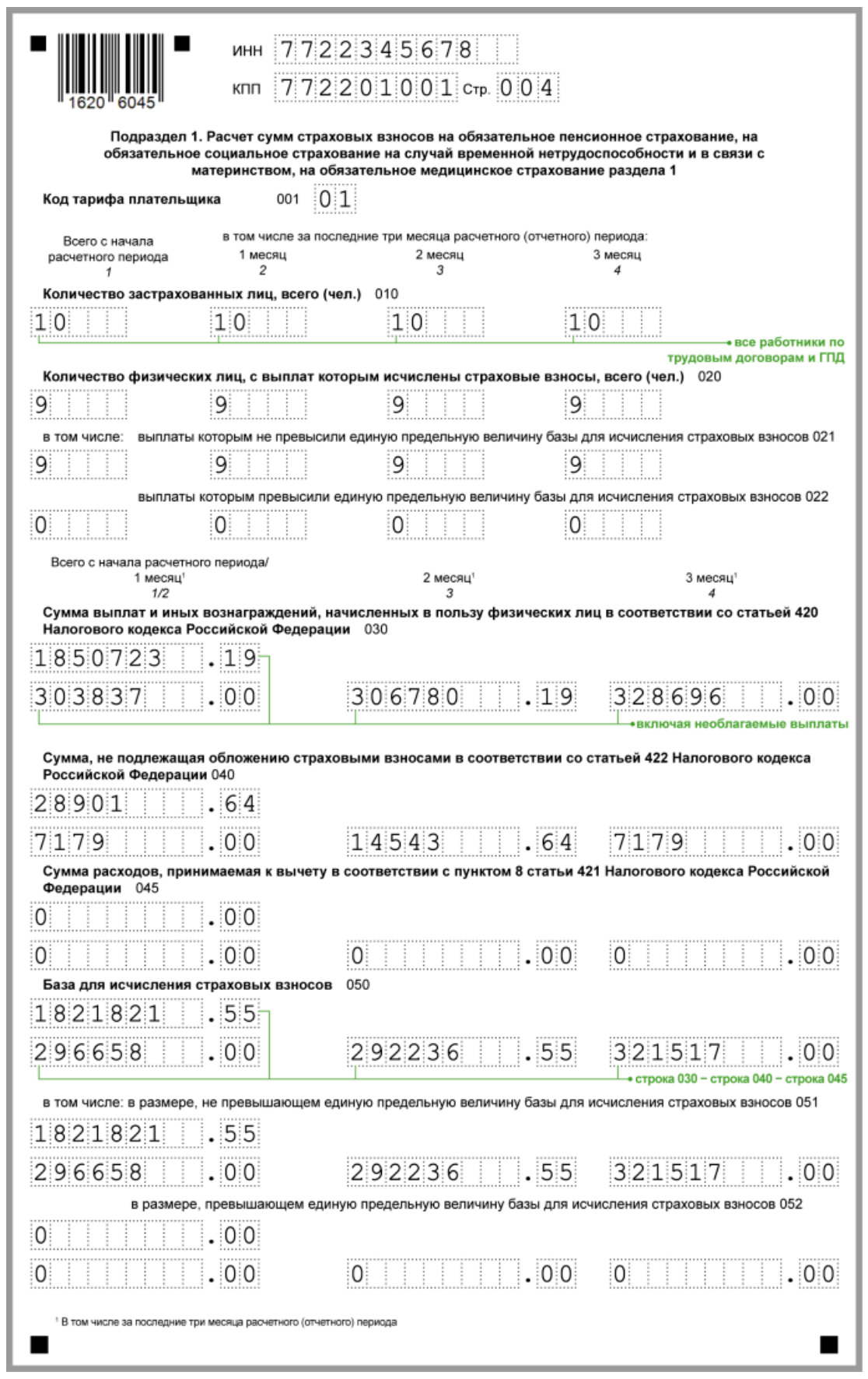

Как заполнить РСВ за 2023 год

Внимание!

На листе, являющемся титульным, проставляется ИНН, КПП и наименование юридического лица/ИП. Если работодателем выступает ИП, вписывается ФИО, ОГРНИП. Здесь особое внимание нужно уделить периоду сдачи – по результатам года ставится цифра 34. Если неверно указать период, то отчет будет считаться несданным. Далее указывается шифр территориальной ФНС и год, за который предоставляется РСВ..

На титульном листе вписывается номер телефона страхователя, ОКВЭД2 и количество страниц в отчете. При этом соблюдается правило – титульный лист не нумеруется, но берется в общий расчет.

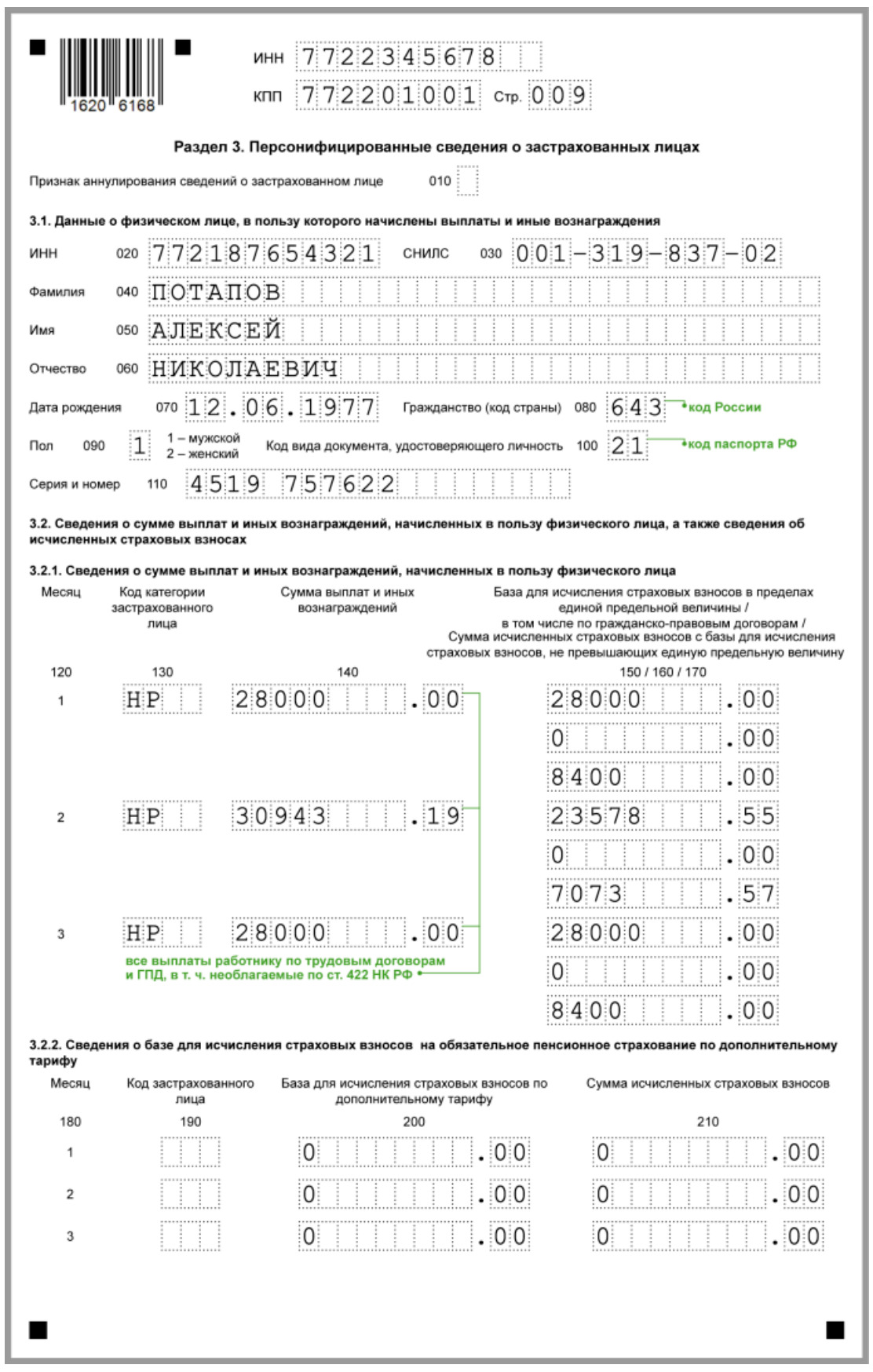

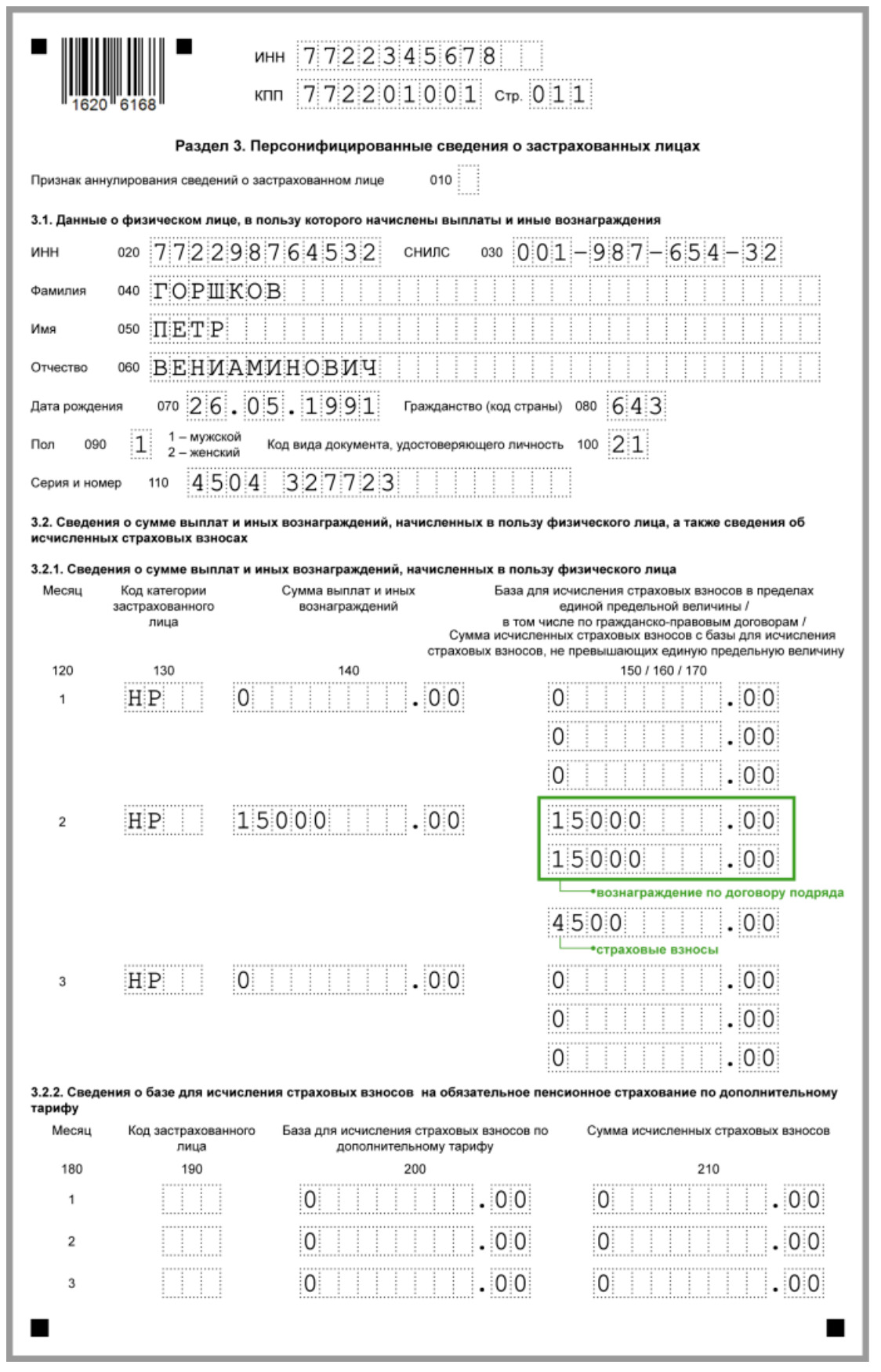

В разделе 3.1 содержится персональные сведения сотрудников (работников по договору ГПХ).

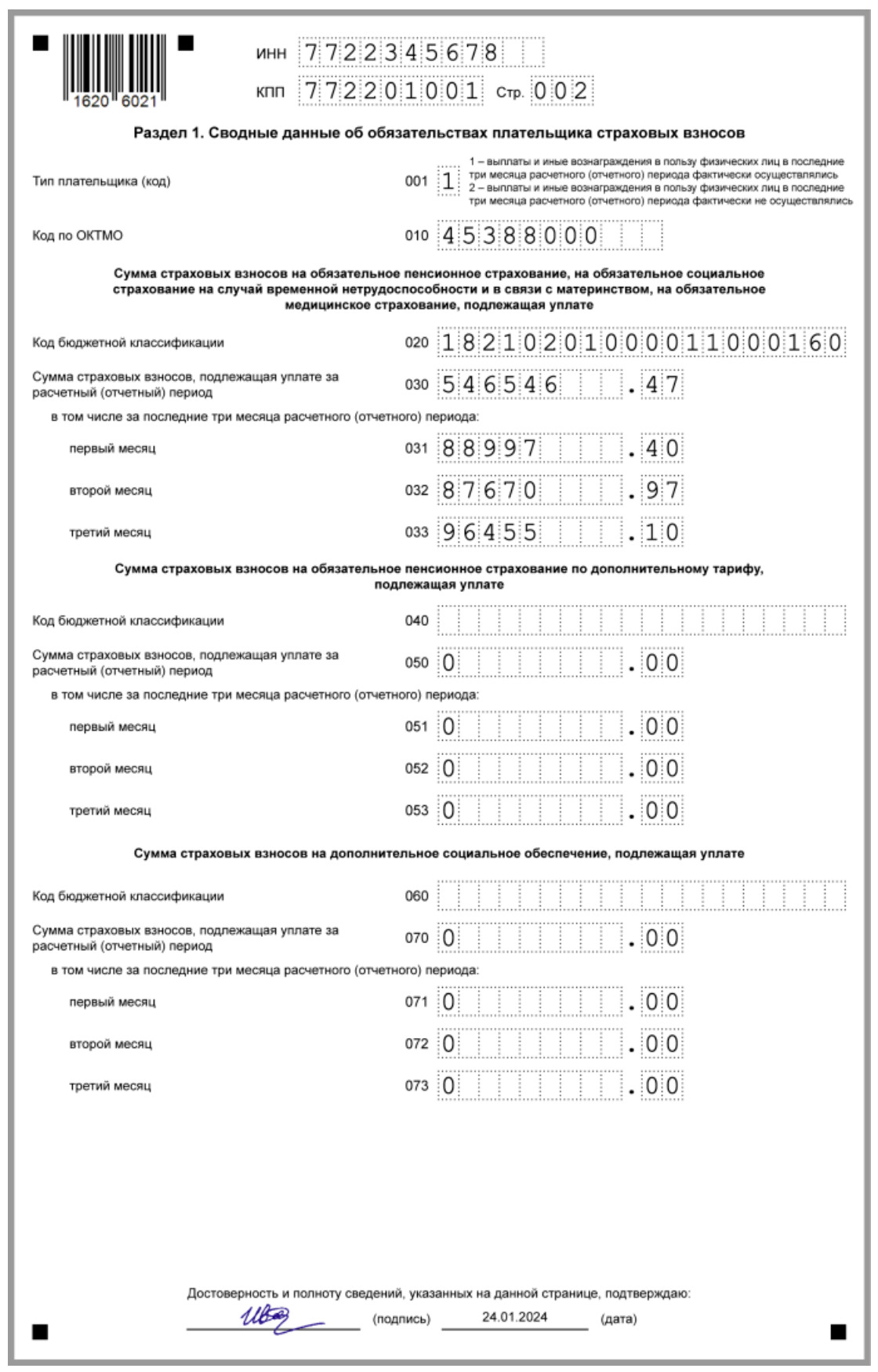

В части первой РСВ проставляются сведения о начисленных взносах в разрезе по видам страхования. Нужно указать:

При ошибках в отчетности сдается корректировочный отчет. В нем на титульном листе проставляется номер корректировки. Страхователь может самостоятельно выявить несоответствия или внести исправления по требованию налогового органа.

Подробнее о КБК в РСВ

В некоторых строках РСВ необходимо указывать коды бюджетной классификации. В этих строках надо отражать не КБК ЕНП, а КБК, соответствующий конкретным страховым взносам.

Например, в строке 020 раздела 1 РСВ нужно отразить КБК 18210201000011000160, а по строке 080 того же раздела – 18210215010061000160.

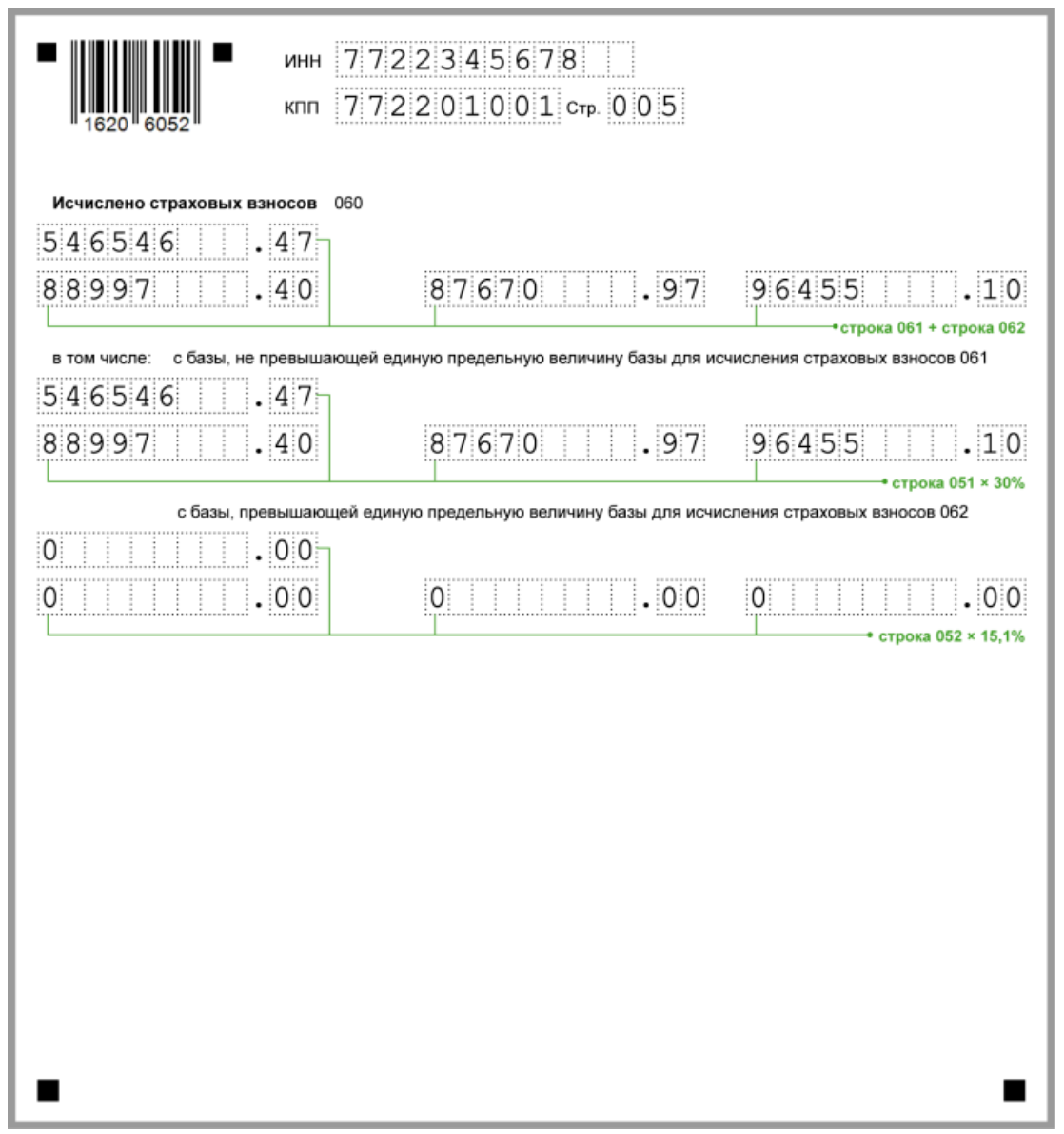

Образец заполнения РСВ за 2023 год

Подробнее о данном образце смотрите в Консультант Плюс по ссылке.

Нулевой РСВ за 2023 год

Нулевой РСВ за 2023 г. подается при условии, что в течение всего 2023 г. работодатель не производил выплат в пользу работников (иных физлиц). В этом случае в состав РСВ нужно включить:

- титульный лист;

- раздел 1 с кодом «2» по строке 001;

- раздел 3 (заполняется в отношении каждого работника, числившегося у работодателя в IV квартале 2023 г.).

Коротко о главном

- Отчет РСВ за 2023 год нужно сдать на новом бланке.

- Большинства страхователей изменения не коснутся.

- Корректировки внесены по иностранным сотрудникам, перечисленным в п. 6.2 статьи 431 НК РФ. Также добавлены новые коды.

Отчет объемный, так как содержит персонифицированные сведения и цифровые значения, поэтому подготовку его нужно начать заранее.

Если вы “попали” под обновления в РСВ, то далее для вас более подробные комментариями.

Что нового в РСВ за 2023 год: подробнее с примерами

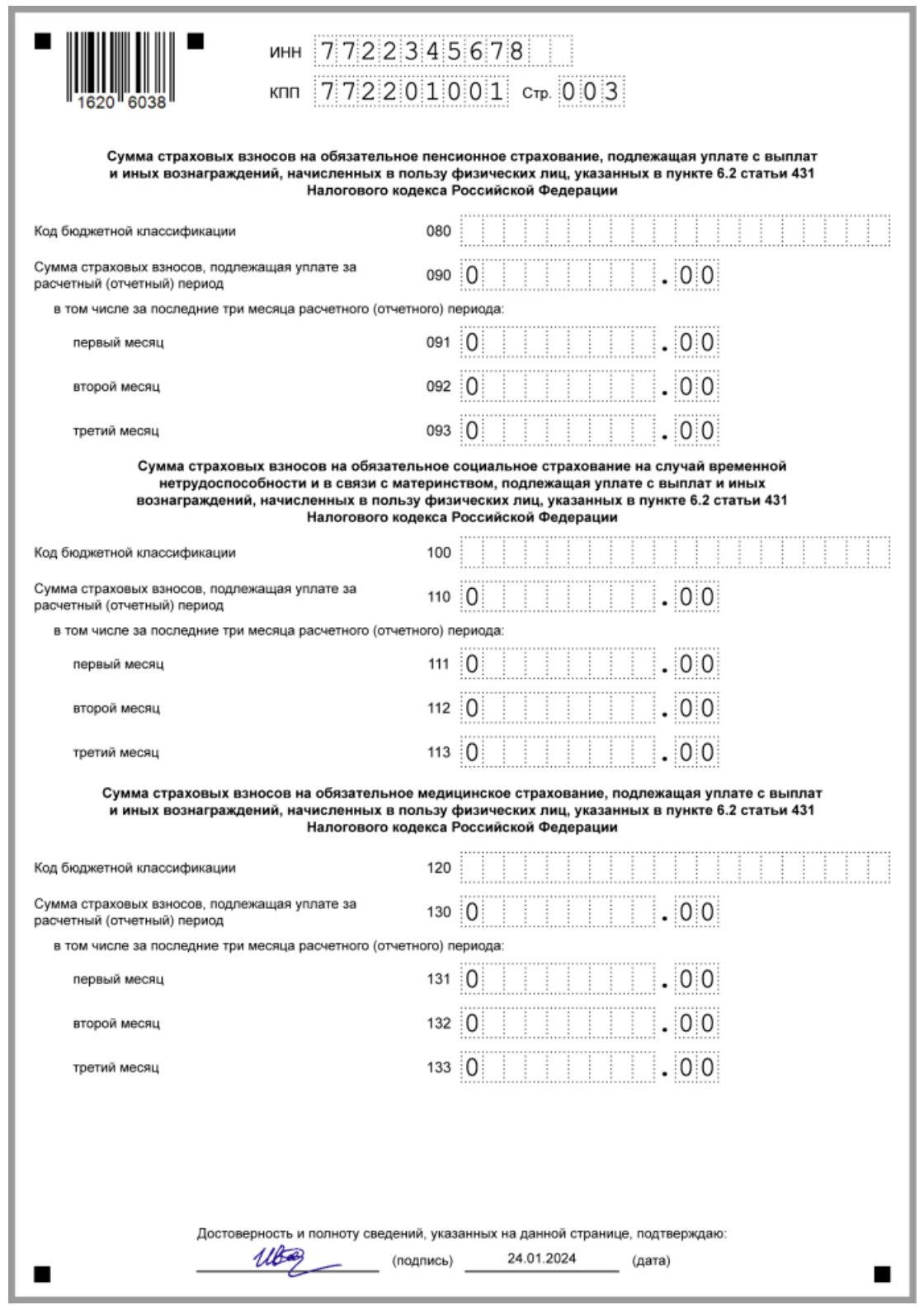

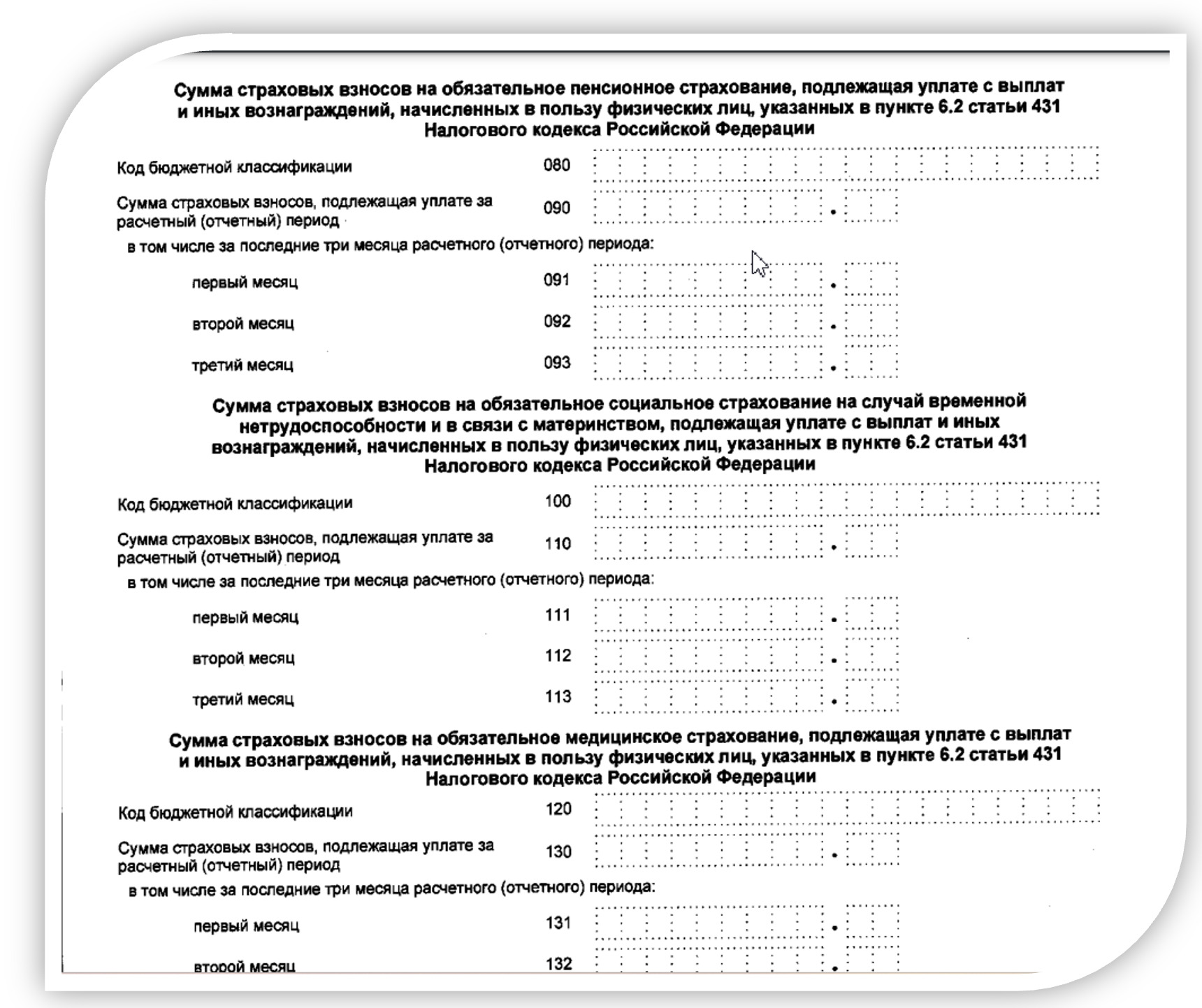

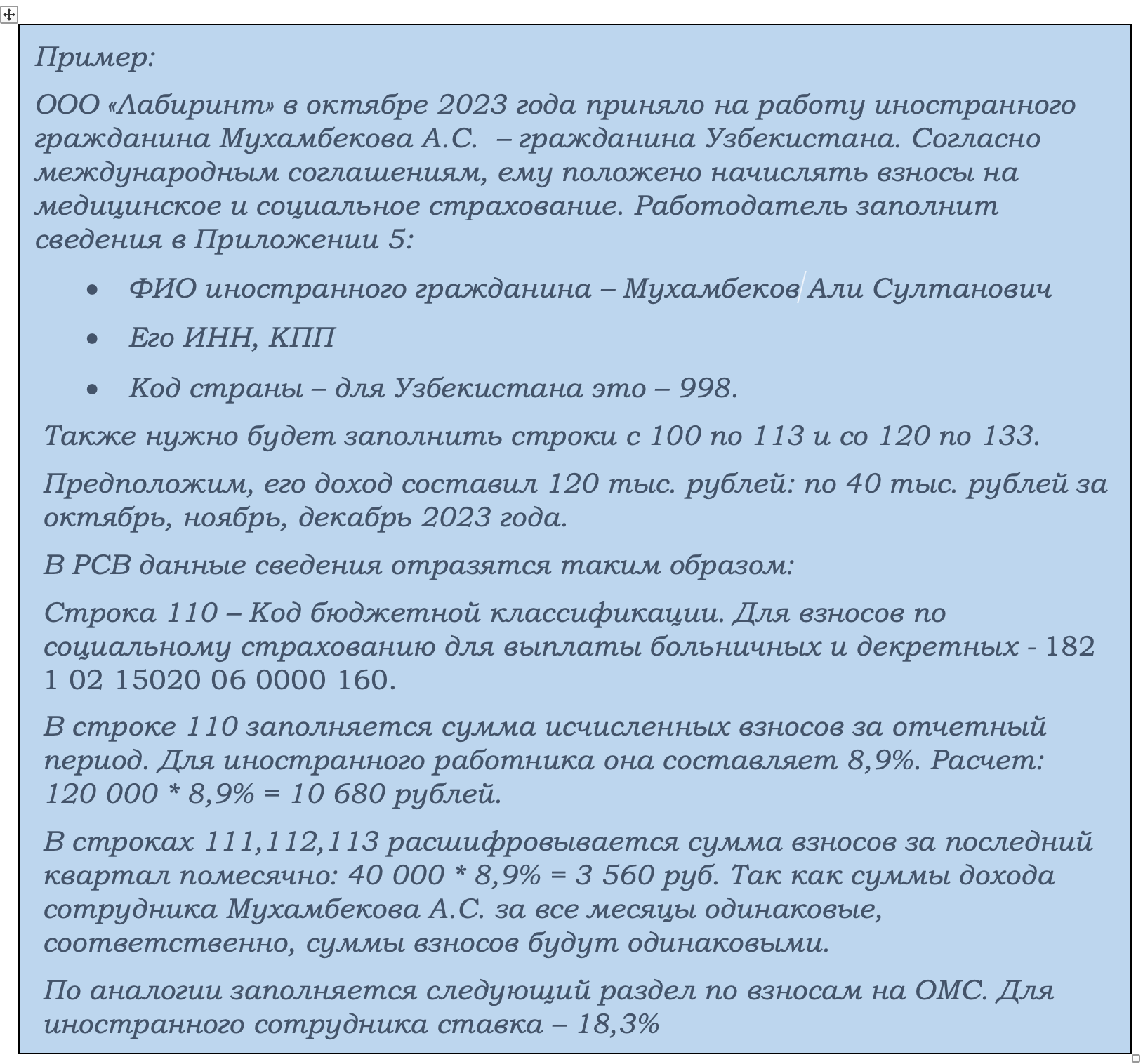

В отчете, который будет предоставляться с 1 января 2024 года, внесены изменения в штрих-коды и Раздел 1. В первом разделе добавлены поля для указания сумм страховых взносов в отношении доходов иностранных сотрудников. Для этого предусмотрены 080 – 133 поля. Каждый блок содержит информацию по отдельному виду страховых взносов.

Также изменения коснулись:

- Подраздела 4 «Расчет сумм страховых взносов на ОПС, на соцстрахование на случай временной нетрудоспособности и в связи с материнством, на ОМС с выплат, касающихся лиц, указанных в пункте 6.2 статьи 431 НК РФ»;

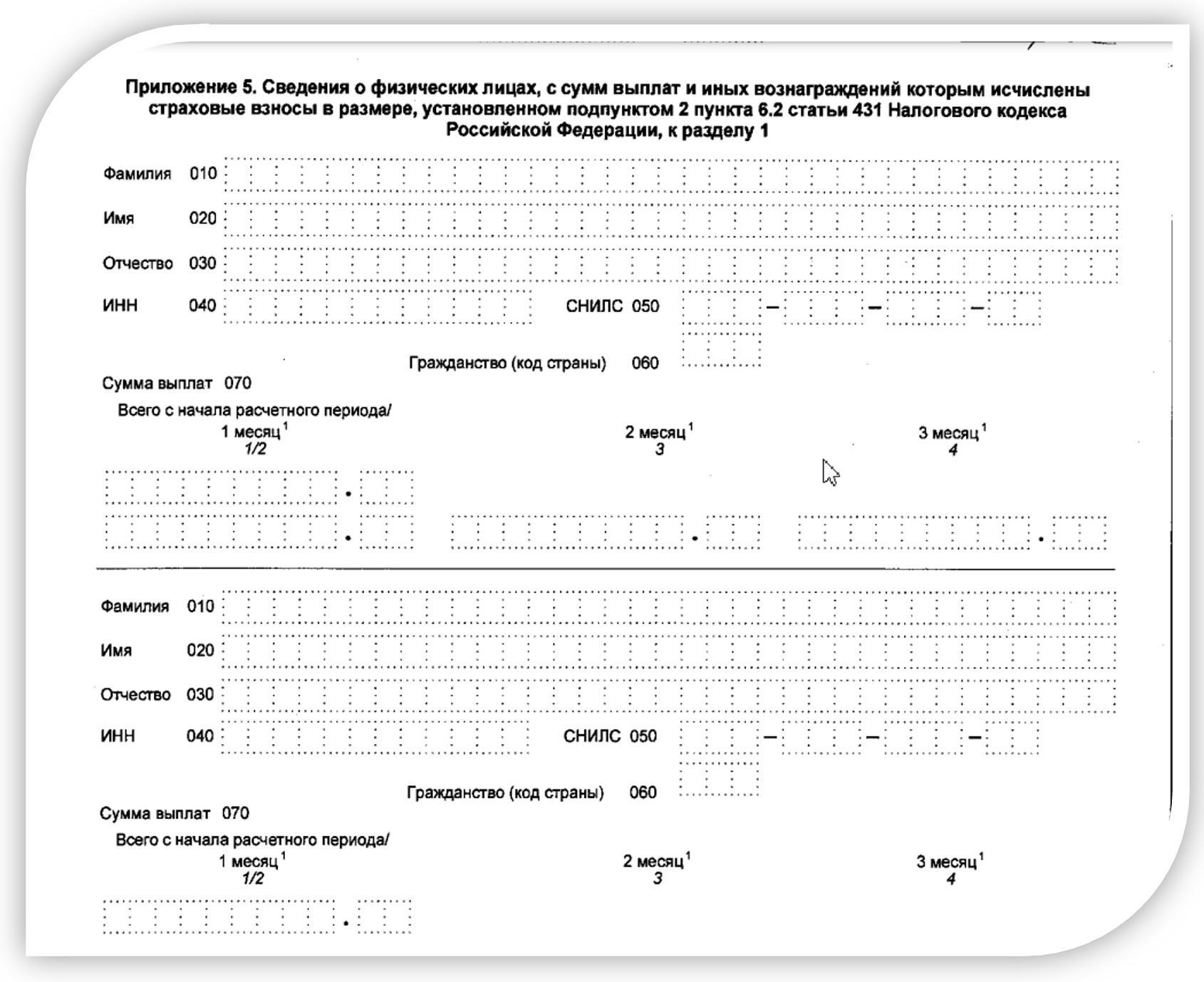

- Приложение 5 «Сведения в отношении физлиц» в размере, установленном подпунктом 2 пункта 6.2 статьи 431.

Здесь имеются отдельные блоки по каждому виду страхования:

- По строке 090 показывается общая сумма страховых взносов физического лица-иностранца, облагаемая ОПС. В РСВ за 2023 год в строках 091, 092, 093 будут находиться суммы за 4 квартал.

- Блок строк с 100 по 113 – для отражения сведений по доходам иностранных граждан по Соцстрахованию по больничным и декретным выплатам

- Следующий блок, включающий строки со 120 по 133 предназначен для расчета взносов в ОМС.

Изменение в новой отчетной форме коснулось приложения № 5 «Коды тарифа плательщика страховых взносов» и Приложение № 7 «Коды категории застрахованного лица».

В новом отчете РСВ, который первый раз будет сдаваться по результатам 2023 года, добавлены новые коды:

В остальном порядок составления отчета по страховым взносам не изменился.