Правила заполнения РСВ в 2021 году

Общий порядок заполнения годового отчёта по взносам до окончания 2021 года не изменился.

Свежий свод правил формирования и сдачи расчета по страховым взносам в 2021 году, а также пример заполнения вы можете посмотреть в нашем материале “РСВ за 3 квартал (9 месяцев) 2021 года: порядок заполнения и пример“.

Расчет за 4 квартал 2021 года должен быть заполнен и сдан по аналогии. Мы же далее разберем сложные моменты, которые могут возникать при заполнении отчета за 2021 год.

Приказом ФНС от 06.10.2021 № ЕД-7-11/875 утверждена новая форма расчета по страховым взносам (РСВ), порядок ее заполнения и формат представления. Приказ вступает в силу 29.12.2021. Отчитываться по новой форме в первый раз нужно за 1 квартал 2022 года.

По новому РСВ 2022 будет отдельная статься. Следите за новыми публикациями на нашем сайте.

Нужно ли подавать нулевой РСВ за 2021 год

Нулевым считается РСВ, в котором за последние 3 месяца (отчетный квартал) нет выплат физлицам. В такой ситуации сдавать РСВ всё равно надо. Пропуск сдачи в установленный срок грозит штрафом, блокировкой счета налоговой и другими негативными последствиями.

Правило сдачи нулевки за весь год, в котором был хотя бы один работник, распространяется и на ИП.

В нулевом РСВ за 4 квартал 2021 года заполняют (п. 4.2 Порядка заполнения расчета по страховым взносам):

- титульный лист;

- Раздел 1 (без приложений).

В строке 001 укажите код “2”. В строках “в том числе за последние три месяца расчетного (отчетного) периода” проставьте нули. Остальные строки заполните по общему порядку;

- Раздел 3.

В подразделе 3.1 приведите данные о каждом физлице. Поле 010 оставьте пустым. В строках подразд. 3.2 поставьте прочерки (п. 21.2 и 21.4 Порядка заполнения РСВ).

Сдавать нулевой РСВ нужно по тем же правилам, что и отчет со сведениями о выплатах.

Как отразить в РСВ материальную помощь при рождении ребенка

В 2021 году наверняка многие компании продолжали выплачивать материальную поддержку сотрудникам, ставшим родителями.

Если единовременная материальная помощь в 2021 году была выплачена сотруднику, ставшему родителем, опекуном ребенка или усыновителем в течение 1 года с момента такого события, она освобождена от взносов в пределах 50 000 рублей (подп. 3 п. 1 ст. 422 НК РФ). Часть, превышающая эту сумму, облагается страховыми взносами в общем порядке.

Матпомощь, не превышающую лимит в 50 тысяч рублей, отразите в Приложениях 1 и 2 РСВ за 2021 год так:

- в строках 030 подразделов 1.1 и 1.2 Приложения 1 – в составе общей суммы выплат и иных вознаграждений, начисленных в пользу физлиц;

- строках 040 подразделов 1.1 и 1.2 Приложения 1 – в составе сумм, не подлежащих обложению взносами;

- строке 020 Приложения 2 – в составе общей суммы выплат и иных вознаграждений, начисленных в пользу физлиц;

- строке 030 Приложения 2 – в составе сумм, не подлежащих обложению взносами.

Также необлагаемую материальную помощь по соответствующему работнику надо показать в подразделе 3.2.1 Раздела 3. Ее отражают только в составе общей суммы выплат по графе 140.

Как показать в РСВ матпомощь в связи со смертью родственника

Печальные события в виде ухода из жизни близких людей у работников в 2021 году тоже наверняка случались.

Если наниматель оказывал сотруднику, потерявшему члена семьи, материальную поддержку, то такая поддержка не облагается страховыми взносами без ограничений по сумме (подп. 3 п. 1 ст. 422 НК РФ).

Если умерший родственник – не член семьи сотрудника и при этом работнику была оказана матпомощь в связи с этой смертью – такая выплата облагается взносами на общих основаниях.

В РСВ такая выплата тоже попадает:

- в строку 030 подразделов 1.1 и 1.2 Приложения 1 – в составе общей суммы выплат и иных вознаграждений, начисленных в пользу физлиц;

- строку 040 подразделов 1.1 и 1.2 Приложения 1 – в составе сумм, не подлежащих обложению взносами;

- строку 020 Приложения № 2 – в составе общей суммы выплат и иных вознаграждений, начисленных в пользу физлиц;

- в строку 030 Приложения № 2 – в составе сумм, не подлежащих обложению взносами.

Кроме того, необлагаемую взносами матпомощь указывают и в подразделе 3.2.1 Раздела 3 РСВ. Ее нужно отразить только в общей сумме выплат в графе 140 (по аналогии с матпомощью при появлении ребенка).

Как отразить в РСВ начисления умершему работнику

Сотрудник тоже может умереть. При этом часто остаются уже заработанные им, но не выплаченные зарплата, компенсации (например, за неиспользованный отпуск) и прочие средства.

Эти средства работодатель выплачивает члену семьи умершего – по заявлению и документам, подтверждающим родство.

А как облагать эти выплаты взносами и отражать в РСВ?

Главное правило – умерший работник перестает быть застрахованным лицом в день смерти, а его трудовой договор становится прекращенным. Поэтому не облагаются взносами выплаты, начисленные в окончательный расчет при прекращении тр. договора: зарплата, компенсация за неиспользованный отпуск и т. п. Ни начислять по ним взносы, ни отражать их в РСВ не надо (подп. 3 п. 3 ст. 44 НК РФ).

А вот если были сделанные начисления до даты смерти (даже если сотрудник не успел их получить), такие начисления нужно включить в базу по взносам в обычном порядке и отразить в РСВ (письмо Минфина России от 22.08.2017 № 03-15-07/53912 (направлено письмом ФНС от 01.09.2017 № БС-4-11/17463)).

Надо ли вносить в РСВ подарки, дивиденды и вознаграждения директорам

Конец года часто знаменуется дополнительными мероприятиями в виде выдачи новогодних подарков сотрудникам и их детям, выплатой премий и бонусов, иногда и выплатой дивидендов.

Если с премиями все достаточно понятно, то как следует поступать с подарками, дивидендами?

Поскольку такие выплаты не являются объектом обложения страховыми взносами, то и в РСВ за 2021 год их показывать не нужно.

Отдельно следует сказать про вознаграждения, которые выплачивают членам совета директоров. Любые такие вознаграждения облагаются взносами на ОПС и ОМС (по нормам ст. 420 НК РФ), поэтому в РСВ они тоже должны попасть (письмо ФНС от 20.05.2019 № БС-4-11/9345).

Как считать численность работников для применения пониженных тарифов новой IT-компании

Одно из условий применения IT-компанией пониженных тарифов страховых взносов – среднесписочная численность работников за отчетный (расчетный) период не менее 7 человек.

В 2021 году вышли разъяснения, регламентирующие порядок расчета численности для применения льготного тарифа вновь зарегистрированными ИТ-компаниями: это письмо ФНС от 17.06.2021 № БС-4-11/8511 вместе с письмом Минфина от 26.02.2021 № 03-15-07/13523.

Вновь созданная организация, желающая применять пониженный тариф, считает среднесписочную численность (ССЧ) работников для этого так: складывает среднесписочную за каждый календарный месяц со дня создания до окончания периода и делит на количество таких месяцев. Эту численность указывают в приложении РСВ, предназначенном для подтверждения права на льготу.

А ССЧ для указания на титульном листе РСВ считают так: сумму среднесписочной численности за все месяцы работы в квартале или году нужно поделить на 3 или 12 соответственно.

При этом допустимо, что у новой компании эти показатели могут не совпадать из-за разницы в методике подсчета.

Как заполнить РСВ за 2021 год если при пониженных тарифах достигнута предельная величина базы

Если работодатель пользуется правом на применение пониженных тарифов для МСП, то заполнение РСВ для него имеет ряд нюансов.

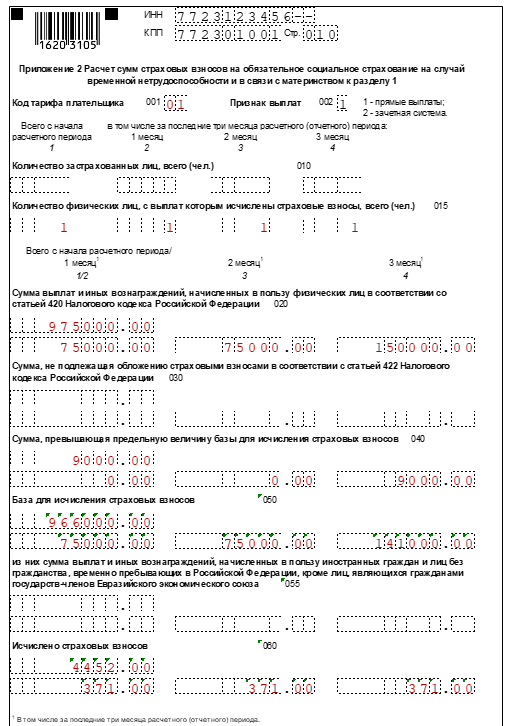

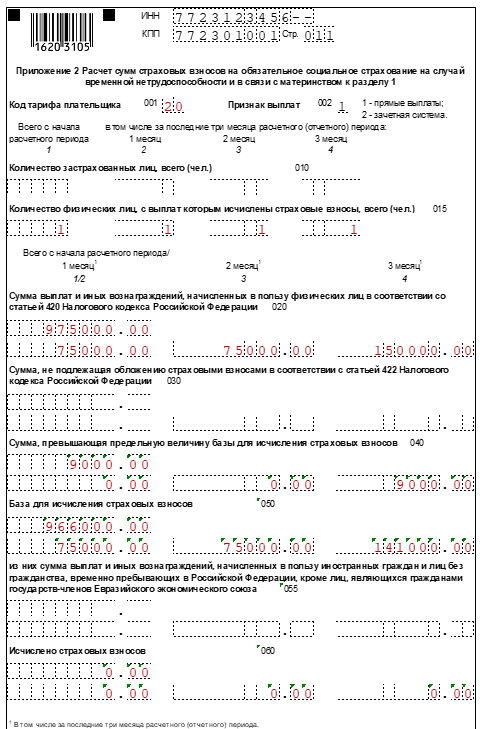

Для корректного формирования расчета за 2021 год нужны два Приложения 1 и два первых листа Приложения 2 – для выплат, облагаемых по обычным и пониженным тарифам. В Разделе 3 такие выплаты надо показать в отдельных подразделах 3.2.1.

Выплаты, облагаемые по общему тарифу, отражают в Приложениях 1 и 2 с кодом тарифа 01. Код категории застрахованного лица в подразделе 3.2.1 – НР, у иностранцев – ВЖНР или ВПНР.

Для выплат, облагаемых по тарифу 15%, заполняют Приложение 1 и первый лист Приложения 2 с кодом тарифа 20. В Разделе 3 такие выплаты показывают в подразделе 3.2.1 с кодом категории застрахованного лица МС, а для иностранцев – ВЖМС или ВПМС.

При этом в конце года у некоторых сотрудников бывает достигнута предельная величина базы по взносам, в отношении к которой применяются спецтарифы для МСП.

Памятка бухгалтеру по взносам за 2021 год

Взносы на ВНиМ прекращайте начислять, когда выплаты работника достигли предельной базы – 966 000 руб.

Взносы на ОПС начисляйте по тарифу 10%, как только выплаты превысили предельную базу – 1 465 000 руб.

Взносы на ОМС и травматизм начисляйте по обычным тарифам независимо от сумм.

Как заполнять РСВ в такой ситуации?

Пример

Оклад работника – 75 000 рублей. В декабре, кроме зарплаты, ему начислена премия в размере оклада. Таким образом, доходы работника в декабре составили 975 000 рублей и превысили базу по ВНиМ на 2021 год – 966 000 рублей. Компания в 2021 году применяет пониженные тарифы для МСП.

Начислено взносов на ВНиМ за 11 месяцев 2021 года с МРОТ:

12 792 × 11 × 2,9% = 4081.

Остаток взносов на ВНиМ к начислению в декабре:

12 792 × 12 × 2,9% – 4081 = 371.

С остальных сумм взносы либо облагаются по ставке 0%, либо не облагаются в части превышения.

Вот как по мнению экспертов такая ситуация должна быть отражена в РСВ. В первую очередь, в Приложении 2 к Разделу 1.

Обращаем внимание, что в приведенном примере вписаны данные только одного условного работника, по которому образовалось превышение!

Если же зарплаты настолько хороши, что превышение базы произойдет и по ОПС, то принцип заполнения РСВ будет таким же – своё Приложение для каждого применяемого тарифа. Кроме того, понадобится сделать расшифровку доходов по облагаемым базам в Разделе 3.