Стоимость и количество по РНПТ

Ситуация/вопрос

Незаполнение или некорректное заполнение стоимости и количества по рег. номеру партии товаров (РНПТ), отражаемых построчно по счету-фактуре в декларации по НДС.

Что говорит закон

В соответствии с подп. «з» п. 13 Положения о национальной системе прослеживаемости (утв. постановлением Правительства РФ от 01.07.2021 № 1108, далее – Положение) участники оборота товаров обязаны обеспечить правильность указания реквизитов прослеживаемости в документах при операциях с товарами, подлежащими прослеживаемости.

Ответ ФНС

Искажение или неотражение реквизитов прослеживаемости товаров сопровождается выявлением в автоматическом режиме рисков, расхождений и противоречий, которые говорят о возможном нарушении налогового законодательства.

Незаполнение или некорректное заполнение стоимости и количества товаров по РНПТ, отражаемых построчно в счете-фактуре в декларации НДС, формируют следующие несоответствия:

- противоречие 103 – “Данные количества у участников сделки не совпадают”;

- противоречие 104 – “Данные стоимости у участников сделки не совпадают”.

В указанном письме от 10.07.2023 № 08-05/0690 ФНС предупредила, что организации и ИП обязаны контролировать правильность заполнения данных в документах при направлении в адрес контрагентов и налоговых органов.

Отнесения к прослеживаемым в СЭЗ

Ситуация/вопрос

Отнесение товаров к прослеживаемым при ввозе и обороте в свободных экономических зонах.

Что говорит закон

В соответствии с Федеральным законом от 22.07.2005 № 116-ФЗ особая экономическая зона (ОЭЗ) – это часть территории Российской Федерации, которую определяет Правительство РФ и на которой:

- действует особый режим ведения предпринимательской деятельности;

- может применяться таможенная процедура свободной таможенной зоны.

Ответ ФНС

Например, Калининградская область является ОЭЗ. При ввозе прослеживаемого товара на её территорию и помещении под процедуру свободной таможенной зоны товар не подлежит прослеживаемости, пока:

- Его собственник не решит реализовать товар за пределы ОЭЗ.

- Товар не перейдет под действие таможенной процедуры выпуска для внутреннего потребления.

Поэтому при отнесении товаров к прослеживаемым налогоплательщикам необходимо учитывать подп. «а» – «в» п. 6 Положения.

Обезличенная квалифицированная подпись

Ситуация/вопрос

Можно ли использовать обезличенную квалифицированную электронную подпись для представления отчетности по прослеживаемости.

Что говорит закон и разъяснения ФНС

Федеральный закон от 27.12.2019 № 476-ФЗ внёс изменения в ч. 3 ст. 14 Федерального закона от 06.04.2011 № 63-ФЗ “Об электронной подписи”.

Так, в частности, было “снято” ограничение на применение квалифицированной электронной подписи, в сертификате которой не указывается в качестве его владельца физлицо, действующее от имени юридического лица (“обезличенная” квалифицированная подпись), для автоматического создания и/или проверки подписей в информационной системе исключительно при оказании государственных и муниципальных услуг, исполнении государственных и муниципальных функций.

Из этого следует, что “обезличенные” квалифицированные подписи юрлица можно применять в случаях, когда проверка такой подписи и её создание происходят автоматически. То есть без участия человека. Например, когда взаимодействие юрлиц происходит с использованием информационных систем.

Применение “обезличенной” квалифицированной подписи юрлица допустимо в правоотношениях юрлиц, которые выполняют функции оператора соответствующей информсистемы (абз. 11 п. 17 ч. 14 ст. 1 Закона 476-ФЗ).

При этом для взаимодействия указанным способом нужен распорядительный акт юрлица, в котором определено физлицо, ответственное за взаимодействие с использованием “обезличенной” квалифицированной подписи.

В случае отсутствия такого распорядительного акта ответственность за взаимодействие лежит на руководителе организации.

Когда правоотношения требуют участия должностного лица, использование “обезличенной” квалифицированной подписи юрлица недопустимо.

Порядок заполнения отчета об операциях с прослеживаемыми товарами (Приложение № 8 к приказу ФНС от 08.07.2021 № ЕД-7-15/645) предусматривает указание признака:

- 1 – подписание руководителем организации;

- 2 – подписание уполномоченным представителем участника оборота товаров.

То есть в соответствии с указанным форматом отчетность по прослеживаемости подписывают должностные лица. Следовательно, применение “обезличенной” квалифицированной подписи при сдаче отчетности по прослеживаемости недопустимо.

Корректировочная отчетность при реорганизации

Ситуация/вопрос

Сдача корректировочной отчетности по реорганизованным участникам оборота товаров.

Что говорит закон и разъяснения ФНС

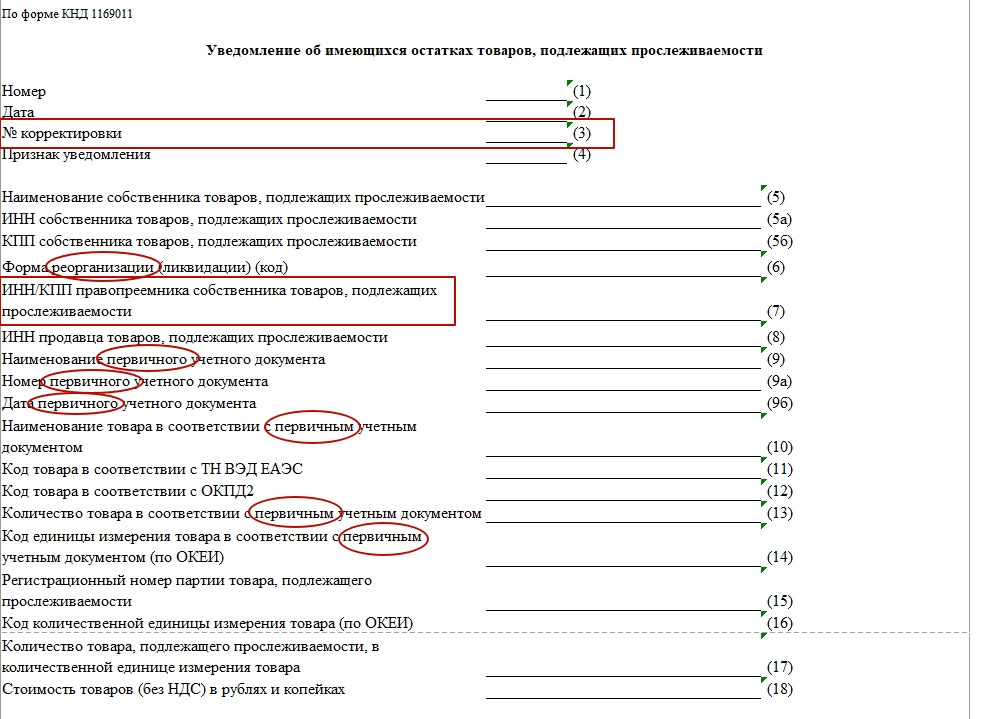

При обнаружении участником оборота товаров в представленном им уведомлении об остатках товаров факта неотражения или неполноты отражения сведений, а также ошибок он обязан внести в него необходимые изменения и представить в налоговую корректировочное уведомление. Срок – не позднее следующего рабочего дня с даты обнаружения такого факта (п. 31 Положения).

Если организация ошибочно направила уведомление об остатках, необходимо сформировать корректировочное с указанием нулевого количества товара (письмо ФНС от 09.07.2021 № ЕА-4-15/9627). Направить его нужно не позднее следующего рабочего дня с даты обнаружения неотражения или неполноты отражения сведений, а также ошибок, указанных в письме ФНС от 08.07.2022 № 08-05/0727.

Кроме того, в уведомлении в соответствующих полях указывают дату и номер первичного документа, а также его порядковый номер документа (п. 1 Порядка заполнения уведомления, утв. приказом ФНС от 08.07.2021 № ЕД-7-15/645).

Кроме того, формой уведомления об остатках товара предусмотрено представление корректировочного уведомления правопреемником (Приложение № 3 к приказу ФНС от 08.07.2021 № ЕД-7-15/645).

Также в случае некорректного указания количества товара в уведомлении об остатках информацию можно исправить путём сдачи отчета об операциях товара.

Пунктом 32 Положения предусмотрено представление участниками оборота товаров отчета об операциях с товарами, подлежащими прослеживаемости, в отчетном периоде. Срок – не позднее 25-го числа месяца, следующего за истекшим отчетным периодом. Условие: только при наличии в отчетном периоде (квартал) операций с прослеживаемыми товарами.В соответствии с письмом ФНС от 14.10.2022 № ЕА-4-15/13823 в случае реорганизации в форме присоединения юрлица к другому к последнему переходят права и обязанности присоединенного.

Таким образом, в отчете правопреемник:

- в графе 3 – указывает код вида операции с товарами “14” (получение товара, подлежащего прослеживаемости, не связанное с реализацией или получением на безвозмездной основе);

- графе 4 – код вида сопроводительного документа “5” (иной первичный учетный документ, передаточный акт, разделительный баланс, соглашение о разделе имущества);

- графах 5 и 6 – номер и дата первичного документа, составленного при получении имущества при реорганизации.

Кроме того, правопреемнику необходимо сдать отчет за последний отчетный квартал за реорганизованную компанию в качестве правопреемника:

- на титульном листе по реквизиту “по месту нахождения (учета) (код)” в строке 5 указывают код “215” (по месту постановки на учет правопреемника, не являющегося крупнейшим налогоплательщиком) либо код “216” (по месту постановки ИП на учет в качестве налогоплательщика);

- в графе 3 – код вида операции с прослеживаемыми товарами “13” (передача товара, подлежащего прослеживаемости, не связанная с реализацией или передачей на безвозмездной основе);

- графе 4 – код вида сопроводительного документа “5” (иной первичный учетный документ, передаточный акт, разделительный баланс, соглашение о разделе имущества);

- графах 5 и 6 – номер и дата первичного документа, составленного при передаче имущества при реорганизации.

Таким образом, организация-правопреемник сдаёт в налоговый орган 2 отчета: за себя и за реорганизованную фирму.