Почему возникает необходимость в выделении контролируемых сделок в отдельную категорию

Цель работы любой коммерческой компании – получение прибыли. Она образуется от разницы в цене между:

- Продажной и покупной стоимостью

- Отпускной ценой и себестоимостью продукции/услуги.

Цены на товар/продукцию/услугу/работу назначает компания-собственник/производитель. Если цена отличается от рыночной, а сделка совершается на крупную сумму, это привлекает внимание налоговиков. Но это не единственный критерий, которые позволяет расценить сделку, как контролируемую.

При отнесении сделки к контролируемой используется такое понятие, как взаимозависимые лица. Особое внимает привлекают внимание торговые операции с контрагентами, находящимися в офшорах. У налоговиков возникает сомнение, не заключаются ли подобные договоры с целью снижения налогового бремени. Поэтому по ним предусмотрена сдача уведомления о контролируемых сделках. Налоговики по подобным сделкам проводят проверки. Для налогоплательщиков предусмотрен штраф при несдаче уведомлениия о контролируемых сделках.

Срок направления уведомления

Какие разделы содержит уведомление о контролируемых сделках

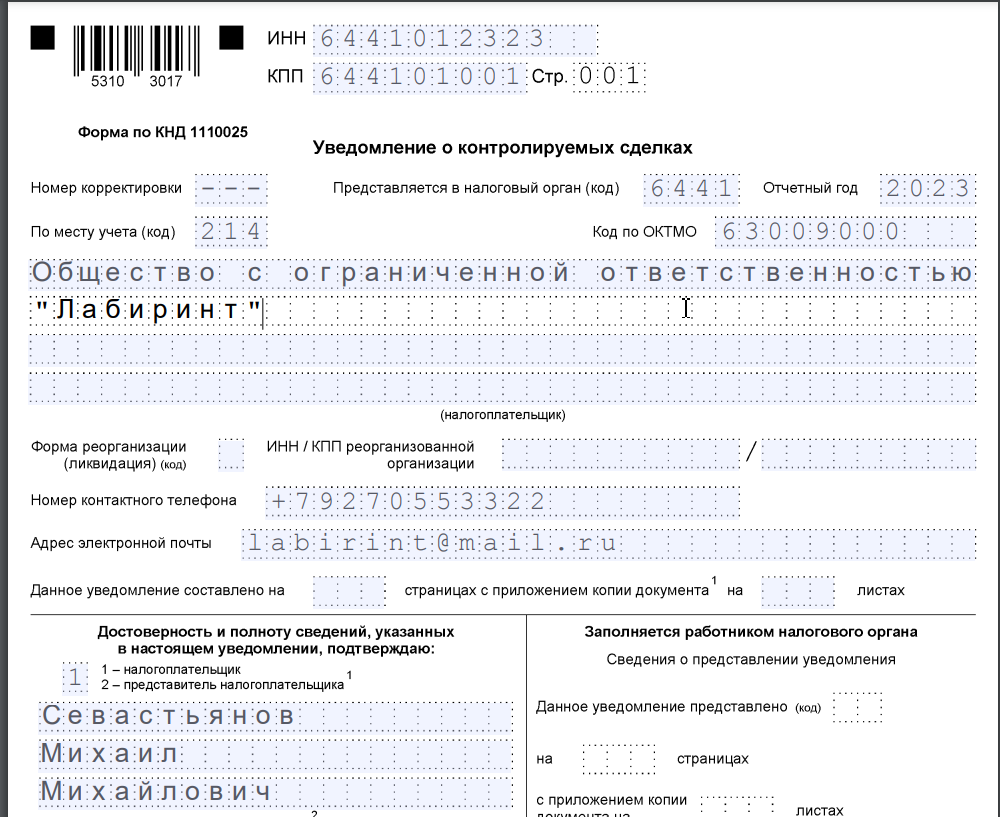

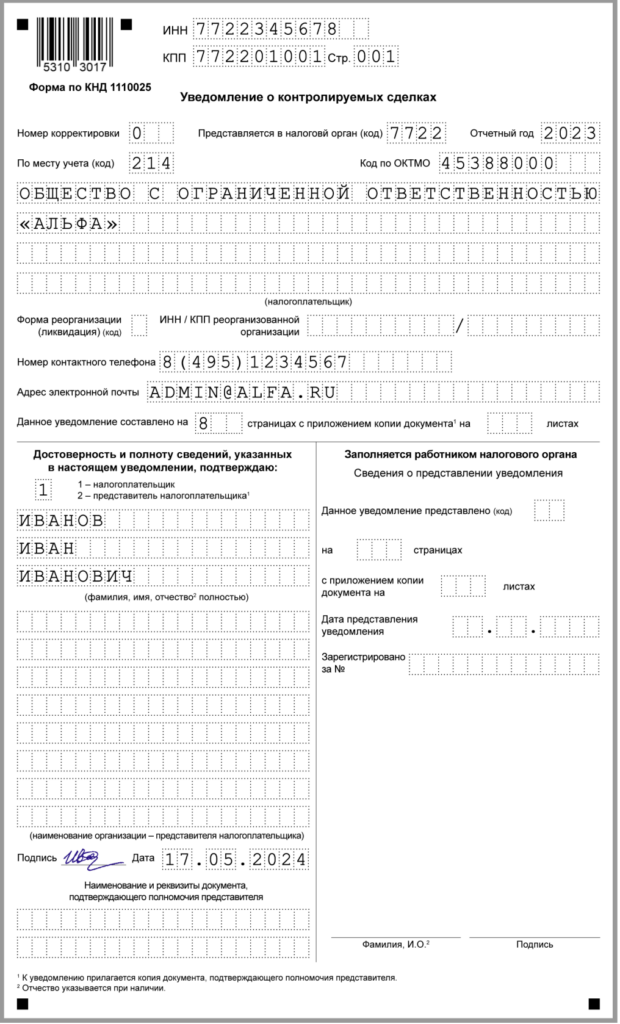

Отчитаться о проведенных в прошедшем году контролируемых сделках нужно на специальном бланке по форме 1110025. Здесь имеются:

- Титульный лист, состоящий из двух страниц. Одна предназначена для заполнения юридическим лицом, вторая – для физлица.

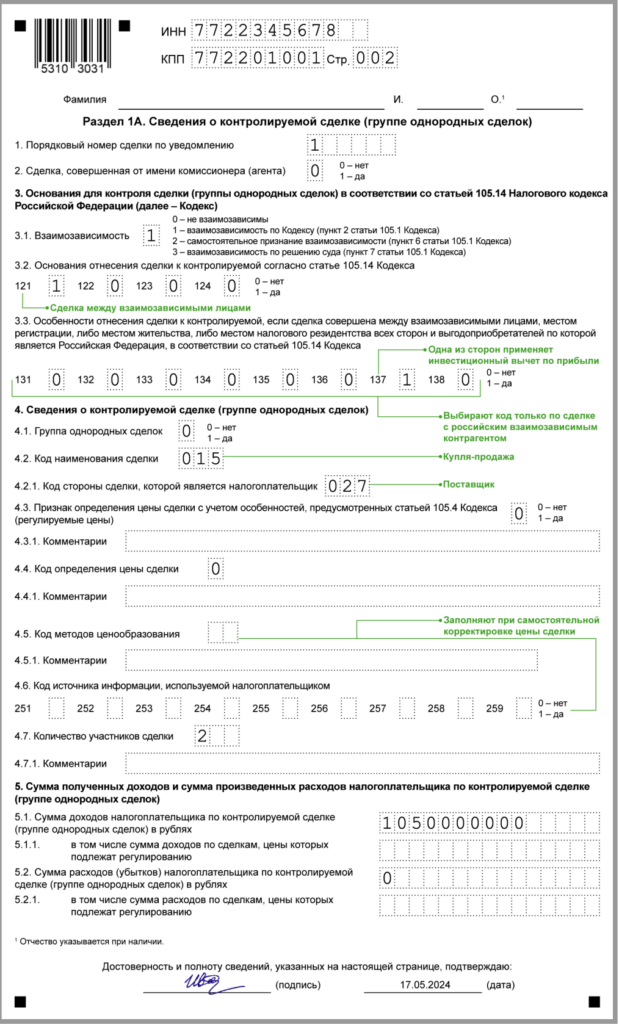

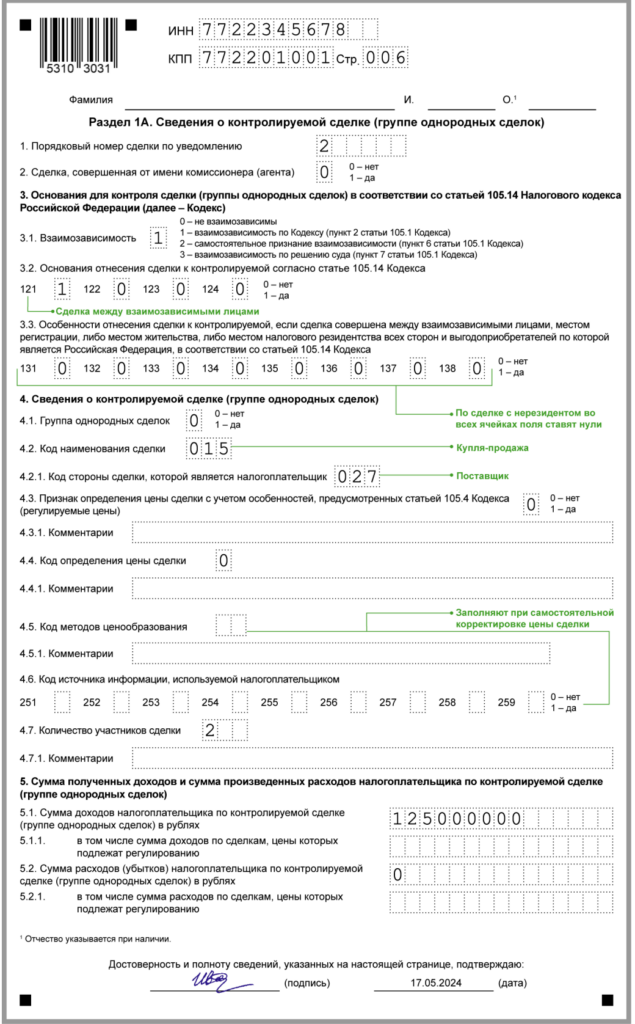

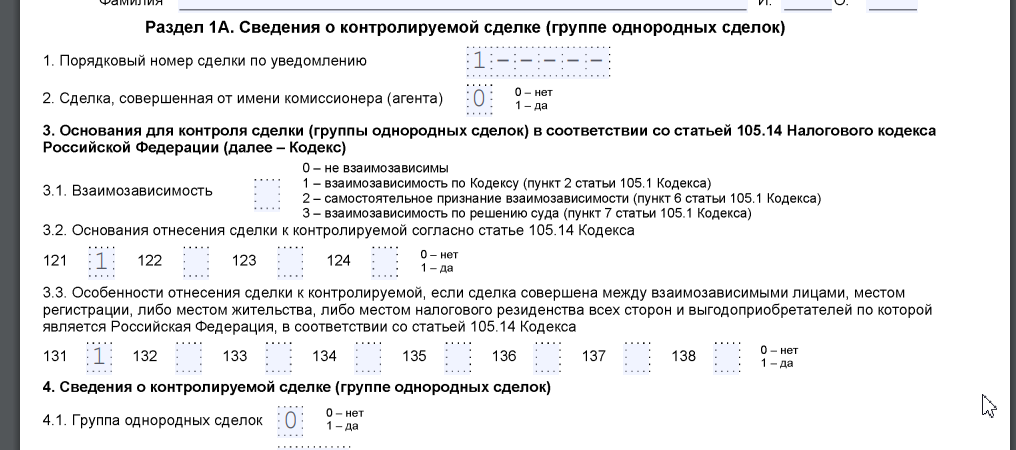

- Раздел1А. Здесь речь идет о проведенной сделке. Если имеются однородные, то нужно включить их

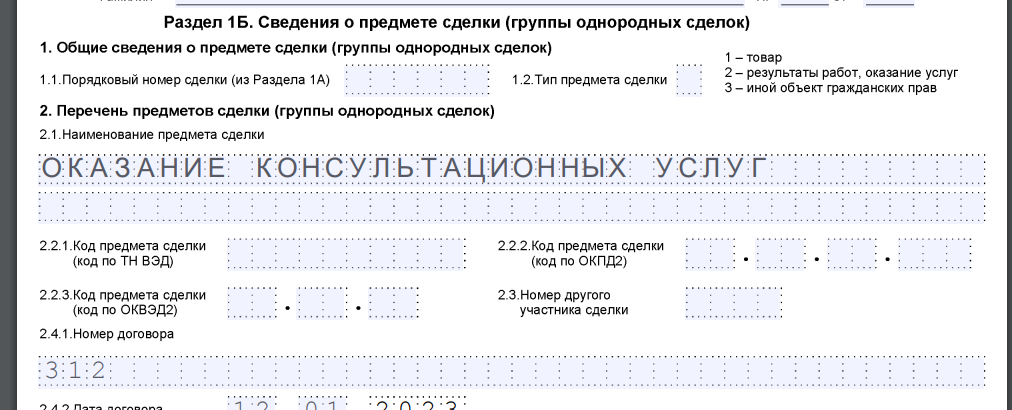

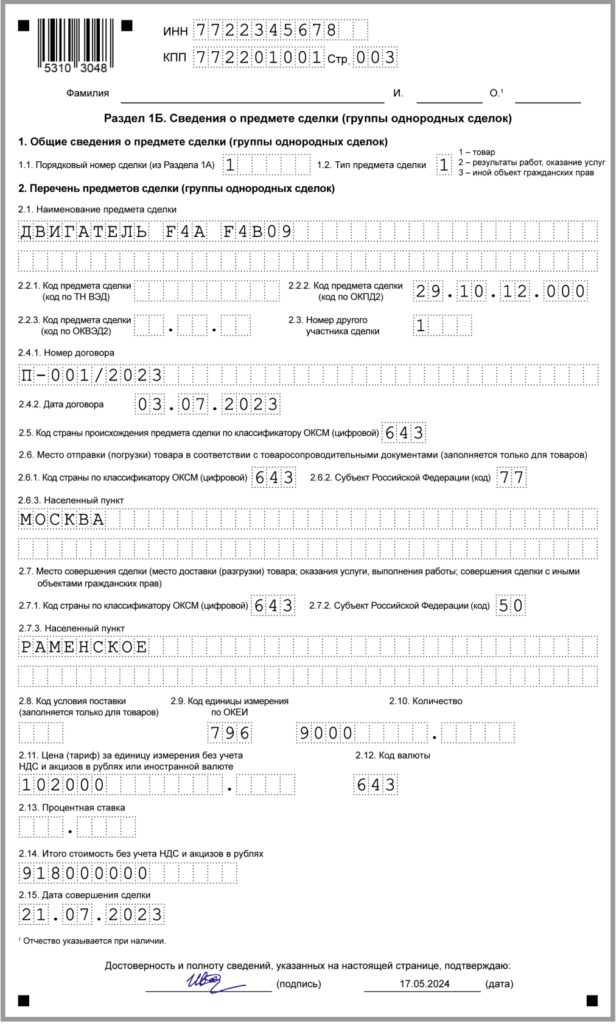

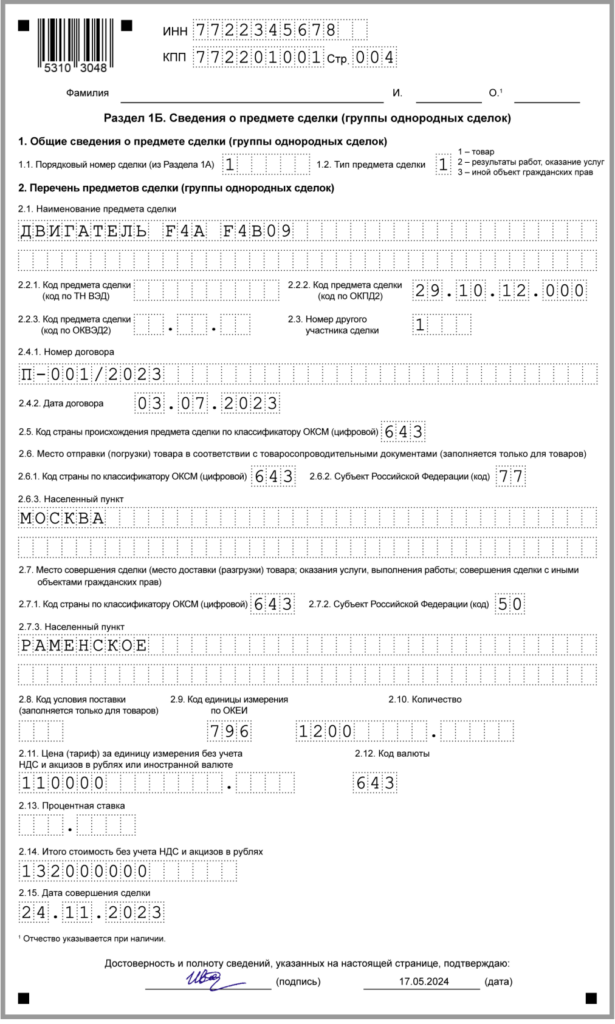

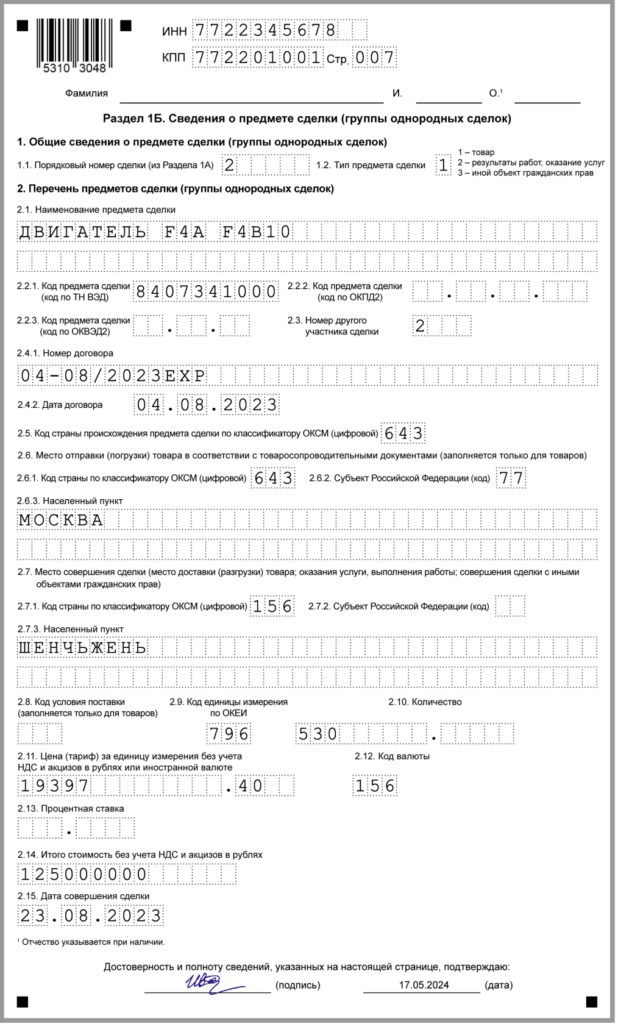

- Раздел 1Б, повествующий о предмете сделки

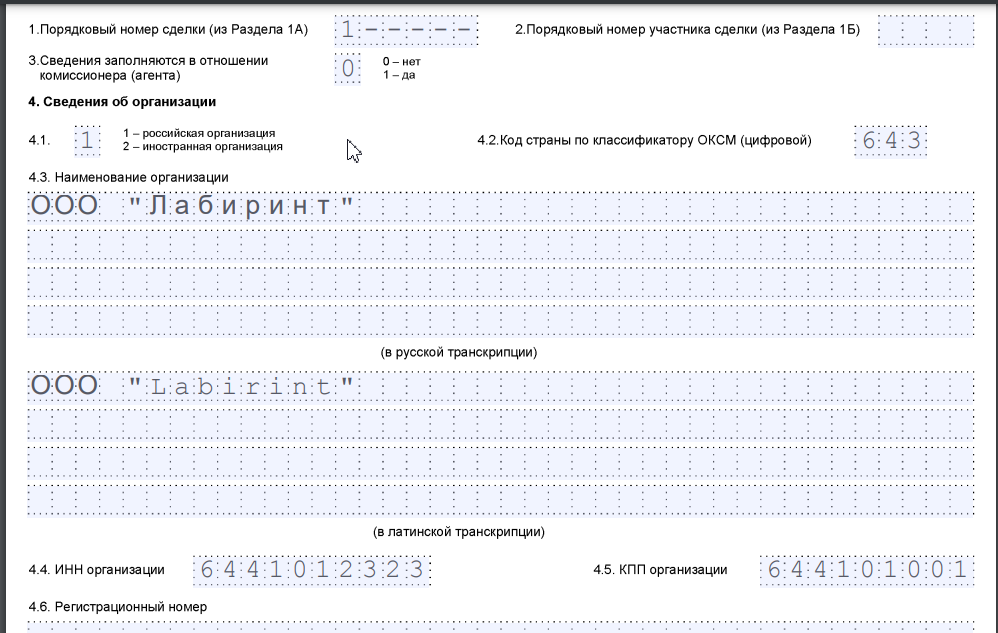

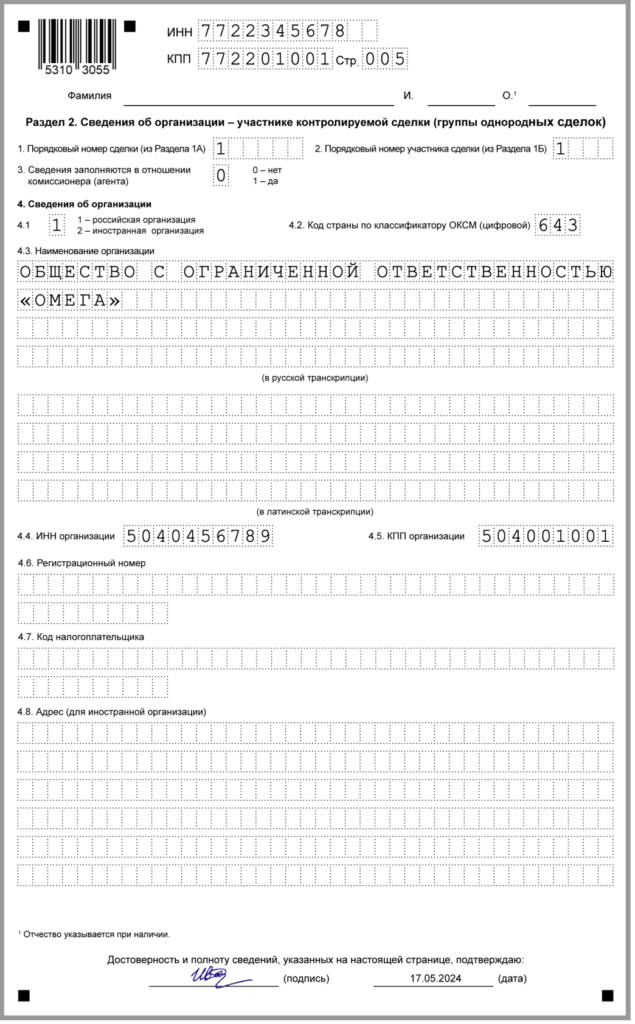

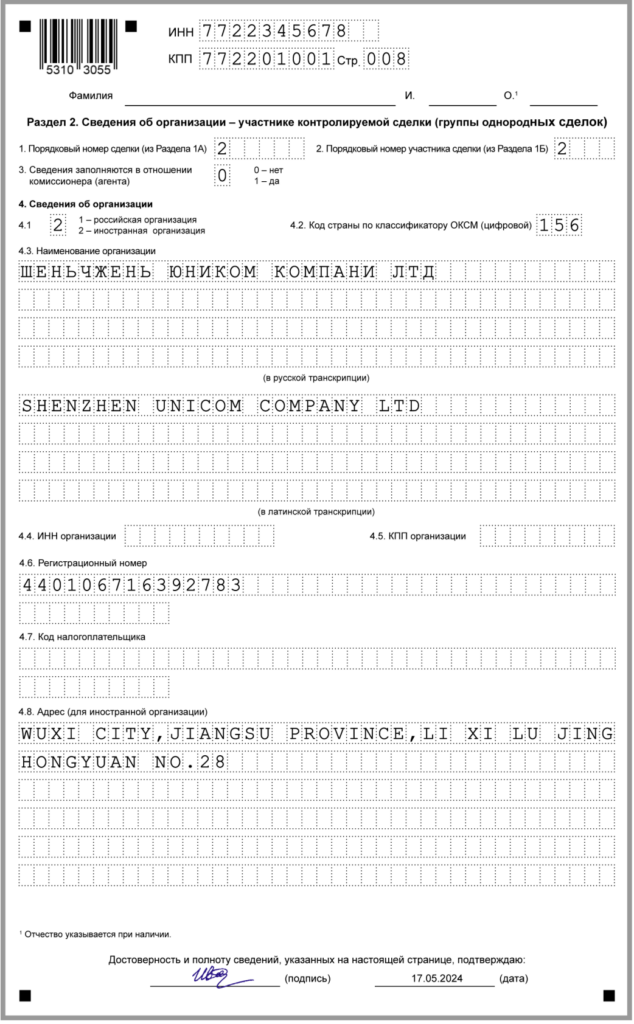

- Раздел 2 содержит сведения об участнике сделки – юрлице

- Раздел 3 содержит сведения об участнике – физлице.

При формировании отчета заполняются не все листы. Выбор зависит от статуса участников сделки: юридические или физические лица.

Как заполнить титульный лист

Заполнение титульного листа затруднений не представляет. Здесь нужно указать: Внизу титульного листа проставляется статус лица, сдающего уведомление, и его ФИО.

Как заполнить разделы 1А и 1Б

Раздел 1А заполняется на нескольких листах. Их количество зависит от числа сделок за отчетный год. Информация в разделе 1А представлена в виде кодов:

В разделе 1Б содержатся сведения о предмете сделки (однородных сделок). Им может быть товар, услуга, в отношении которых налогоплательщик является поставщиком или получателем. Здесь нужно заполнить:

Разделы 1А и 1Б взаимосвязаны между собой. Сделки, отраженные в разделе 1А подкрепляются информацией из раздела 1Б. Поэтому количество листов одного раздела должно быть равно количеству листов другого раздела.

На что обратить внимание при заполнении разделов 2 и 3

Раздел предназначен для сбора информации об участнике сделки. Основное, на что нужно обратить внимание – разделы 2 или 3 заполняются в зависимости от статуса лица:

- Для юридических лиц предназначен раздел 2

- Для физических – раздел 3.

Принцип заполнения и реквизиты совпадают. Для юридического лица заполняются:

В конце каждого листа уведомления ставится подпись руководителя (ИП)

Куда и в каком формате сдается уведомление о контролируемых сделках

Документ подается в ИФНС по месту нахождения юридического лица или месту жительства ИП. По данному отчету нет ограничений по формату сдачи. Вне зависимости от числа сотрудников уведомление можно подать, как в электронном виде, так и на бумаге.

Ответственность за непредставление уведомления в срок

Штрафные санкции применяются к юридическим лицам и предпринимателям. На юридическое лицо может быть возложен штраф в размере 5 тыс. рублей. Штрафу подвергаются и должностные лица. Они должны будут внести в казну от 300 до 500 рублей. Предпринимателя за несдачу уведомления оштрафуют на сумму от 100 до 300 рублей.

Образец уведомления о контролируемых сделках в 2024 году

Вопросы – ответы

Внимание!