Кто может сдавать ЕУД

На основании п. 2 ст. 80 Налогового кодекса РФ единую упрощенную налоговую декларацию могут подавать организации и ИП, физлица, если в течение отчетного или налогового периода у них одновременно (!) выполнялись следующие условия:

- Нет объектов обложения по налогам, плательщиками которых они являются.

- Не было движения денег по счетам в банке и в кассе.

То есть не было доходов, расходов, начислений по зарплате и налогам, взносам, выданных и полученных авансов (письмо Минфина от 28.06.2018 № 03-11-11/44580).

Таким образом, ЕУД сдают, если перестали вести деятельность. По НДС и налогу на прибыль, УСН можно её подать.

СОВЕТ

Чтобы понять – есть право сдавать нулевую ЕУД или нет – лучше запросить в банке выписку о движении по счетам.

Кому нельзя сдавать ЕУД

Такой упрощённый отчёт не могут сдавать ИП на общей системе налогообложения взамен декларации 3-НДФЛ. В данном случае нужно сдать именно нулевую 3-НДФЛ (письмо Минфина от 30.10.2015 № 03-04-07/62684).

Кроме того, она не заменяет нулевой расчёт по страховым взносам и нулевой разд. 2 формы ЕФС-1 со взносами на травматизм. Объяснение простое: страховые взносы не считаются в данном случае налогом.

Налоговый агент тоже не может отчитаться по ЕУД за налоги, которые отчисляет в бюджет за других лиц. Данная декларация предназначена только для плательщиков налогов.

Имейте в виду, что движением денег считается в том числе:

- приход процентов на остаток средств на счёте;

- поступлении средств от участников или учредителей;

- оплата ИП со своего бизнес-счета фиксированных страховых взносов;

- возврат сумм;

- списание банком различных комиссий (за обслуживание, уведомления и т. п.).

В этих случаях сдать ЕУД уже нельзя.

Если у фирмы или ИП имели место операции, которые нужно отражать в разд. 7 декларации НДС, подать ЕУД с нулями тоже не получится (письмо ФНС от 16.04.2008 № ШС-6-3/288). Они перечислены в п. 3 ст. 39, п. 2 ст. 146 и ст. 149 НК. Это необлагаемые НДС операции, освобождённые от него, не признаваемые объектом по этому налогу.

Право или обязанность?

Подать в налоговую ЕУД – это право, а не обязанность.

Это значит, что вместо единой упрощённой можно представить в ИФНС нулевые декларации по налогам, которые платите, по их соответствующим формам.

Ответственность

Если по ошибке сдали ЕУД вместо стандартной нулевой налоговой декларации, ИФНС может:

- оштрафовать за несвоевременную сдачу нулевых отчетов;

- заблокировать счета и переводы электронных денег.

Также см. Основания блокировки счета в 2023 году.

СОВЕТ

Можно избежать ответственности, если представить декларации по другим налогам раньше, чем ИФНС узнает об этом нарушении.

На титульных листах деклараций укажите номер корректировки. Это покажет налоговикам, что подаете именно уточненки.

Дело в том, что ЕУД в данной ситуации – первичный отчет, а декларации по налогам – уточненные, последующие. А уточненка не считается поданной с нарушением срока (письмо Минфина от 12.11.2012 № 03-02-07/2-154).

Срок сдачи ЕУД

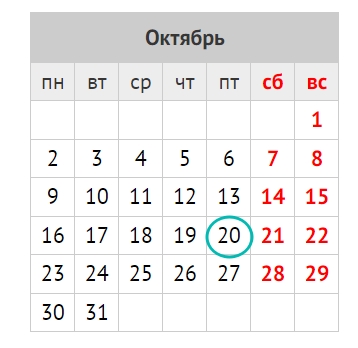

Её представляют в налоговую инспекцию ежеквартально – не позднее 20-го числа месяца, идущего за минувшим кварталом, полугодием, 9 месяцами, календарным годом.

Значит, за 9 месяцев 2023 года данный отчет нужно сдать до 20 октября 2023 года включительно (пятница).

Если пропустили срок сдачи

Штраф составит 1000 рублей по п. 1 ст. 119 НК.

Если же не подали ни ЕУД, ни декларацию по конкретному налогу, ИФНС может потребовать декларации по каждому налогу, который вы должны платить по своей системе обложения, спецрежиму. После их получения всё равно будет штраф 1000 рублей по каждой такой декларации (п. 1 ст. 119 НК, письмо Минфина от 26.11.2007 № 03-02-07/2-190).

Кроме того, отвечают и должностные лица организации – например, руководитель или главный бухгалтер. Их могут привлечь к административной ответственности в виде штрафа по ст. 15.5 КоАП: от 300 до 500 рублей.

А вот на ИП административный штраф за несвоевременную сдачу ЕУД не налагают. Так сказано в примечании к ст. 15.3 КоАП.

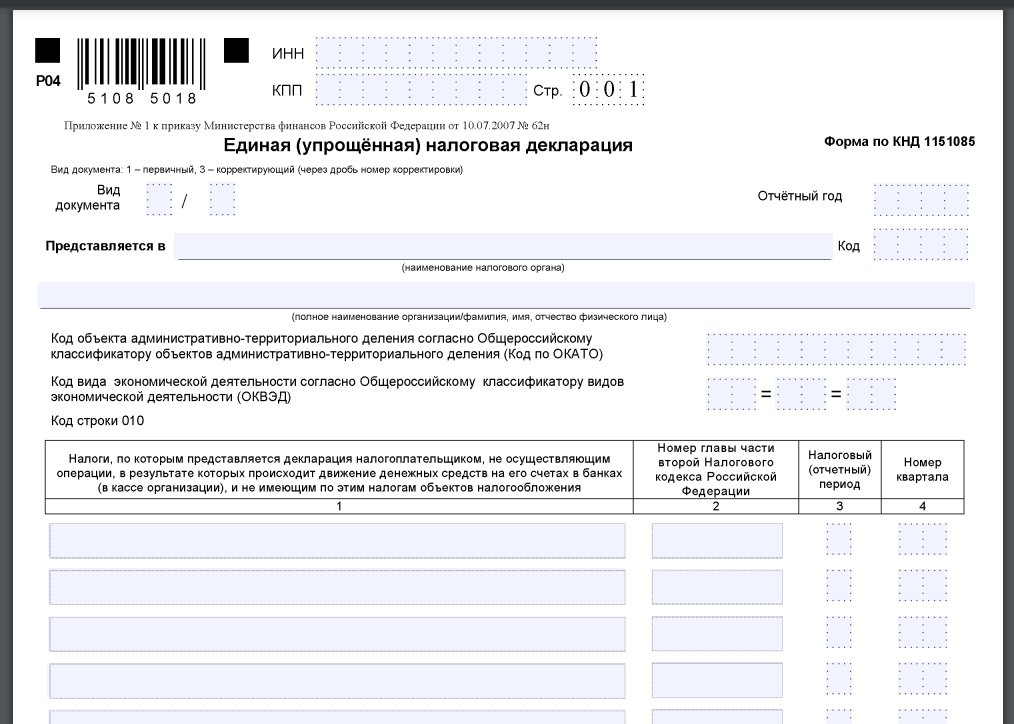

Какой бланк использовать

Форма единой упрощенной налоговой декларации (КНД 1151085) и порядок ее заполнения утверждены приказом Минфина от 10.07.2007 № 62н. И с 2007 года они не менялись.

Она состоит из 2 листов. Второй заполняют только физлица без статуса ИП и приводят данные о себе.

Бланк ЕУД для сдачи за 9 месяцев (3 кв.) 2023 года можно бесплатно скачать по ссылкам в конце статьи в формате PDF или EXCEL.

Как заполнить ЕУД за 9 месяцев 2023

Если от руки, декларацию заполняют шариковой или перьевой ручкой чернилами черного либо синего цвета.

Физлицо, не являющееся ИП, вправе не указывать ИНН. Но тогда нужно заполнить свои персональные данные на странице 002.

Как было сказано, форма ЕУД с момента её утверждения не менялась, поэтому в поле “код ОКАТО” нужно указывать конечно код ОКТМО.

Названия налогов указывают в графе 1 в очередности, соответствующей нумерации глав Налогового кодекса по этим налогам.

Пожалуй, при заполнении ЕУД сложности могут вызывать только графы 3 “Налоговый (отчетный) период” и 4 “Номер квартала”

| СИТУАЦИЯ | РЕШЕНИЕ |

| Для налога налоговый период установлен как квартал (например, НДС) | В графе 3 указывают значение налогового периода “3”.

При этом в графе 4 – номер квартала, за который сдаете декларацию:

|

| Для налога налоговый период установлен как календарный год, а отчетными периодами – квартал, полугодие и 9 месяцев | В графе 3 – значение налогового (отчетного) периода по конкретному налогу:

При этом графу 4 “Номер квартала” не заполняют. |

Компании и ИП на упрощёнке заполняют так строку 010 ЕУД (основная часть отчёта):

- в графе 1 – фраза “Упрощенная система налогообложения”;

- графе 2 – 26.2 (это номер главы в НК РФ, посвящённый УСН);

- графе 3 – “9” для отчёта за 9 месяцев;

- графу 4 оставляют пустой.

Удобство в том, что ЕУД:

- заменяет 2 нулевые декларации – по налогу на прибыль и НДС, а также по упрощёнке;

- занимает 1 лист;

- просто заполнить.

Далее показан образец заполнения единой упрощённой налоговой декларации за 9 месяцев/3 квартал 2023 года.

Способ сдачи

Направить ЕУД можно:

- на бумаге – в свою ИФНС лично/через представителя или по почте письмом с описью вложения;

- в электронном виде – по ТКС или через личный кабинет налогоплательщика.

Электронный формат ЕУД закреплён приказом ФНС от 20.08.2007 № ММ-3-13/495.

Учтите: если среднесписочная численность персонала за 2022 год больше 100 человек, декларацию подают только в электронной форме по ТКС (п. 3 ст. 80 НК).

Если декларацию отправили по почте, ТКС или через личный кабинет налогоплательщика, в общем случае она считается сданной в день отправки (п. 4 ст. 80 НК).

| СИТУАЦИЯ | РЕШЕНИЕ |

| Бумажную ЕУД подписал ваш представитель по доверенности | Декларацию подайте вместе с копией доверенности |

| Электронную ЕУД подписал своей усиленной квалифицированной подписью ваш уполномоченный представитель | Его полномочия подтверждает электронная доверенность, подписанная УКЭП, в т. ч. машиночитаемая.

Представить доверенность нужно до отправки декларации. |

Также см. Машиночитаемая доверенность (МЧД): как ее оформлять с 1 сентября 2023 года.