Преимущества работы в качестве самозанятого

Аббревиатура НПД расшифровывается как налог на профессиональный доход. Самозанятый — тот, кто воспользовался правом работать на себя, без работодателя и наёмных сотрудников, получать от своей деятельности доход и самостоятельно платить налоги.

НПД могут применять все физлица, если их деятельность подходит под условия. Для ИП действуют ограничения. Если гражданин зарегистрировался в качестве самозанятого, а со временем его доход превысил пороговое значение, у него есть 20 дней на то, чтобы перейти на УСН.

Гражданин, который до этого был индивидуальным предпринимателем, начинает применять другой налоговый режим. Тем, кто ранее не становился на учёт в качестве ИП, придётся это сделать. Пороговое значение заработка — 2, 4 млн руб. в год.

Физлица и ИП на самозанятости не ведут и не сдают отчётность. Для взаимодействия с налоговыми органами налогоплательщики пользуются личным кабинетом самозанятого или мобильным приложением “Мой налог”.

Особенности режима самозанятости для ИП

Если сравнивать самозанятого на ИП и без ИП, разницы нет. Он она появляется при сравнении ИП на НПД и на другом налоговом режиме. Отличия приведены в таблице.

| Самозанятый ИП | ИП, применяющий другой режим |

|---|---|

| Ограничение по доходу — 2,4 млн руб. в год | Максимальный доход зависит от режима: для ПСН — 60 млн в год, для УСН — 200 млн в год, остальные режимы — без ограничений |

| Найм работников невозможен | На ПСН можно нанять до 15 сотрудников, на УСН — до 130. |

| Предусмотрен 1 налог | Предусмотрено разное количество налогов, в зависимости от применяемого режима |

| Нет обязанности по уплате страховых взносов | Нужно платить взносы, даже если деятельность не ведётся |

| Есть ограничения по видам деятельности | Можно заниматься любой деятельностью, кроме той, что доступна только юрлицам |

| Не нужно использовать кассовый аппарат, чеки формируются на стороне сервиса “Мой налог” | Обязателен кассовый аппарат чтобы принимать оплату наличными и любые платежи от физлиц |

| Не требуется ведение отчётности и предоставление деклараций в налоговую | На любом налоговом режиме, кроме ПСН, нужно вести отчётность и подавать декларации |

Переход на самозанятость выгоден не для всех индивидуальных предпринимателей. Если ИП применяет УСН “Доходы” или ОСНО и работает в основном с физлицами, ему выгодно перейти на НПД, потому что:

- можно сэкономить на онлайн-кассе;

- налоговая ставка ниже, чем на других режимах;

- не нужно платить другие налоги и страховые взносы.

В сравнении с режимом УСН “Доходы минус расходы” стоит учесть ставку, установленную в регионе, и официальные доходы предпринимателя.

Разрешённые виды деятельности для самозанятых

Законодательство не предлагает закрытого перечня видов деятельности, разрешённых для налогоплательщиков для НПД. Но есть список того. что не разрешено.

Плательщики налога на профессиональный доход не могут:

Остальное разрешено, если в законодательстве нет прямого запрета. Самозанятые могут оказывать услуги физическим и юридическим лицам, продавать продукцию и товары собственного производства, если она не подлежит маркировке, сдавать в аренду и прокат движимое и недвижимое имущество.

Лимиты и ограничения

Специальный налоговый режим могут применять россияне, а также жители Беларуси, Кыргызстана, Казахстана, Армени, Украины. Для иностранцев действуют 2 условия:

- наличие ИНН;

- ВНЖ или разрешение на временное проживание в России.

Стать на учёт в качестве плательщика налога на профессиональный доход могут физлица и ИП. Индивидуальные предприниматели должны соблюдать такие ограничения:

Если ИП работает по патенту, он может перейти на самозанятость только после окончания срока его действия. Предприниматели, применяющие единый сельхозналог или упрощённую систему налогообложения, могут перейти на НДП в любое время, но в этом случае они должны уведомить налоговые органы не позднее месяца после регистрации в качестве самозанятого.

Внимание! Налогоплательщику даётся 20 дней на то, чтобы выбрать один из спецрежимов, предусмотренных для индивидуальных предпринимателей. Если СЗ уже зарегистрирован как ИП, ему необходимо выбрать другой режим, а если нет — сначала зарегистрироваться. Можно не выбирать спецрежим, тогда по истечении 20 дней по отношению к налогоплательщику начнёт применяться общая система налогообложения, невыгодная в большинстве случаев.

Предприниматель, который не вышел за лимиты и соблюдает другие условия для плательщиков НПД, может добровольно отказаться от самозанятости и перевестись на другой режим налогообложения. В этом случае до конца года к нему будет применяться ОСНО, а с начала следующего года — выбранный спецрежим.

Уплата налогов

Самозанятый платит налог на профессиональный доход, и больше ничего. Налоговая ставка зависит от того, из какого источника получен доход:

- от компании — 6%;

- от физлица — 4%.

Индивидуальные предприниматели вправе работать как самозанятые. В этом случае они тоже не платят страховые взноса. После регистрации самозанятый получает бонус в размере 10 000 руб. Это налоговый вычет, который автоматически предоставляется всем, кто решил применять налоговый режим НПД. Сумма налога для тех, у кого есть вычет, рассчитывается так:

- с дохода от компаний — 4%

- с дохода от сделок с физлицами — 3%.

Остальная часть платежа вычитается из суммы вычета. Когда он закончится, налог начисляется в полном размере.

Применять этот режим налогообложения выгодно по нескольким причинам:

Самозанятые на НПД могут работать в личном кабинете или в приложении, в зависимости от того, какое устройство используется: смартфон или десктоп. Доступны такие операции:

- формирование кассовых чеков;

- получение исчисленной суммы налога;

- формирование акта приёма-передачи выполненных работ (оказанных услуг);

- оформление счетов.

Регистрация в качестве самозанятого: пошаговая инструкция

Оформить самозанятость можно 4 способами:

- Зарегистрироваться в веб-кабинете “Мой налог” на сайте ФНС.

- Установить на смартфон мобильное приложение “Мой налог” и зарегистрироваться в нём.

- Зарегистрироваться в одном из уполномоченных банков. Всего их 32, полный список доступен на сайте ФНС.

- Зарегистрироваться через портал Госуслуги.

Все способы оформления — полностью дистанционные, большинству налогоплательщиков не нужно ходить в ФНС и куда-либо ещё.

Если не уведомить налоговый орган о переходе на НПД, к налогоплательщику по-прежнему будет применяться тот же спецрежим, что и был.

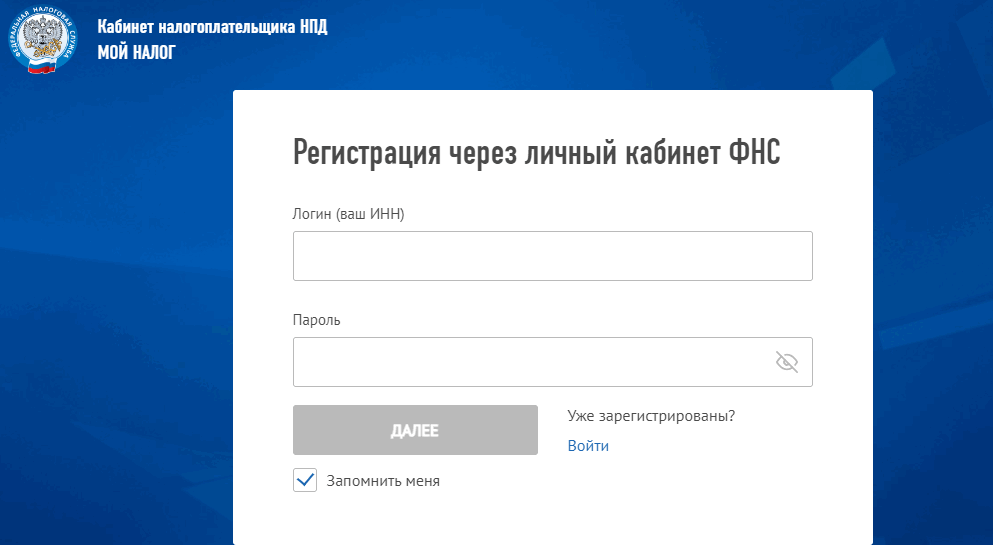

Самая простая регистрация — в веб-кабинете “Мой налог”. Нужно сделать следующее:

Зайти на страницу lknpd.nalog.ru/auth/register/about

Принять соглашение

Ознакомиться с предупреждением

Ввести ИНН и логин

После этого станут доступны все возможности веб-кабинета.Преимущество использования веб-версии в том, что не требуется привязка банковского счёта. Платить налог можно с той карты, с которой удобно.

Регистрация через Мой налог

Другой способ регистрации — в мобильном приложении “Мой налог”. Порядок действий:

- Скачать и установить на смартфон приложение “Мой налог”.

- Принять пользовательское соглашение, согласиться с условиями обработки персональных данных.

- Выбрать способ регистрации через портал Госуслуги.

- Придумать ПИН-код.

- Дождаться подтверждения от налоговой.

- Привязать банковскую карту, которая будет использоваться для расчётов.

Регистрация через приложение будет завершена, когда в личный кабинет придёт уведомление. Обычно оно поступает в тот же день, но процесс может занять до 6 дней.

Регистрация через Госуслуги

Как зарегистрироваться через приложение Госуслуги:

- Установить и открыть мобильное приложение Госуслуги.

- Авторизоваться в нём.

- Выбрать разделы “Услуги” — “Прочее” — “Налоги и финансы” — “Регистрация в качестве самозанятого”.

- Ознакомиться с информацией.

- Последовательно выполнять действия, предложенные системой (соглашаться, принимать и т. д.).

- Выбрать регион, где ведётся деятельность.

- Нажать “Отправить заявление.

В течение 5 дней в личный кабинет на Госуслугах придёт уведомление о постановке на учёт в качестве плательщика НПД.

Вопросы и ответы

Как отказаться от самозанятости?

В личном кабинете необходимо нажать кнопку “Снять с учёта”, в мобильном приложении выбрать “Сняться с учёта” и указать причину.

Где взять справку о самозанятости или о доходах?

Обе справки можно получить в веб-кабинете или мобильном приложении без посещения налоговой. В приложении нужно выбрать “Прочее” — “Справки”, в веб-кабинете — “Настройки”, затем “Справки”. В обоих случаях будет предложено выбрать вид справки, после чего она моментально сформируется.

Доступна ли самозанятым регистрация товарного знака?

Да, самозанятый может зарегистрировать товарный знак. Право на него будет действовать 10 лет. Плата за экспертизу — 11 500 руб., госпошлина за регистрацию — 3 500 руб.