Налоговая служба России выпустила разъяснения от 09 января 2017 года № СД-4-3/2, в которых дала ответы на ряд спорных вопросов, связанных с принятием к вычету НДС по покупкам в России. Заметим, что рассмотренные в письме ситуации Налоговый кодекс напрямую не регулирует. В то же время с ними постоянно сталкиваются практически все.

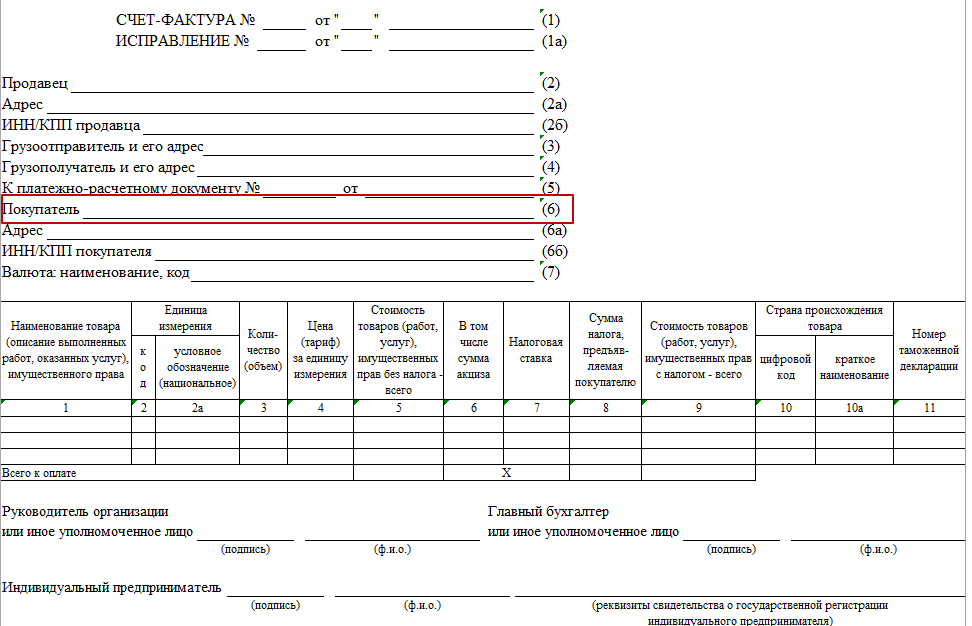

Название плательщика в счете-фактуре

Ситуация: в строке 6 счета-фактуры не указано название плательщика согласно его учредительным документам (уставу и др.), а приведены Ф.И.О. его сотрудника.

Позиция ФНС: такой счет-фактура не позволяет инспекции при проведении проверки идентифицировать покупателя товаров (работ, услуг). Поэтому указанный документ дает основание для отказа в принятии к вычету сумм налога.

Пояснение: в строке 6 счета-фактуры приводят полное или короткое название покупателя согласно его учредительным документам (подп. «и» п. 1 <Правил заполнения счета-фактуры в расчетах по НДС˃, утв. постановлением Правительства РФ от 26.12.2011 № 1137). Рассмотренная ошибка мешает инспекции установить сторону сделки. Также см. «Не любая ошибка в цене лишает права на вычет НДС по такому счету-фактуре».

«Уточненка» ради вычета: когда подавать

Ситуация: плательщик применяет вычет НДС в налоговых периодах, которые идут за налоговым периодом, в котором возникло на него право.

Позиция ФНС: плательщик должен подать в инспекцию уточненную декларацию за налоговый период, в котором возникло право воспользоваться вычетом. Причем такую декларацию может подать в рамках 3-х лет после завершения налогового периода, в котором возникло право на вычет НДС (п. 2 ст. 173 НК РФ).

Что нельзя относить на представительские расходы

Позиция ФНС: к представительским затратам не имеют отношения расходы на организацию:

- развлечений;

- отдыха;

- профилактики или лечения заболеваний.

Пояснение: вычет НДС положен и по представительским затратам, но при условии, что они уменьшают налог на прибыль. В пункте 2 статьи 264 НК РФ четко закреплен состав представительских расходов. По сути, это закрытый перечень. Налоговики всегда крайне негативно относятся, когда компании толкуют его в расширительном ключе.

Вычет НДС по командировкам: ограничения

Позиция ФНС: оформленный на командированного сотрудника бланк строгой отчетности, в котором приведена сумма НДС, служит основанием для вычета налога, который был уплачен за услуги отеля. В свою очередь, не положен вычет по услугам в рамках служебной поездки, по которым хоть и предъявлен в надлежащем порядке НДС, но данные услуги не упомянуты в п. 7 ст. 171 НК РФ.

Вот закрытый перечень услуг, оплаченных вместе с НДС, по которым после окончания служебной поездки положен вычет:

- проезд к месту командировки и обратно;

- пользование в поездах постельным бельем;

- снятие жилья (гостиничного номера).

Пояснение: при оплате во время командировки услуг по найму жилого помещения в книге покупок регистрируют заполненные в установленном порядке БСО или их копии с выделенной отдельной строкой суммой НДС. Гостиница должна выдать их работнику, а он, в свою очередь, включить этот документ в отчет о служебной поездке (п. 18 <Правил ведения книги покупок при расчетах по НДС˃). В дополнение приведем недавнее письмо Минфина России от 06 октября 2016 года № 03-07-11/58108. В нем он делает вывод, что сумма НДС, предъявленная по дополнительным сборам и сервисным услугам, вычету не подлежит, если стоимость этих сборов и услуг сформирована с учетом расценок на питание. В этом письме речь идет об услугах железной дороги. А питание в п. 7 ст. 171 НК РФ не упомянуто. Если бы питание было вынесено отдельно от услуг по предоставлению постельных принадлежностей, то проблем с вычетом не было бы. Также см. «НДС по сервисным услугам в поезде: нет права на вычет».