Иногда подсчёт суммы страховых взносов за определённый период приводит к тому, что в едином расчёте приходится указывать отрицательные страховые взносы. Как к этому отнесётся налоговая? Вопрос спорный. Во всяком случае потому что на законодательном уровне он не решён. Однако недавно ФНС России высказалась на этот счёт.

Аргументы против

Свою позицию в отношении случаев указания плательщиками отрицательных взносов в расчете по страховым взносам Налоговая служба России изложила в письме от 24 августа 2017 года № БС-4-11/16793. Разумеется, речь в нем идёт о периодах с I квартала 2017 года. Поскольку лишь 01.01.2017 налоговики стали курировать эти обязательные отчисления (кроме взносов по производственным травмам и недугам).

Также см. «Страховые взносы с 2017 года: памятка от ФНС».

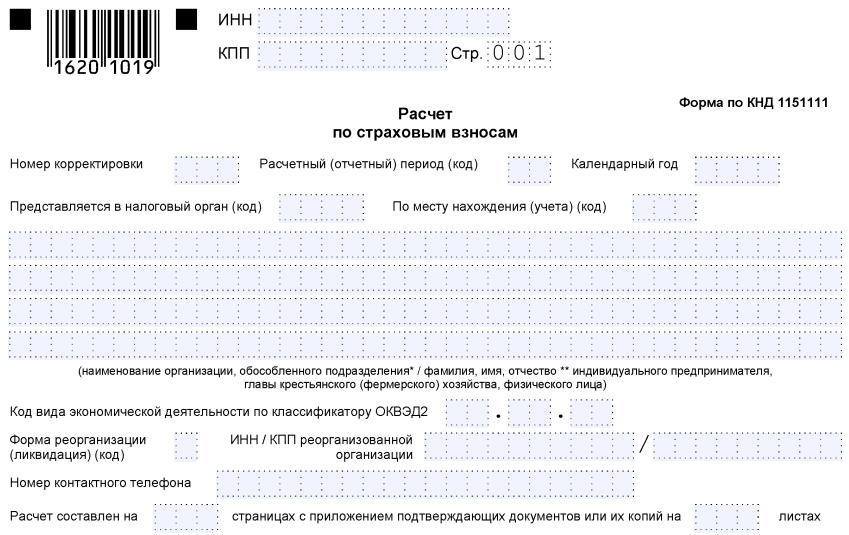

ФНС полагает, что из правил Раздела II «Общие требования к порядку заполнения Расчета» Порядка, который утверждён приказом от 10 октября 2016 года № ММВ-7-11/551, отрицательной суммы страховых взносов при заполнении соответствующих строк этого отчёта не предусмотрено.

Также неприятие налоговиками отрицательной суммы в расчете страховых взносов основано на специфике персонифицированного учёта по каждому застрахованному, который ведёт Пенсионный фонд России.

Так, действует регламент взаимодействия территориальных структур ПФР с управлениями Налоговой службы по регионам (утв. 21.09.2016 № ММВ-23-1/20 и № 4И). В рамках его налоговики активно и постоянно обмениваются данными с фондом. А именно – производят выгрузку в ПФР информации из расчетов о начисленных взносах на обязательное пенсионное страхование. Напомним, что это Раздел 3 расчета «Персонифицированные сведения о застрахованных лицах»:

Затем Пенсионный фонд переносит их на индивидуальные лицевые счета застрахованных лиц.

По закону полученные данные ПФР возвращает налоговикам в течение 5 рабочих дней со дня их получения от них в случае (п. 2 ст. 11.1 Закона от 01.04.1996 № 27-ФЗ <О персучете в системе ОПС˃):

- обнаружения в представленных данных ошибок и/или противоречий;

- рассогласованности между представленными данными и информацией, которой обладает ПФР, что не даёт возможности учесть эти сведения на индивидуальных лицевых счетах застрахованных.

ФНС заявляет, что изучила в рамках регулярного обмена основания отказа, по которым Пенсионный фонд не принимает от неё данные для целей персонифицированного учета. Известно множество случаев, когда сданный расчёт содержит начисленные отрицательные страховые взносы в 2017 году. И фонд не может перенести их в индивидуальные лицевые счета застрахованных лиц в системе ОПС, поскольку это может нарушить их права.

Таким образом, расчет по страховым взносам с минусом в итоге не выгоден самим работникам и служащим.

Как действовать

Бороться с отрицательными начислениями страховых взносов ФНС России предлагает 2 путями:

- Проводить с плательщиками разъяснительную работу по правильному заполнению единого расчета по взносам.

- Обязать плательщиков вносить необходимые коррективы и сдавать в ИФНС уточненный вариант расчета.

Также см. «Правила и порядок уточнения платежа в ИФНС по страховым взносам с 2017 года».

Напомним, что при заполнении уточнённых расчетов по страховым взносам за предшествующие отчетные (расчетные) периоды следует действовать согласно общим правилам – которые закреплены приказом ФНС от 10.10.2016 № ММВ-7-11/511, а также ст. 81 Налогового кодекса РФ.

В текущем отчетном (расчетном) периоде сумму сделанного перерасчета за предшествующий период в расчете приводить не нужно.