Социальные налоговые вычеты по НДФЛ (налог на доходы физических лиц) представляют собой возможность для налогоплательщиков получить определенные льготы и уменьшить свою налоговую нагрузку на основе определенных социальных обстоятельств или совершенных действий.

Какие доходы можно уменьшить

Доходы, на которые можно получить социальные вычеты, включают зарплату, премии, отпускные и другие основные доходы, которые образуют налоговую базу по ставке 13 процентов.

При расчете основной налоговой базы, сумма социального вычета может быть учтена для уменьшения облагаемых по ставке 13 процентов доходов от продажи личного имущества, дарения имущества и страховых выплат по договорам страхования и пенсионного обеспечения. Исключение составляют доходы от продажи ценных бумаг и ценные бумаги, полученные в дар.

По каким расходам можно получить соц.вычет

Что касается расходов, по которым можно получить социальный налоговый вычет по НДФЛ, то к ним относятся расходы (ст. 219 НК РФ):

- на лечение (приобретение медикаментов и добровольное медицинское страхование);

- обучение;

- благотворительные цели;

- добровольное пенсионное страхование (негосударственное пенсионное обеспечение);

- уплату дополнительных страховых взносов на накопительную часть трудовой пенсии;

- добровольное страхование жизни;

- фитнес, спорт и другие физкультурно-оздоровительные услуги;

- независимую оценку своей квалификации.

Куда обращаться за социальными вычетами

Для получения социальных налоговых вычетов можно обратиться как в налоговую инспекцию (ИФНС), так и к работодателю. Однако, есть исключения: социальные налоговые вычеты по расходам на благотворительные цели и независимую оценку своей квалификации могут быть получены только в налоговой инспекции по месту жительства.

Действия работодателя при предоставлении вычетов

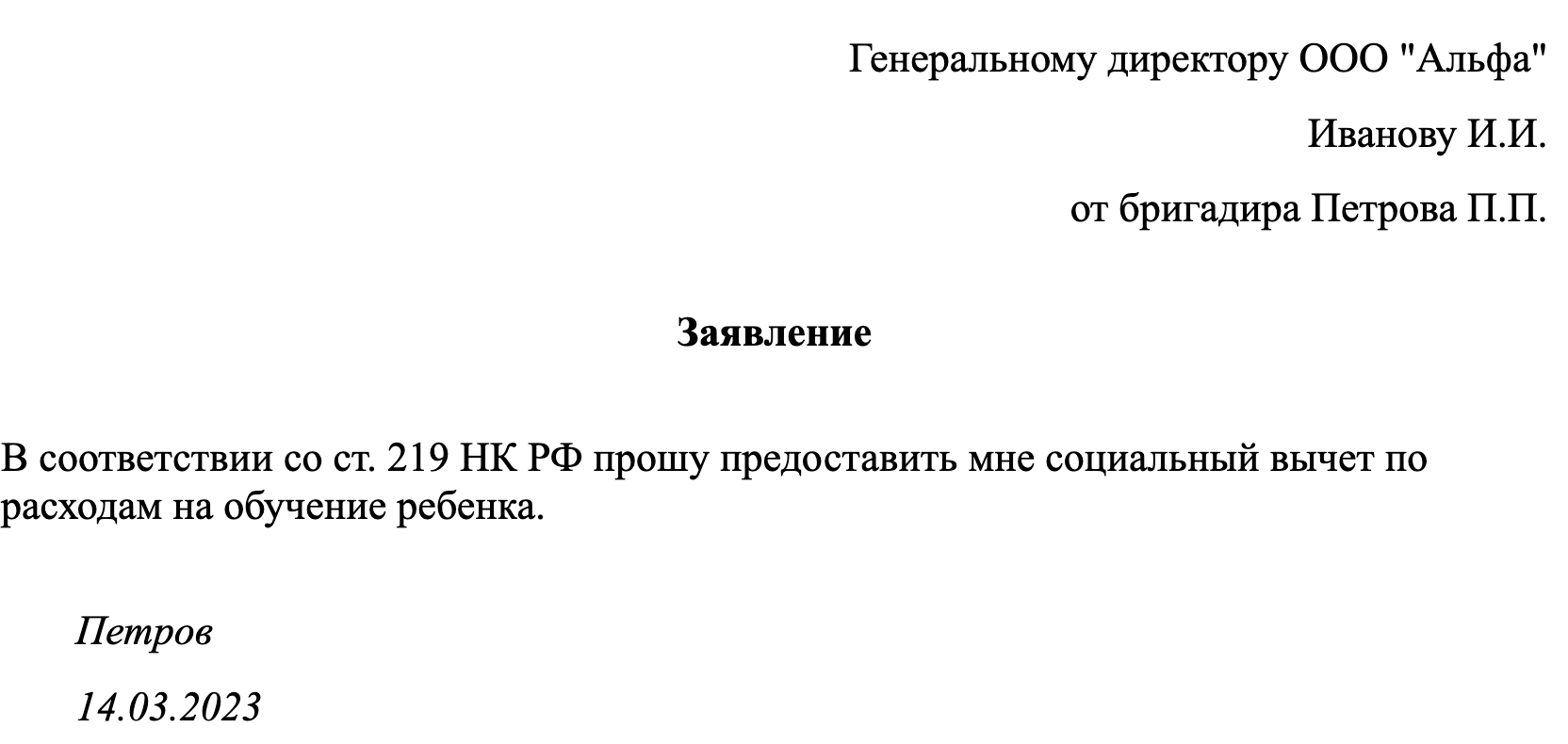

Вычет по НДФЛ на обучение, лечение и фитнес работодатель предоставляетна основании двух документов – уведомления из ИФНС и заявления работника (ст. 219 НК РФ).

Социальный вычет на обучение и лечение ребенка оформляется аналогично – по уведомлению ИФНС и заявлению работника.

Вычет предоставляется с начала года независимо от того, в каком месяце получено уведомление ИФНС. НДФЛ, излишне удержанный с начала года – возвращается работнику. Если до конца года вычет не предоставлен целиком, остаток работник может получить, подав декларацию (ст. 219 НК РФ).

Размеры социальных вычетов в 2023 году

В 2023 году социальный вычет может быть предоставлен на расходы, связанные с обучением, лечением, фитнесом и страхованием.

По расходам на обучение ребенка есть лимит в размере 50 000 рублей в год. Максимальный размер вычета для остальных расходов составляет не более 120 000 рублей в год. Однако расходы на дорогостоящее лечение могут быть учтены в полном объеме фактических затрат.

Все размеры и условия предоставления социальных вычетов прописаны в статье 219 Налогового кодекса. Важно иметь платежные документы, подтверждающие фактические расходы.

Условия для того, чтобы получить одновременно социальные налоговые вычеты, ограничены:

- суммой дохода физлица. Если сумма налоговых вычетов за год будет больше суммы годового дохода, на следующий год эту разницу перенести нельзя. Об этом сказано в абзаце 2 пункта 3 статьи 210 НК;

- максимальными размерами вычета, которые установлены статьей 219 НК для различных видов расходов, формирующих его.

Имейте в виду

Размеры социальных вычетов в 2023 году: таблица

|

Вид вычета |

Размер вычета |

Условия предоставления |

|

Пожертвования (подп. 1 п. 1 ст. 219 НК) |

Фактические расходы, но не более 25% суммы дохода физлица за год, с которого уплачен НДФЛ. Если получатели пожертвования – государственные или муниципальные учреждения, а также некоммерческие организации в области культуры, то в размере фактических расходов, но не более 30% |

Вид организации, которая получила пожертвования, должен быть предусмотрен в подп. 1 п. 1 ст. 219 НК (благотворительные, религиозные и пр.) |

|

Страхование (подп. 4, 5 п. 1 ст. 219 НК) |

Входит в общий лимит 120 000 руб. в год |

Документы об оплате расходов в зависимости от вида страхования – негосударственное пенсионное обеспечение, добровольное пенсионное страхование, добровольное страхование жизни, уплата дополнительных страховых взносов на накопительную пенсию |

|

Независимая оценка своей квалификации на соответствие требованиям (подп. 6 п. 1 ст. 219 НК) |

При наличии документов о квалификации у организации, которая ведет деятельность по проведению независимой оценки, в соответствии с законодательством РФ |

|

|

Собственное обучение либо оплата обучения брата или сестры (абз. 1 подп. 2 п. 1 ст. 219 НК) |

У организации и ИП, которые ведут образовательную деятельность, должна быть лицензия на образовательную деятельность. Если предприниматель обучает лично, лицензия на образовательную деятельность ему не нужна, поэтому для вычета ее представлять не требуется. У иностранной организации есть документ об образовательном статусе |

|

|

Обучение своих детей, своих подопечных и граждан, бывших подопечными (абз. 1, 2, 6 подп. 2 п. 1 ст. 219 НК) |

Фактические расходы на обучение, но не более 50 000 руб. на каждого ребенка в общей сумме на обоих родителей (опекуна или попечителя) |

|

|

Лечение, медикаменты и ДМС (подп. 3 п. 1 ст. 219 НК) |

Входит в общий лимит 120 000 руб. в год. Исключение – дорогостоящее лечение по перечню. Расходы на дорогостоящее лечение можно учесть в полной сумме |

Вычет можно получить только по услугам, которые в России оказывали организации или предприниматели, у которых есть лицензии на медицинскую деятельность. При оплате лечения по договору ДМС вычет будет, если у страховой компании есть лицензия. В случае оплаты медицинских услуг, лекарств и страховых взносов за счет собственных средств должны быть подтверждающие документы. Это относится и к случаям добровольного медицинского страхования, когда договор со страховой организацией заключал работодатель. Если человек частично возместил расходы работодателя на страховку, то и вычет он получит в рамках этой суммы |

|

Фитнес, спорт и другие физкультурно-оздоровительные услуги (подп. 7 п. 1 ст. 219 НК) |

Входит в общий лимит 120 000 руб. в год |

Организация или ИП, которые оказывают физкультурно-оздоровительные услуги должны быть включены в федеральный список Минспорта. Физкультурно-оздоровительная услуга включена в специальный перечень, утв. распоряжением Правительства от 06.09.2021 № 2466-р |