Напомним о новшествах по НДФЛ с 2023 года

Если мы говорим про формирование платежных поручений по НДФЛ, то сначала нужно напомнить о некоторых новшествах, которые затронули этот налог с 2023 года. Перечислим те, которые влияют на заполнение платежек.

| Что изменилось | Комментарий |

| Перечислять налоги и взносы организации и ИП должны единым налоговым платежом на единый налоговый счет | Единый налоговый счет теперь есть у каждой организации и ИП. Налоги и взносы нужно перечислять единым налоговым платежом. Инспекция сама засчитает единый налоговый платеж в счет текущих платежей, недоимок, пеней и штрафов. |

| Нужно сдавать налоговое уведомление об исчисленных суммах | Если срок уплаты налога или взноса наступает до срока декларации или по какому-то виду платежа налоговой отчетности нет, нужно сдавать налоговое уведомление об исчисленных суммах.

Срок — 25-е число месяца, в котором установлен срок уплаты. |

| Изменили сроки уплаты НДФЛ | Новые сроки уплаты НДФЛ налоговым агентом:

· 28-е число текущего месяца – для налога, удержанного с 23-го числа предыдущего месяца по 22-е число текущего месяца; · 28 января – для налога, удержанного с 1 по 22 января; · последний рабочий день календарного года – для налога, удержанного с 23 по 31 декабря. |

| Удерживать НДФЛ надо при выплате каждой части зарплаты | Налоговые агенты обязаны удерживать НДФЛ при каждой выплате дохода, включая аванс по зарплате. Дата получения дохода физлица в виде зарплаты – это дата денежной выплаты работнику. До 2023 года доход по зарплате определяли на последний день месяца, за который начислен заработок. |

Новые сроки уплаты НДФЛ-2023

Далее приведем все сроки уплаты НДФЛ, которые могут пригодиться вам в 2023 году:

| Когда удержали НДФЛ | Крайний срок уплаты с учетом переноса |

| С 1 по 22 января | 30 января |

| С 23 января по 22 февраля | 28 февраля |

| С 23 февраля по 22 марта | 28 марта |

| С 23 марта по 22 апреля | 28 апреля |

| С 23 апреля по 22 мая | 29 мая |

| С 23 мая по 22 июня | 28 июня |

| С 23 июня по 22 июля | 28 июля |

| С 23 июля по 22 августа | 28 августа |

| С 23 августа по 22 сентября | 28 сентября |

| С 23 сентября по 22 октября | 30 октября |

| С 23 октября по 22 ноября | 28 ноября |

| С 23 ноября по 22 декабря | 28 декабря |

| С 23 декабря по 31 декабря | 29 декабря, последний рабочий день года |

Как в 2023 году исполнить обязанность по уплате НДФЛ

В общем случае налоги, в том числе НДФЛ, с 2023 года надо перечислять посредством единого налогового платежа (ЕНП).

По новым правилам: налог удерживайте при выплате и аванса, и зарплаты и уплачивайте платежкой на ЕНП в указанные в таблице сроки. Однако перед уплатой подайте в ИФНС уведомление о сумме НДФЛ.

Таким образом в 2023 году:

- нужно перечислять НДФЛ посредством единого налогового платежа (ЕНП);

- нужно подавать уведомление об исчисленных суммах НДФЛ (См. «Сроки подачи уведомлений по ЕНП»).

Однако в 2023 году платежное поручение на уплату НДФЛ можно заполнить таким образом, что не нужно будет дополнительно представлять уведомление об исчисленных суммах налогов и взносов. То есть, по сути, привычная всем платежка может заменить “новое” уведомление.

Получается, чтобы исполнить обязанность по уплате НДФЛ в 2023 году бухгалтер может столкнуться с формированием 3-х различных платежных документов: платежка по ЕНП, уведомление или платежка по НДФЛ.

Далее приведем образцы всех 3-х документов.

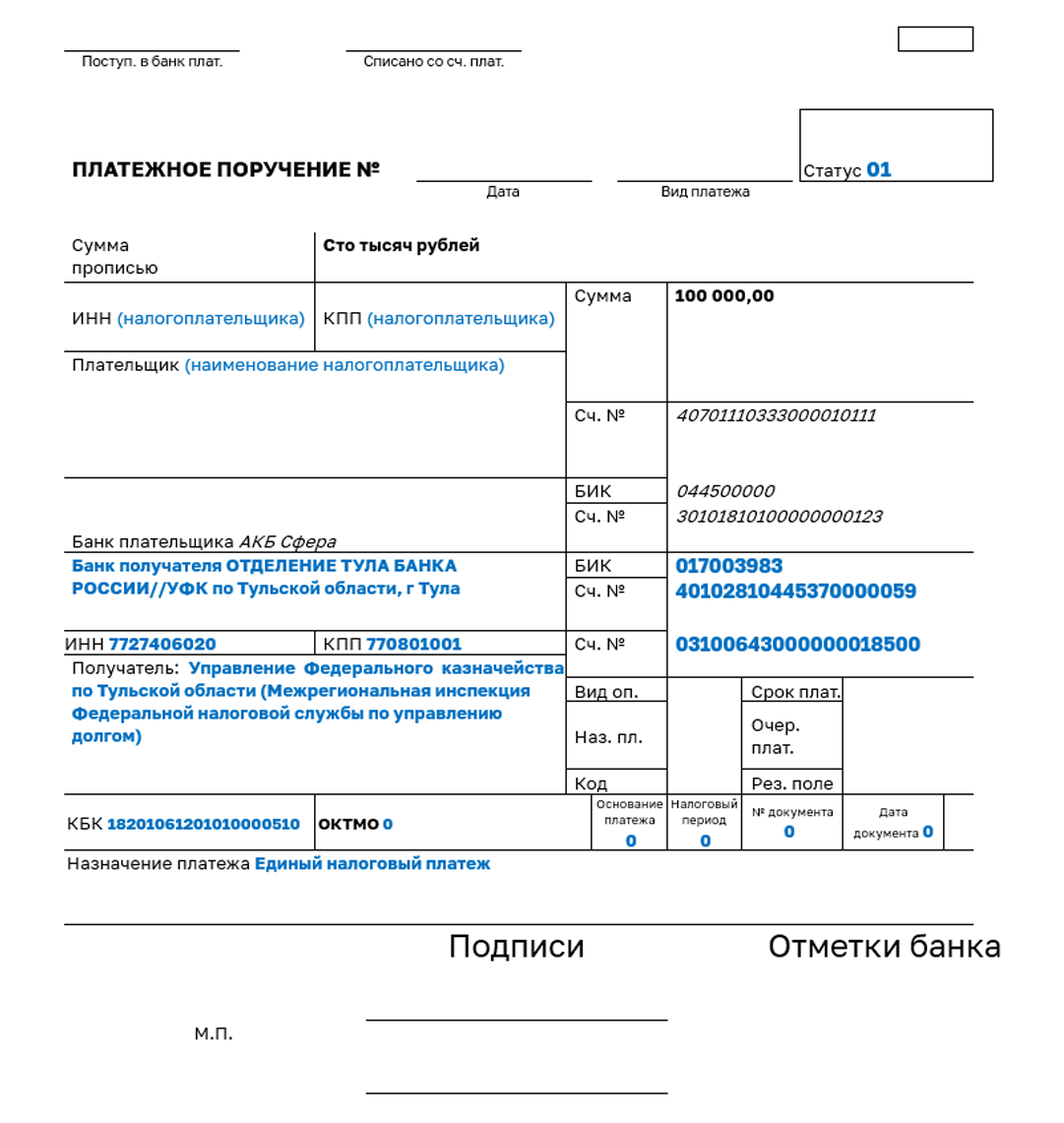

Платежное поручение по НДФЛ (в составе ЕНП)

Предположим, что организация платил НДФЛ в составе единого налогового платежа. Тогда платежка будет выглядеть точно также, как и по любому другому налогу (входящему в ЕНП). Ничего именно про НДФЛ в такой платежке указывать не нужно.

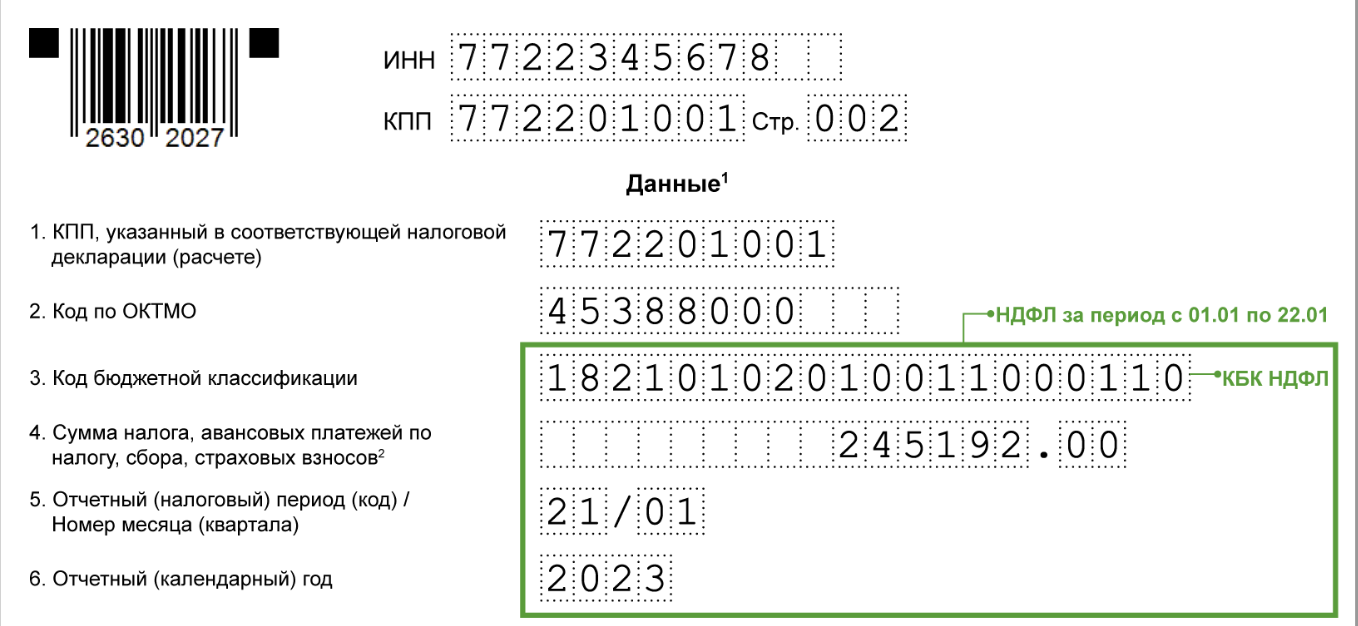

Уведомление по НДФЛ

Предположим, что в налогоплательщик подает уведомление о распределение в бюджет суммы НДФЛ (в январе). Тогда раздел «Данные» этого документа будет сформирован так (с указанием КБК по НДФЛ):

Как видно, в уведомлении уже указан КБК, который указывает, что речь идет про НДФЛ. По этому КБК налоговики поймут, что поступившую сумму нужно “отнести” в бюджет в качестве подоходного налога. Также см. “Как составить уведомление по ЕНП за январь“.

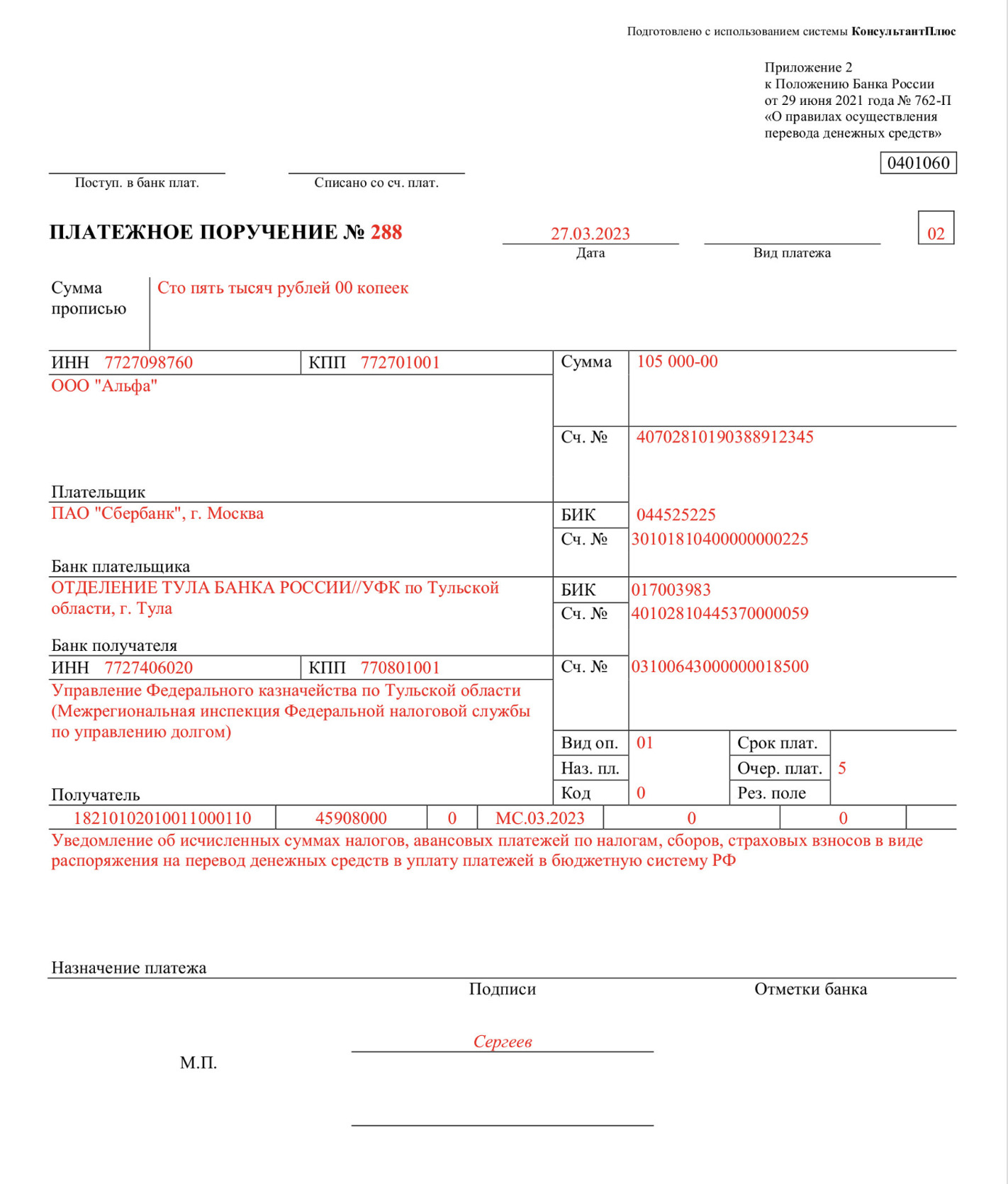

Платежное поручение по НДФЛ-2023 (вместо уведомления)

Как видно, в этом платежном поручении указан КБК по НДФЛ, действующий в 2023 году. Именно по нему налоговики поймут, то налогоплательщик исполнил свои обязательства по НДФЛ. Такое платежное поручение по НДФЛ в 2023 году можно направлять в банк вместо уведомления для ИФНС.

Выводы

- Привычные платежные поручения по НДФЛ с 1 января 2023 года ушли в прошлое.

- С 2023 года платежное поручение по НДФЛ можно составлять только взамен уведомления о начисленных налогах и страховых взносах. А с 2024 года такая схема тоже прекрати свое существование.

- Если заполняете платежное поручение по НДФЛ взамен уведомления, то указывайте КБК 182 1 01 02010 01 1000 110.