Когда имела место сделка по продаже квартиры, 3-НДФЛ за 2016 год необходимо подать в инспекцию ФНС России по месту жительства. Кто обязан это сделать и как должна выглядеть заполненная декларация по этой ситуации – в нашей статье.

Какой бланк использовать

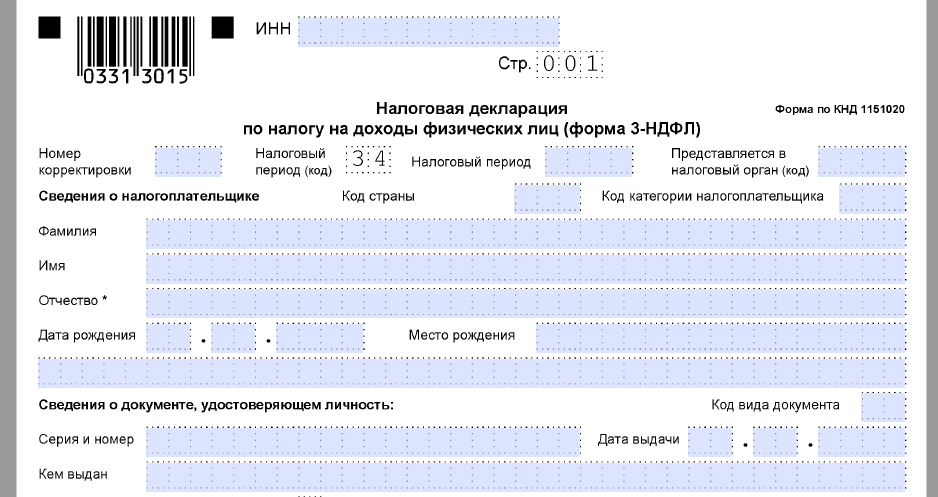

Отчет 3-НДФЛ за 2016 год при продаже квартиры оформляют на бланке, который утвержден приказом ФНС России от 24 декабря 2014 года № ММВ-7-11/671.

На случай продажи квартиры скачать бланк 3-НДФЛ за 2016 год на нашем сайте можно абсолютно бесплатно по следующей прямой ссылке.

Есть важная особенность, как отразить в 3-НДФЛ продажу квартиры, собственность на которую оформлена после 01 января 2016 года. Дело в том, что были большие изменения в законодательстве на этот счет. В итоге минимальный срок владения, который влияет на наличие налога, увеличен с 3 до 5 лет. Однако трехлетний срок действует, если жилье:

- получено в наследство;

- подарено членом семьи или близким родственником;

- приватизировано;

- передано по договору ренты.

ПРИМЕР

Квартира приобретена по сделке купли-продажи и оформлена в собственность 21 января 2016 года. В случае ее продажи до 22.01.2021 года придется подать 3-НДФЛ и уплатить подоходный налог с этой сделки.

Также см. «Скачиваем для заполнения декларацию 3-НДФЛ за 2016 год».

Многие спрашивают, как заполнить 3-НДФЛ при продаже квартиры проще всего. На наш взгляд, это лучше делать:

- В режиме онлайн в личном кабинете физлица на официальном сайте ФНС www.nalog.ru.

- С помощью программы ФНС «Декларация 2016».

Также см. «Инструкция по заполнению 3-НДФЛ за 2016 год в программе «Декларация».

Кто обязан подать

Обязательная подача 3-НДФЛ при продаже квартиры обусловлена только длительностью существования права собственностью на нее, которое зарегистрировано Росреестром. На практике возможны 2 ситуации (см. таблицу).

| № | Ситуация | Решение |

| 1 | Физлицо владело жильем не более 3-х лет. При этом оно оформлено в собственность до 01.01.2016 | По закону заполнение 3-НДФЛ при продаже квартиры, менее 3-х лет находившейся в собственности, обязательно |

| 2 | Физлицо владело жильем свыше 3-х лет. При этом оно оформлено в собственность до 01.01.2016 | По закону нет обязанности сдавать 3-НДФЛ с продажи квартиры, более 3 лет находившейся в собственности |

Поскольку в первом случае физлицо получает доход с продажи квартиры, образец декларации 3-НДФЛ за 2016 год должен поступить от него в ИФНС по месту жительства в установленный срок – не позднее 30 апреля 2017 года. А точнее – до 2 мая 2017 года включительно (действует правило переноса с выходного дня).

Подробнее об этом см. «Когда наступает срок сдачи 3-НДФЛ за 2016 год».

Обращаем ваше внимание, что при продаже квартиры пенсионером 3-НДФЛ необходимо сдать и заполнить на общих основаниях. При условии, что он владел жильем менее 3-х лет. Каких-либо исключений для данной категории законом не предусмотрено. Кроме того, не имеет значения, продолжает работать пенсионер или нет.

Наш пример 3-НДФЛ при продаже квартиры

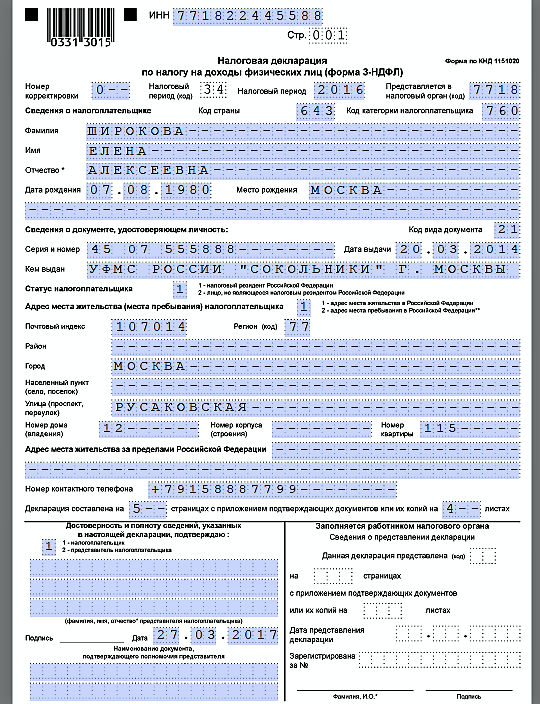

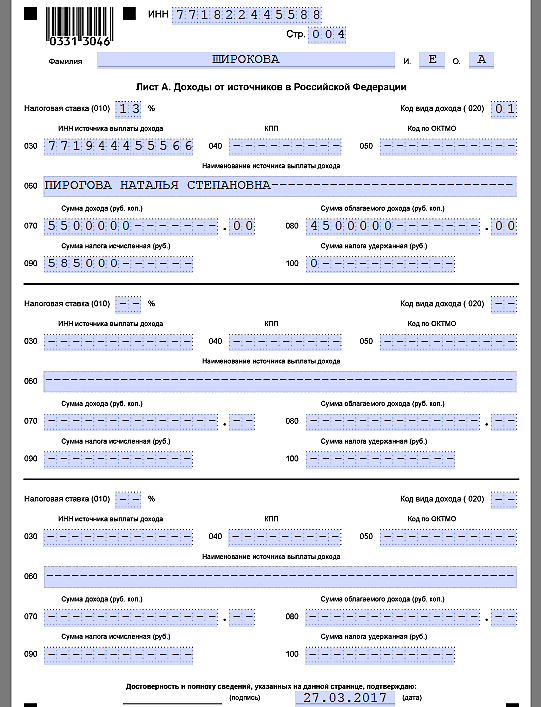

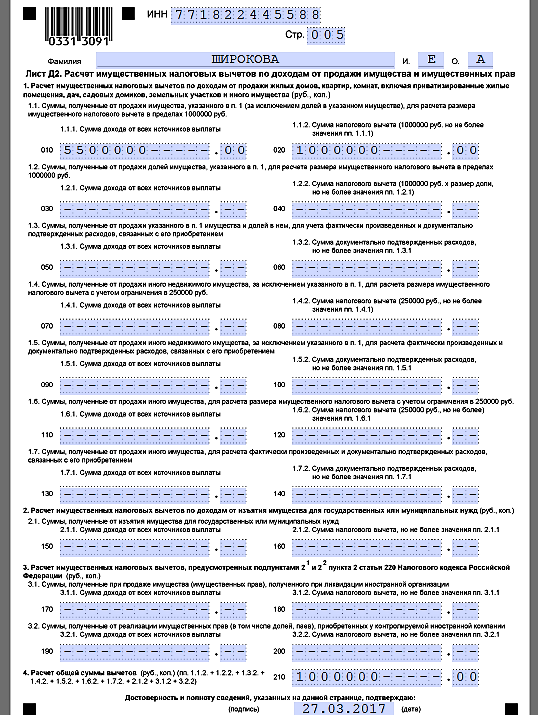

Условимся, что Е.А. Широкова в 2016 году продала Н.С. Пироговой квартиру за 5,5 млн рублей. При этом Широковой данное жильё досталось по наследству и числилось за ней в собственности 2,5 года.

Поскольку фактических расходов на приобретение жилья у Широковой не было, при продаже квартиры в декларации 3-НДФЛ за 2016 год она может автоматически заявить вычет в размере 1 млн рублей (подп. 1 п. 2 ст. 220 НК РФ).

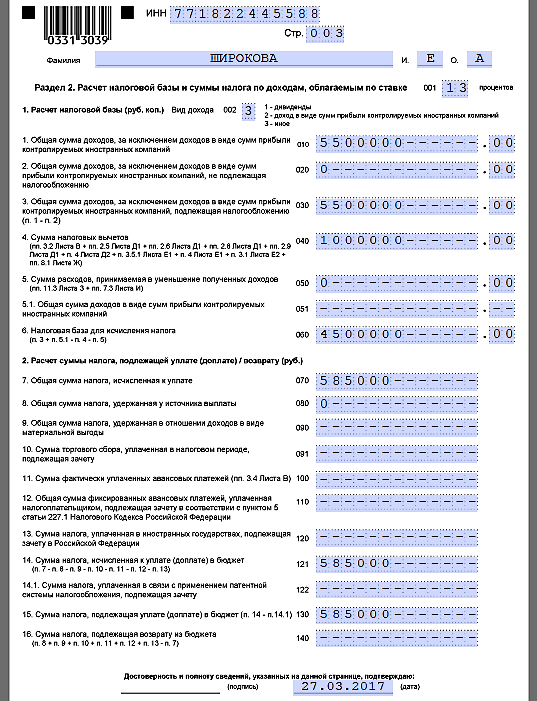

По сделке продажи квартиры в 3-НДФЛ в 2017 году необходимо включить следующие листы, которые желательно заполнять в такой последовательности:

- Титульный лист;

- Лист Д2;

- Лист А;

- Раздел 2;

- Раздел 1.

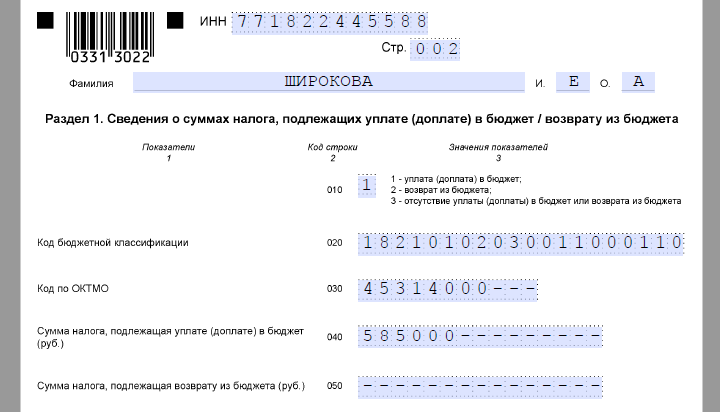

Далее показан образец заполнения Широковой 3-НДФЛ с продажи квартиры за 2016 год. Он занимает 5 листов декларации.

Также см. «Титульный лист 3-НДФЛ за 2016 год: заполнение и образец».

Также см. «Как заполнить Раздел 2 формы 3-НДФЛ за 2016 год».

Обратите внимание: важно правильно проставить код дохода от продажи квартиры в 3-НДФЛ. Это строка 020, которая имеет значение «01».

Подробнее об этом см. «Какой код дохода указывать в 3-НДФЛ за 2016 год: обзор».

Кроме того, при продаже квартиры в декларации 3-НДФЛ в 2017 году достаточно указать Ф.И.О. лица, от которого получены деньги за жилье. А ИНН – при его наличии.

Также см. «Какие листы нужно заполнять в 3-НДФЛ за 2016 год».