Подоходный налог выплачивается со всех видов денежных поступлений в адрес физического лица, ИП. А подача декларации и отчисление взносов – это обязанность организации, в которой работают сотрудники. Она выступает для них налоговым агентом и должна точно знать, как посчитать НДФЛ, в том числе от суммы на руки.

Нормативная база

Основной документ – Налоговый кодекс РФ:

- ст. 210 – налоговая база;

- ст. 217 – доходы вне налогообложения;

- ст. 218 – 221 – вычеты;

- ст. 224 – ставки;

- ст. 225 – порядок расчета;

- ст. 226 – особенности расчета.

Что нужно знать

Налоговый агент делает все необходимые расчеты и направляет средства в бюджет. Порядок исчисления НДФЛ закреплен положениями НК РФ. В них сказано, что трудоустроенные граждане отдают в бюджет сумму, удерживаемую от:

- заработной платы;

- премиальных начислений;

- денежных подарков;

- больничного листа.

Для правильного расчета совершаемого платежа нужно строго соблюдать порядок исчисления НДФЛ:

- Определить налоговую базу (далее – НБ) – суммировать все доходы человека, полученные в материальной или денежной форме за последний год. В 2016 году схема расчета осталась прежней.

- Уточнить процентную ставку. Для резидентов она равна 13%, а нерезиденты отчисляют 30% от доходов, полученных на территории Российской Федерации. При поступлении прибыли от вкладов в банке, вручения денежных призов и в других случаях устанавливается 35%.

Расчет подоходного налога с зарплаты

Перед проведением оплаты за труд организация удерживает подоходный налог. Покажем, как высчитывают НДФЛ из зарплаты за год. Алгоритм такой:

- 1. Определить НБ по формуле:

НБнач.г. = Д – Вычеты

НБнач.г. – налоговая база, необходимая для расчета. Ее берут с начала года по предыдущий, а затем текущий месяцы.

Д – доходы, начисленные с начала года и подлежащие удержанию налогом. Суммируются за каждый месяц.

Вычеты – суммы, уменьшающие величину НБ. Наиболее распространенные из них:

- стандартные – предоставляются работающим родителям, опекунам, инвалидам;

- социальные – положены за оплату обучения, лечения или внесение дополнительных взносов за пенсию;

- имущественные – дают за продажу, покупку или строительство недвижимости (условие: право собственности – больше трех лет);

- инвестиционные – реализация ценных бумаг или прибыль от вклада на счет.

Имейте в виду, что подоходный налог не удерживают с государственных пособий, пенсий, алиментов, вознаграждений донорам, грантов для поддержки научной деятельности и т. п. Полный перечень содержит ст. 217 НК РФ.

- 2. НБ определена, теперь пора разобраться, как посчитать НДФЛ от зарплаты. Формула по году такова:

ПНпр.мес. = НБнач.г. x 13%

ПНпр.мес. – подоходный налог, начисленный за период с начала года по предыдущий месяц.

ПНтек.мес. = ПНнач.г. – ПНпр.мес. – платежи за текущий месяц.

Пример 1

Экономисту отдела продаж Осинцеву, работающему в ООО «Арктур», начисляют зарплату в размере 28 600 р. Кроме того, он занимался предотвращением последствий катастрофы на Чернобыльской АЭС, поэтому ему положен вычет в размере 3000 р. Помимо этого, у него есть приемный сын в возрасте 9 лет. В июне выплачена премия – 8700 р. Как посчитать НДФЛ к удержанию за июнь?

Решение:

- Доходы за январь-июнь, облагаемые по ставке 13%:

28 600 х 6 мес.+8700=180 300 р. - Вычет для Осинцева составит:

3000 х 6 мес.+1400 х 6 мес.=26 400 р. - Подоходный налог, отчисляемый за январь-июнь:

(180 300 – 26 400) х 13% = 20 007 р. - Денежные средства, удерживаемые за январь-май:

600 х 5 мес. – (1400 х 5 мес.) – (3000 х 5 мес.)) х 13% = 15 730 р. - Искомая величина составит:

20 007 – 15 730 = 4277 р.

Бухгалтерия ООО «Арктур» должна отправить в казну за Осинцева за июнь 4277 р.

Как посчитать подоходный налог от денег к выдаче

Иногда работодатели сотрудничают с физлицами полуофициально. То есть, доплачивают зарплату «в конверте». Законодательство не одобряет подобные действия, ведь многие организации избегают выполнения правовых обязательств. Тогда возникает два вопроса: как посчитать НДФЛ от суммы на руки и начисляемую зарплату?

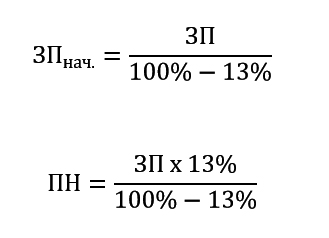

Для расчета используют одна из двух формул:

ЗПнач. – зарплата, из которой высчитывают подоходный налог;

ЗП – денежные средства, передаваемые на руки.

Пример 2

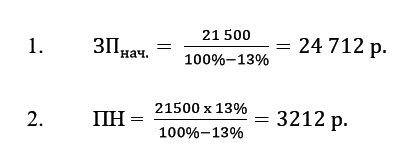

Менеджеру по продажам Вишневской, работающей в компании ЗАО «Эдельвейс», по договоренности с работодателем выплачивают 21 500 р./мес. Как посчитать НДФЛ и сумму, с которой удерживается налог?

Решение:

ЗАО «Эдельвейс» начисляет Вишневской зарплату 24 712 р., от которой 3212 р. отчисляет в бюджет.

В организации могут работать служащие, которые имеют такие финансовые обязательства, которые не уменьшают НБ. Например, при отчислении алиментов НДФЛ удерживают не с выдаваемой на руки суммы, а с начисленной зарплаты. Согласно ст. 81 СК РФ, их размер составляет:

- 1/4 заработка – на одного ребенка;

- 1/3 – на двух детей;

- 1/2 – на трех и более детей.

Пример 3

Сотруднику ООО «Антей» Орлову начислили зарплату за июнь – 35 977 р. Он разведен с супругой. По решению суда обязан выплачивать алименты для несовершеннолетней дочери (25% доходов). Налоговая база с учетом вычета за ребенка составит:

Сколько денег нужно выдать Орлову на руки?

Решение:Доля алиментов составит:

35977 х 25% = 8994,25 р.

Расчет величины НДФЛ налогоплательщика:

26970 – 22475 = 4 495 р.

Денежные средства, выдаваемые Орлову на руки:

35 977 – 8994,25-4 495 = 22 487,75 р.

ООО «Антей» должна выплатить Орлову 22 487,75 р.

Расчет подоходного налога от зарплаты нерезидента

Физлиц, фактически проживающих на территории РФ меньше 183 календарных суток (непрерывно, в течение года) считают нерезидентами. Отчисления за них составят 30% доходов. Их определяют по формуле:

ПН = НБ х 30%

Исключение: заработок высококвалифицированных зарубежных специалистов облагают по ставке 13%.

Пример 4

В фирме «Транс Технолоджи» работает Сидоров бурильщиком ЭРБС. Режим работы – вахтовый 60/30. Зарплата – 70 000 р. Сотрудник является нерезидентом РФ. Определим сумму, выплачиваемую за август. Исходные данные:

Решение:

- Количество денег, удерживаемых со служащего в августе:

- Выплаты будут равны:

123 480 – 103 080 = 20 400 р.

70 000 – 20 400 = 49 600 р.

Компания «Транс Технолоджи» обязана выдать на руки Сидорову 49 600р.

Соблюдая порядок исчисления НДФЛ от суммы, передаваемой на руки, предприятие предотвратит возникновение многих претензий со стороны контролирующих органов. Также см. «Вычисляем подоходный налог».