Кому положен вычет

Право на уменьшение налога с зарплаты могут предъявить:

- Родители

- Опекуны

- Усыновители

- Супруги родителей, имеющих детей.

В последнем случае необходимым условием является совместное проживание и участие в воспитании ребенка.

Стандартный налоговый вычет на ребенка работодатель предоставляет, если сотрудник написал заявление и предоставил документы на ребенка. Мачеха и отчим при написании заявления должны упомянуть, что ребенок находится на общем обеспечении.

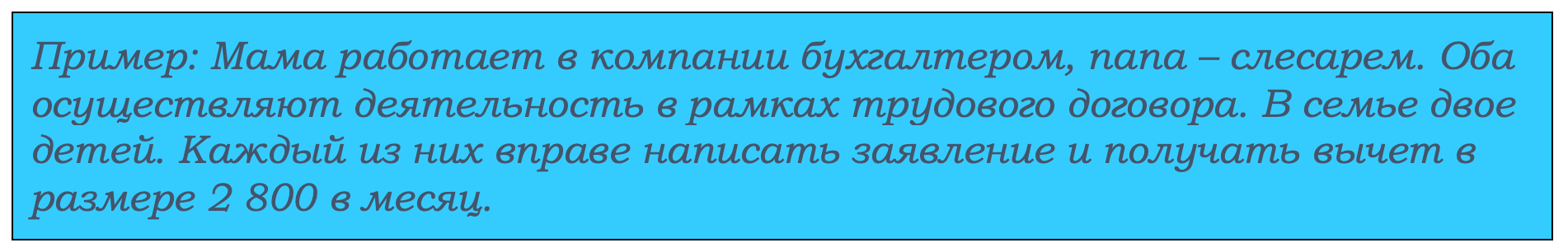

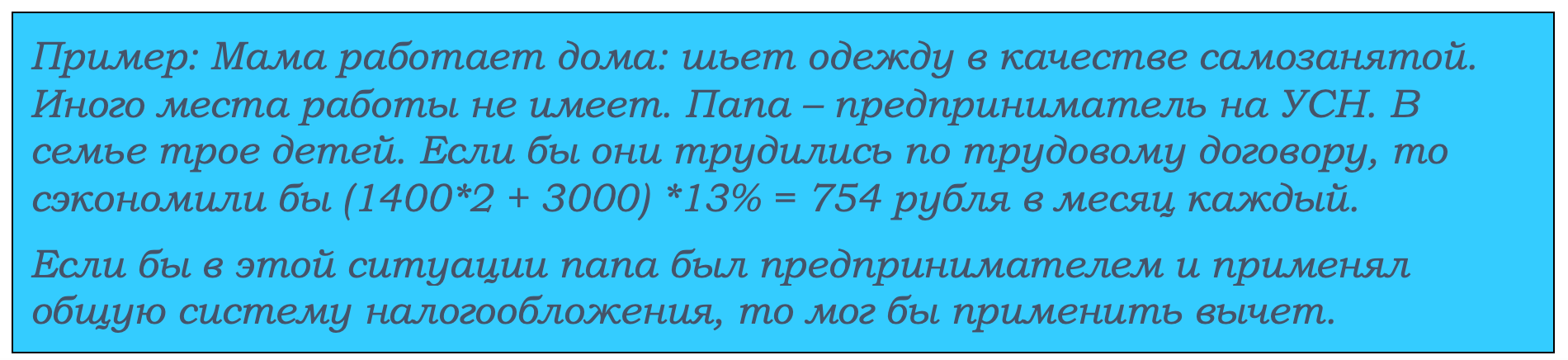

Оба родителя имеют право уменьшить НДФЛ, если уплачивают НДФЛ.

Бывают ситуации, когда ни один из родителей не может воспользоваться правом на вычет.

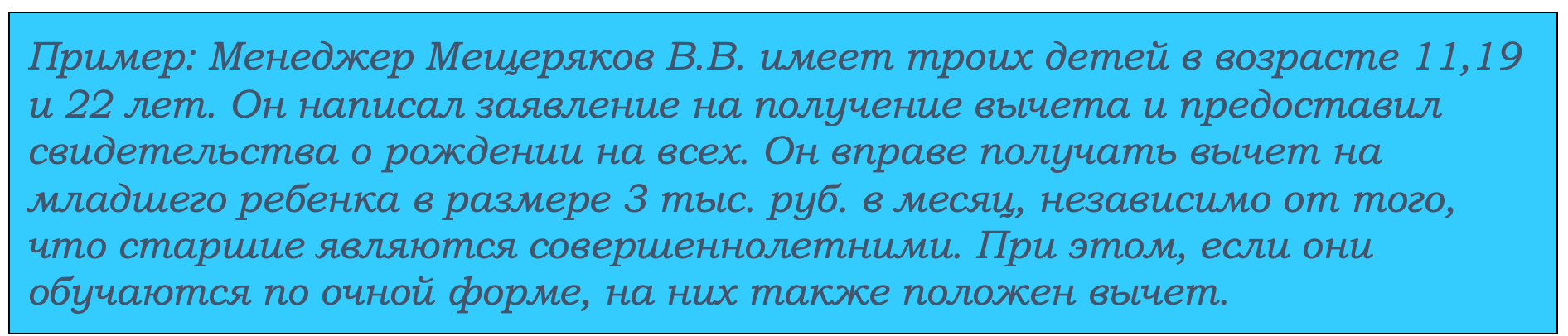

Возраст детей, в отношении которых можно получить вычет, ограничивается 18-ю годами. Однако имеется исключение: он увеличивается до 24 лет, если родители предоставляют справку об очном обучении детей.

При подсчете количества детей берутся все, независимо от возраста.

Когда имеется ребенок от первого брака, а во втором есть совместные дети, родитель берет в расчет всех детей.

В отношении каких доходов применяется вычет

В бухгалтерии ведутся личные карточки сотрудников по уплате НДФЛ. В них заносятся все полученные доходы по видам и ставкам налога. Для получения налогового вычета на детей в расчет берутся:

- Заработная плата

- Премиальные и стимулирующие выплаты

- Подарки. Налогом облагаются только суммы свыше 4 тыс. рублей.

- Суточные

- Матпомощь, если она выдается при рождении или усыновлении ребенка.

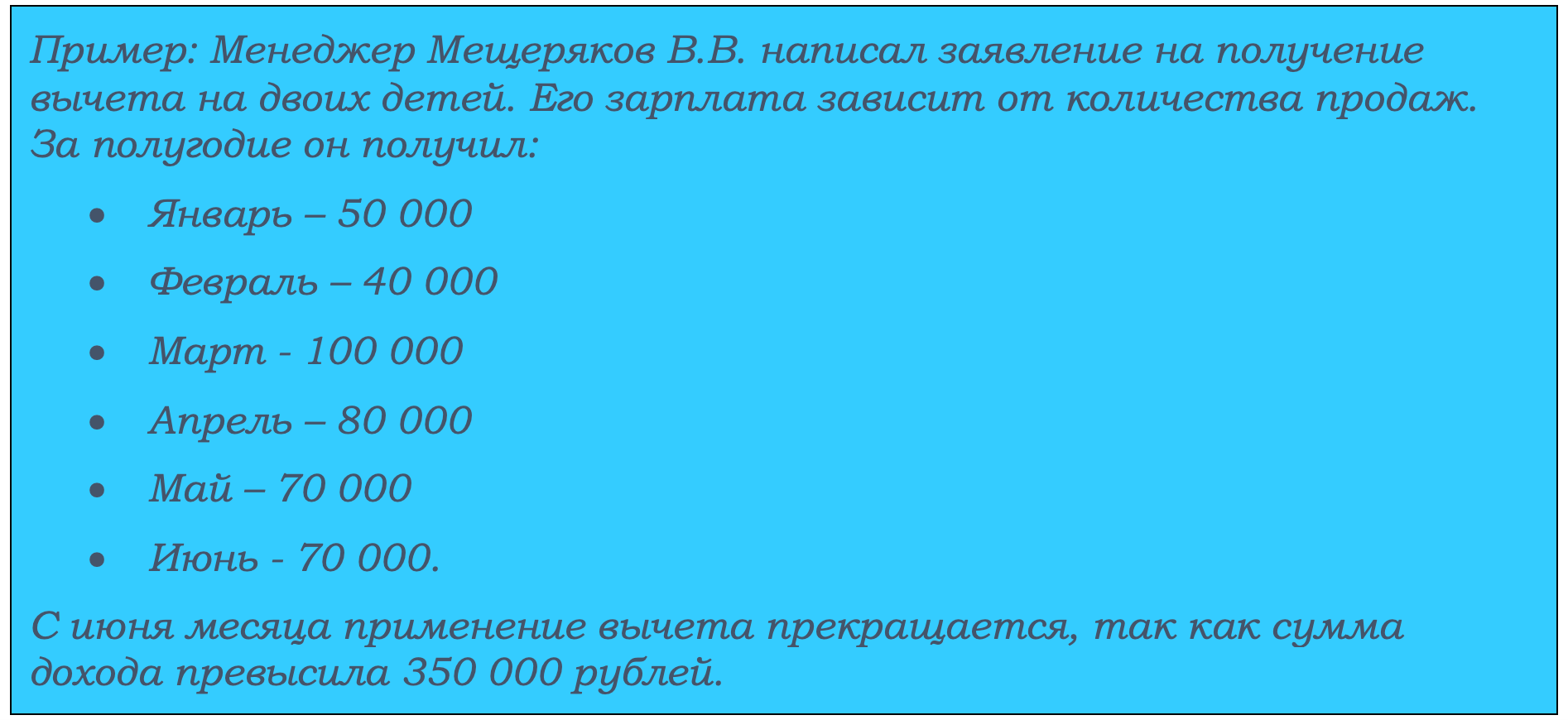

Бухгалтер предоставляет вычет на детей до тех пор, пока доход сотрудника не превысит 350 тыс. рублей. С этого момента вся сумма облагается НДФЛ.

Период предоставления вычетов

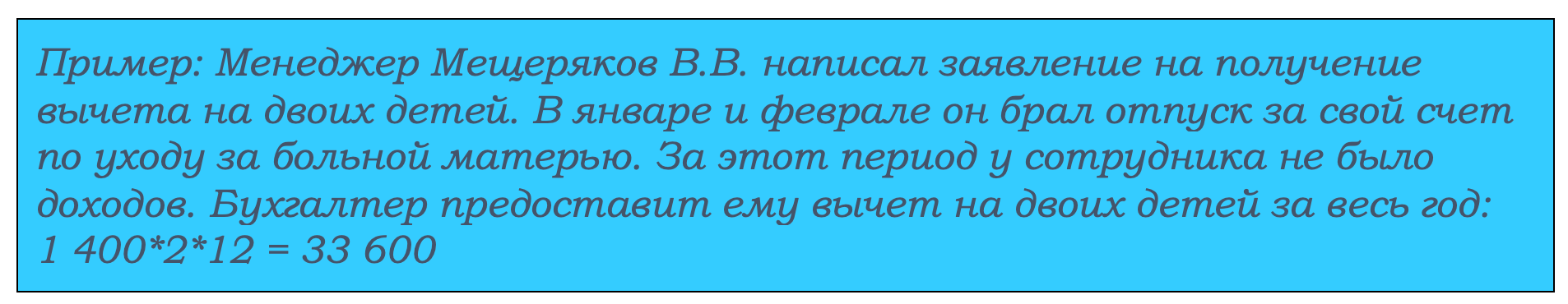

В ситуациях, когда физическое лицо не получало доходов в течение нескольких месяцем, вычеты переносятся на следующие. Но расчет ограничивается рамками календарного года.

Если родитель не был трудоустроен в течение всего года, то перенести вычет на следующий год он не вправе. Тоже самое касается тех, кто стоял на бирже труда. Безработным выплачивается пособие, которое не облагается налогами и взносами. Поэтому и на вычет они не имеет права.

Другая ситуация, если в течение года родитель не трудился несколько месяцев. Тогда он вправе перенести вычеты на следующие месяцы.

Размер стандартных вычетов в 2024 году

В следующем, 2024 году, не ожидается изменений в отношении суммы вычета на детей:

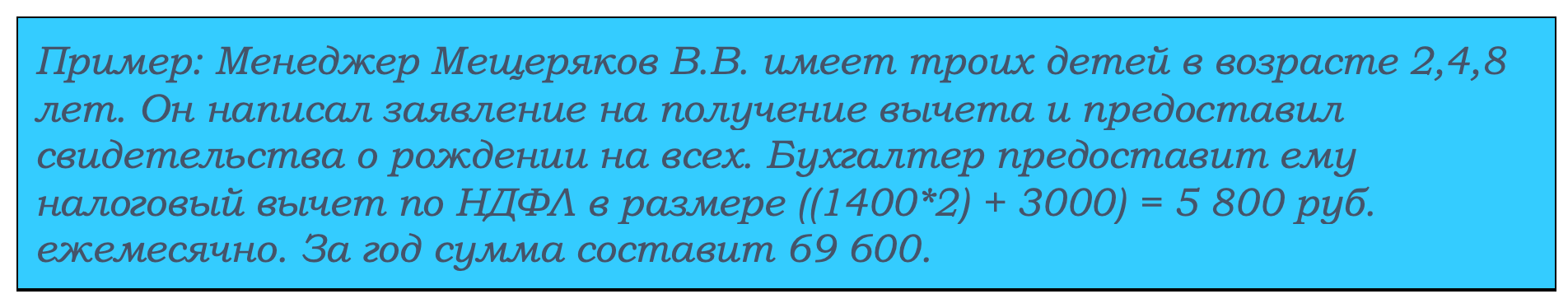

- Родители (опекуны, усыновители, супруги родителей) могут рассчитывать на вычет в размере 1 400 на каждого ребенка

- Семьи, имеющие трех и более детей, вправе получить вычет 6 тыс. руб. (по 3 тыс. на одного ребенка, начиная с третьего) плюс по 1 400 рублей на первого и второго

- Родители, у которых в семье дети-инвалиды первой и второй группы, могут получить за каждого вычет в размере 12 000 рублей. Для опекунов эта сумма в два раза меньше.

Кто вправе рассчитывать на двойной вычет

Когда воспитанием ребенка занимается один родитель, он вправе реализовать право второго на получение вычета. Как это происходит на практике? Мать (или отец), воспитывающий ребенка в одиночку, подает заявление на налоговый вычет на детей в двойном размере. При этом предоставляет подтверждающие факт документы.

На двойной вычет могут рассчитывать:

- Матери-одиночки, у которых отец ребенка не записан в свидетельстве о рождении

- Матери-одиночки, которые записали отца со своих слов

- Если один из родителей умер или пропал без вести.

- Родитель, находящийся в разводе и воспитывающий ребенка в одиночку.

Как получить вычет

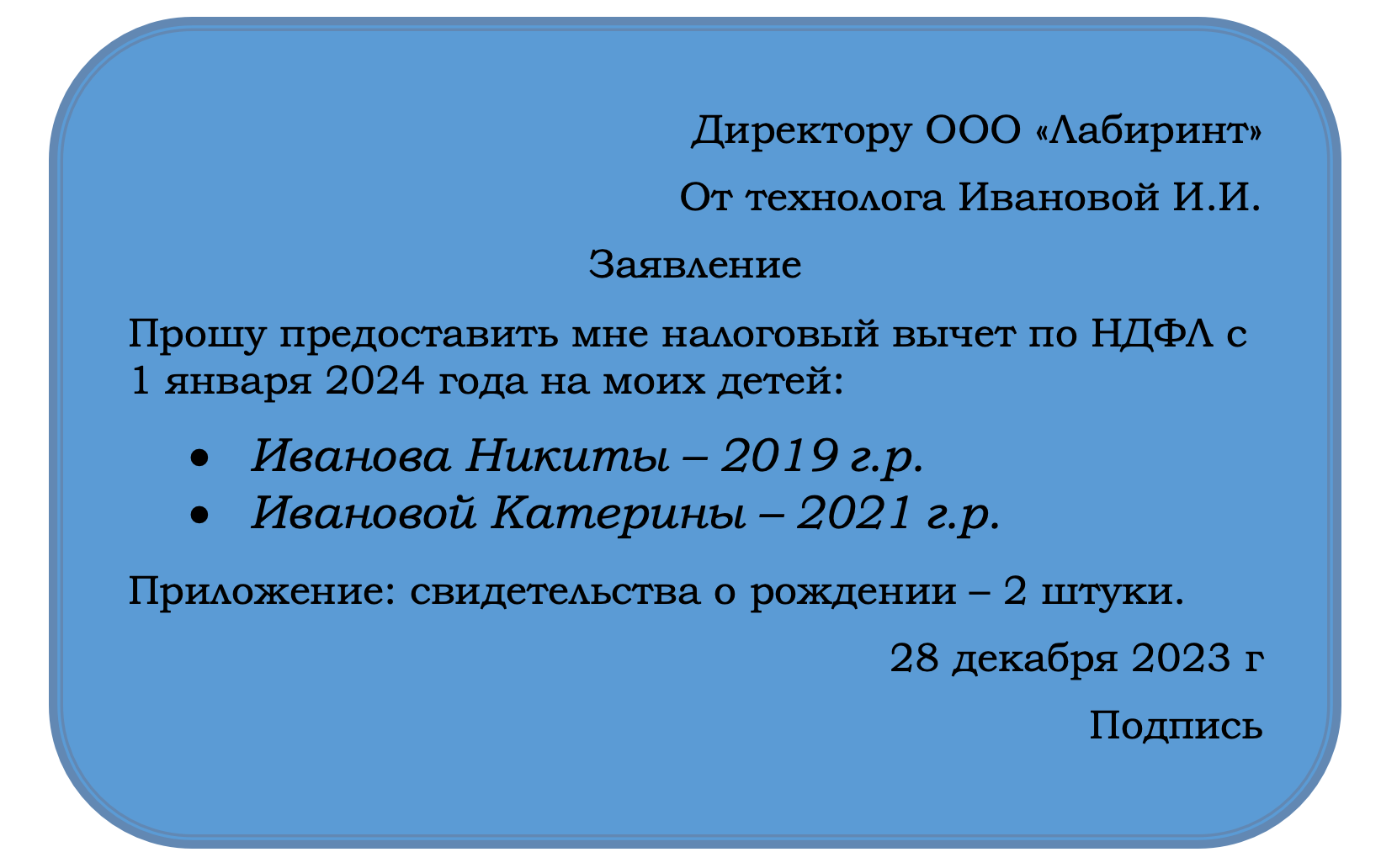

Первый документ, который потребуется – это заявление на вычет на детей по образцу:

К документу нужно приложить копии:

- Свидетельства о рождении детей. Если имеются совершеннолетние дети, на которых вычет не положен, свидетельства о рождении все равно следует приложить.

- Свидетельства о браке потребуется, если планируется получить вычет супругу отца (матери) детей, которые воспитываются с отчимом (мачехой)

- Свидетельства о расторжении брака, если в заявлении указан двойной вычет. При этом необходима справка от второго супруга об отказе от вычета

- Справки об инвалидности, если ребенок является инвалидом 1 или 2 группы

- Свидетельства о смерти или справка о признании пропавшим без вести (для двойного вычета).

Опекуны и усыновители приносят соответствующие документы об усыновлении/опекунстве.

Коротко о главном

- Родители вправе уменьшить свой НДФЛ по месту работы на вычет на детей. Он предоставляется не только родителям, но и усыновителям, опекунам.

- Размер зависит от того, какой по счету ребенок в семье.

- Увеличенная сумма положена на детей с инвалидностью.

- В 2024 году сумма вычетов не поменялась, как и порядок получения. Достаточно написать заявление в бухгалтерию работодателя и предоставить документы на детей.