В нашей консультации мы приведем образец Листа Д1 3-НДФЛ для конкретной ситуации в 2017 году. Также обозначим основные моменты, на которые нужно обратить внимание при оформлении имущественного вычета по НДФЛ в связи с новостроем или покупкой недвижимости.

Как выглядит

Чтобы привести конкретный заполненный пример Листа Д1 из 3-НДФЛ необходимо знать, по какой форме сдают эту декларацию.

Так, за 2016 год физические лица, которые хотят самостоятельно вернуть НДФЛ (например, нет возможности сделать это через налогового агента), делают это на бланке декларации 3-НДФЛ, утвержденной приказом Налоговой службы России от 24 декабря 2014 года № ММВ-7-11/671.

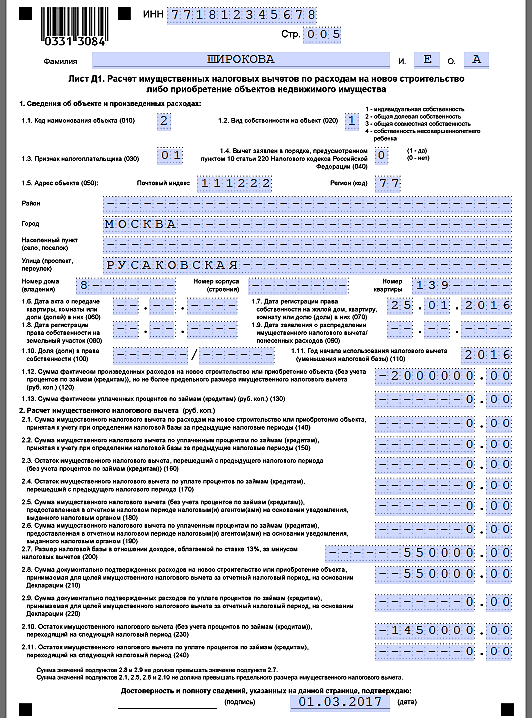

Последние изменения в этот бланк были от 10 октября 2016 года. При этом образец Листа Д1 декларации 3-НДФЛ они не затронули. Выглядит он следующим образом:

Также см. «Декларация 3-НДФЛ: как заполнить за 2016 год».

Как видно, любой образец заполнения Листа Д1 3-НДФЛ всегда поместится на одном стандартном листе формата А4 этой декларации.

Правда, по одной декларации 3-НДФЛ имущественные вычеты можно заявить по затратам на приобретение/постройку сразу нескольких разных объектов недвижимости. В этом случае:

- пункт № 1 Листа Д1 (данные об объекте и затраты по нему) – заполняют по количеству объектов;

- пункт № 2 Листа Д1 (расчет вычетов) – заполняют только один (!) раз на последней странице Д1 по принципу нарастающего итога.

Не каждый пример заполнения Листа Д1 декларации 3-НДФЛ подразумевает указание сумм погашенных процентов по кредитам/займам. Если физлицо не брало деньги на стороне, то в соответствующих полях проставляют прочерки (нули).

Также, когда заполняем Лист Д1 3-НДФЛ (пример см. в конце статьи), совсем необязательно, что будут заполнены все позиции, говорящие об адресе объекта. Особенно это характерно для крупнейших городов России.

Наш пример заполнения Листа Д1 3-НДФЛ за 2016 год

Универсальный пример заполнения Листа Д1 3-НДФЛ за 2016 год, который подошел бы большинству приобретателей недвижимости или вложившихся в новое строительство, привести невозможно.

Дело в том, что в каждом жизненном примере Лист Д1 декларации 3-НДФЛ требует отражать в нем:

- разные виды недвижимости (дом/квартира/комната/доля/участок/участок + дом);

- разные формы собственности на объект (единоличная/общая/на несовершеннолетнего);

- кто заявляет право на вычет (собственник/супруг/родитель/родитель + ребенок);

- пенсионер заявитель или нет;

- разную налоговую базу и соответствующие ей расходы;

- факт привлечения/непривлечения займов, кредитов;

- впервые заявлен такой вычет либо нет.

Также см. «Кто должен сдавать 3-НДФЛ за 2016 год: перечень и новые правила».

ПРИМЕР

Допустим, что Е.А. Широкова – российский налоговый резидент по НДФЛ и не пенсионер. 25 января 2016 года Росреестр зарегистрировал за ней единоличное право собственности на квартиру, которая расположена в г. Москве по улице Русаковская.

В 2017 году Широкова впервые подает на имущественный вычет по НДФЛ. Согласно справке 2-НДФЛ из фирмы, где она работает, 550 000 рублей – это сумма выплат в ее адрес за 2016 год, с которых работодатель удерживал и перечислял в бюджет НДФЛ. То есть различные вычеты в эту сумму уже не входят.

Ниже показан пример заполнения Листа Д1 в 3-НДФЛ за 2016 год, которую Е.А. Широкова подала 1 марта 2017 года в ИФНС № 18 г. Москвы:

Исходя из этого образца заполнения Листа Д1 декларации 3-НДФЛ, остаток имущественного вычета, который перешел на 2017 год, составил:

2 000 000 р. (стр. 120) МИНУС 550 000 р. (стр. 210) = 1 450 000 р. (стр. 230).

В итоге за покупку квартиры Широкова в 2017 году сможет вернуть:

550 000 × 13% = 71 500 рублей.

Напоследок отметим, что любой образец заполнения Листа Д1 3-НДФЛ за 2016 год должен быть исполнен только большими печатными буквами. Хотя на это правило можно не обращать особого внимания, если заполняете данный отчет в программе от ФНС «Декларация».

Также см. «Как заполнить Лист Д1 в 3-НДФЛ за 2016 год».