Правила уплаты НДФЛ для резидентов и нерезидентов

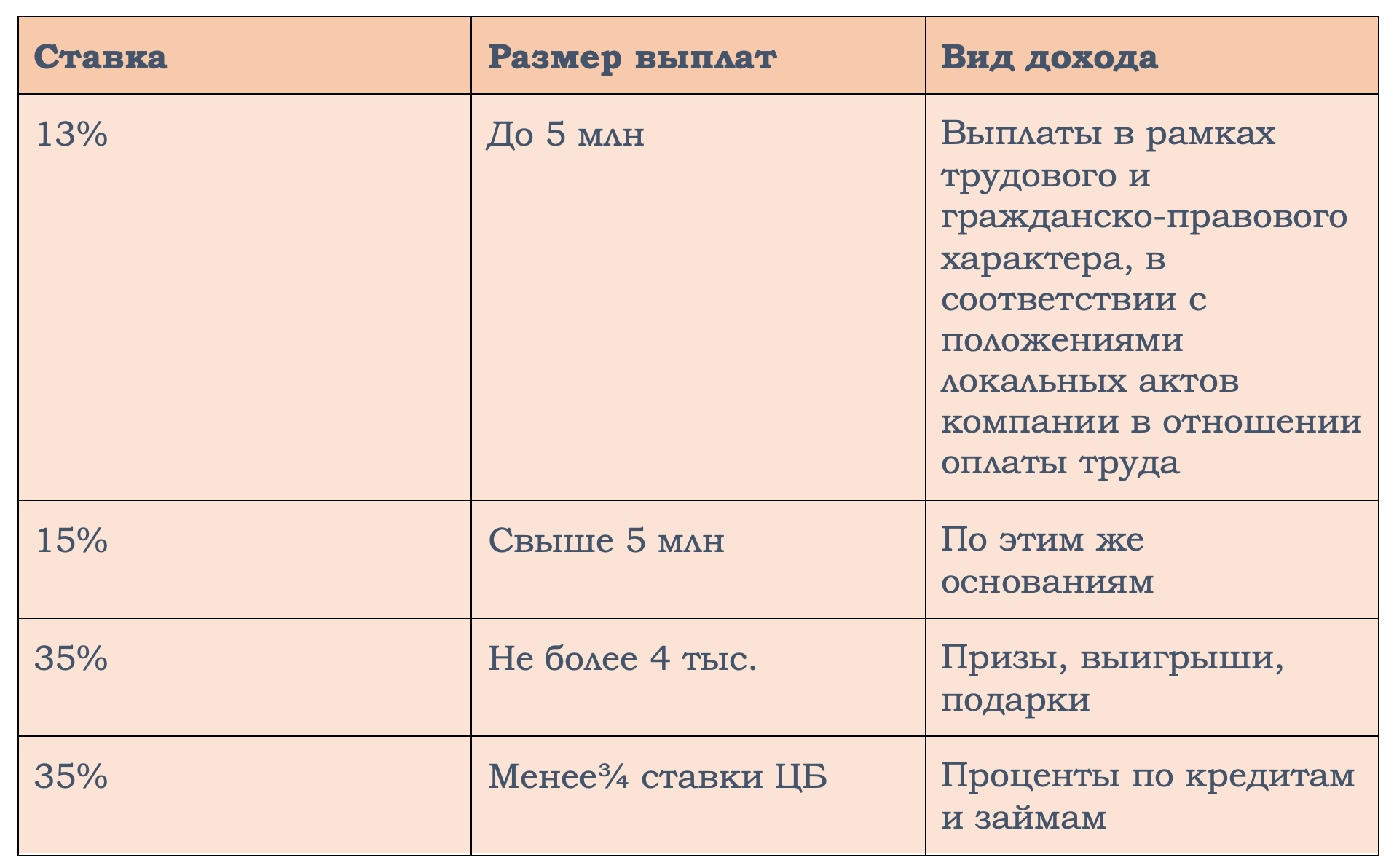

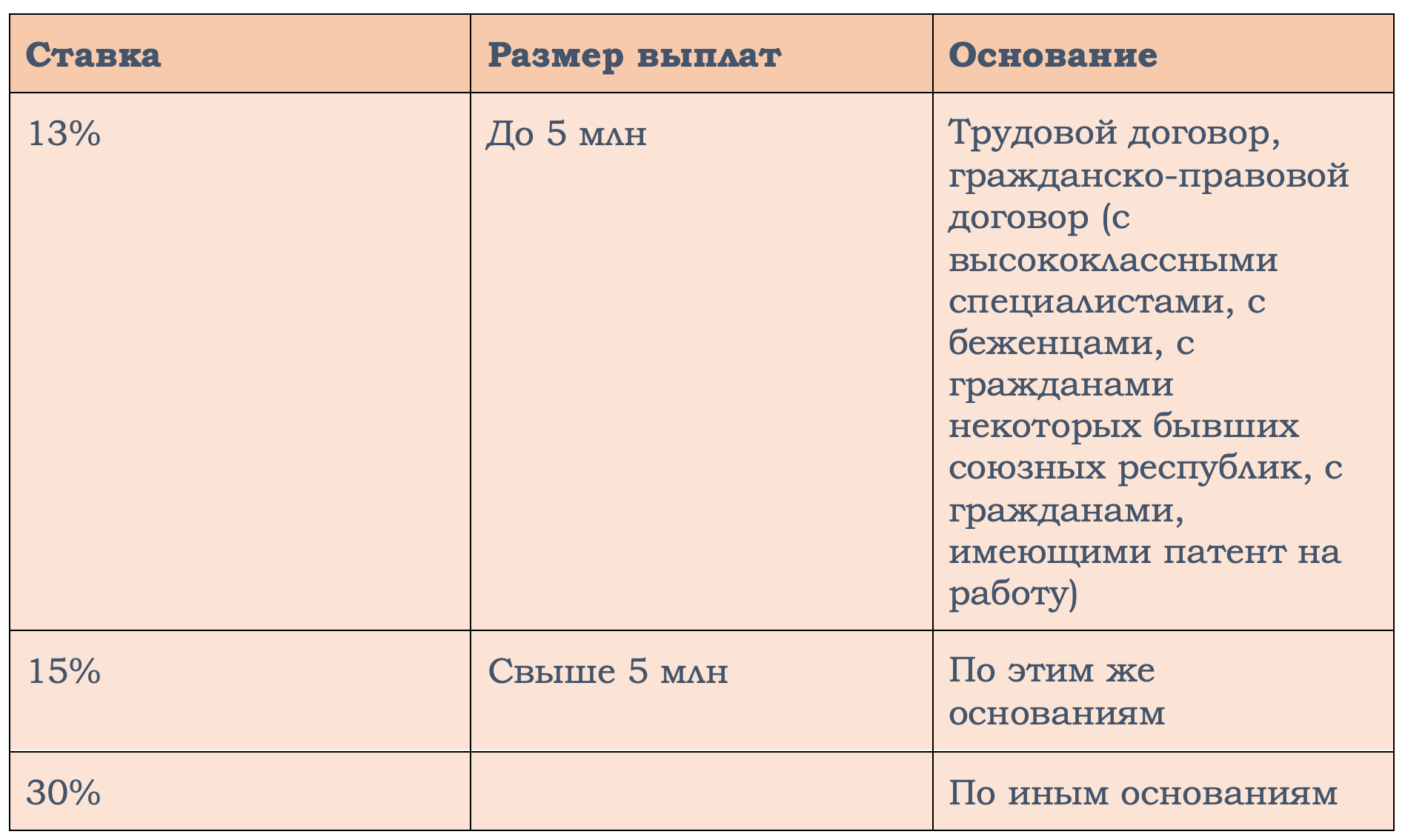

Ставки налога отличаются в зависимости от статуса гражданина размера полученного дохода и вида выплат:

- Резидент

- Нерезидент.

Таблица размеров удержания и уплаты НДФЛ с резидентов:

Таблица размеров удержания и уплаты НДФЛ с нерезидентов:

Когда НДФЛ удерживать не нужно

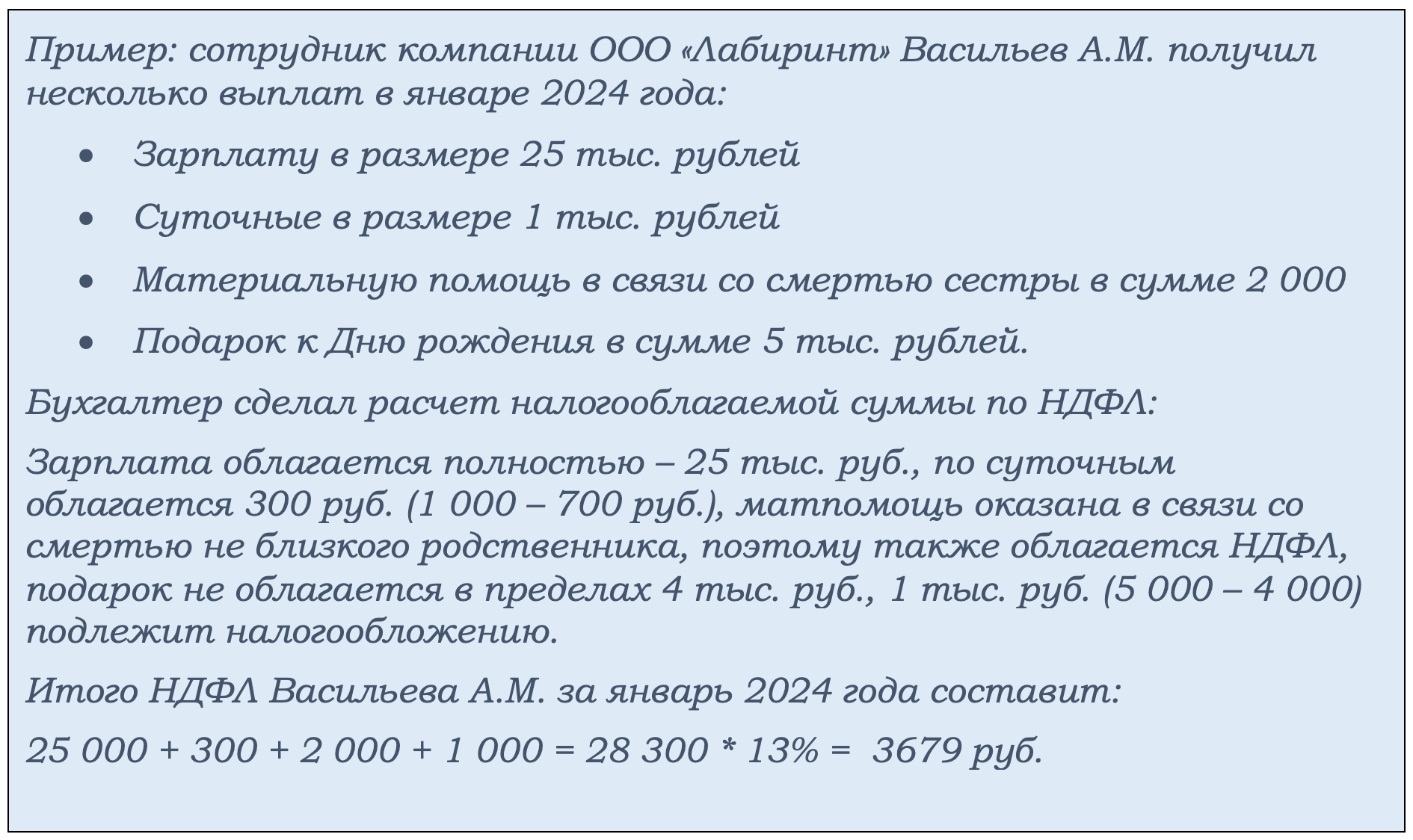

Работодатель является налоговым агентом. Это означает, что в его обязанность входит удержание и уплата в бюджет НДФЛ. Некоторые выплаты налогом не облагаются. Среди них:

- Пособия (кроме начисленных в рамках листка временной нетрудоспособности)

- Матпомощь по причине смерти близкого родственника. К ним относятся супруги, дети, родители

- Суточные при отправке сотрудника в командировку (в пределах норм)

- Выходное пособие при увольнении (в пределах норм).

Пособия и матпомощь не облагаются вне зависимости от размера. Предельный размер суточных подразделяется:

- По России – 700 руб.

- По зарубежным командировкам – 2 500 руб.

При выплате выходного пособия необлагаемой суммой является 3-кратный размер средней зарплаты.

Какие вычеты по НДФЛ положены сотруднику

Налоговый Кодекс предусматривает возможность применить налоговые вычеты при расчете и уплате налога в казну. Имеется несколько видов:

- На детей

- Имущественный

- Социальный

- Профессиональный.

Рассмотрим каждый по отдельности.

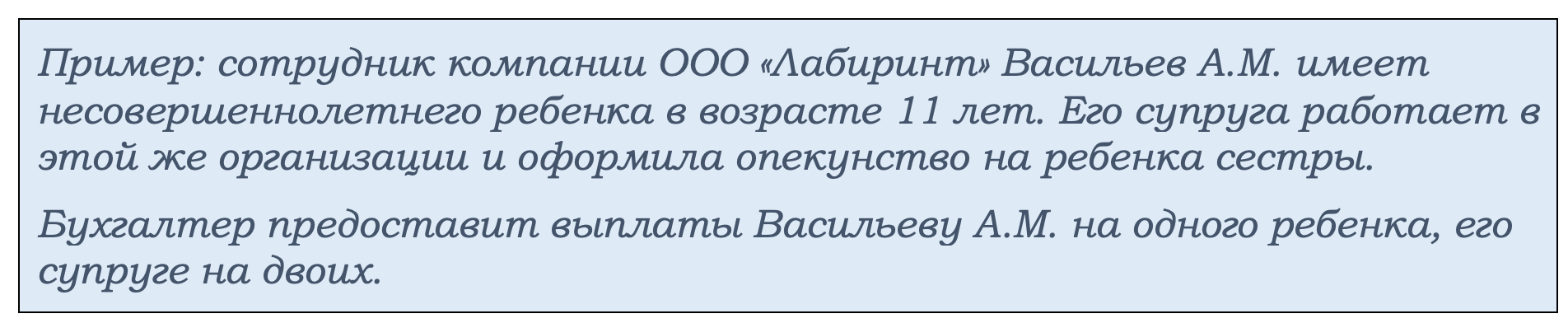

Вычеты на детей

Государство оказывает помощь семьям с детьми. На это направлено и налоговое законодательство, позволяющее получить вычет при наличии детей в семье.

Кто вправе воспользоваться налоговым вычетов:

- Родители: родные и приемные

- Опекуны

- Усыновители

- Попечители.

Не играет роли, состоят они в браке или нет, каждый может воспользоваться правом на вычет.

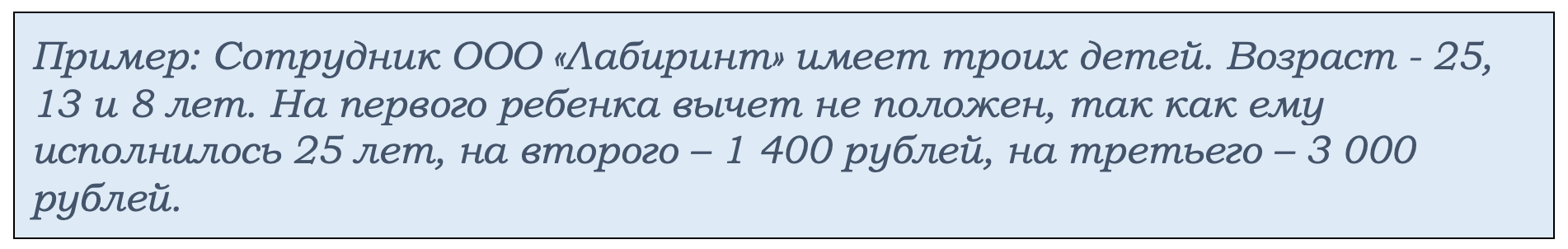

Размер вычета зависит от количества детей в семье:

- На первых двоих вычет предоставляется в размере 1 400 рублей

- На третьего и последующих в размере 3 000 рублей

- При наличии в семье ребенка-инвалида родители могут рассчитывать на вычет в размере 12 000 руб., а опекуны – на 6 000 рублей.

Несмотря на то что на первого ребенка вычет уже не положен в силу возраста, он принимается в расчет количества детей.

В некоторых случаях сотрудник вправе рассчитывать на двойной вычет по НДФЛ. Он положен:

- Матерям-одиночкам, если отец не вписан в свидетельство о рождении ребенка или записан со слов матери

- Матери или отцу, если второй родитель умер

- Матери или отцу, если второй родитель пропал без вести и его признали пропавшим документально.

Один из родителей вправе отказаться от своего права на вычет в пользу другого родителя.

Имущественный вычет

Здесь имеется в виду возврат части суммы причитающего или уплаченного НДФЛ при приобретении жилья, в том числе, при оплате ипотечных процентов.

Суммы вычета распределяются таким образом:

- На покупку недвижимости – 2 млн руб., соответственно, НДФЛ 260 тыс. руб.

- На уплату ипотечных процентов – 3 млн руб., соответственно, НДФЛ 390 тыс. руб.

Если сотрудник обращается к работодателю за вычетом, то бухгалтер приостанавливает удержание НДФЛ до полного погашения положенного вычета.

Социальный вычет

Сотрудники вправе возместить часть налога при прохождении лечения, на занятия спортом, на обучение. С 2025 года сумма социального вычета составляет 150 тыс. руб.

Профессиональный вычет

Физические лица, выполняющие работы или оказывающие услуги по договору ГПХ, тратят деньги на приобретение материалов. Они вправе собрать документы и по понесенным затратам получить имущественный вычет. Если нет подтверждающих бумаг, то применяется фиксированная ставка: 20% от суммы дохода.

Но условие об использовании собственных материалом должно быть предусмотрено договором.

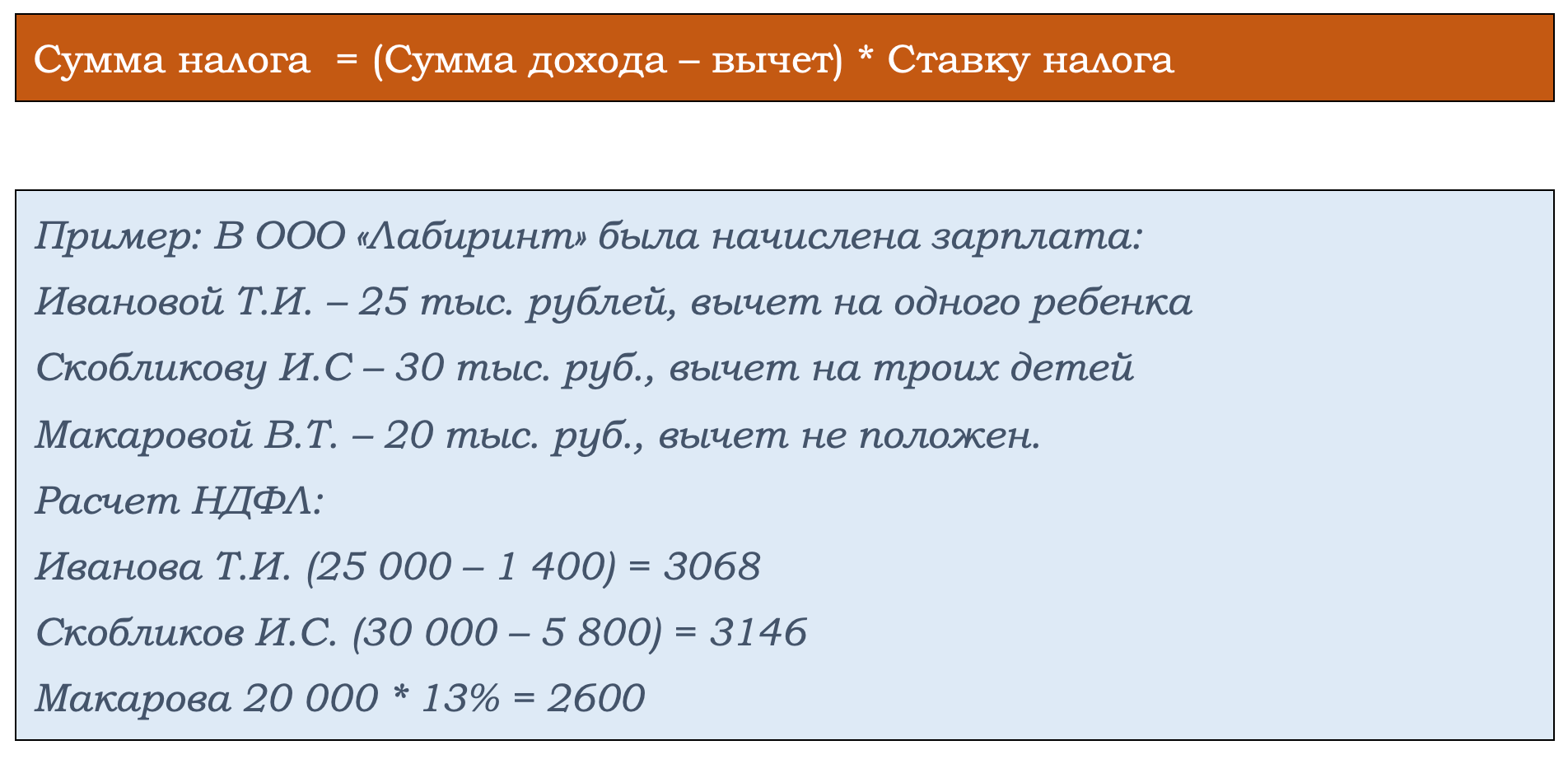

Как работодателю рассчитать НДФЛ

Существует специальная формула для расчета налога на доходы:

До 2023 года НДФЛ рассчитывался 1 раз месяц при начислении итоговой зарплаты. С января 2023 года налог удерживается при расчете аванса и окончательного расчета за месяц.

Новшества в отношении НДФЛ – 2025

С 2025 года изменился порядок подачи уведомлений при уплате НДФЛ в бюджет. Если в 2023 году второе (промежуточное) уведомление предоставлялось по желанию работодателя, то в 2025 году оно стало обязательным. Первоначальный срок промежуточного налогового уведомления, которое стало обязательным, изменен, как и срок уплаты налога.

- 1-22 число – уведомление – до 25, оплата – до 28 числа

- 23-последний день – уведомление – до 3 числа следующего месяца, оплата – 5 числа.

Установлены нормативы компенсационных выплат, не облагаемых НДФЛ:

- Для дистанционных сотрудников – 35 рублей в сутки

- Для работников с разъездным характером и «вахтовиков» – 700 руб. в сутки по России, 2 500 –за рубежом.

Доходы дистанционных сотрудников, работающих из-за рубежа, вне зависимости от статуса: резидент или нерезидент облагаются налогом по обычным ставкам 13% и 15%.

С января 2025 перестают действовать положения переходного периода, на протяжении которого работодатели определяли ставку НДФЛ по каждой налоговой базе в отдельности. Теперь базы суммируются. Исключение составляют дивиденды от долевого участия.

С 2025 года увеличился размер социального вычета с 120 тыс. руб. до 150 тыс. руб. Также освобождаются от уплаты НДФЛ:

- Получившие медаль «Родительская слава»

- Кому присвоено звание «Мать-героиня».

Работодателям нужно учитывать, что с отчетности за 1 квартал изменится бланк 6-НДФЛ, а предпринимателям в 2025 году придется сдавать 3-НДФЛ в новом формате.

Коротко о главном

Доходы физических лиц облагаются НДФЛ. Ставки применяются в зависимости от статуса гражданина, вида дохода и суммы. Работодатели, являясь налоговыми агентами, обязаны удерживать НДФЛ с сотрудников, работающих по трудовому или гражданско-правовому договору. Это не касается лиц, оформивших самозанятость или имеющих статус ИП. В 2025 году уведомления и оплата НДФЛ будет производиться дважды в месяц. Внесены некоторые другие изменения.