Что утвердили налоговики

Приказ ФНС России от 17.08.2021 № ЕД-7-11/755 утвердил формы, порядки их заполнения, а также электронные форматы направления документов, необходимых для подтверждения права налогоплательщика на получение:

- социальных налоговых вычетов по НДФЛ, предусмотренных подп. 2, 3, 4 (в части вычета в сумме страховых взносов по договору/договорам добровольного страхования жизни) и 7 п. 1 ст. 219 НК РФ;

- имущественных налоговых вычетов по НДФЛ, предусмотренных подп. 3 и 4 п. 1 ст. 220 НК РФ.

Это следующие формы документов:

- заявление о подтверждении права на получение указанных социальных вычетов (КНД 1112518);

- уведомление из налоговой о подтверждении права налогоплательщика на получение социальных налоговых вычетов;

- заявление о подтверждении права на получение указанных имущественных вычетов (КНД 1150074);

- уведомление от налоговой о подтверждении права на получение имущественных вычетов.

По закону такие заявления с приложенными подтверждающими документами (если нужно) можно подавать тремя способами:

- в письменной форме;

- электронно по ТКС;

- через личный кабинет налогоплательщика на сайт ФНС.

Уведомления о подтверждении права на вычет НДФЛ налоговая направляет в формате PDF.

Отметим, что от рекомендуемой до 2022 года письмом ФНС от 16.01.2017 № БС-4-11/500 формы заявления по социальным вычетам отличий немного. Так, на титульном листе убрали поле для адреса, а сведения о налоговом агенте приводят до, а не после суммам вычетов.

Также с 2022 года признан утратившим силу приказ ФНС от 14.01.2015 № ММВ-7-11/3, который утверждал форму уведомления о подтверждении права на имущественные налоговые вычеты.

Для каких вычетов эти документы

Если говорить конкретнее, то перечисленные документы касаются следующих видов вычетов по НДФЛ:

|

СОЦИАЛЬНЫЕ ВЫЧЕТЫ |

ИМУЩЕСТВЕННЫЕ ВЫЧЕТЫ |

| За обучение

За лечение (медицинские услуги) и покупку лекарств В сумме уплаченных налогоплательщиком в налоговом периоде страховых взносов по договору (договорам) добровольного страхования жизни За физкультурно-оздоровительные услуги |

За покупку жилья (в размере фактических расходов на новое строительство либо покупку на территории РФ жилых домов, квартир, комнат или доли (долей) в них, приобретение земельных участков или доли (долей) в них, предоставленных для индивидуального жилищного строительства, и земельных участков или доли (долей) в них, на которых расположены приобретаемые жилые дома или доля (доли) в них)

За ипотеку (в сумме фактических расходов на погашение процентов по целевым займам (кредитам), израсходованным на новое строительство либо приобретение указанных объектов, а также на погашение процентов по кредитам (займам) в целях рефинансирования (перекредитования) указанных кредитов) |

Также см. «Как с 2022 года получать вычеты НДФЛ по новым правилам: закон 2021».

Содержание заявлений

Оба заявления состоят из титульного листа и листов с информацией о заявляемых вычетах и сведениями о работодателях, у которых налогоплательщик планирует получить соответствующие вычеты. Также указывают сведения об объекте имущества.

Как заполнять заявления

Заполнение обоих заявлений на вычеты не должно вызвать особых трудностей. Они имеют стандартную формы бланка, в которой чётко расписаны все подвиды социальных и имущественных вычетов, которые можно заявить.

Необходимые для заполнения заявлений на подтверждение вычетов коды (вида документа, объекта, признака налогоплательщика) тоже есть в приказе ФНС России от 17.08.2021 № ЕД-7-11/755.

При заполнении заявления берут показатели из платежных и иных документов, имеющихся в распоряжении налогоплательщика, а также из сделанных на основании этих документов расчетов.

Заявления можно заполнять 3 способами:

- на бумаге от руки (в этом случае во всех пустых ячейках должны быть прочерки);

- в специальных программах (в этом случае числовые показатели выравнивают по правому (последнему) знакоместу, а печать шрифтом Courier New высотой 16-18 пунктов);

- в личном кабинете налогоплательщика на сайте ФНС России.

Основные правила и требования к заявлениям такие:

- распечатка на принтере ‒ только чернилами синего или черного цвета;

- двусторонняя печать недопустима;

- не должно быть исправлений;

- недопустима деформация штрих-кодов и утрата сведений на листах заявления при использовании для скрепления механических канцелярских средств (скрепок, зажимов и т. п.);

- каждому показателю соответствует одно поле с ячейками (исключения ‒ ден. единицы и даты, т. к. внутри разделены точками);

- все стоимостные показатели приводят в рублях и копейках;

- фамилия и инициалы налогоплательщика ‒ ЗАГЛАВНЫМИ буквами;

- показатель номера страницы ‒ «001» и т. д.

Физлицо вправе не указывать свой ИНН при условии заполнения в заявлении своих персональных данных ‒ даты рождения и сведений о документе, удостоверяющем личность.

При заполнении заявления в электронной форме через личный кабинет подпись и дату подписания не проставляют (система отразит их автоматически).

В пункте «Номер контактного телефона» указывают также код города (и страны, если не РФ) в следующем формате:

| ТЕЛЕФОННЫЙ КОД СТРАНЫ, ИНОЙ ТЕЛЕФОННЫЙ КОД, ТРЕБУЮЩИЙСЯ ДЛЯ ОБЕСПЕЧЕНИЯ ТЕЛЕФОННОЙ СВЯЗИ, НОМЕР |

Год, за который заявляется право на получение вычетов, это текущий налоговый период (календарный год).

Соцвычеты: Раздел 1

При заполнении Раздела 1 формы заявления в строке 010 указывают полное наименование работодателя (налогового агента) ‒ организации либо фамилия, имя, отчество ИП.

Показатель по строке 040 определяют путем суммирования следующих показателей:

- строка 050 ‒ в указанном в ней размере;

- строка 060 ‒ в указанном в ней размере, но не более предельного размера , установленного абз. 1 подп. 2 п. 1 ст. 219 НК РФ на каждого ребенка на обоих родителей (опекуна или попечителя) (50 000 руб.);

- суммы по строкам 070-120 ‒ в общей сумме, но не более предельного размера, установленного абз. 8 п. 2 ст. 219 НК РФ (120 000 руб.).

Если человек планирует получить социальные налоговые вычеты у нескольких (разных) работодателей, заполнить надо необходимое количество Разделов 1 со сведениями о каждом таком работодателе и соответствующих суммах вычетов.

Имущественные вычеты: Разделы 1 и 2

В строках 010-050 Раздела 1 указывают сведения о каждом факте приобретения (нового строительства) объекта, в отношении которого налогоплательщик планирует получать имущественные налоговые вычеты.

Строку 030 заполняют только если в строке 010 указан код наименования объекта «1» либо «7».

В строке 032 ‒ кадастровый номер объекта. При отсутствии кадастрового ‒ условный номер объекта. При отсутствии кадастрового и условного номера ‒инвентарный номер. При отсутствии всех трёх ‒ строку 032 не заполняют.

Строку 033 «Сведения о местонахождении объекта» можно не заполнять при заполнении строк 031 и 032.

Если налогоплательщик планирует получить имущественные налоговые вычеты по расходам на приобретение (новое строительство) нескольких объектов, то заполняет необходимое количество Разделов 1 со сведениями по каждому такому объекту.

В Разделе 2 «Сведения о работодателе и суммах имущественного налогового вычета» указывают полное наименование работодателя (налогового агента) ‒ организации либо фамилия, имя, отчество ИП.

Если планируется получить имущественные вычеты у нескольких (разных) работодателей, заполняют необходимое количество Разделов 2 со сведениями о каждом таком работодателе и соответствующих суммах имущественных вычетов.

Что прикладывать к заявлениям

Обязательно должна быть копия документа, подтверждающего полномочия законного или уполномоченного представителя налогоплательщика на подписание заявления.

Можно (не обязательно) составить и приложить к заявлению реестр прилагаемых подтверждающих документов.

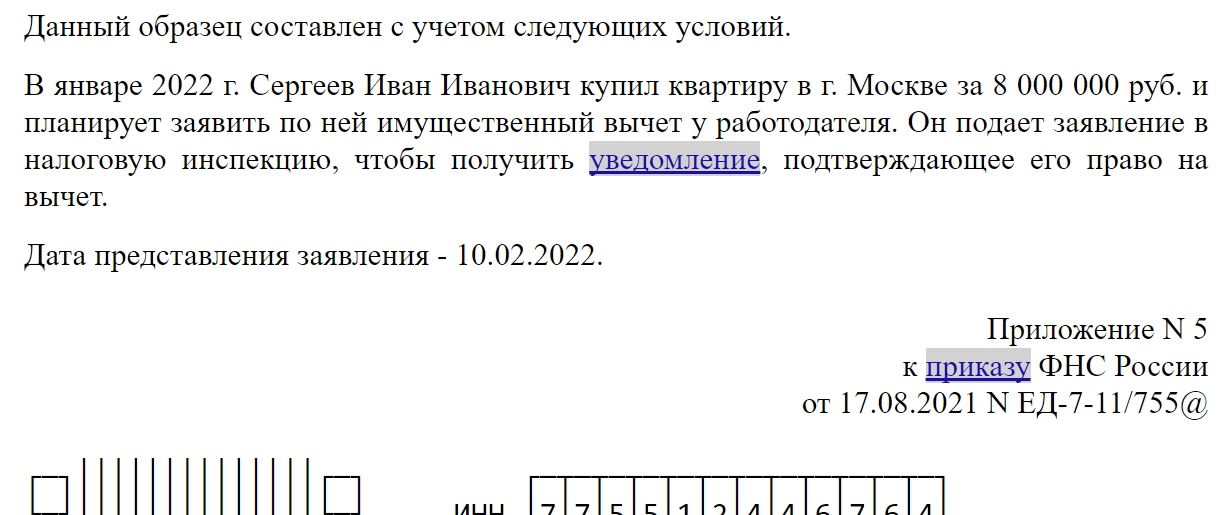

Пример заполнения

Правильный образец заполнения заявления в налоговый орган о подтверждении с 1 января 2022 года права на получение у работодателя имущественного вычета по НДФЛ при покупке жилья можно посмотреть в Готовом решении КонсультантПлюс здесь.