Организации и ИП обязаны сдать 6-НДФЛ за 2 квартал не позднее 1 августа 2016 года. В данной статье приведен пример заполнения 6-НДФЛ за 2 квартал. Также из статьи вы узнаете об отражении в 6-НДФЛ переходящей заработной платы за март и июнь. Статья подготовлена на основе последних рекомендаций от ФНС.

Кто должен представить 6-НДФЛ за полугодие

С 2016 года о суммах НДФЛ, удержанных из доходов физлиц, налоговые агенты обязаны отчитываться ежеквартально по форме 6-НДФЛ. Расчет за первое полугодие 2016 года следует представить по той же форме, что и расчет за I квартал. То есть форме, утвержденной приказом ФНС России от 14.10.2015 № ММВ-7-11/450. «Скачать форму 6-НДФЛ за полугодие».

Имейте в виду, что если в течение полугодия организация или ИП не начисляли и не выплачивали физлицам доходы и не удерживали НДФЛ, то сдавать расчеты 6-НДФЛ не нужно, поскольку в такой ситуации организация или ИП не считаются налоговыми агентами (п. 2 ст. 230 НК РФ). Однако некоторые бухгалтеры полагают целесообразным подстраховаться и, все же, сдают в ИФНС нулевые 6-НДФЛ. Учтите, что нулевой 6-НДФЛ налоговики принять обязаны, несмотря на то, что его можно не представлять. Также см. «Если нет зарплаты, то 6-НДФЛ не сдается», «Нулевой расчет 6-НДФЛ сдавать не нужно».

Срок сдачи 6-НДФЛ за 2 квартал

6-НДФЛ за первое полугодие 2016 года необходимо сдать в ИНФС не позднее 1 августа. Обратите внимание, что 30 и 31 июля – это суббота и воскресенье. В эти дни налоговые инспекции не работают. Поэтому полугодовой расчет можно представить непосредственно 1 августа 2016 года (в понедельник) и это не будет считаться нарушением (п. 7 ст. 6.1 НК РФ, письмо ФНС России от 21.12.2015 № БС-4-11/22387).

Ближайшие сроки сдачи 6-НДФЛ в 2016 году следующие:

| Отчетный период | Срок сдачи |

| 9 месяцев 2016 года | не позднее 31 октября 2016 года |

| 2016 год | не позднее 3 апреля 2017 года (поскольку 1 и 2 апреля – это суббота и воскресенье) |

Состав 6-НДФЛ

Форма расчета 6-НДФЛ включает в себя:

- титульный лист;

- раздел 1 «Обобщенные показатели»;

- раздел 2 «Даты и суммы фактически полученных доходов и удержанного налога на доходы физических лиц».

Теперь поясним, как заполнить 6-НДФЛ за полугодие и приведем примеры заполнения каждого из разделов.

Порядок заполнения 6-НДФЛ утвержден приказом ФНС России от 14.10.2015 № ММВ-7-11/450. Этот документы и является основной инструкцией по заполнению 6-НДФЛ.

Титульный лист

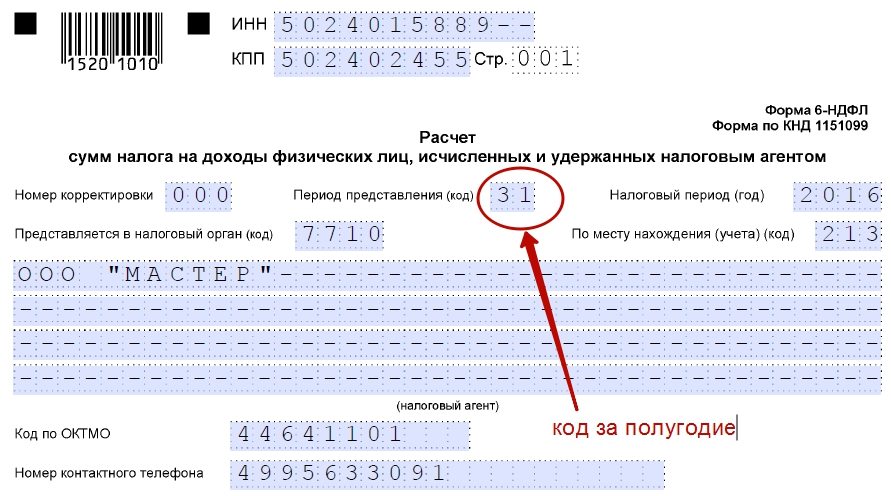

При заполнении 6-НДФЛ в верхней части титульного листа проставьте ИНН и КПП организации. Если же требуется сдать расчет в отношении физлиц, которые получили выплаты от обособленного подразделения, то проставьте КПП подразделения.

В строку «Номер корректировки» первичного расчета впишите «000». Если же подаете уточенный расчет, то проставьте номер корректировки («001», «002», «003» и т. д.).

Что же касается графы «Период представления (код)», то именно она и будет указывать на то, что вы сдаете расчет именно за полугодие. В этой графе укажите код 31.

В графе «Налоговый период (год)» отметьте год, за который подается полугодовой расчет, а именно – 2016.

Раздел 1

В разделе 1 «Обобщенные показатели» показывайте общую сумму начисленных доходов, налоговых вычетов и общую сумму начисленного и удержанного налога. Раздел 1 заполняйте нарастающим итогом (письмо ФНС России от 18.02.2016 № БС-3-11/650). Соответственно, в разделе 1 за полугодие отражайте показатели за период с 1 января по 30 июня включительно.

Поясним содержание строк раздела 1.

| Строка | Заполнение |

| 010 | Налоговая ставка. |

| 020 | Весь доход физлиц нарастающим итогом с начала года. |

| 025 | Отдельно выделяются доходы в виде дивидендов. |

| 030 | Общая сумма вычетов по всем физлиц (на эту сумму уменьшается налогооблагаемый доход). |

| 040 | Сумма исчисленного НДФЛ нарастающим итогом с начала года, с доходов всех работников. |

| 045 | Сумма исчисленного НДФЛ нарастающим итогом с начала года из дивидендов. |

| 050 | Сумма фиксированных авансовых платежей, зачтенных в счет НДФЛ с доходов иностранцев, работающих по патентам. |

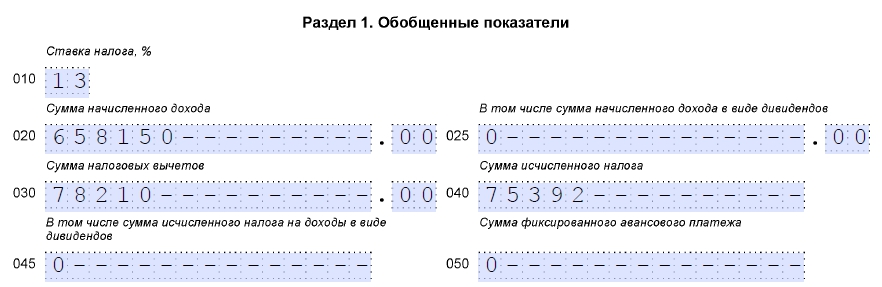

Поясним порядок заполнения указанных строк на примере заполнения 6-НДФЛ за полугодие. Возьмем для примера следующие условия:

- организация выплачивает физлицам доходы, облагаемые по ставке 13 %;

- сумма начисленного всем работникам дохода за период с 1 января по 30 июня 2016 года – 658 150 рублей. Эту сумму покажем по строке 020;

- сумма налоговых вычетов за период с 1 января по 30 июня 2016 года – 78 210 рублей. Эту сумму перенесем в строку 030.

- сумма исчисленного НДФЛ составит 75 392 рубля (658 150 руб. – 78 210 руб.) × 13%. Эту сумму покажем в строке 040.

В итоге раздел 1 будут выглядеть так:

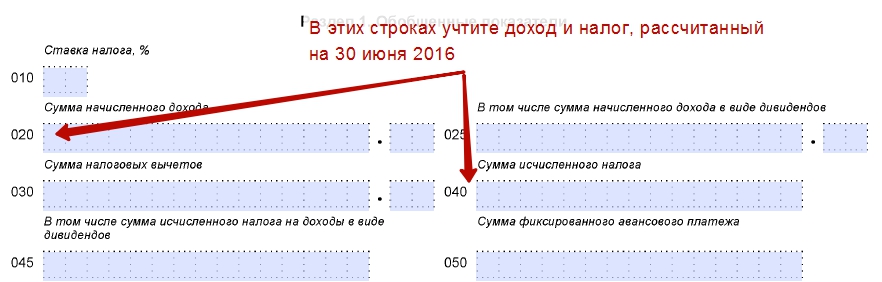

Обратите внимание, что 6-НДФЛ заполняют именно на отчетную дату, то есть на 30 июня. Поэтому любые операции, которые вы провели позже 30 июня в раздел 1 за полугодие попадать не должны (письмо ФНС России от 27.04.2016 № БС-4-11/7663). Но что делать с заработной платой за июнь, которую работники получили в июле 2016 года, то есть, уже в 3 квартале? Поясним на примере.

Предположим, что заработную плату за июнь ООО «Альфа» выплатила работникам 5 июля 2016 года. См. «Новые сроки выплаты зарплаты в 2016 году: что изменилось». Бухгалтер признал доход за июнь полученным и рассчитал НДФЛ в последний день месяца, за который выплачивается зарплата. То есть, 30 июня. Тем самым, бухгалтер исполнил требование пункта 2 статьи 223 НК РФ. Начисленный доход и исчисленный на 30 июня НДФЛ в разделе 1 бухгалтеру нужно показать по строкам 020 и 040.

Теперь поясним, что отражать в остальных строках раздела 1.

| Строка | Заполнение |

| 060 | Количество человек, получивших доход в течение полугодия. |

| 070 | Сумма НДФЛ, удержанного в отчетном периоде. |

| 080 | Сумма НДФЛ, которая была исчислена, но не удержана в текущем отчетном периоде. Обратите внимание: речь идет именно о суммах, которые налоговый агент должен был удержать до конца отчетного периода, но по каким-либо причинам не смог этого сделать. |

| 090 | Сумма НДФЛ, возвращенная налоговому агенту в соответствии со статьей 231 НК РФ. |

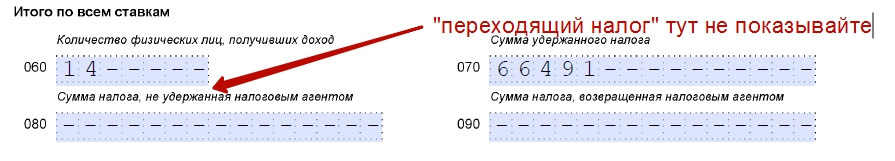

Вернемся к нашему примеру и разберемся, как показать зарплату за июнь и налог с этой зарплаты в строках 060-090 раздела 1. Возьмем такие условия:

- в первом полугодии организация выплатила доход в пользу 14 человек. Эту цифру переносим в строку 060;

- общая сумма исчисленного налога – 75 392 рублей (в нее уже входит с НДФЛ с июньской зарплаты). Эту сумму мы отразили в строке 040;

- на отчетную дату (30 июня) фактически удержанный налог был меньше – 66 491 рубль. Эту сумму переносим в строку 070.

Налог с зарплаты за июнь, который удержите в июле, не надо включать в строку 070 расчета за полугодие (письмо ФНС России от 16.05.2016 № БС-4-11/8609). В строке 070 показывайте только тот налог, который вы уже фактически удержали на 30 июня. В связи с этим суммы исчисленного (строка 040) и удержанного налога (строка 070) могут не совпадать. Это вполне нормально и не является каким-то нарушением со стороны налогового агента.

Но что же делать с налогом с зарплаты за июнь 2016 года в размере 8901 рубль (75 392 руб. – 66 491 руб.)? Нужно ли перенести эту сумму в строку 080 раздела 1, предназначенную для неудержанного налога? Нет, не нужно. Такой вывод следует из письма ФНС России от 16.05.2016 № БС-4-11/8609. В строке 080 следует показывать только тот налог, который не был удержаны по каким-либо субъективным причинам (например, если налог не перечислен из-за тяжелого финансового положения компании). Просто «переходящий налог» в строке 080 не отражают, поскольку налоговый агент и не должен был его удерживать на отчетную дату.

Заполнение раздела 2

В разделе 2 указывают следующие данные:

- даты получения и удержания налога;

- предельный срок, установленный для перечисления налога в бюджет;

- суммы фактически полученных доходов и удержанного НДФЛ.

- Все операции при заполнении раздела 2 нужно отражать в хронологическом порядке.

Поясним предназначение строк раздела 2:

| Строка | Заполнение |

| 100 | Даты фактического получения доходов. К примеру, для зарплаты – это последний день месяца, за который начислена зарплата. Для некоторых других выплаты – иные даты (п.2 ст. 223 НК РФ). |

| 110 | Даты удержания НДФЛ. |

| 120 | Даты, не позднее которых НДФЛ должен быть перечислен налог в бюджет. Эти даты перечислены в пункте 6 статьи 226 и пункте 9 статьи 226.1 НК РФ. Как правило, это день, следующий за днем выплаты зарплаты. Однако для больничных и отпускных срок иной: последнее число месяца, в котором производились выплаты. Также см. «В строке 120 6-НДФЛ указываются только рабочие дни». |

| 130 | Сумма дохода (в том числе, ндфл), который получен на дату, указанную по строке 100. Также см. «Строка 130 6-НДФЛ на вычеты не уменьшается». |

| 140 | Сумму налога, которая удержана на дату по строке 110. |

Имейте в виду, что в раздел 2 также нужно включать только показатели, относящиеся к трем последним месяцам отчетного периода (письмо ФНС России от 18.02.2016 № БС-3-11/650). Поэтому в разделе 2 за полугодие следует показать доходы и НДФЛ (с разбивкой по датам) только по операциям, совершенным в апреле, мае и июне включительно.

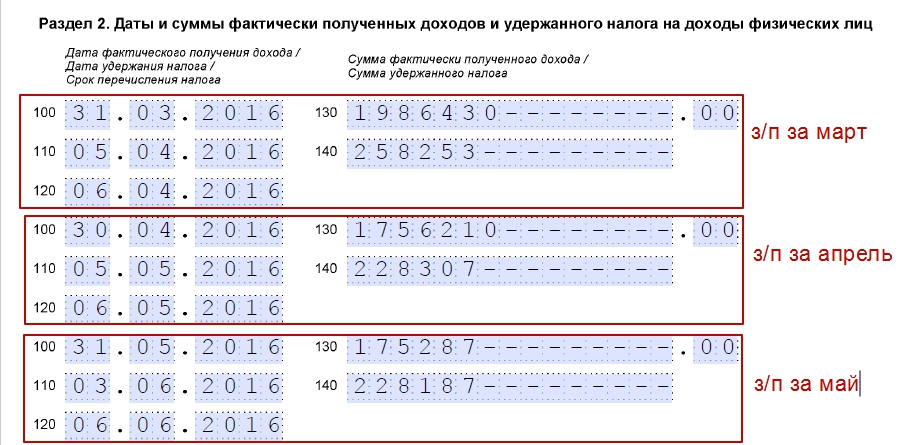

Итак, предположим, что зарплату организация выдает работникам 5 числа месяца, следующего за отработанным. Если говорить о зарплате за март, то ее выплатили и удержали из нее НДФЛ в апреле (то есть, во втором полугодии). Поэтому зарплату за март в 6-НДФЛ за полугодие в разделе 2 нужно показать так:

- по строке 100 «Дата фактического получения дохода» – 31.03.2016;

- по строке 110 «Дата удержания налога»— 05.04.2016;

- по строке 120 «Срок перечисления налога» — 06.04.2016;

- по строкам 130 «Сумма фактически полученного дохода» и 140 «Сумма удержанного налога» — суммы дохода и удержанного налога.

Правомерность такого алгоритма заполнения подтверждается письмом ФНС от 25.02.2016 № БС-4-11/3058.

С отражением зарплаты за апрель и май в полугодовом 6-НДФЛ проблем возникнуть не должно. Даты распределяться так:

Но что делать с зарплатой за июнь, которую работники получили в июле? Как мы уже сказали, она увеличит показатель строк 020 и 040 раздела 1. Однако в раздел 2 сведения об июльской выплате попадут только в расчете за девять месяцев (аналогично мартовской зарплате). Поэтому июльскую выплату в разделе 2 расчета за полугодие вообще не показывайте.

По этой ссылке вы можете скачать образец 6-НДФЛ за полугодие. Также рекомендуем посмотреть видео, связанное с заполнением 6-НДФЛ за полугодие.