Если зарплата за декабрь 2017 года выплачена в декабре, то как отразить это в 6-НДФЛ? Какие рекомендации на этот счет дает Минфин и ФНС? Нужно ли декабрьскую зарплату показывать в годовом 6-НДФЛ за 2017 год? Или нужно перенести ее расчет за 1 квартал 2018 года? Как заполнять разделы 1 и 2 расчета в такой ситуации? Приведем примеры заполнения и пояснения. Также рекомендуем: “6-НДФЛ за 2017 год: образец заполнения“.

Многие выплатили декабрьскую зарплату в декабре 2017 года

Работодатели обязаны выплачивать зарплату не реже чем каждые полмесяца: не позднее 15-го числа после окончания периода, за который ее начислили. То есть крайний срок аванса – 30-е число текущего месяца, а для зарплаты – 15-е число следующего месяца (ч. 6 ст. 136 ТК РФ).

Многие работодатели пошли навстречу своим работникам и выплатили заработную плату за декабрь 2017 года досрочно – не в январе 2018 года, а в декабре 2017 года. Более того, некоторые работодатели оказались в ситуации, когда они были обязаны рассчитаться с сотрудниками по декабрьской зарплате в 2016 года (если документами дата выплаты второй части заработка выпадала на нерабочие праздничные дни с 30 декабря 2017 года по 8 января 2018 года). Следовательно, очень у многих сложилась ситуация, когда в декабре был произведен окончательный расчет по зарплате за 2017 год. Также см. «Срок выплаты зарплаты за декабрь 2017 года».

Как расценивать досрочную выплату

Многие работодатели окончательную зарплату за декабрь 2017 года выплатили в декабре, например, в период с 25 по 29 декабря 2017 года. В таком случае, в день выплаты зарплаты календарный месяц еще не завершился, поэтому расценить такую выплату, как зарплату за декабрь 2017 года в полном смысле этого слова нельзя. По сути, денежные средства, выплаченные до окончания месяца, являются авансом.

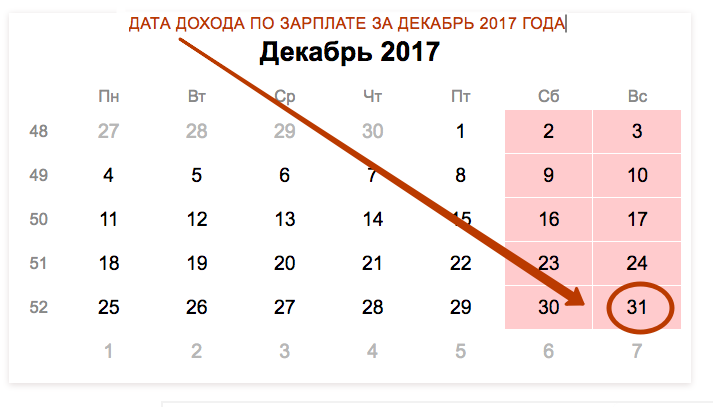

Предположим, что зарплата за декабрь была выдана 29 декабря 2017 года. В этот день работодатель еще не обязан исчислять и удерживать НДФЛ, поскольку зарплата становится доходом только в последний день месяца, за который она начислена – 31 декабря. Это следует из пункта 2 статьи 223 НК РФ. Несмотря на то что 31 декабря – это воскресенье, раньше этого срока ни исчислить, ни удержать НДФЛ нельзя (письма ФНС России от 16.05.2016 № БС-3-11/2169).

Датой получения дохода в виде зарплаты по трудовому договору является последний день месяца, за который она начислена (п. 2 ст. 223 НК РФ). Не ранее этого дня можно рассчитать НДФЛ со всей зарплаты, включая и ранее выданный аванс. Сумма аванса доходом для целей обложения НДФЛ не признается.

Как показать зарплату за декабрь в 6-НДФЛ за 2017 год: примеры

Расчет 6-НДФЛ за 2017 года организации и ИП (налоговые агенты) должны сдавать по форме, утвержденной Приказом ФНС России от 14.10.2015 № ММВ-7-11/450. Состав этой формы такой:

- Титульный лист;

- Раздел 1 «Обобщенные показатели»;

- Раздел 2 «Даты и суммы фактически полученных доходов и удержанного налога на доходы физических лиц».

НОВАЯ ФОРМА 6-НДФЛ С 25 МАРТА 2018 ГОДА

С 25 марта 2018 года можно применять только обновленный бланк. См. «Новая форма 6-НДФЛ за 2017 год».

На заполнении титульного листа декабрьская зарплата никак не отразится. Однако в заполнении основных разделов годового 6-НДФЛ необходимо учесть некоторые особенности. Приведем пример.

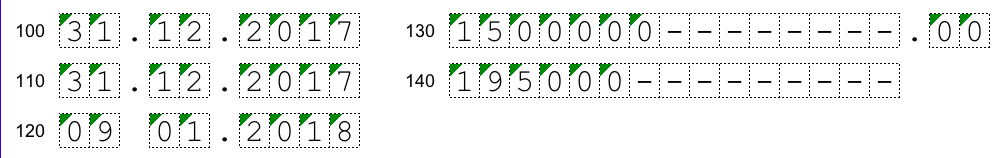

Организация всем своим работникам зарплату за декабрь выплатили досрочно – 29 декабря 2017 года. Общая сумма зарплаты – 1 500 000 рублей. С произведенной выплаты в этот же день был исчислен и удержан НДФЛ в сумме 195 000 рублей (1 500 000 x 13%). Эту сумму бухгалтер уплатил в бюджет в первый рабочий день 2018 года – 9 января.

При таких условиях в разделе 1 расчета 6-НДФЛ за 2017 год бухгалтеру правильно отразить зарплату так:

- добавить в строку 020 сумму декабрьской «зарплаты» (1 500 000 р.);

- добавить в строки 040 и 070 – исчисленный и удержанный НДФЛ (195 000 р.).

В разделе 2 расчета 6-НДФЛ за 2017 год декабрьская «зарплата», выплаченная 29 декабря, фигурировать никак не должна.

Декабрьскую зарплату, выплаченную в декабре 2017 год, нужно будет отразить в расчете за I квартал 2018 года в разделе 2. Объясняется это тем, что заполняя раздел 2, следует ориентироваться на дату, не позднее которой НДФЛ нужно перечислить в бюджет. То есть, выплаченный доход и удержанный НДФЛ нужно показывать в том отчетном периоде, на который приходится крайний срок для уплаты НДФЛ. Такие разъяснения даны в Письме ФНС России от 24.10.2016 № БС-4-11/20126. В нашем примере перечислить НДФЛ нужно в ближайший январский рабочий день – 9 января 2018 года. Поэтому в разделе 2 расчета за I квартал 2018 года декабрьскую зарплату нужно будет показать так:

- строка 100 – 31.12.2017 (дата получения дохода);

- строка 110 – 31.12.2017 (дата удержания НДФЛ);

- строка 120 – 09.01.2018 (дата перечисления НДФЛ в бюджет);

- строка 130 – 1 500 000 (сумма дохода);

- строка 140 – 195 000 (сумма НДФЛ).

Стоит заметить, что датой удержания налога по строке 110 раздела 2 расчета 6-НДФЛ за 1 квартал 2018 года будет именно 31, а не 29 декабря 2017 года (когда была произведена декабрьская выплата). Как мы уже сказали, именно 31 декабря 2017 года вы должны были начислить декабрьскую зарплату и зачесть ее в счет ранее выплаченного аванса (который, по сути, уже и был декабрьской зарплатой). Следовательно, при любой дате досрочной выплаты декабрьской зарплаты в декабре 2017 года в строке 110 расчета 6-НДФЛ за I квартал 20178 года всегда будет дата «31.12.2017».

ВЫВОД ПРО ДЕКАБРЬСКУЮ ЗАРПЛАТУ В ДЕКАБРЕ В 6-НДФЛ

Зарплату за декабрь, выплаченную в декабре 2017 года, покажите в разделе 1 годового расчета за 2017 год и в разделе 2 расчета за I квартал 2018 года. Ведь в разделе 1 вы отражаете данные по всем выплаченным доходам, вычетам, начисленному, удержанному и возвращенному НДФЛ за 2017 год. А декабрьскую зарплату вы выплатили в декабре. Поэтому ее нужно отразить в разделе 1 годового расчета. В разделе 2 указывают, на какую дату возник доход, когда налог нужно удержать и перечислить в бюджет. Поскольку срок уплаты НДФЛ с декабрьской зарплаты выпадает на первый рабочий день января (9 число), покажите выплату в разделе 2 расчета за I квартал 2018 год. Основание: письмо ФНС от 15.12.2016 № БС-4-11/24063.

Шпаргалка по отражению в 6-НДФЛ декабрьской зарплаты

Далее приведем единую шпаргалку о том, как заполнять в расчете 6-НДФЛ при выплате декабрьской зарплаты за 2017 год уже в декабре (до НГ). Независимо от даты выплате (29 декабря или ранее) 6-НДФЛ формируйте по следующей инструкции.

В раздел 1 расчета 6-НДФЛ за 2017 год включите:

- сумму начисленной зарплаты за декабрь 2017 года (стр. 020);

- сумму исчисленного с нее НДФЛ (стр. 040);

- сумму удержанного НДФЛ (стр. 070). Датой удержания налога будет 31 декабря 2017 года. Именно в этот день вы начислите зарплату и зачтете ее в счет ранее выплаченного аванса.

В разделе 2 расчета 6-НДФЛ за 2017 год информацию о зарплате за декабрь вообще не показывайте. Ее вы отразите в расчете за I квартал 2018 года. Вед при формировании раздела 2 требуется ориентироваться на дату, не позднее которой НДФЛ нужно перечислить в бюджет. То есть выплаченный доход и удержанный НДФЛ отразите в том отчетном периоде, на который приходится предельный срок для уплаты НДФЛ.

Для зарплаты за декабрь 2017 года, перечисленной в декабре, срок уплаты НДФЛ – первый рабочий день после 31 декабря 2017 года – 9 января 2018 года. Дело в том, что зарплату вы начислите только 31 декабря 2017 года. Деньги, которые выплатили за декабрь до 31 декабря – это аванс. Зачет начисленной зарплаты в счет аванса проведете 31 декабря 2017 года. Этот день и будет датой фактического получения дохода. А НДФЛ с зарплаты платят не позже дня, следующего за датой дохода. В разделе 2 расчета 6-НДФЛ за I квартал 2018 год распределите:

- строка100 «Дата фактического получения дохода» – 31.12.2017;

- строка 110 «Дата удержания налога» – 31.12 2017;

- строка 120 «Срок перечисления налога» – 09.01.2018;

- строка 130 «Сумма фактического полученного дохода» – сумму зарплаты за декабрь;

- строка 140 «Сумма удержанного налога» – сумма удержанного НДФЛ с зарплаты за декабрь.

Ошибочное заполнение: как 6-НДФЛ лучше не заполнять

Довольно распространена ситуация, когда работодатель перечислил работникам окончательную зарплату за декабрь в декабре 2017 года, но запутавших в многочисленных разъяснениях от ФНС не понимает, как нужно заполнять годовой 6-НДФЛ за 2017 год. Обратим внимание на одно из разъяснений, которое может ввести в заблуждение.

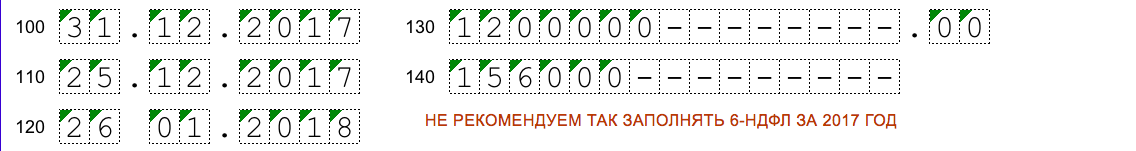

Предположим, что 25 декабря 2017 года организация перечислила работникам зарплату за декабрь в сумме 1 200 000 рублей. В этот же день был удержан НДФЛ в размере 156 000 рублей (1 200 000 x 13 %). Удержанная сумма была перечислена в бюджет на следующий день – 26 декабря 2017 года.

Чтобы выяснить, как правильно отразить декабрьскую зарплату в годовом 6-НДФЛ бухгалтер обратился к письму ФНС от 24.03.2016 № БС-4-11/5106. В нем рекомендовано удерживать НДФЛ в день фактической выдачи зарплаты (25 декабря), а перечислить удержанную сумму в бюджет на следующий день (26 декабря). Кроме этого, налоговики советуют эти же даты отражать в расчете 6-НДФЛ. Однако следовать таким рекомендациям и заполнять таким образом раздел 2 расчета 6-НДФЛ за 2017 год мы не рекомендуем.

И вот почему:

- расчет 6-НДФЛ за 4 квартал 2016 года, заполненный таким образом, может не пройти форматно-логический контроль и вернется с ошибкой «дата удержания налога не должна предшествовать дате фактической выплаты»;

- удержание НДФЛ из зарплаты до окончания месяца противоречит более поздним рекомендациям Минфина России в письме от 21.06.2016 № 03-04-06/36092.

При этом, не исключаем, что в подобном виде налоговики могут принять 6-НДФЛ за 2017 год на «бумаге». Если так произойдет, а инспекторы только потом обнаружат, что расчет заполнен «неправильно», то требовать представления уточенного 6-НДФЛ за 2017 год они не вправе. Дело в том, что если отражение операции в форме 6-НДФЛ не привело к занижению или завышению суммы налога, подлежащей перечислению, то представление уточненного расчета не требуется. При этом если указанная операция отражена в расчете по форме 6-НДФЛ за 2017 г., то данная операция повторно в расчете по форме 6-НДФЛ за I квартал 2018 г. не отражается (Письмо ФНС России от 15.12.2016 № БС-4-11/24065).

Если удержать НДФЛ из аванса за январь 2018 года

Возможно ситуация, когда НДФЛ с декабрьской зарплаты, выплаченной в декабре, бухгалтер удержал при следующей выплате дохода – с аванса за январь 2018 года. Как показать эту операцию в годовом расчете за 2017 год и нужно ли это вообще делать? Посмотрим на конкретную ситуацию.

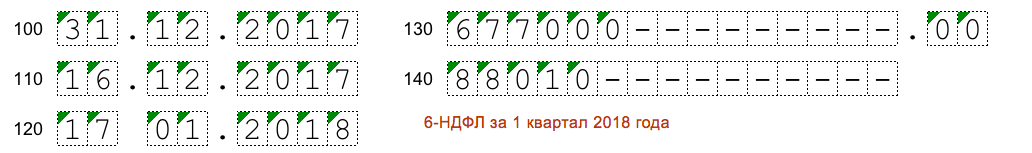

Организация перевела зарплату за декабрь 2017 года в декабре – 29 декабря в общей сумме 677 000 рублей. С выплаты бухгалтер не исчисляла и удерживал НДФЛ. Бухгалтер исчислил НДФЛ на 31 декабря 2017 года. Сумма налога получилась 88 010 рублей (677 000 x 13%). Эту сумму удержали с ближайшей выплаты – из аванса за январь 2018 года, выданного 16 января 2018 года.

При заполнении годового расчета зарплата за декабрь 2017 года перенесется в строку 020 расчета 6-НДФЛ за 2017 год, а НДФЛ с нее в строку 040 раздела 1 расчета 6-НДФЛ за 2017 год. Более того, в строку 080 попадет сумма 88 010, поскольку бухгалтер должен был удержать налог, но этого не сделал.

ОПАСНАЯ ЛОГИКА МИНФИНА

Минфин: до конца месяца нельзя признать, что работник получил доход в виде зарплаты. НДФЛ надо удержать при выплате доходов в денежной форме в следующем месяце (письмо от 21.03.2016 № 03-04-06/15565). Если вы платите зарплату до окончания месяца, получается, что НДФЛ с зарплаты за декабрь 2017 года надо удержать из аванса за январь 2018 года. Но это довольно странная и опасная, на наш взгляд, логика. При проверке налоговый инспектор может поинтересоваться: почему вы не удержали НДФЛ в декабре 2017 года, а отложили операцию на следующий налоговый период? Ведь возможность удержать НДФЛ при выплате декабрьской зарплаты была. Обоснованно ответить на такой вопрос, по всей видимости, будет довольно сложно.

Если декабрьский НДФЛ удержать из январского аванса, то в разделе 2 расчета 6-НДФЛ за I квартал 2018 года можно будет выделить так:

- строка 100 – 31.12.2017 (дата получения дохода);

- строка 110 – 16.01.2018 (дата удержания);

- строка 120 – 17.01.2018 (дата уплаты в бюджет);

- строка 130 –677 000 (сумма дохода);

- строка 140 – 88 010 (сумма НДФЛ).

Данный подход к формированию расчета 6-НДФЛ, на наш взгляд, не стоит расценивать логичным и верным, поскольку нарушено требование пункта 6 статьи 226 НК РФ, согласно которому НДФЛ с зарплаты по трудовому договору нужно перечислять не позднее дня, следующего за днем выплаты дохода. Соответственно в отношении декабрьской зарплаты по строке 120 должна быть дата не позднее 09.01.2018. Обозначенный выше пример заполнения также может вернуться налоговому агенту с пометкой «ошибка». Поэтому рекомендуем проконсультироваться в своей ИФНС, как они расценят подобный подход к отражению декабрьской зарплаты, выплаченной в декабре 2017 года.