Работодатель сделал перерасчет отпускных. Как отразить это в 6-НДФЛ? Приведем пример.

Как показывают отпускные в 6-НДФЛ

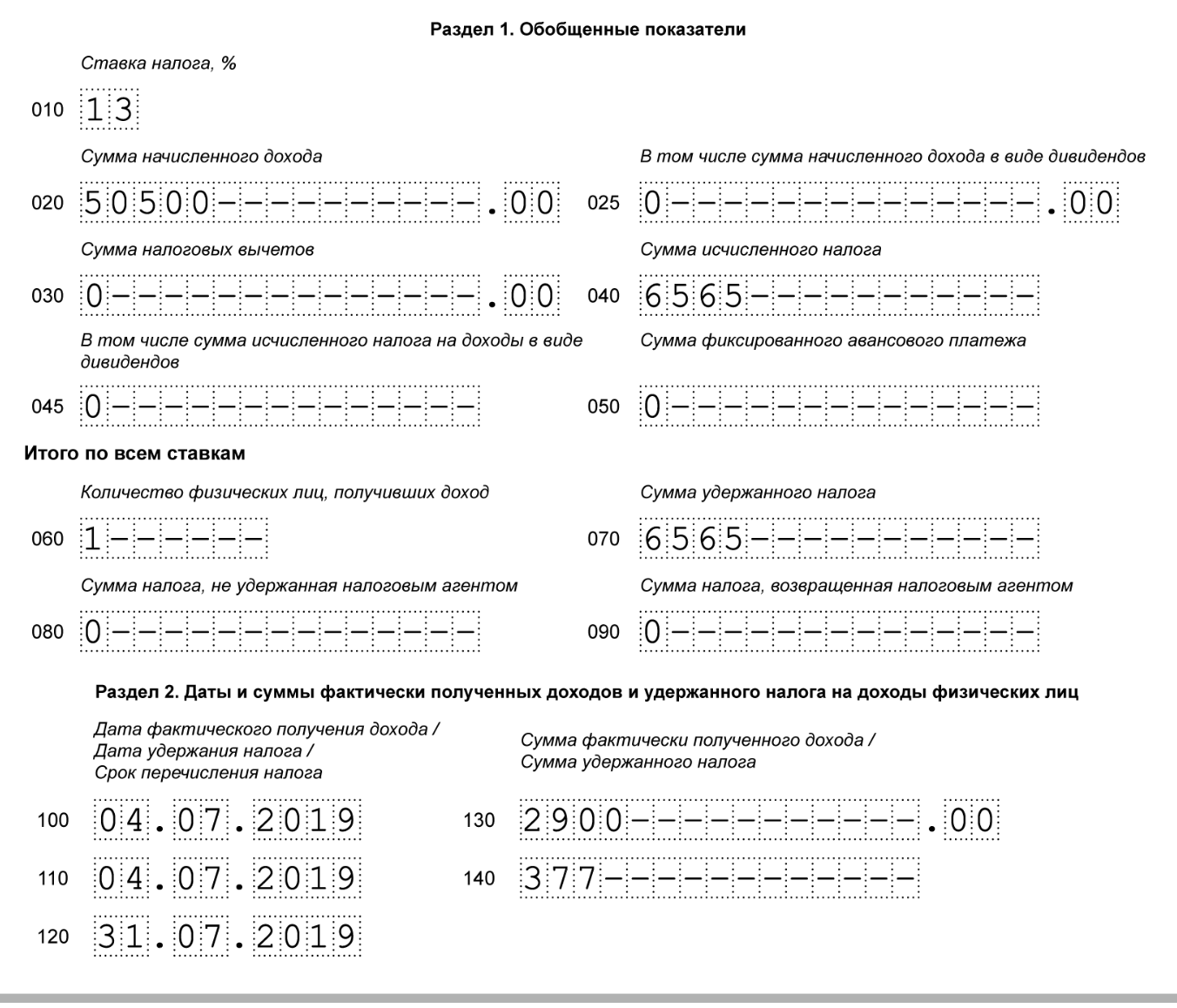

В целях исчисления НДФЛ для отпускных дата получения дохода – день их выплаты работнику (подп. 1 п. 1 ст. 223 НК РФ). Эту дату надо указывать по строке 100 раздела 2 расчета 6-НДФЛ. А срок перечисления НДФЛ в бюджет с отпускных – последний день месяца, в котором они выплачены работнику (п. 6 ст. 226 НК РФ). Если он выпадает на выходной день, то переносится на ближайший рабочий день (п. 7 ст. 6.1 НК РФ). И этот день указывается по строке 120 раздела 2 расчета 6-НДФЛ.

Доплата отпускных: что делать в 6-НДФЛ

Допустим, сумму отпускных нужно пересчитать и разницу доплатить. А не позднее последнего дня того же месяца направить в бюджет НДФЛ с доплаты (п. 6 ст. 226 НК). Что делать с 6-НДФЛ?

Сумму доначисленных отпускных в разделе 2 расчета 6-НДФЛ зафиксируйте отдельно от суммы до пересчета, поскольку у доплаты иная дата выплаты, а доходы в виде отпускных признают именно на дату выдачи (письмо Минфина от 26.01.2015 № 03-04-06/2187). В форме 6-НДФЛ для выплат с разными датами отдельные строки. А в разделе 1 доходы показывают нарастающим итогом. Поэтому отразите в нем общую сумму отпускных с учетом перерасчета (письмо ФНС от 24.05.2016 № БС-4-11/9248).

Пример: Человек ушел в отпуск на 28 дней с 05.06.2019. Отпускные выплачены 31.05.2019. 04.07.2019 работнику доплачены отпускные – 2 900 руб. Тогда же перечислен НДФЛ – 377 руб. Всего отпускные составили 50 500 руб., НДФЛ с них – 6 565 руб. Как зафиксировать операции в расчете 6-НДФЛ:

Если при перерасчете нужно уменьшить отпускные, в разд. 1 расчета укажите итоговые суммы с учетом уменьшенной суммы отпускных (Письма ФНС России от 24.05.2016 N БС-4-11/9248, от 13.10.2016 N БС-4-11/19483@, УФНС России по г. Москве от 12.03.2018 N 20-15/049940).