В данной статье – как в 2020 году отражать отпускные в расчете 6-НДФЛ с учетом последних разъяснений.

Правила и сроки по отпускным НК РФ

В общем случае для дохода в виде оплаты труда датой фактического получения дохода является последний день месяца, за который работнику начислен доход (п. 2 ст. 223 НК РФ).

Однако по отпускным эта дата определяется как день выплаты дохода (письмо Минфина России от 26.01.2015 № 03-04-06/2187). Напомним, что выплатить отпускные работодатель-налоговый агент обязан работнику не позднее 3 рабочих дней до начала отпуска (ст. 136 ТК РФ).

Дата удержания НДФЛ будет совпадать с датой выплаты дохода, ведь налоговый агент обязан удержать налог из доходов физлица при их фактической выплате (п. 4 ст. 226 НК РФ).

Срок перечисления НДФЛ с отпускных, т. е. крайняя дата, когда налоговый агент должен перечислить удержанный у физлица НДФЛ, — последний день месяца, в котором отпускные сотруднику были выданы.

Пример отражения отпускных в 6-НДФЛ в 2020 году

Отпускные показывайте в 6-НДФЛ за период, в котором они выплачены. Начисленные, но не выплаченные отпускные в расчет не включайте.

В разд. 1 укажите:

- в строке 020 – все отпускные, выплаченные в отчетном периоде, вместе с НДФЛ;

- в строках 040 и 070 – НДФЛ с выплаченных отпускных.

В разд. 2 покажите все отпускные, выплаченные в последнем квартале отчетного периода. Заполните отдельные блоки строк 100 – 140 для всех отпускных, выплаченных в один день, указав:

- в строках 100 и 110 – дату выплаты;

- в строке 120 – последний день месяца, в котором выплачены отпускные. Если это выходной, укажите первый рабочий день следующего месяца;

- в строке 130 – отпускные вместе с НДФЛ;

- в строке 140 – удержанный с отпускных налог.

Пример:

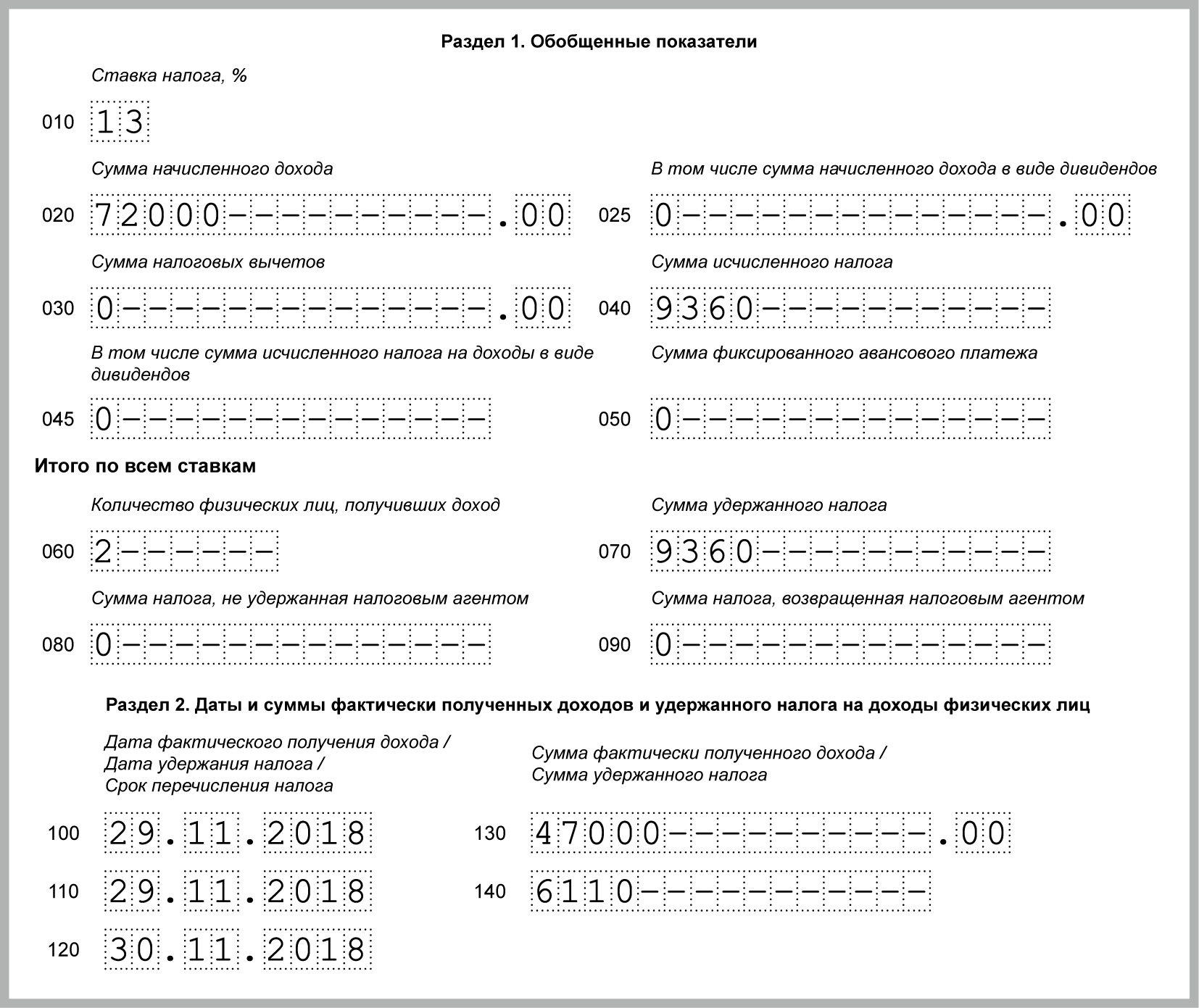

В декабре в отпуске были два работника. У первого отпуск начался 3 декабря, у второго – 24 декабря. Отпускные выплачены:

29.11.2018 первому работнику – 47 000 руб. НДФЛ с них 6 110 руб.;

20.12.2018 второму работнику – 25 000 руб. НДФЛ с них 3 250 руб.

НДФЛ с этих отпускных перечислен в день их выплаты.

Общая сумма отпускных, выплаченных за 4 квартал, – 72 000 руб. (47 000 руб. + 25 000 руб.), НДФЛ с них 9 360 руб. (6 110 руб. + 3 250 руб.).

В 6-НДФЛ за 2018 г. отпускные отражены так:

Отпускные, выплаченные 20.12.2018, в разд. 2 6-НДФЛ за 2018 г. показывать не надо. Эти отпускные будут отражены в разд. 2 6-НДФЛ за 1 квартал 2019 г.

Источник: Главная книга

Правила отражения отпускных в неоднозначеных ситуациях

Выплатили отпускные уже после того, как сотрудник ушел отдыхать

- строка 100 – дата выплаты отпускных;

- строка 110 – та же дата, что и по строке 100;

- строка 120 – последнее число месяца, в котором выплатили отпускные*;

- строка 130 – сумма дохода;

- строка 140 – сумма удержанного налога.

Выдать отпускные надо не позднее чем за три дня до ухода сотрудника в отпуск (ст. 136 ТК). Но даже если выдали деньги с опозданием, то дата дохода не меняется – это день фактической выдачи отпускных.

Если выплатили отпускные с опозданием, то сотруднику выдайте компенсацию – не менее 1/150 ставки ЦБ (ст. 236 ТК). Эта выплата не облагается НДФЛ, поэтому в расчете ее не отражайте

Выдали отпускные в последний день месяца

- строка 100 – дата выплаты отпускных;

- строка 110 – та же дата, что и по строке 100;

- строка 120 – последнее число месяца, в котором выплатили отпускные*;

- строка 130 – сумма дохода;

- строка 140 – сумма удержанного налога.

Доход в виде отпускных признают на дату выплаты, а НДФЛ перечисляют в последний день месяца, в котором выдали деньги сотруднику (п. 6 ст. 226 НК, письмо Минфина от 28.03.2018 № 03-04-06/19804).

Выплатили отпускные по отпуску, который переходит с одного месяца на другой

- строка 100 – дата выплаты отпускных;

- строка 110 – та же дата, что и по строке 100;

- строка 120 – последнее число месяца, в котором выплатили отпускные*;

- строка 130 – сумма дохода;

- строка 140 – сумма удержанного налога.

Сотрудник получает доход в виде отпускных в день выплаты денег (подп. 1 п. 1 ст. 223 НК). Неважно, на какие дни приходится сам отдых. Заполняйте выплату в одном блоке строк 100–140 в периоде, когда выдали отпускные.

Отпуск с последующим увольнением

Отпускные:

- строка 100 – дата выплаты отпускных;

- строка 110 – та же дата, что и по строке 100;

- строка 120 – последнее число месяца, в котором выплатили отпускные*;

- строка 130 – сумма дохода;

- строка 140 – сумма удержанного налога;

Зарплата:

- строка 100 – последний рабочий день перед отпуском;

- строка 110 – та же дата, что и по строке 100;

- строка 120 – следующий рабочий день после даты по строке 110;

- строка 130 – сумма дохода;

- строка 140 – сумма удержанного налога.