Причины неправильного указания ОКТМО

РФ официально имеет 89 крупных территориальных субъектов, подлежащих налогообложению. Код ОКТМО позволяет узнать, к какому объекту относится налогоплательщик. Он состоит из 8 арабских цифр.

К примеру, физлица и ИП по данному коду «привязаны» к месту своего жительства, а юрлица – официальному месту регистрации и фактического расположения. ОКТМО не относится к уникальным, и может быть одновременно у разных компаний, которые получают его автоматически.

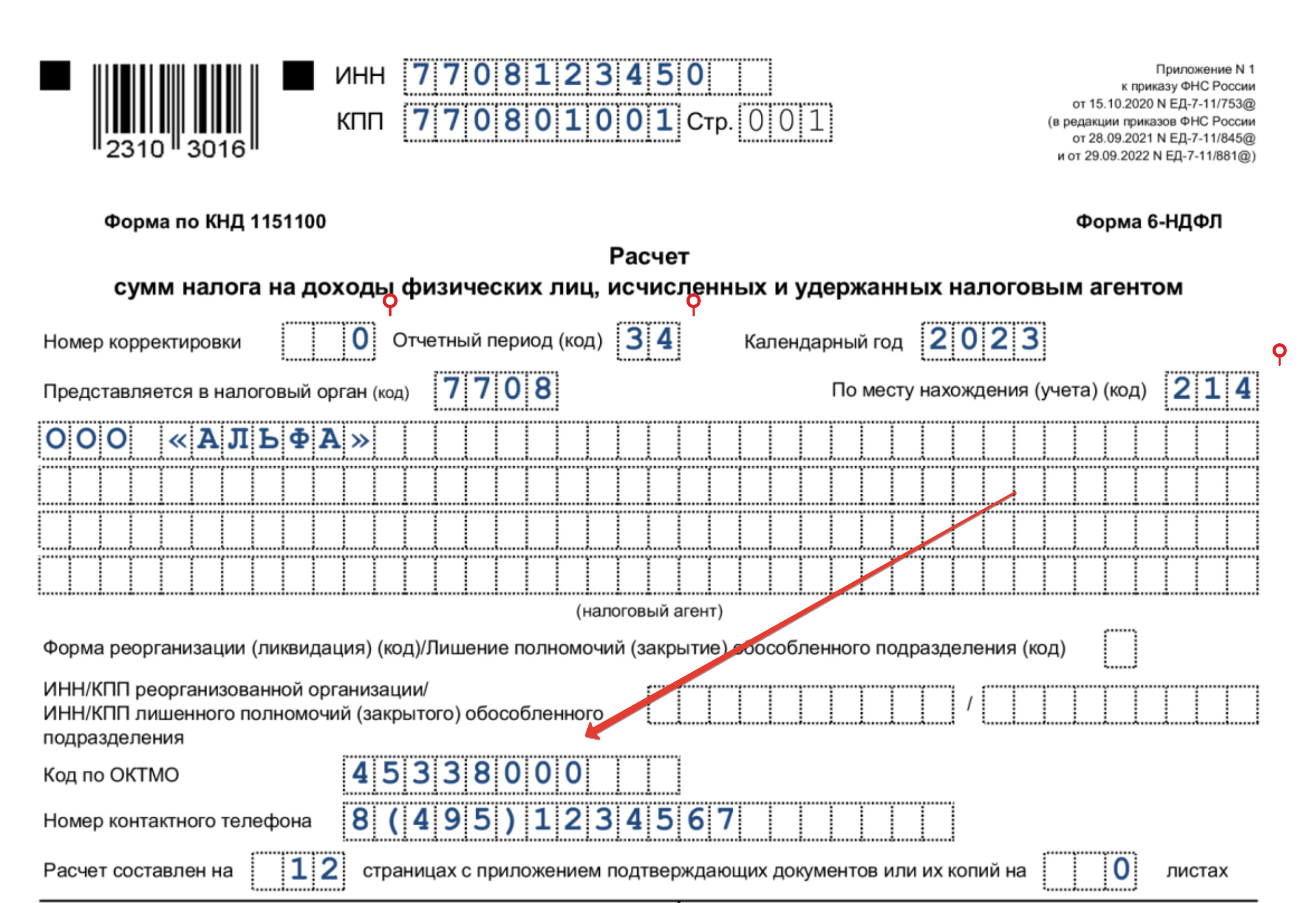

ОКТМО в заполняемой бухгалтером форме 6-НДФЛ, которая относится к ежеквартальному отчету, может быть неверно заполнена. Какие причины возможных ошибок?

- Внесение кода с ошибками и невнимательность при заполнении формы.

- Технические недоработки – например, неправильно полученный код, нехватка цифр в коде из-за сбоя техники, программные недочеты оргтехники.

- Некомпетентность в вопросе налогообложения у агента, когда одно и то же предприятие разделено на несколько подразделений, имеющих разные режимы налогообложения.

При оформлении отчетной формы 6-НДФЛ требуемый налоговым законодательством код можно найти в Общероссийском классификаторе (ОК 033-2013). По введенному ИНН или юридическому адресу можно быстро найти в поиске требуемую информацию. Перечень кодов утвержден Приказом Росстандарта № 159-ст, 14.06.2013 г.

Правовые последствия при сделанных ошибках

Основная информация по ОКТМО, как классификатора объектов административно-территориального деления государства РФ, есть в «Единой системе классификации и кодирования» (ЕСКК), утвержденной 14.12.2005 г.

Виды наказаний для налогоплательщиков, допустивших ошибки при оформлении отчетной документации, указаны в Письме ФНС № ГД-4-11/14515, 09.08.2016 г. К применению их на практике, из-за неправильного указания ОКТМО в отчетном документе по подоходному налогу, приводят такие последствия:

- Устранение ошибок путем принятия срочных мер, до истечения крайнего срока подачи 6-НДФЛ.

- Наступление негативных последствий из-за ошибочного ОКТМО в 6-НДФЛ (дополнительные проверки, полный аудит, штрафы и другие взыскания).

Неверно указанный ОКТМО не считается главной причиной неуплаты НДФЛ, но в форс-мажорных ситуациях (не было электричества, Интернета, техногенные проблемы, тяжелая болезнь агента и т.д.) предприниматели могут рассчитывать на смягчение наказания (ст. 112 НК). Но в новой заполняемой отчетной форме обязательно должен быть указан правильный код.

Как правильно выполнить правку ОКТМО?

Представленный алгоритм действий рекомендован для налогоплательщиков и контроллеров Письмом ФНС № ГД-4-11/14772, 12.08.2016 г. Бухгалтер предприятия обязан выполнить следующие действия при правке ОКТМО в 6-НДФЛ, указанного с нарушениями:

Законодательная норма Письма № ГД-4-11/14772 применяется теперь и к новой форме 6-НДФЛ, утвержденной Приказами ФНС: № ЕД-7-11/649@ и № ЕД-7-11/1@, которая уже действует при заполнении бухгалтерской отчетной документации за 1 квартал 2024 г. По итогу, исправление ошибочно указанного кода включает оформление двух дополнительных отчетов (для компании и для инспекторов ФНС).

Если ошибка в указании кода ОКТМО допускается в уведомлении по НДФЛ, то она исправляется таким же образом: обнуляется указанная сумма и подаются правильные данные.

Пример исправления неверного ОКТМО

Компания «Спектр» за 1 квартал отослала в ФНС заполненную форму 6-НДФЛ. ОКТМО был признан инспекторами ошибочным. Вместо одного кода был указан другой + не хватало одной цифры. Сроки сдачи документации уже прошли. В процессе разбирательства выяснилось, что в масштабах всего предприятия из-за энергетического коллапса, затронувшего весь населенный пункт, произошел сбой использованных бухгалтерских программ. Информация, поданная в отчетных документах была подана некорректно. При это все остальные пункты: число получателей дохода, начисленная оплата, законные вычеты, рассчитанный и удержанный НДФЛ соответствовали графам и документам. Налоговый инспектор не стал накладывать взыскания на предприятие, но бухгалтер в срочном порядке заполнил отчет с корректировкой. На первом листе отчета он указал пункт 001, отразил код ОКТМО, состоящий из 7 цифр (ошибочный), в разделах 1 и 2 (по всем графам) поставил «нуль».

Итоги внесения правок

Титульная часть варианта № 1 стала отличаться заполнением поля «Номер корректировки». Информация по разделам получилась полностью обнуленной. Корректировочный отчет был проверен аудиторами, налогоплательщиком было получено разрешение на заполнение другого отчета. Форму 6-НДФЛ переделали заново, как первичный отчет. ОКТМО в данном варианте был указан правильным, из ЕСКК, и содержал всю необходимую информацию по суммам и срокам. Обнаруженная в отчете ошибка была исправлена. Руководство компании «Спектр» было дополнительно проинформировано о том, что с 01.01.2024 г. потребуется сдавать по 2 уведомления/НДФЛ в месяц (Письмо Минфина № 03-04-06/24982, 26.05.2014 г.), с обновленной отчетной формой 6-НДФЛ и указанием авансовых платежей (Приказ ФНС № ЕД-7-11/1@, 09.01.2024 г.).

Вывод

Если в 6-НДФЛ вы неверно указали ОКТМО, то нужно сдать уточненный расчет 6-НДФЛ. Но нужно заполнить и сдать в налоговый орган два расчета 6-НДФЛ с учетом следующего:

- в одном расчете следует указать номер корректировки “0–“. В нем проставляют верные значения ОКТМО. Остальные строки переносят из первичного расчета;

- второй расчет подают с номером корректировки “1–“. ОКТМО указывают тот же, что и в ошибочном отчете. Во всех разделах расчета проставляют нули.

Внимание!