Наступает время отчетности и срок сдачи 6-НДФЛ за 1 квартал 2019 года. Какие особенности заполнения этого отчета в 2019 году? Новую или старую форму применять? Что изменилось в заполнении? Как отразить переходящие выплаты: как показать зарплату за декабрь 2018 года, выплаченную в январе 2019 года? Как отразить зарплату за март 2019 года, выплаченную в апреле 2019 года? Ответим на вопросы, приведем примеры и образец заполнения 6-НДФЛ за 1 квартал 2019 года.

Кто должен отчитаться за 1 квартал 2019 года

Представить в ИФНС расчет по форме 6-НДФЛ за 1 квартал 2019 года должны все налоговые агенты (п. 2 ст. 230 НК РФ) – это, чаще всего, работодатели (компании и ИП), выплачивающие доходы по трудовым договорам. Ими также ими считаются заказчики, выплачивающие доходы исполнителям на основании гражданско-правовых договоров (например, подряда или оказания услуг).

А если выплат в 1 квартале 2019 года не было?

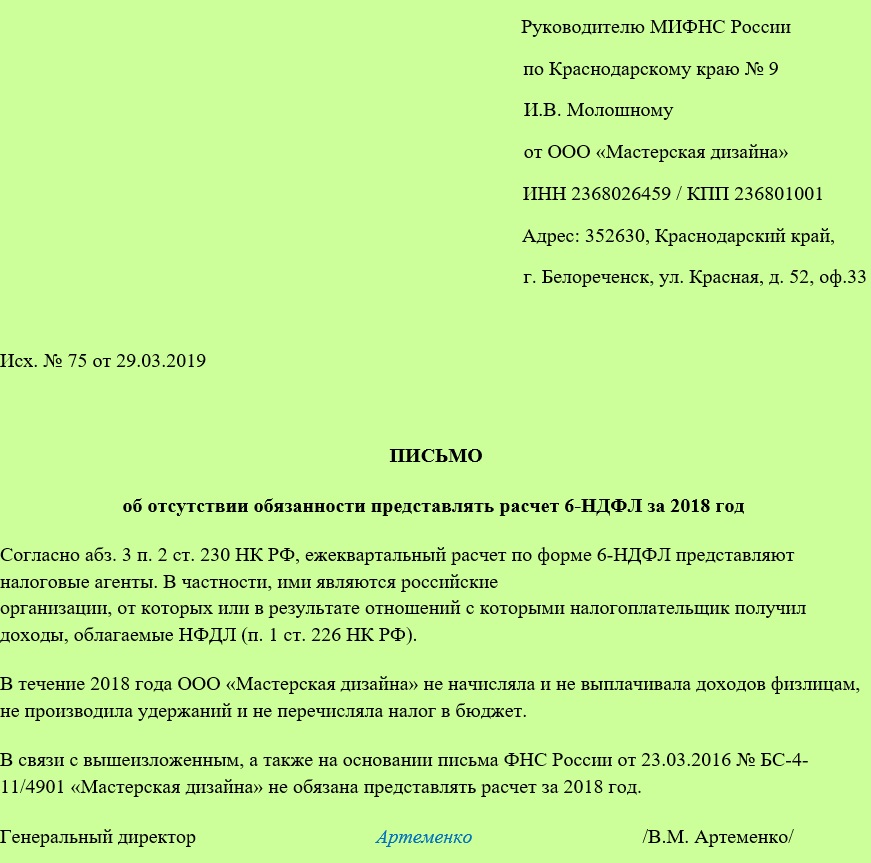

Если в 1 квартале 2019 года организация или ИП не начисляли и не выплачивали «физикам» никаких доходов, не удерживали НДФЛ и не перечисляли налог в бюджет, то сдавать расчет 6-НДФЛ за 1 квартал не требуется. Ведь в такой ситуации организация или ИП не признается налоговым агентом. Однако заметим, что организация (или предприниматель) вправе представить в ИФНС нулевой расчет. Или же – направить письмо об отсутствии обязанностей по сдаче отчета:

Если зарплата начисляется, но не выплачивается

Если фактических выплат в 1 квартале 2019 года в пользу физических лиц не было, но бухгалтер начисляет зарплату, то 6-НДФЛ необходимо сдать. Ведь с признанного дохода нужно исчислить НДФЛ. Даже если он еще не выплачен (п. 3 ст. 226 НК РФ). В подобной ситуации в 6-НДФЛ потребуется показать начисленный в 1 квартале 2019 год доход и НДФЛ, который не был удержан.

Срок сдачи 6-НДФЛ за 1 квартал 2019 года

Сроки сдачи формы 6-НДФЛ в налоговую инспекцию зависят от того, по итогам какого отчетного периода организации и ИП представляют отчет: 1 квартал, полугодие, девять месяцев или год.

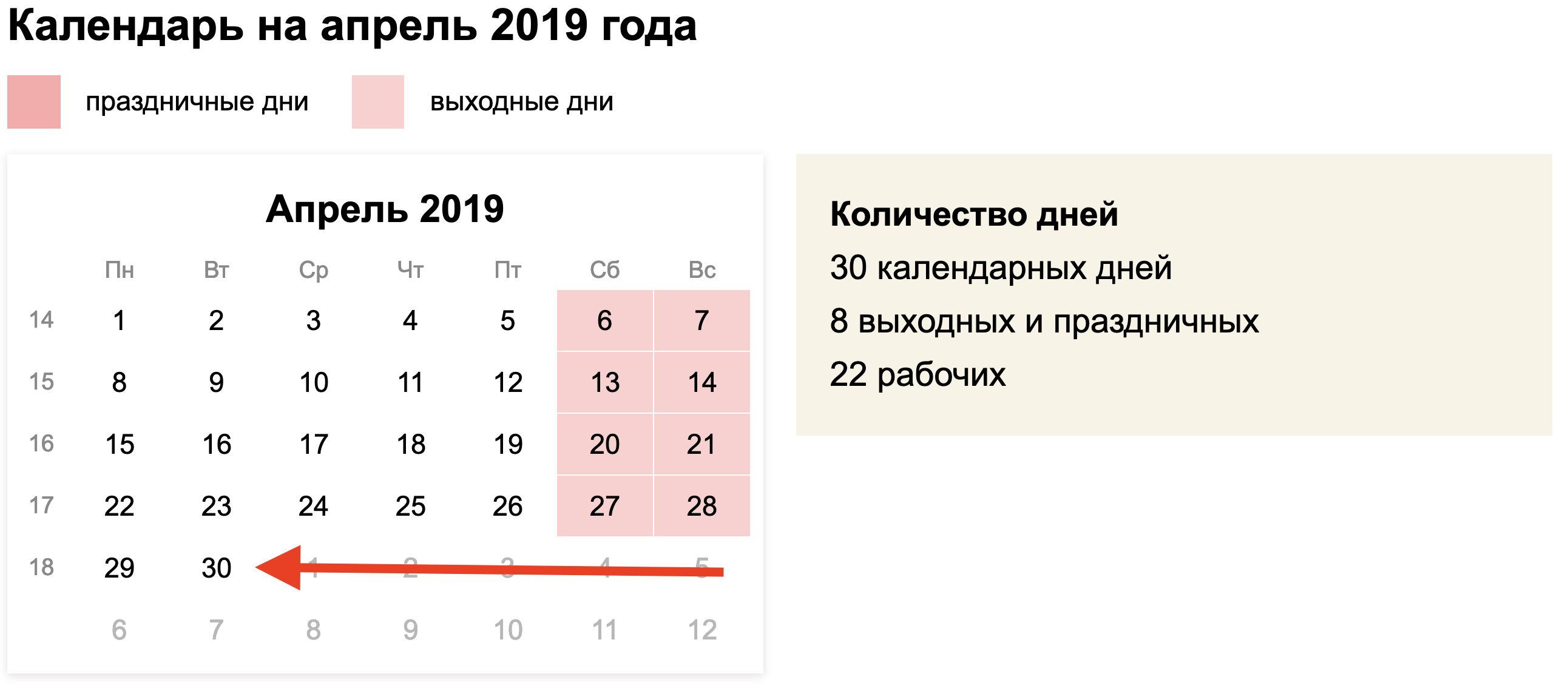

За 1 квартал, полугодие, девять месяцев расчет нужно сдавать к последнему числу месяца, следующего за отчетным периодом. То есть не позже 30 апреля, 31 июля и 31 октября.

| Отчетный период | Крайний срок представления |

|---|---|

| За 2018 год | 1 апреля 2019 года |

| 1 квартал 2019 года | 30 апреля 2019 года |

| Первое полугодие 2019 года | 31 июля 2019 года |

| 9 месяцев 2019 года | 31 октября 2019 года |

Следовательно, передать в ИФНС отчет за 1 квартал 2019 года следует не позднее 30 апреля 2019 года.

Куда направлять отчет за 1 квартал 2019 года

Расчет 6-НДФЛ за 1 квартал 2019 года сдавайте в ИФНС по месту учета (п. 2 ст. 230 НК РФ). Чаще всего, организации представляют 6-НДФЛ в инспекции, где они состоят на учете, по своему местонахождению, а ИП – по местожительству (п. 1 ст. 83 и ст. 11 НК РФ). Однако если сотрудники обособленных подразделений получают от этих подразделений доходы, то 6-НДФЛ нужно сдать по местонахождению подразделений. Также см. «Куда сдавать расчет 6-НДФЛ».

Каким способом передавать отчет

Расчеты 6-НДФЛ за 1 квартал 2019 года направляйте налоговикам в электронном виде по телекоммуникационным каналам связи. «На бумаге» отчетность можно сдать в единственном случае – если в течение первого квартала количество физлиц (получателей доходов) было меньше 25 человек. Это следует из положений абзаца 7 пункта 2 статьи 230 НК РФ.

Какие выплаты включаются в 6-НДФЛ за 1 квартал 2019 года

В 6-НДФЛ за 1 квартал 2019 года следует зафиксировать все доходы, по отношению к которым организация или ИП признается налоговым агентом. Такими доходами является, например, заработная плата, все виды премий, выплаты по гражданско-правовым договорам, пособия, отпускные, дивиденды.

Однако необлагаемые доходы по статье 217 Налогового кодекса РФ в расчете показывать не нужно. При этом учтите особенность по доходам, которые не облагаются НДФЛ в пределах установленных нормативов (письмо ФНС России от 01.08.2016 № БС-4-11/13984).

Какой бланк 6-НДФЛ за 1 квартал 2019 года использовать

За 1 квартал 2019 года составляйте 6-НДФЛ по форме, которая утверждена приказом ФНС от 14.10.2015 № ММВ-7-11/450. В этом же документе есть электронный формат отчета и порядок его заполнения.

Расчет 6-НДФЛ все так же состоит из титульного листа и двух разделов:

- раздел 1 «Обобщенные показатели»;

- раздел 2 «Даты и суммы фактически полученных доходов и удержанного налога на доходы физических лиц».

Далее расскажем о заполнении 6-НДФЛ за 1 квартал 2019 года.

Общий подход к заполнению 6-НДФЛ за 1 квартал 2019 года

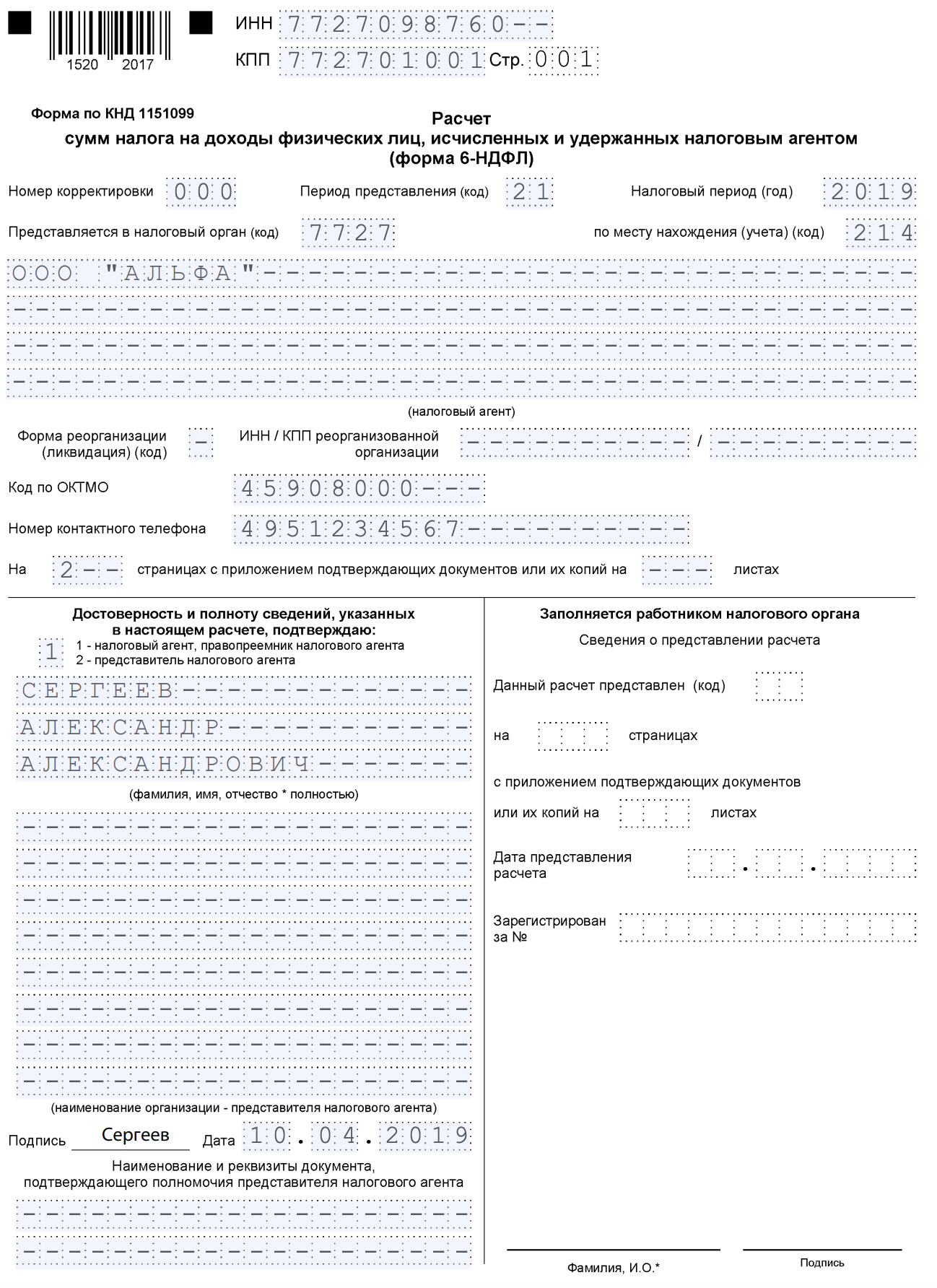

Титульный лист

При составлении 6-НДФЛ за 1 квартал 2019 года в верхней части титульного листа нужно отметить ИНН, КПП и сокращенное название организации (если сокращенного нет – полное). Если же требуется сдать расчет в отношении физлиц, получивших выплаты от обособленного подразделения, то проставьте КПП «обособки». Индивидуальным предпринимателям, адвокатам и нотариусам нужно отметить только свой ИНН.

В строке «Номер корректировки» года отметьте «000», если 6-НДФЛ за 1 квартал 2019 года сдается впервые. Если же сдается уточненный расчет, то отражают соответствующий номер корректировки («001», «002» и т. д.).

По строке «Период представления (код)» укажите 21 – это означает, что вы сдаете именно 6-НДФЛ за 1 квартал 2019 года. В графе «Налоговый период (год)» отметьте год – 2019.

Укажите код подразделения ИФНС, в которую направляется отчетность и код по строке «По месту нахождения (учета)». Этот код покажет, почему вы сдаете 6-НДФЛ именно сюда. Большинство налоговых агентов отражают такие коды:

- 212 – при сдаче расчета по месту учета организации;

- 213 – при сдаче расчета по месту учета организации в качестве крупнейшего налогоплательщика;

- 220 – при сдаче расчета по месту нахождения обособленного подразделения российской организации;

- 120 – по месту жительства ИП;

- 320 – по месту ведения деятельности предпринимателя на ЕНВД или патентной системе налогообложения.

В строке «Достоверность и полноту сведений, указанных в настоящем расчете, подтверждаю» укажите:

- 1 – если расчет 6-НДФЛ за 1 квартал 2019 года подписывает сам налоговый агент или его законный представитель (например, индивидуальный предприниматель или руководитель организации). Также нужно указать фамилию, имя, отчество налогового агента (его законного представителя);

- 2 – если расчет 6-НДФЛ за 1 квартал 2019 года подписывает представитель по доверенности. В этом случае нужно указать фамилию, имя, отчество лица либо наименование организации-представителя.

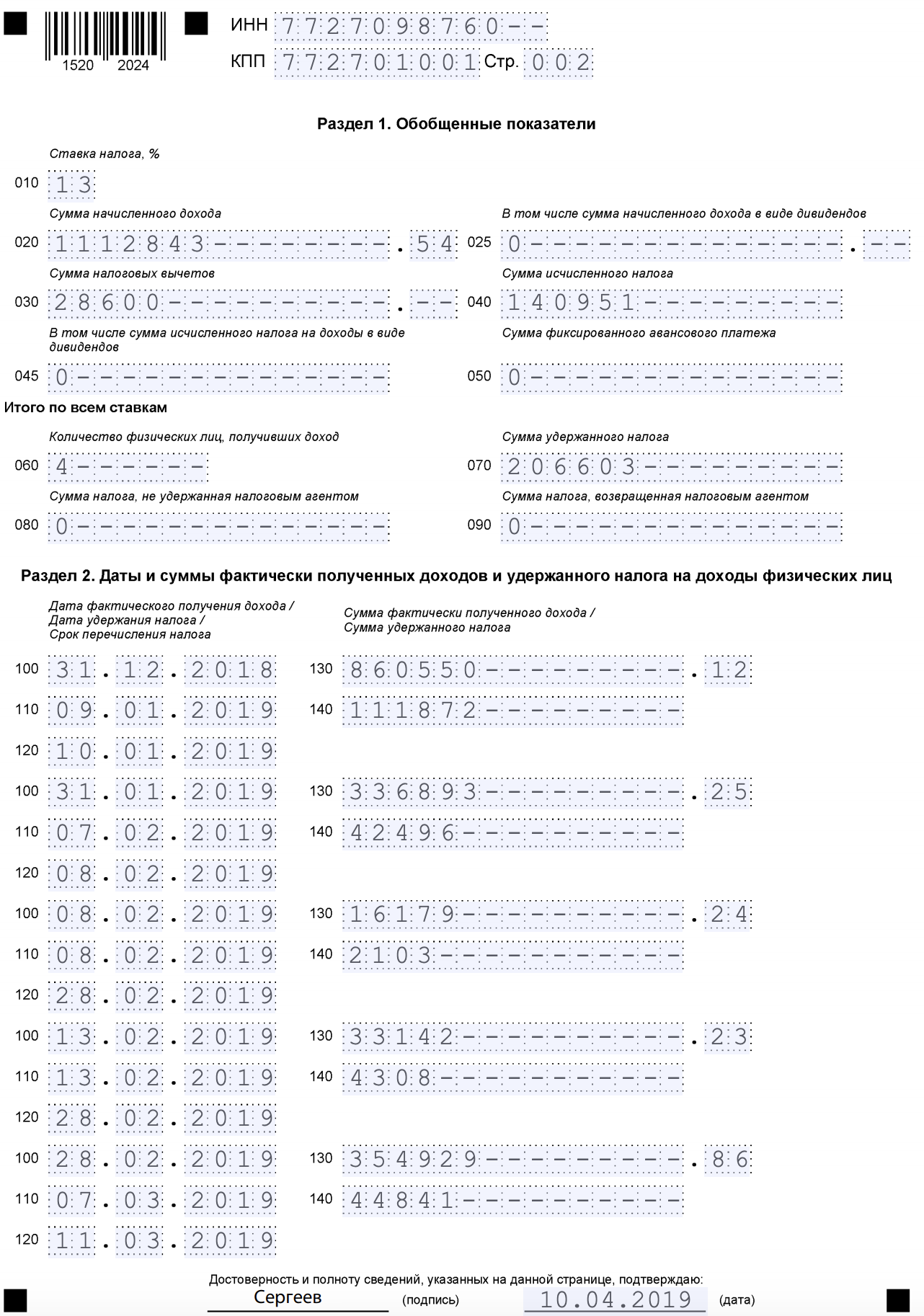

Раздел 1 “Обобщенные показатели”

Раздел 1 в составе 6-НДФЛ за 1 квартал 2019 года заполняйте нарастающим итогом с начала 2019 год года до конца марта (январь, февраль, март).

- В строке 010 – покажите ставку НДФЛ (для каждой ставки формируется свой раздел 1).

- В строке 020 покажите все доходы физлиц с начала 2019 года года.

- В строке 030 укажите вычеты по доходам из строки 020, а в строке 040 – исчисленный с них НДФЛ.

- Строки 025 и 045 заполняйте, только если платили дивиденды. А строку 050 – если есть иностранные работники с патентом.

- В строке 060 укажите число людей, чьи доходы вы отразили в 6-НДФЛ. Работников, у которых не было облагаемых доходов, не учитывайте.

- В строку 070 включите НДФЛ, удержанный с начала 2019 года года.

- В строке 080 покажите только тот НДФЛ, который вы вообще не можете удержать.

- Строку 090 заполняйте, если возвращали налог работникам.

Если применяете разные ставки НДФЛ, на каждую заполните отдельный блок строк 010 – 050. А в строках 060 – 090 укажите суммированные данные по всем ставкам.

Раздел 2 <Даты и суммы>

В разделе 2 отчета 6-НДФЛ за 1 квартал 2019 года указывают:

- даты получения и удержания НДФЛ;

- крайний срок, установленный НК РФ для перечисления НДФЛ в бюджет;

- суммы фактически полученных доходов и удержанного НДФЛ.

В разделе 2 расчета за 1 квартал 2019 года следует отражать сведения только за три месяца (январь, февраль и март 2019 года). При этом отразить нужно только те выплаты, по которым срок перечисления налога наступает именно в этом периоде. Поэтому в разделе 2 особое внимание нужно уделять датам выплат и удержания налога.

Поясним заполнение основных строк раздела 2 в таблице:

| Строка | Заполнение |

| 100 | Даты фактического получения доходов. К примеру, для зарплаты – это последний день месяца, за который начислена зарплата. Для некоторых других выплаты – иные даты (п.2 ст. 223 НК РФ). |

| 110 | Даты удержания НДФЛ. |

| 120 | Даты, не позднее которых НДФЛ должен быть перечислен бюджет (п. 6 ст. 226, п. 9 ст. 226.1 НК РФ). Обычно, это день, следующий за днем выплаты дохода. Но, допустим, для больничных пособий и отпускных выплат срок перечисления налога в бюджет другой: последнее число месяца, в котором производились такие выплаты. Если срок перечисления налога приходится на выходной день, в строке 120 указывается ближайший за ним рабочий день (п. 7 ст. 6.1 НК РФ). |

| 130 | Сумма дохода (в том числе, НДФЛ), который получен на дату, указанную по строке 100.Также см. «Строка 130 6-НДФЛ на вычеты не уменьшается». |

| 140 | Сумму налога, которая удержана на дату по строке 110. |

Пример заполнения 6-НДФЛ за 1 квартал 2019 года

Приведем условия примера для формирования 6-НДФЛ за 1 квартал 2019 года.

В I квартале 2019 года произведены следующие операции:

- 09.01.2019 выплачена зарплата за декабрь 2018 г. и премии по итогам года в общей сумме 860 550,12 руб., с указанных доходов удержан и перечислен НДФЛ – 111 872 руб.;

- 31.01.2019 начислена зарплата за январь суммарно по всем работникам – 336 893,25 руб., предоставлены стандартные вычеты суммарно – 10 000 руб., с зарплаты исчислен НДФЛ в размере 42 496 руб.;

- 07.02.2019 выплачена зарплата за январь, НДФЛ с нее удержан и перечислен в бюджет;

- 08.02.2019 начислены и выплачены отпускные в размере 16 179,24 руб., исчислен и удержан НДФЛ с них в размере 2 103 руб.;

- 13.02.2019 начислены и выплачены отпускные в размере 33 142,23 руб., исчислен и удержан НДФЛ с них в сумме 4 308 руб.;

- 28.02.2019 с отпускных, выплаченных в феврале, перечислен в бюджет НДФЛ в сумме 6 411 руб.;

- 28.02.2019 начислена зарплата за февраль суммарно – 354 929,86 руб., предоставлены стандартные вычеты – 10 000 руб., исчислен НДФЛ с зарплаты за февраль в размере 44 841 руб.;

- 07.03.2019 выплачена зарплата за февраль, НДФЛ с нее удержан и перечислен в бюджет;

- 28.03.2019 начислено и выплачено пособие по временной нетрудоспособности – 7 557,85 руб., начислен и удержан НДФЛ с него в размере 983 руб.;

- 31.03.2019 начислена зарплата за март суммарно по всем работникам – 364 141,11 руб., предоставлены стандартные вычеты суммарно – 8 600 руб., с зарплаты исчислен НДФЛ в размере 46 220 руб.

Также ООО ” 01.04.2019 перечислило в бюджет НДФЛ с пособия по временной нетрудоспособности, выплаченного в марте. Зарплата за март выплачена 05.04.2019, НДФЛ с нее удержан и перечислен в бюджет. В таком случае пример заполнения 6-НДФЛ за 1 квартал 2019 года будет выглядеть так:

Проверка 6-НДФЛ за 1 квартал 2019 года

Проверить правильность заполнения расчета можно при помощи контрольных соотношений, разработанных ФНС (Письмо ФНС от 10.03.2016 N БС-4-11/3852@). Кроме того, можно воспользоваться контрольными соотношениями для проверки расчета по страховым взносам (Письмо ФНС от 29.12.2017 N ГД-4-11/27043@), чтобы сопоставить показатели 6-НДФЛ и РСВ.

Ответственность в 2019 году

Если не сдать расчет или сдали с опозданием, то штраф – 1000 руб. за каждый полный или неполный месяц со дня для подачи расчета (п. 1.2 ст. 126 НК). Период просрочки рассчитают начиная с этого дня до даты, когда вы представили расчет (лично, через представителя, по почте или по Интернету).

Если не сдать расчет в течение 10 дней с установленной даты, налоговая инспекция также вправе заблокировать банковский счет налогового агента (п. 3.2 ст. 76 НК). ФНС разъяснила это в письме от 09.08.2016 № ГД-4-11/14515.

Если же в 6-НДФЛ за 1 квартал 2019 года инспекторы выявят недостоверные сведения, то штраф за каждый расчет с такими данными составит 500 руб. Но если вы сами выявите «недостоверную» ошибку и сдадите уточненный 6-НДФЛ, то штрафов не будет (ст. 126.1 НК).

Заметим, что к ответственности могут привлечь не только организацию, но и ответственных сотрудников (например, руководителя и бухгалтера): штраф от 300 до 500 руб. (ст. 15.6 КоАП).