Затем аббревиатуру «2-НДФЛ» была удалена из наименования документа. Но название используется в разговоре не только бухгалтеров, экономистов, банковских работников, но и простых людей. С 2021 года документ перестал быть самостоятельным. Он входит в состав годового отчета в ИФНС 6-НДФЛ.

В статье продолжим называть справку 2-НДФЛ. Работники компаний нередко заказывали справку в бухгалтерию для оформления кредитов, поэтому второй по полярности вопрос, справку 2-НДФЛ – где получить. В статье ответим на него.

Согласно п. 2 статьи 230 НК РФ предприятия и ИП, которые выплачивают доход ФЛ, предоставляют в ИФНС информацию о выплачиваемых суммах, исчисленном, удержанном, уплаченном в бюджет НДФЛ. Это делается при помощи справки 2-НДФЛ.

Основные понятия: что значит справка 2-НДФЛ и что она отражает

С 2021 официально справка 2-НДФЛ не выдается. Ее заменил документ о доходах и суммах налога ФЛ, который был утвержден Приказом ФНС. Налоговая служба разъясняет, что справка необходима для отражения данных об источнике дохода (в качестве него в большинстве случаев выступают работодатели, которые именуются налоговыми агентами), заработной плате и удержанном НДФЛ за налоговый период. Согласно 216 статьи НК РФ он составляет календарный год.

В справке отражены все доходы, которые получило физическое лицо. Если гражданин получил доход, который согласно налоговому закону не облагаются налогом, то сумма не фиксируются в справке.

2-НДФЛ в 2024 году

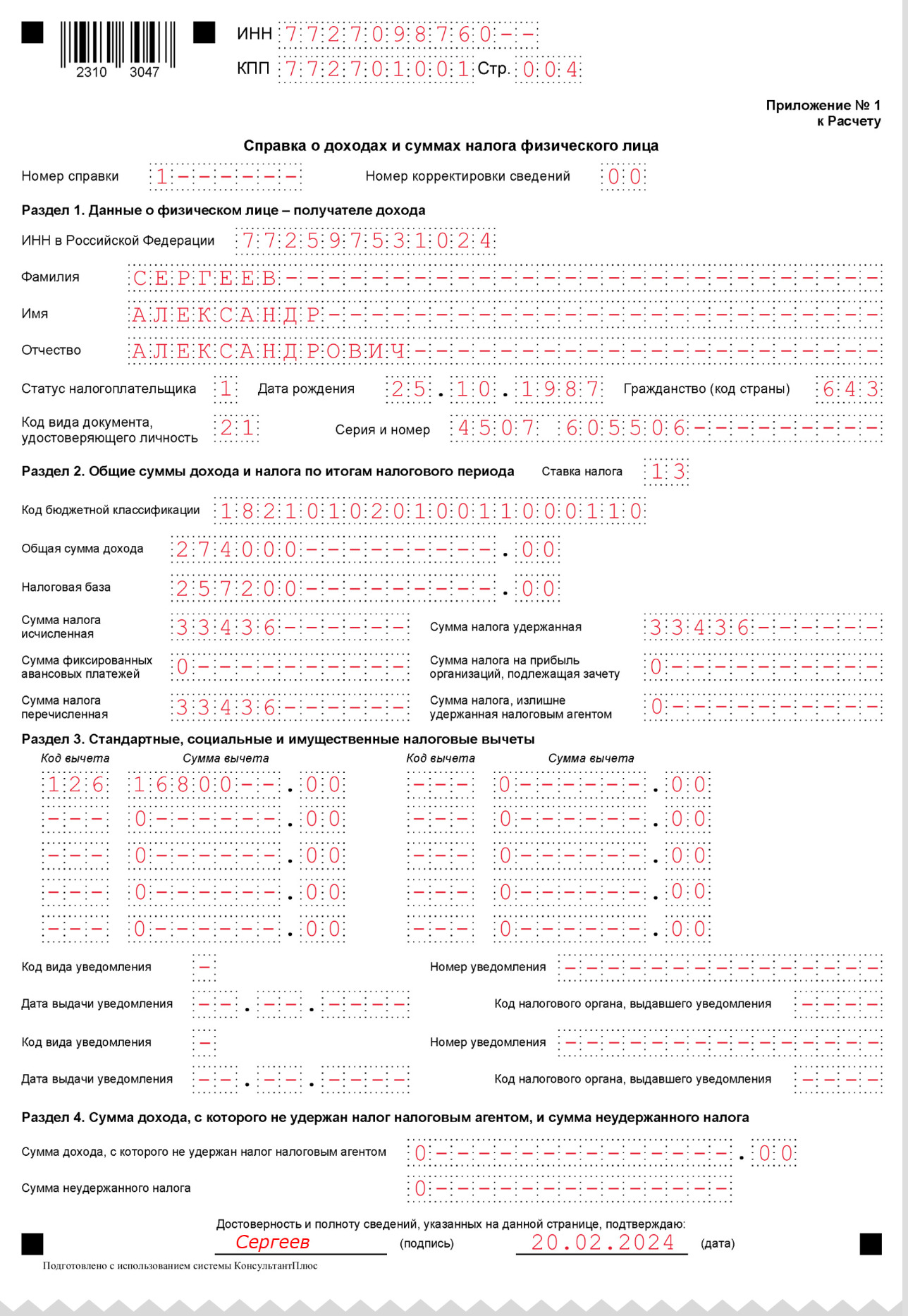

Приказом ФНС России N ЕД-7-11/753@ был утвержден расчет 6-НДФЛ и введен действующий документ о доходах и суммах налога ФЛ, который стал выдаваться вместо 2-НДФЛ.6-НДФЛ – форма, при помощи которой предприятия отчитываются перед контролирующими органами о доходах сотрудников. В справке предусмотрено приложение – «Справка о доходах и суммах налога физического лица», которое не считается аналогом 2-НДФЛ. Поэтому не надо их путать.

Справки о доходах в составе 6-НДФЛ предприятия предоставляют как отчетные документы ежегодно: после окончания календарного года, до 25 февраля следующего года. Такая отчетность позволяет налоговым органам знать, какой доход получает официально работающий гражданин в России и какая сумма налога с выплат должна быть оплачена. Работодатели: ЮЛ и ИП, должны сдать форму за 2023 год не позднее 26 февраля (так как 25.02.2024 – выходной).

Где взять 2-НДФЛ сотрудникам и сроки выдачи

Согласно 230 статье НК РФ работодатель обязан предоставить документ по заявлению от сотрудника. Заявление составляется в произвольной форме. Многие предприятия выдают документ по устной просьбе работника.

Образец заявления:

Генеральному директору ООО «ВладМетСервис»

Крутову К.Г.

от электромонтера Прошкина П.Р.

Заявление

Прошу мне выдать справку о доходах и суммах налога физического лица за 2022 год в соответствии ст. 230 НК РФ.

Прошкин П.Р. 12.08.2024

Попросить в устной форме или подать заявления о предоставлении документа сотрудник может в любой момент. Лица, которые уволились или были уволены из компании, тоже имеют право обратиться к бывшему работодателю. Компания обязана выдать справку, если гражданин работал в предыдущем году.

Согласно 62 статьи ТК РФ работодатель должен подготовить и выдать документ в течение трех рабочих дней со дня письменного обращения сотрудника.

За какой период справки 2-НДФЛ выдаются

Компании сдают документы в налоговую инспекцию каждый год и отражают информацию за прошедшие 12 месяцев. Работник в 2024 году может получить справку за 2023, 2022, 2021 или другие года. Если сотруднику необходимо заполнение 2-НДФЛ 2024 (документ за текущий год), то бухгалтер может это сделать. В этом случае в документе будет содержаться только сведения с начала года по прошедший месяц.

Как заказать онлайн

В некоторых случаях необходим документ с данными двухлетней или трехлетней давности. Справку можно запросить у работодателя. Но это не всегда удобно, иногда сложно или процесс сопровождается трудностями. Возникает вопрос, где заказать справку 2-НДФЛ. Услуга доступна в режиме онлайн. Дистанционно можно получить документ двумя способами через личный кабинет на портале Госуслуги или сайте ФНС.

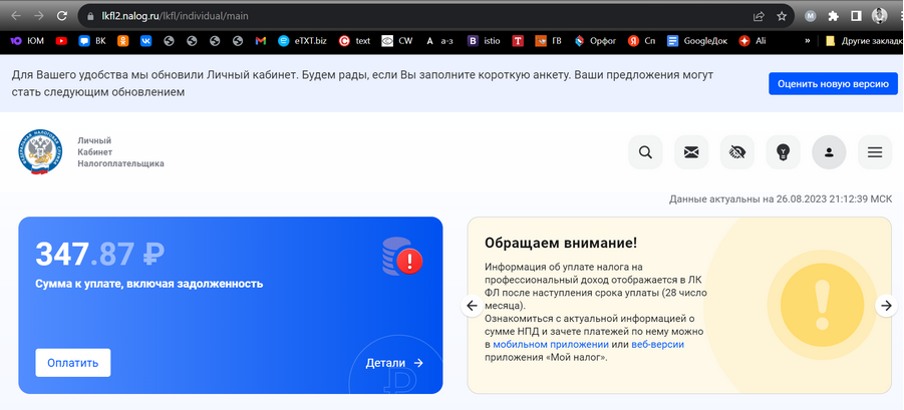

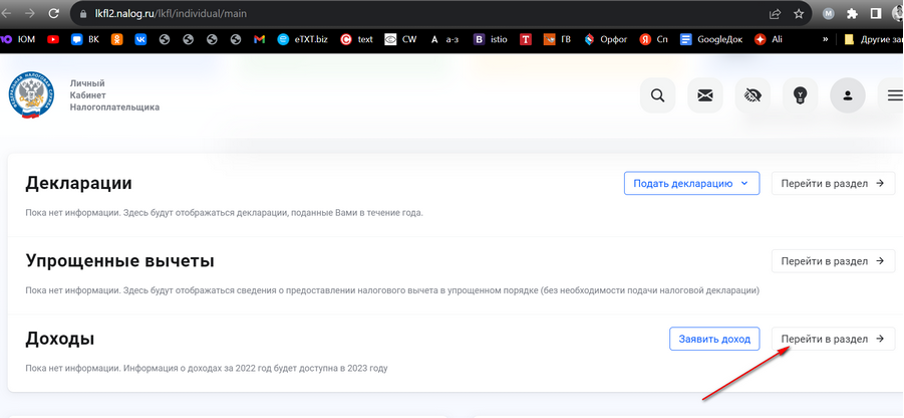

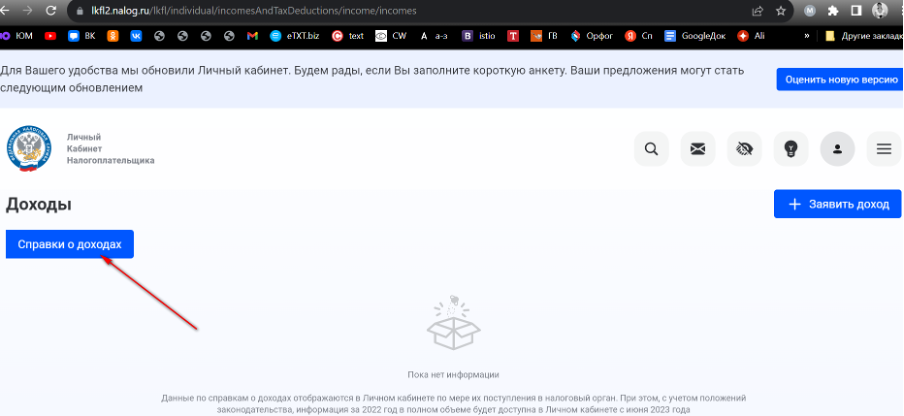

Как получить через сайт налоговой инспекции

После сдачи предприятиями отчетности, включая информацию о доходах персонала за истекший год, налоговый орган обрабатывает и хранит информацию. Поэтому на сайте ФНС появляется справка 2-НДФЛ. Если у гражданина было несколько официальных мест трудоустройства, то документов будет несколько – по одному от каждого работодателя.

Как найти и скачать:

Пользователь задает необходимый год. Затем можно просмотреть и сохранить документ на компьютере. Скаченную с сайта налоговой инспекции справку можно отправить при необходимости по электронной почте. Электронная подпись интегрирована в документ.

Где взять справку 2-НДФЛ на Госуслугах

Порядок действия на портале:

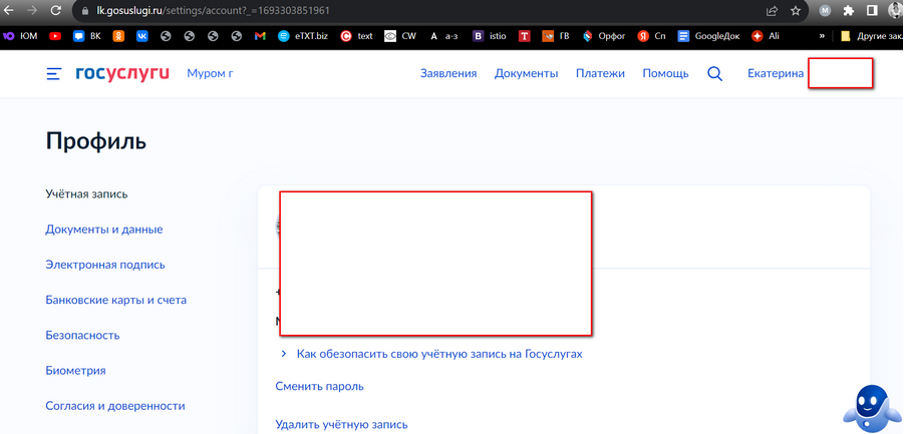

Шаг 1: Зайти в личный кабинет.

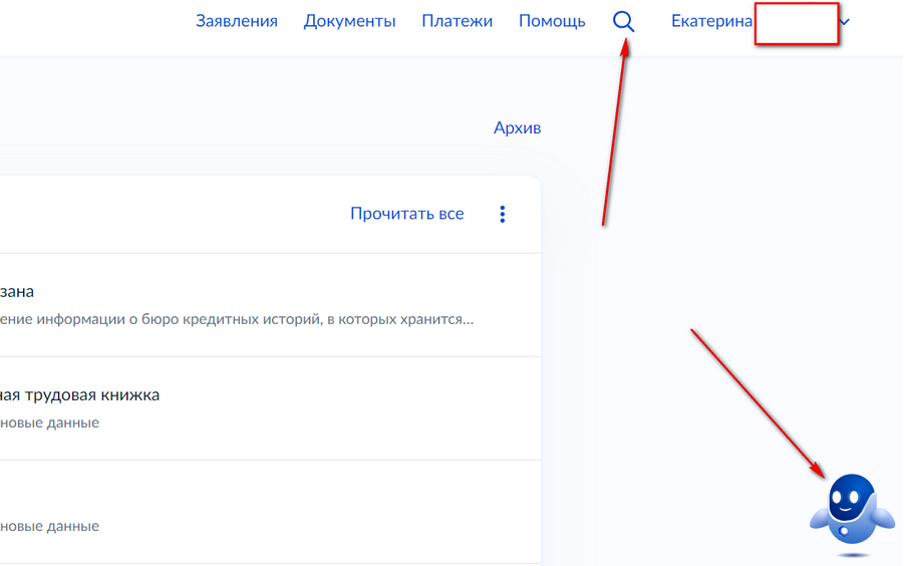

Шаг 2: Нажать на значок в виде лупы (поиск), который расположен на верхней панели, или на виртуального помощника, находящегося внизу, справа.

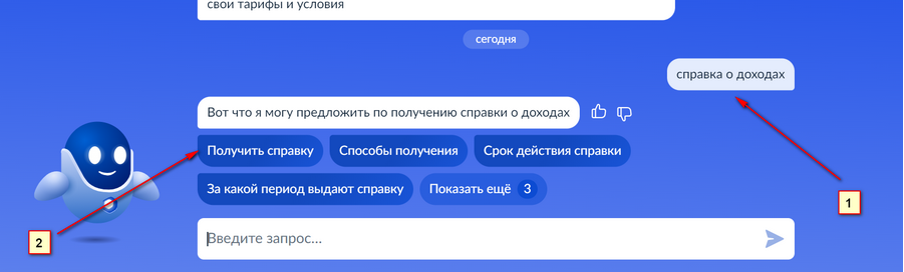

Шаг 3: В строке поиска в появившемся окне ввести «Справка о доходах». Помощник предложит несколько вариантов решения проблемы пользователя, нужно выбрать «Получить справку».

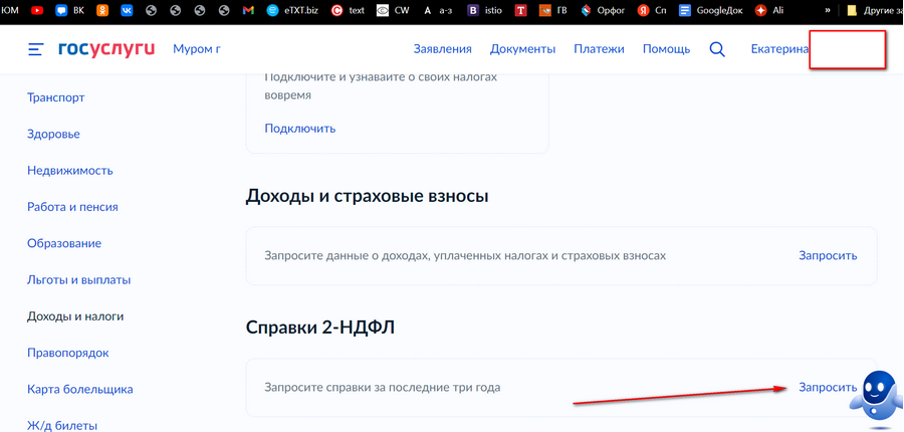

Шаг 4: В открывшемся окне найти «Справки 2-НДФЛ» и кликнуть на «Запросить». Запрос поступит в налоговый орган. Через некоторое время придет уведомление. Пользователь получит документ в формате PDF, который заверен электронной подписью, через несколько минут.

С сайта ФНС можно скачивать справки за последние пять лет, с Госуслуг – три года.

2-НДФЛ – расшифровка

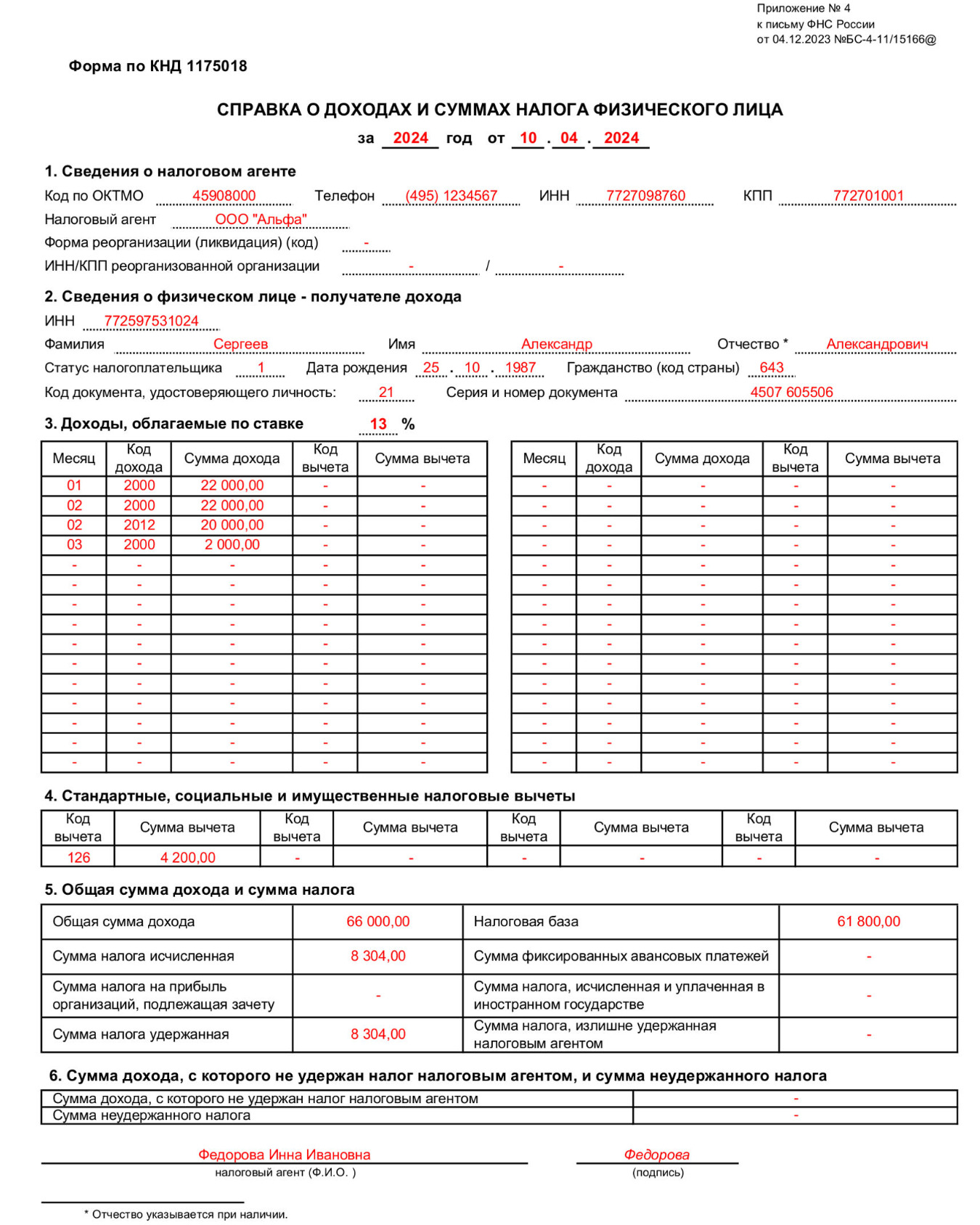

Многие, когда получают документ на руки, не понимают, что означают цифры, где какие суммы. Форма 2-НДФЛ состоит из шапки и шести разделов:

- В шапке указывается год, за который предоставляется справка, и дата ее заполнения.

- В первом разделе прописывается подробная информация о работодателе.

- Во втором пункте указываются данные о сотруднике, который является получателем дохода.

- В третьем разделе прописываются помесячно суммы доходов, вычеты, их коды. Дополнительно указывается процентная ставка, по которой облагается доход работника.

- В четвертом пункте бухгалтер указывает социальные, стандартные, другие налоговые вычеты (сумма, на которую происходит уменьшение налоговой базы для расчета НДФЛ).

- В пятом разделе проставляются общие суммы налога и дохода.

- В шестом пункте указывается доход ФЛ, с которого не удержан налог, и сумма неудержанного НДФЛ.

- Внизу формы ставится подпись руководителя, главного бухгалтера или бухгалтера и круглая печать.

2-НДФЛ за год содержит много разных кодов, которые непонятны простому человеку. Первый встречается в верхней части: в первом разделе (данные о налоговом агенте) – ОКТМО. Код состоит из восьми знаков и информирует о муниципальном образовании, в котором зарегистрировано юридическое лицо или ИП – работодатель.

Второй проставляется во втором пункте. Он информирует о документе, который удостоверяет личность гражданина. В большинстве случаев указывается код «21» – паспорт РФ. Могут встречаться «10» – паспорт гражданина зарубежного государства и т. д.

Следующие коды встречаются в третьем пункте, в котором содержится основная информация о доходах, вычетах по месяцам.

Зарплата и другие доходы работника в бухгалтерский документ вносятся с разбивкой месяцам, с указанием конкретных кодов. Они помогают определить, какой тип выплаты был сделан сотруднику: заработная плата, отпускные, оплата больничного листа и т. д. То есть в справке не пишется словами вид дохода, а указывается четырехзначный код.

Самые распространенные:

- 2000 – заработная плата и иные денежные вознаграждения за исполнение служебных обязанностей. К этой категории не относится доход, который получен по гражданско-правовым контрактам;

- 2002 – премии за производственные достижения, высокие результаты труда, которые предусмотрены договором;

- 2012 – выплаты сотруднику перед ежегодным отдыхом. Они рассчитываются как средний заработок за отпускные дни;

- 2013 – компенсация за неиспользуемый отпуск;

- 2300 – больничный. Пособие, которое выдается сотруднику за период болезни, при предоставлении документа, подтверждающего факт заболевания. Больничные облагаются налогом, а на детские и пособия по беременности НДФЛ не начисляется, поэтому они в справке не указываются.

В справке 2-НДФЛ за период могут фигурировать и другие коды, полный перечень которых регламентирован приложением к Приказу ФНС:

- 2003 – вознаграждения, которые выплачиваются за счет прибыли предприятия, средств спецназначения или целевых поступлений;

- 2010 – суммы по гражданско-правовым контрактам кроме авторских договоров;

- 2014 – компенсации, выходные пособия, которые равны среднему заработку в месяц на период трудоустройства гражданина после увольнения;

- 2301 – неустойки, штрафы, которые выплачиваются работодателем по решению судебного органа за неудовлетворение требований потребителей в добровольном порядке;

- 2001 – вознаграждения и похожие выплаты членами совета директоров: руководящему составу;

- 2530 – оплата в натуральном виде;

- 3020 – проценты по вкладам в банк;

- 1400, 1401, 1402 – доход гражданина от сдачи в аренду имущества, жилой и нежилой недвижимости;

- 4800 – код для других доходов работника, для которых не предусмотрено цифровое обозначение.

Вычеты – суммы, на которые происходит уменьшение облагаемых налогом доходов сотрудника. Они позволяют удерживать с человека меньший налог. Многие работники предприятий получают детский вычет. На первого ребенка у гражданина предоставляется ежемесячный вычет – 1 400 рублей. Пример, при зарплате 40 000 рублей сотрудник, у которого:

- отсутствует ребенок, заплатит полный НДФЛ по стандартной ставке 13% в сумме 5 200 рублей (40 000 х 13%);

- один ребенок, должен заплатить НДФЛ в размере 5018 рублей ((40 000 – 1400) х 13%).

За год вычеты позволяют сотруднику сохранить в семейном бюджете значительную сумму. Некоторые налоговые вычеты указываются в третьем пункте документа, а стандартные (включая детские), социальные (больничные, на обучение), имущественные в четвертом разделе.

Распространенные трехзначные коды вычетов:

- 126 – вычет на первого несовершеннолетнего ребенка и гражданина в возрасте до 24 лет который учится на очной форме;

- 127 – на второго ребенка. Сумма равна 1400 рублей, как и на первого;

- 128 – на третьего и последующих несовершеннолетних детей. Вычет составляет 3000 рублей;

- 129 – на ребенка, который является инвалидом и которому не исполнилось 18 лет;

- 201 – расходы, которые связаны с операциями по ценным бумагам, обращающимися на рынке;

- 311 – имущественный тип вычета, который предоставляется на покупку жилой недвижимости, если сотрудник захотел получить его через работодателя;

- 320 – на личный образовательный процесс и на обучение брата или сестры в возрасте до 24 лет, которые поступили на очную форму;

- 321 – социальный вид вычета, который предоставляется на образование детей;

- 326 – на дорогое лечение в медицинских учреждениях.

Посмотреть образец справки 2-НДФЛ за 2023 год вы можете в системе Консультант Плюс по ссылке (оформите демо-доступ).

Фрагмент заполненной справки за 2023 год:

Выводы

- Справка о доходах подается в составе формы 6-НДФЛ в налоговую инспекцию. Она содержит полную информацию о доходах сотрудника и удержанных с них налогов.

- Работодатель обязан работающему или уволенному сотруднику предоставить документ в течение трех рабочих дней после письменного обращения в произвольной форме.

- Можно получить 2-НДФЛ на Госуслуги или сайте налоговой инспекции, в личном кабинете.