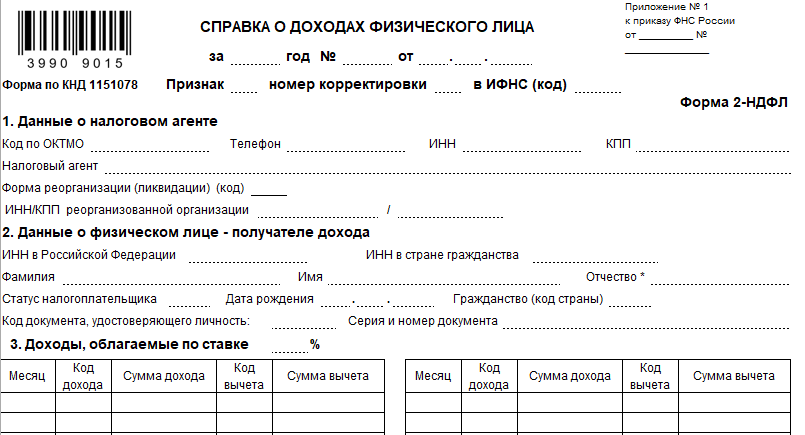

Формировать справки по форме 2-НДФЛ – обязанность каждого работодателя. В любой момент данный документ можно запросить, и отказ в выдаче будет неправомерен. В этом обзоре мы рассказываем, для чего нужна справка 2-НДФЛ на практике. В каких ситуациях она может потребоваться, где и как ее можно получить с учётом правил действующего налогового законодательства.

Какую роль играет справка 2-НДФЛ

Разбираясь в этом вопросе, прежде всего, нужно понять, какую именно информацию отражают в такой справке. В первую очередь, с ней показывают сведения о доходе, полученном плательщиком НДФЛ – физическим лицом за определенный период, а также о том, какая сумма налога была с него удержана (либо не удалось удержать).

Также справка 2-НДФЛ отражает налоговые вычеты – стандартные, социальные и имущественные, которые работник пожелал воспользоваться через своего работодателя – налогового агента. Это намного проще, чем потом заявлять данные в вычеты в рамках заполнения и сдачи в налоговую инспекцию декларации 3-НДФЛ.

Также см. “В чём отличие 2-НДФЛ от 3-НДФЛ“.

Таким образом, справка по форме 2-НДФЛ может потребоваться в ситуациях, когда человеку необходимо подтвердить свой уровень официального дохода. То есть, с которого работодатель удержан и перечисли в бюджет в нужной сумме подоходный налог – НДФЛ.

Речь может идти, например:

- о получении займов и кредитов;

- оформлении социальных пособий и иных видов соц. помощи;

- подаче документов на получение налогового вычета;

- для получения визы;

- для усыновления детей (подают в органы опеки);

- для предъявления судебным приставам и др.

Куда требуется справка 2-НДФЛ

Обычно справку 2-НДФЛ оформляют:

- Для представления в налоговую инспекцию (п. 5 ст. 226, п. 2 ст. 230 НК РФ).

- Для выдачи физическому лицу на основании заявления/просьбы последнего (п. 1 и 3 ст. 230 НК РФ).

Справка для налоговой инспекции

В налоговую инспекцию справка 2-НДФЛ должна быть обязательно представлена работодателем в трёх случаях:

- Он как налоговый агент выплатил доходы, удержал и перечислил с них в бюджет подоходный налог и тем самым отчитывается об исполнении этой обязанности (п. 2 ст. 230 НК РФ).

- Он выплатил доходы, но с них не было возможности удержать налог. В такой ситуации налоговому агенту не позднее 2-х месяцев по истечении налогового периода (календарного года) нужно известить инспекцию о невозможности удержать налог, его сумме и размере соответствующего дохода. Затем по итогам налогового периода подать сведения по форме 2-НДФЛ (п. 5 ст. 226 НК РФ).

- Фирма реорганизовалась (форма реорганизации значения не имеет), но не сдала в налоговую справки по форме 2-НДФЛ за своих сотрудников. Значит, за неё это обязан сделать её правопреемник.

Справка для физического лица

Если сотрудник обращается к своему работодателю – налоговому агенту с заявлением/просьбой о выдаче справки 2-НДФЛ, то, скорее всего, она нужна ему для:

- передачи на новое место работы, чтобы получить стандартные налоговые вычеты, поскольку для предоставления таких вычетов берут во внимание все доходы с начала года, включая полученные от прежнего работодателя (абз. 2 п. 3 ст. 218 НК РФ);

- составления декларации 3-НДФЛ, заполняемой на основе сведений из справки 2-НДФЛ;

- представления по иному месту требования (например, при оформлении кредита/ипотеки в банке, визы в посольстве/консульстве и др.).