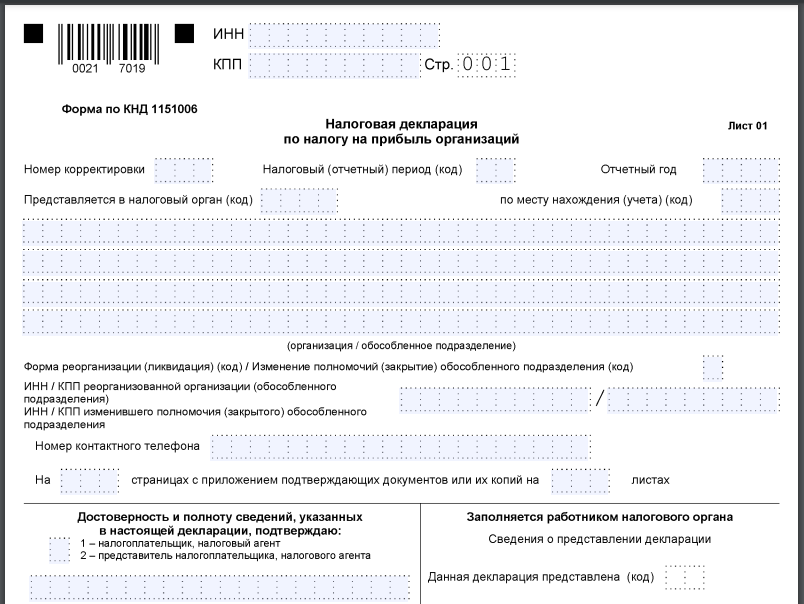

Какой бланк использовать

Для отчета по 9 месяцев 2023 года нужно заполнить бланк декларации по налогу на прибыль с кодом по КНД 1151006, утвержденный приказом ФНС от 23.09.2019 № ММВ-7-3/475 (в редакции приказа от 2022 года № СД-7-3/753).

Этим же документом закреплён порядок её заполнения и электронный формат отправки в налоговую. В частности, правила содержат особенности заполнения декларации за 9 месяцев года.

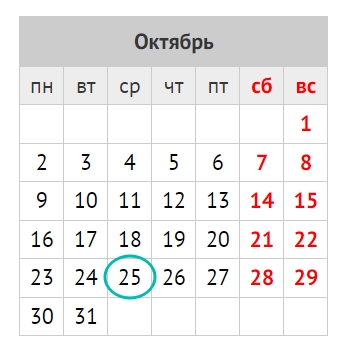

Когда сдавать

Декларацию по налогу на прибыль за 9 месяцев 2023 года необходимо подать до 25 октября 2023 года включительно (п. 3 ст. 289 Налогового кодекса РФ) в ИФНС по месту нахождения. Это среда, поэтому никаких переносов нет.

В случае задержки сдачи декларации штраф составит 200 рублей по п. 1 ст. 126 НК.

Если вы налоговый агент по налогу на прибыль, нужно подавать налоговый расчет по итогам каждого отчетного периода, в котором выплачивали доход. Срок – не позднее 25 календарных дней со дня окончания отчетного периода, в котором он был выплачен (ст. 285, п. 1, 3 и 4 ст. 289 НК).

Способ подачи декларации

Если средняя численность сотрудников за 2022 год превысила 100 человек, организация должна подавать декларацию по налогу на прибыль только в электронном формате. А в случае представления отчёта на бумаге могут оштрафовать за нарушение порядка.

Зачем нужно отчитываться по прибыли

Декларация по налогу на прибыль – это форма отчетности, которую организации обязаны представлять в ИФНС в соответствии с НК РФ.

Сдача декларации по налогу на прибыль за отчётный период 2023 года служит нескольким целям:

| ЦЕЛЬ | ПОЯСНЕНИЕ |

| Расчет налоговой базы | Позволяет ИФНС увидеть налоговую базу организации. То есть сумму прибыли для налогообложения после учета всех необходимых расходов, убытков и льгот. |

| Контроль за соблюдением законодательства | Позволяет налоговикам проверить корректность расчетов и своевременность уплаты налога |

| Соблюдение прозрачности и отчетности | Подтверждает прозрачность компании и исполнение налоговых обязательств перед государством. Также может служить основанием для взаимодействия с другими организациями – контрагентами. |

| Уплата налогов | Основная цель декларации по налогу на прибыль – определить сумму налога, которую организация должна внести в бюджет. Эти средства в дальнейшем государство использует для финансирования общественных расходов – таких как инфраструктура, образование, здравоохранение, социальная защита и др. |

| Оценка экономической деятельности | Декларация по налогу на прибыль помогает госорганам оценивать экономическую деятельность юрлиц, формировать статистику, а также принимать решения в рамках экономической политики. |

Также см. Изменения по налогу на прибыль 2023-2024.

Нулевая декларация по прибыли: сдавать или нет?

Если у организации на ОСНО за 9 месяцев 2023 года не было доходов, расходов и иных показателей, отражаемых в декларации, она всё равно должна представить в ИФНС этот отчёт по налогу на прибыль (п. 1 ст. 289 НК, п. 7 информационного письма Президиума ВАС РФ от 17.03.2003 № 71). В этом случае сдают нулевой отчёт.

В состав нулевой декларации включают:

- титульный лист;

- раздел 1;

- лист 02;

- приложения к листу 02.

Также см. Единая упрощенная декларация за 9 месяцев 2023 года.

Состав декларации за 9 месяцев 2023

В отчёт по налогу на прибыль за первые 3 квартала 2023 года в обязательном порядке включают:

- титульный лист;

- подразделы 1.1 и 1.2 раздела 1 (последний – не всегда, см. далее);

- Лист 02;

- приложение № 1 к листу 02;

- приложение № 2 к листу 02.

Остальные подразделы, листы и приложения надо включать в состав декларации при наличии у организации соответствующих доходов/расходов/операций/обстоятельств и ситуаций, подлежащих отражению в отчете.

Вот примеры ситуаций, когда надо заполнить дополнительные разделы декларации по налогу на прибыль за 9 месяцев:

- Был перенос убытка прошлых лет (кстати, 50-процентное ограничение на учет в текущем налоговом периоде убытков прошлых лет продлили до конца 2026 г.).

- Выплата дивидендов.

- Уплата налога за обособленное подразделение.

- Операции с векселями и другими ценными бумагами.

- Продажа основных средств.

- Уступка требования до срока оплаты.

- Получение целевого финансирования.

- Компания имеет статус налогового агента.

- Расходы на ДМС, обучение работников, оплату учебных отпусков и некоторые другие – надо дополнительно отразить в Приложении № 1 декларации.

В подразделе 1.2 приводят ежемесячные авансы, которые будете платить в 4 квартале 2023 года. Если таковых нет, поскольку платите только по итогам каждого квартала, разд. 1.2 не включайте в декларацию.

Таким образом, если уплачиваете только поквартально, декларацию за 9 месяцев 2023 заполняйте с учетом 2 особенностей:

- подраздел 1.2 включать в нее не нужно;

- в листе 02 строки 290 – 340 не заполнять (они для ежемесячных авансов).

Независимо от порядка уплаты авансов в декларацию за 9 месяцев также не нужно включать:

- Приложение № 4 к листу 02;

- Листы 07, 08 и 09.

Последовательность заполнения за 9 месяцев 2023

| СИТУАЦИЯ | ЧТО И ПОСЛЕ ЧЕГО ЗАПОЛНЯТЬ |

| Уплачиваете авансы каждый месяц и каждый квартал |

|

| Платите налог только поквартально |

|

| Ежемесячные авансы по фактической прибыли |

|

Если компания перешла с общего порядка уплаты на ежемесячные авансы по фактической прибыли в декларации за 9 месяцев нужно:

- Включить одну страницу подразд. 1.2 с кодом “24”. Он обозначает 4 квартал, на который исчислены ежемесячные авансы.

- Заполнить строку 001 «Квартал, на который исчисляются авансовые платежи (код)». В остальных случаях её не заполняют (п. 4.8.1 Порядка заполнения декларации).

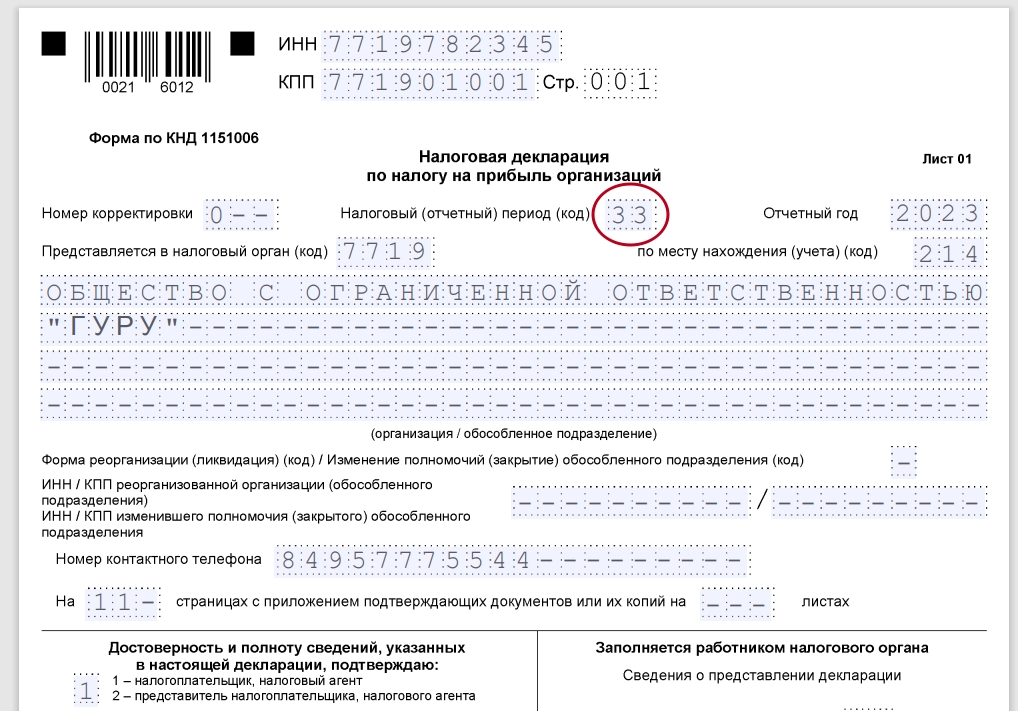

Код периода

Значение, указываемое в поле «Налоговый (отчетный) период (код)» на титульном листе декларации за 9 месяцев, зависит в том числе от способа уплаты организацией авансов по налогу.

В общем случае здесь указывают код:

- 33 – если организация уплачивает только ежеквартальные авансы или ежемесячные с доплатой по итогам квартала;

- 43 – уплачивает авансы каждый месяц по фактически полученной прибыли.

Разные коды предусмотрены в связи с тем, что в данном случае отчетным периодом для организаций-«ежеквартальщиков» (вкл. уплачивающих ежемесячные авансы) является 9 месяцев, а для тех, кто платит авансы по факту – 3 месяца (п. 2 ст. 285 НК).

Какой КБК в декларации по налогу на прибыль

В связи с введением с 2023 единого налогового платежа (ЕНП) многие компании путались, какие именно КБК нужно указывать при заполнении декларации по налогу на прибыль – единый КБК для ЕНП или предназначенный только для налога на прибыль.

Так вот: вообще в отчетности ставят не КБК ЕНП, а конкретные КБК, соответствующие тому или иному налогу.

Поэтому по общему правилу в подразделах 1.1 и 1.2 декларации по налогу на прибыль нужно указать следующие КБК:

| КБК | ГДЕ УКАЗЫВАЮТ В ДЕКЛАРАЦИИ |

| 18210101011011000110 | Строка 030 подраздела 1.1 раздела 1

Строка 110 подраздела 1.2 раздела 1 |

| 18210101012021000110 | Строка 060 подраздела 1.1 раздела 1

Строка 210 подраздела 1.2 раздела 1 |

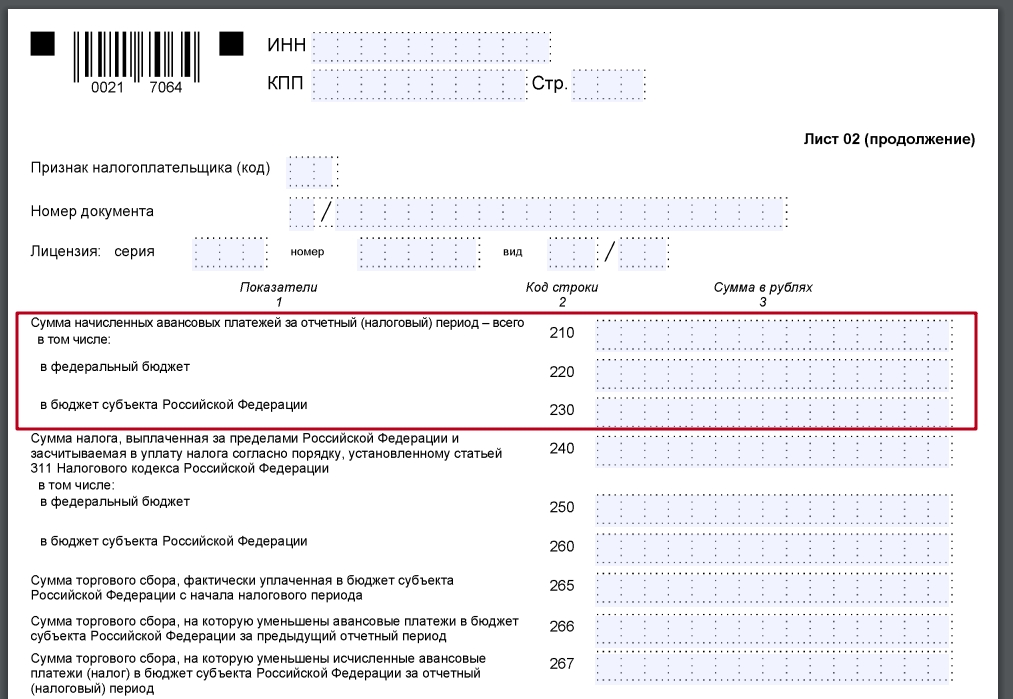

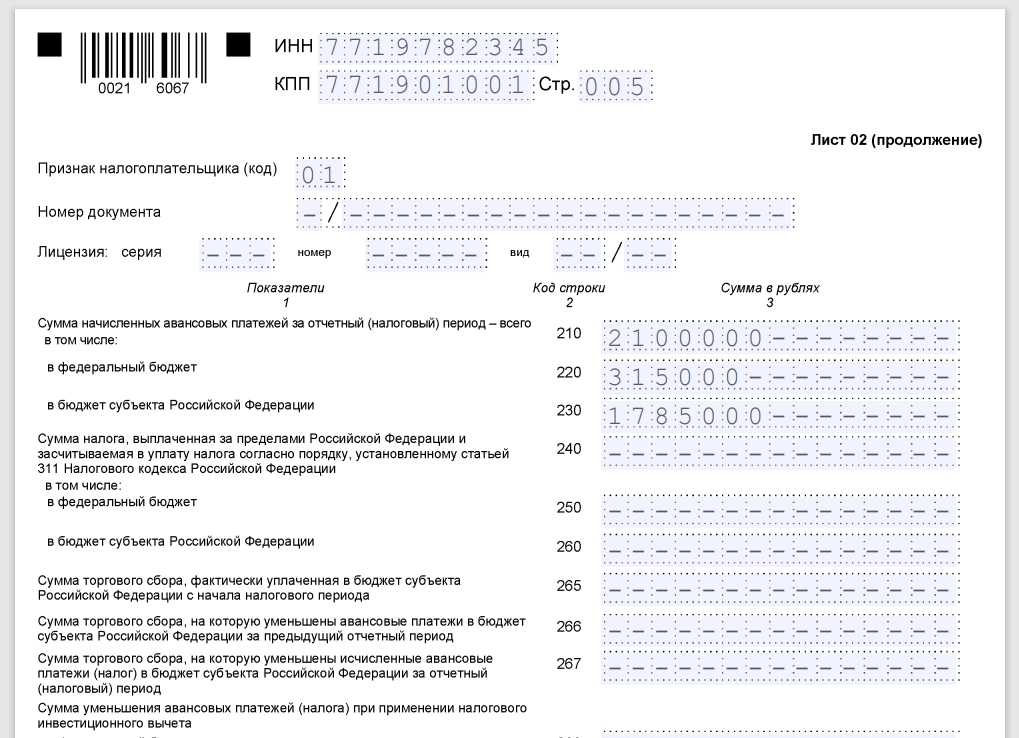

Строка 210 декларации

На практике заполнение этого реквизита вызывает вопросы и сложности. Поэтому поясним, как действовать.

В данной строке отражают общую сумму авансовых платежей, начисленных за отчетный/налоговый период. Поэтому заполнение строки 210 Листа 02 зависит от того, как организация платит авансы по налогу с прибыли.

В строки 210 – 230 Листа 02 в общем случае следует перенести показатели из строк 180 – 200 Листа 02 декларации за предыдущий отчетный период. То есть за полугодие (2 кв.) 2023 года.

Ситуация 1: компания платит только ежеквартальные авансы

В этом случае строку 210 Листа 02 декларации заполняют следующим образом: перенесите данные строки 180 Листа 02 декларации за полугодие 2023 года.

Ситуация 2: ежемесячные авансы с поквартальной доплатой

Впишите сумму строк 180 – 200 и 290 – 310 Листа 02 декларации за полугодие 2023.

Ситуация 3: авансы по фактической прибыли

Порядок заполнения строки 210 Листа 02 такими организациями аналогичен заполнению уплачивающими только квартальные авансы: в декларацию за январь – сентябрь 2023 перенесите данные строки 180 Листа 02 декларации за полугодие 2023.

Как заполнить и формулы в помощь

При ежеквартальных авансах в подразд. 1.1:

|

Строка 040 (сумма к доплате в федеральный бюджет по итогам 9 месяцев) = Строка 270 Листа 02 Строка 070 (сумма к доплате в бюджет субъекта РФ по итогам 9 мес.) = Строка 271 Листа 02 Строка 050 (сумма к уменьшению в федеральный бюджет по итогам 9 мес.) = Строка 280 Листа 02 Строка 080 (сумма к уменьшению в бюджет субъекта РФ по итогам 9 мес.) = Строка 281 Листа 02 |

В Лист 02 перенесите итоговые суммы всех доходов, расходов и убытков из приложений декларации.

По строке 120 в декларации за 9 месяцев укажите сумму ежемесячных авансов к уплате в бюджет региона по обособке в следующем квартале. Эту сумму рассчитайте по формуле:

| Стр. 310 Листа 02 × Стр. 040 Приложения № 5 к Листу 02 / 100 |

Суммы ежемесячных авансов на 4 квартал – они же ежемесячные авансы на 1 квартал следующего налогового периода по обособке. Их приводят в строках 121 декларации за 9 месяцев из строки 120 Приложения № 5 к Листу 02 декларации за 9 месяцев.

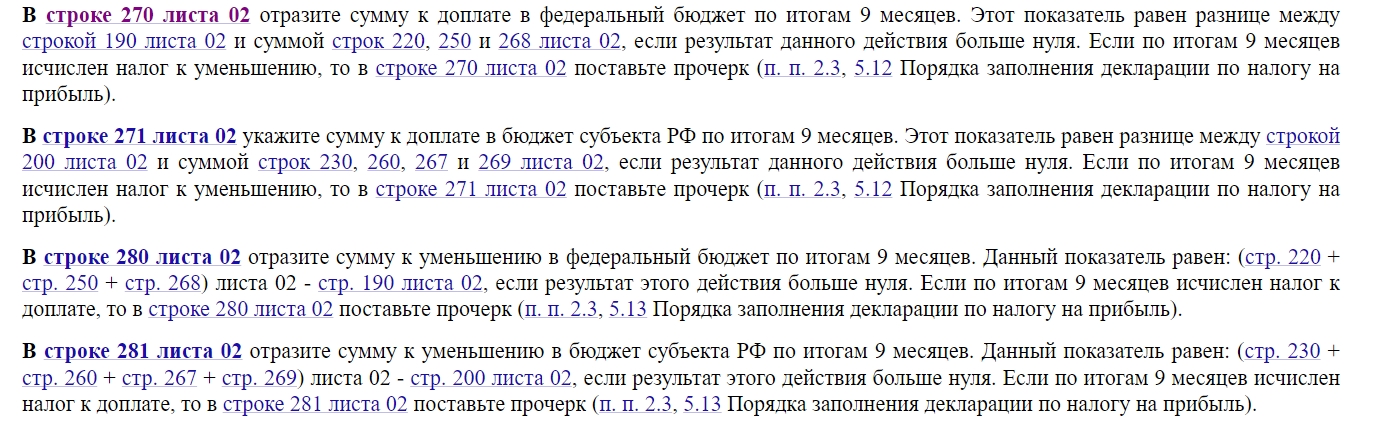

В строке 180 рассчитайте налог с прибыли за 9 месяцев, а в строке 210 – общую сумму авансов, которые надо было заплатить с начала года. Положительная разница между ними – это сумма к доплате, отрицательная – к уменьшению.

Строки 280 и 281 заполняют, если по итогам 9 месяцев вышла сумма аванса к уменьшению с разбивкой в федеральный и региональный бюджеты.

Общую сумму ежемесячных платежей на 4 квартал отразите в строке 290: она равна разнице между строкой 180 декларации за 9 месяцев и строкой 180 декларации за полугодие.

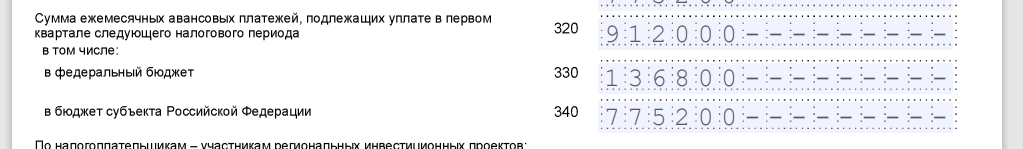

Для расчёта налога строки 320 – 340 Листа 02 заполняют только в декларации за 9 месяцев. В них приводят ежемесячные и квартальные авансы к уплате в 1 квартале следующего налогового периода (из строк 290 – 310 Листа 02 этой же декларации). То есть 2024 года. Их сумма считается равной ежемесячным авансам к уплате в 4 квартале.

Но учтите, что иногда стр. 320 – 340 могут разниться со стр. 290 – 310 за 9 месяцев. Например, если закрываете обособку.

Если есть обособки

Сначала заполните декларацию по организации в целом, а затем на ее основе – декларации по обособленным подразделениям/их группе.

При наличии обособок Лист 02, подразделы 1.1 и 1.2 заполняют по-особому. И в состав декларации нужно включить Приложение № 5 к листу 02.

Особенности подразд. 1.2

В нём рассчитайте ежемесячные платежи на 4 квартал по срокам уплаты. Каждый платеж:

- в федеральный бюджет – равен 1/3 строки 300 Листа 02;

- в региональный – 1/3 строки 310.

Если показатели этих строк не поделить на 3 без остатка, добавьте его к третьему платежу.

Строку 001 подразд. 1.2 «Квартал, на который исчисляются авансовые платежи (код)» в декларации за 9 месяцев в общем случае не заполняют. Такой вывод следует из п. 4.8.1 Порядка заполнения. Исключение: если компания перешла с общего порядка уплаты на ежемесячные авансы по фактической прибыли.

Ежемесячные авансы на 4 кв. 2023 и 1 кв. 2024 могут разниться. Например, при реорганизации или закрытии обособки. Тогда в отчет за 9 месяцев включаете два подразд. 1.2.

В подразд. 1.2 с кодом “21” в строке 001 показатели строк:

- 120 – 140 будут равны 1/3 от суммы по строке 300/330 Листа 02;

- 220 – 240 – трети от показателя строки 310/340 Листа 02 или строки 121 Приложения № 5 к Листу 02.

А с кодом «24» строки 220 – 240 равны 1/3 строки 120 Приложения № 5 к Листу 02.

Как проверить правильность заполнения

ФНС наконец-то утвердила контрольные соотношения для проверки декларации по налогу на прибыль. Они приведены в письме от 01.09.2023 № КВ-4-3/11163. Ими при камеральных проверках отчёта руководствуются сами налоговики, и могут применять плательщики налога на прибыль.

В документе приведены соотношения между показателями внутри декларации и отдельно для декларации, подаваемой по месту нахождения обособки. Есть также КС, обращающие внимание на особенности заполнения декларации за период 9 месяцев.

Пример заполнения за 9 месяцев 2023

ООО “Гуру”:

- платит квартальные и ежемесячные авансы по налогу на прибыль;

- не уплачивает торговый сбор и налоги за границей;

- не вправе применять пониженную ставку по налогу на прибыль, идущему в бюджет региона;

- не имеет обособленных подразделений;

- не заключало соглашение о защите и поощрении капиталовложений.

За 9 месяцев 2023 года у организации следующие показатели:

| Доходы от реализации | Выручка:

|

| Внереализационные доходы | Стоимость материалов, оставшихся после ликвидации ОС – 120 000 руб. |

| Расходы, связанные с производством и реализацией | Прямые расходы – 45 100 000 руб., в т. ч. линейная амортизация – 3 300 000 руб.

Косвенные расходы – 18 080 000 руб. Из них учитываемые при расчете налога на прибыль налоги, сборы, страховые взносы на обязательное соцстрахование, – 3 000 000 руб. Купили прочее имущество (инструмент, не введенный в эксплуатацию) и расходы на его продажу – 420 000 руб. |

| Внереализационные расходы | 960 000 руб., из них:

|

| Сумма авансов к уплате в течение 9 мес. 2023 | 2 100 000 руб., в том числе:

|

| Сумма исчисленного аванса за полугодие 2023 | 1 400 000 руб., в том числе:

|

В состав декларации за 9 мес. 2023 ООО включило титульный лист, подразделы 1.1 и 1.2 разд. 1, лист 02, Приложения № 1 и 2 к листу 02.

Полностью образец заполнения декларации по налогу на прибыль за 9 месяцев 2023 для приведённой ситуации смотрите по ссылке в конце статьи.