Совсем скоро наступит срок сдачи декларации по налогу на прибыль за полугодие 2017 года. Рассмотрим, для кого он актуален, как не затянуть со сдачей этой формы и отчётности и на что обратить внимание при заполнении.

Когда успеть

На основании статей 285 и 289 Налогового кодекса РФ все компании должны подводить и промежуточные итоги по налогу на прибыль. Поэтому отчетными периодами по налогу на прибыль выступают:

- Первый квартал, полугодие и девять месяцев года.

- Каждый месяц, если фирма отчисляет в казну авансы по фактическому доходу.

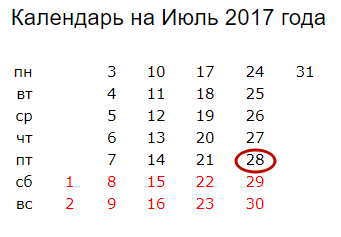

Таким образом, декларацию за каждый отчетный период надо представить в ИФНС не позднее 28-го числа месяца, следующего за этим периодом. То есть декларация по налогу на прибыль за полугодие 2017 года должна поступить в инспекцию до 28-го июля 2017 года включительно.

Причем данный крайний срок сдачи отчётной декларации по прибыли совпадает у обоих вариантов отношений с бюджетом.

Подробнее об этом см. «Срок сдачи декларации по налогу на прибыль в 2017 году».

Сдавать декларацию необходимо, даже если за полугодие 2017 года у фирмы не было обязанности отчислять налог на прибыль (абз. 1 п. 1 ст. 289 НК РФ).

Какой применять бланк

Чтобы сдать декларацию по налогу на прибыль за полугодие 2017 года, надо использовать бланк, утвержденный относительно недавно приказом ФНС России от 19 октября 2016 года № ММВ-7-3/572.

По следующей ссылке можно скачать актуальную в 2017 году форму рассматриваемой декларации.

Кто и как подаёт

Сдают декларацию по налогу на прибыль за полугодие 2017 года абсолютно все юридические лица. Отдельно аналогичная обязанность есть у обособленных подразделений компаний.

Если в регионе «обособок» несколько, для удобства, и чтобы не запутаться, можно выбрать ту, которая будет у себя подавать за всех декларацию по прибыли. Для этого надо отдельно уведомить ИФНС.

Закон позволяет выбирать вариант сдачи декларации:

- Лично главой предприятия фирмы или уполномоченным по доверенности сотрудником.

- Отправить почтой заказным письмом (с уведомлением и описью вложения).

- Отослать по телекоммуникационным каналам.

Причем, если средняя численность работников за предшествующий год превышает 100 человек, то подать декларацию по налогу на прибыль организация обязана именно этим способом (п. 3 ст. 80 НК РФ).

Заполнение

Правила оформления отчёта за полугодие регламентирует упомянутый приказом ФНС России от 19 октября 2016 года № ММВ-7-3/572.

Имейте в виду: на первом листе надо указать код отчётного периода – полугодия. Согласно Приложению № 1, его значение – «31».

Бланк отчёта по налогу на прибыль состоит аж из 37 листов. Но это не значит, что каждый нужно взять в состав декларации и заполнить. Бухгалтер должен определиться, что имело место за полугодие и в какой части декларации это необходимо показать налоговикам.

Также см. «Налоговая база по налогу на прибыль: за что платить».

Со своей стороны, настоятельно советуем придерживаться следующей этапности заполнения декларации по налогу на прибыль за полугодие 2017 года:

- Титул.

- Если должны сдавать, то:

- Приложение № 3 к Листу 02;

- Приложение № 4 к Листу 02;

- Приложение № 5 к Листу 02;

- Лист 03;

- Лист 04;

- Лист 05;

- Лист 07;

- Приложения № № 1 и 2 к декларации.

- Теперь оформляйте:

- Приложение № 1 к Листу 02;

- Приложение № 2 к Листу 02;

- Подраздел 1.3 Раздела 1 (если заполняли Лист 03 или 04).

- Далее – Лист 02.

- В самом конце:

- Подразделы 1.1 и 1.2 Раздела 1 (ежемесячные авансы в течение квартала);

- Подраздел 1.1 Раздела 1 (только ежеквартальные авансы).

Также см. «Авансовые платежи по налогу на прибыль: правила расчёта».

С 2017 года действуют новые правила учета убытков прошлых налоговых периодов. Чтобы правильно отразить их в декларации, действуйте согласно разъяснениям, которые даны в письме ФНС от 09.01.2017 № СД-4-3/61.

Самоанализ

Очень важно, что заполненную декларацию по налогу на прибыль за полугодие 2017 года каждый бухгалтер может протестировать на адекватность и корреляцию внесённых сведений. Сделать это помогают специальные контрольные цифры (соотношения). Их можно найти в письме Налоговой службы России от 14 июля 2015 года № ЕД-4-3/12317.

Отметим, что новые соотношения ФНС пока не выпускала. Значит, и бухгалтеры, и инспекторы могут вполне обходиться прошлыми контрольными значениями рассматриваемого отчёта.

Также см. «КБК по налогу на прибыль в 2017 году: юридическим лицам для юридических лиц».