Специалисты отмечают, что даже если деятельность совсем не приносит доход, то должна оплачивать обязательные взносы. В 2023 году их размер составляет почти 46 тысяч рублей. Поэтому в таких ситуациях лучше скорее сняться с регистрационного учета и прекратить коммерческую деятельность. При необходимости вновь зарегистрироваться можно в любое время.

Отказ в закрытии

Налоговые органы вправе отказать заявителю в закрытии предпринимательской деятельности. В этом случае ИФНС предоставляет ИП документ, в котором указаны причины принятия отрицательного решения. На практике с такими ситуациями ИП не сталкивается. Отказ в большинстве случаев связан с недочетами, ошибками в заявлении о закрытии.

Пример:

Заявитель отправил по почте документ о прекращении коммерческой деятельности. ФНС отказала предпринимателю. Причина – подпись в документе была нотариально не заверена. ФЛ не знало, что инспекция вынесла отрицательное решение. По этой причине через определенный период у ИП сформировалась задолженность по страховым взносам, которые не были своевременно оплачены.

Предприниматель обратился с иском в суд для оспаривания решения органа и отменить начисленные суммы по взносам. Иск был отклонен по причине пропуска ИП срока исковой давности. Еще ФЛ мог проверить статус компании в госреестре, но он этого не сделал. Поэтому необходимо всегда проверять, закрыто ли ИП.

Увольнение персонала

На первом этапе необходимо уволить всех работников, включая отпускников, беременных граждан, которые не достигли 18 лет, и т. д согласно 2 статьи 307 ТК РФ. Если в компании отсутствуют сотрудники, то эта стадия пропускается. Персонал предупреждается заранее о предстоящем процессе.

В большинстве случаев предупреждение дается за 14 дней, если другой срок не предусмотрен трудовым контрактом. Закон не регламентирует форму, правила составления документа. Поэтому он создается в произвольном виде и дается сотрудникам под подпись.

За две недели до увольнения персонала необходимо сообщить о решении службу занятости. В день расчета сотрудников, который указан в уведомлении, ИП обязан выплатить зарплату за фактически отработанный период, компенсацию за неиспользованный отпуск, другие положенные выплаты.

Для официального оформления издается приказ, записка-расчет. Персоналу выдается:

- трудовая книжка, которая велась на бумажном носителе, или выписка с информацией о трудовой деятельности (форма СТД-Р), если велась трудовая книжка в электронном формате;

- документ ЕФС-1 с первым разделом;

- выписка из третьего раздела или ее копия по страховым взносам;

- расчетный лист.

Если сотрудник предоставил заявление, то работодатель предоставляет по его требованию справку о доходах и НДФЛ, другие документы.

Как закрыть ИП в 2023-2025: налоги и взносы

Компании ведут бизнес с применением разных режимов налогообложения, от них зависит алгоритм расчета и суммы начисленных налогов. Взносы платят все предприятия, кроме ИП на НПД и АУСН. Владелец бизнеса имеет право учитывать сумму взносов для уменьшения налогов при перечислении их раньше налога. Такой принцип действует при закрытии предприятия: если перевести взносы до исключения из регистрационного учета, то они учитываются при расчете размера налога.

Страховые взносы оплачиваются в течение 15 дней с момента регистрации записи о закрытии ИП в госреестр. В этом случае уменьшить налог не получится. Поэтому до предоставления заявления рассчитывается примерный размер фиксированных взносов на ФЛ и оплачивается со счета ИП. Расчет будет примерным, так как отсутствуют точные сведения о дате занесения записи в ЕГРИП. Остаток можно оплатить позже с личного счета.

Если ИП на УСН, то нужно сдать декларацию до подачи заявления. Сумма оплаченных взносов вносится в документ для уменьшения налога.

Пример.

ИП прекратил коммерческую деятельность 20 марта 2023 года. ИП в текущем году проработал два месяца и 20 дней. Сумма взносов рассчитывается следующим образом:

Размер налога и срок предоставления декларации зависят от режима налогообложения, которое использует ИП. Компании на УСН сдают стандартную декларацию, только на титульном листе в поле «Код налогового периода» прописывается 50. Спецпериода для подачи документа при закрытии компании на УСН не существует.

Предприниматели на ОСН подготавливают форму 3-НДФЛ и декларацию по НДС. Срок подачи 3-НДФЛ – до пяти дней после регистрации записи в госреестр. Налог оплачивается в течение 15 дней. Декларация представляется до 25 числа месяца, который следует за кварталом, в котором закрылась компания.

Пример: предприятие официально прекратило предпринимательскую деятельность 20 марта, документ по НДС подается до 25 апреля. Налог оплачивается сразу или делится на три части и выплачивается в течение квартала ежемесячно до 28 числа.

Предприниматели на ПСН вправе сделать пересчет стоимости патента пропорционально периоду, который отработала компания. Переплату можно зачесть, возвратить. Подача заявления на пересчет подается до окончания срока патента согласно Письму налоговой № ЕД-4-3/18591 от 2013 года.

Заявление о закрытии ИП

Предприниматель после закрытия предприятия, должен погасить долги, при их наличии, кредиторам, госбюджету и т. д. Оплатить задолженность можно добровольно или их взыскивают через судебные органы. Если ИП закрыто, долги придется возвращать.

Для закрытия ИП требуется подать заявление в ФНС, где зарегистрирована деятельность. Документ заполняется по форме Р 26001 в электронном виде или на бумажном носителе печатными буквами черной пастой. Заявитель заполняет только первую страницу, вторую – заполнять не нужно. На 1-ой странице указывается ОГРНИП, ФИО, электронная почта, телефон, ставится подпись.

Подробнее см. “Заявление на закрытие ИП: бланк и образец“.

Предприниматель должен оплатить государственную пошлину. В 2023 году ее сумма составляет 160 руб. Пошлину можно оплатить на сайте ФНС или в банковском отделении, предварительно распечатав, заполнив квитанцию. Если принято решение закрыть ИП через Госуслуги, сайт налоговой, нотариальную контору, МФЦ, то в этом случае платить сбор не нужно.

Заявление по форме можно предоставить любым из перечисленных способов:

- Лично посетить инспекцию, через которую было оформлено предприятие.

- Через представителя, на которого необходимо сделать нотариально заверенную доверенность.

- По почте – заказным письмом с описью вложенных документов.

- Через нотариуса.

- Закрыть ИП онлайн через портал Госуслуги.

- Через сайт налоговой.

- Через МФЦ, которое уполномочено заносить сведения в ЕГРИП.

При личном визите с собой требуется взять паспорт. Сотрудник инспекции выдаст расписку о получении документов. В качестве такого подтверждения выступает кассовый чек, опись, которая подписана сотрудником, если форма отправлялась по почте. В этом случае дата подачи документа считается дата получения заказного письма. При личном посещении документ заверяется нотариально.

Период закрытия компании в 2023-2025 составляет пять рабочих дней с момента получения формы. По истечении срока налоговый орган выдает уведомление о снятии с учета, лист записи госреестра. Если через МФЦ закрыть ИП, то срок увеличивается до 11 дней.

ККТ и расчетный счет

При ликвидации ИП необходимо создать отчет о закрытии фискального накопителя. ФНС снимает контрольно-кассовое оборудование с учета после регистрации прекращения бизнеса согласно № 54-ФЗ от 22.05.2003.

Для процедуры следует создать и отправить отчет о закрытии фискального накопителя в налоговый орган. Во время процедуры могут возникнуть проблемы. Поэтому рекомендуется снять кассовый аппарат с учета самостоятельно до закрытия. Чтобы это сделать, нужно подать заявление в электронном формате на сайте ФНС о закрытии фискального накопителя. ККТ в течение десяти рабочих дней снимается с учета с даты подачи заявления. Затем создается карточка о снятии ККТ с учета по форме КНД 1110065.

Чтобы закрыть счет ИП, требуется заполнить форму заявления, которая предоставляется банком. Банковская организация всю процедуру проведет самостоятельно после получения заявления.

Документация компании хранится в течение минимум пяти лет. Год прекращения деятельности ИП не учитывается.

Как закрыть ИП онлайн: 6 простых шагов

Дистанционно закрыть ИП можно двумя способами: на сайте налоговой (Государственная онлайн-регистрация бизнеса) или портале Госуслуги. Закрыть ИП – инструкция на сайте ФНС:

Надо перейти на сайт онлайн-регистрации и войти в личный кабинет.

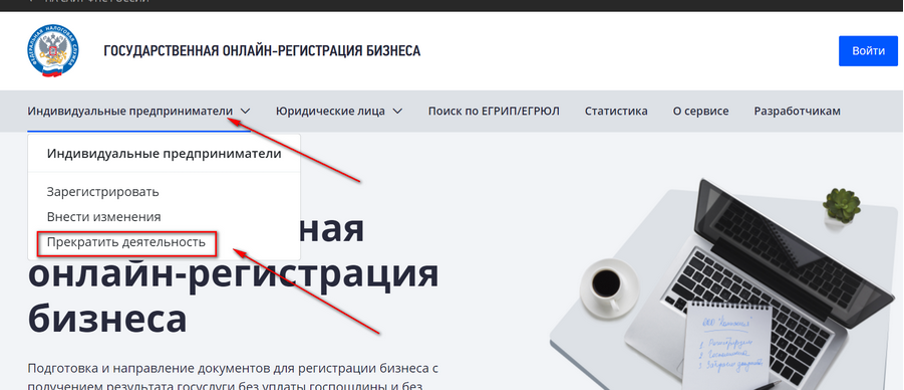

Нужно выбрать раздел «Индивидуальные предприниматели» и выбрать «Прекратить деятельность».

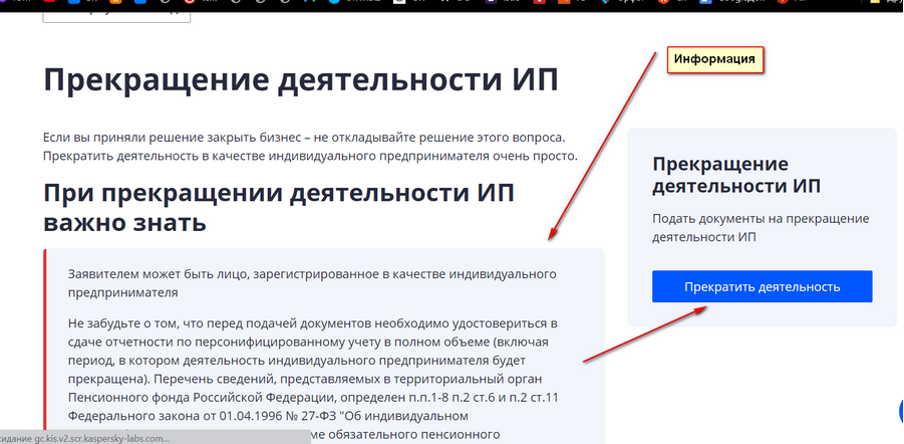

Откроется окно, в котором будет представлена полезная информация о порядке закрытия ИП. Для продолжения процедуры следует кликнуть на «Прекратить деятельность».

Заполнение формы Р 26001. Указывается ОГРНИП, личные данные. Если необходимо получить документ на бумажном носителе, то ставится галочка в соответствующем поле.

Выбирается способ подачи документации: лично, через сайт ФНС и т. д.

Документ подписывается при помощи электронной подписи и отправляется в налоговую, если было принято решение подать заявление дистанционно.

Через пять дней можно проверить, закрыто ли ИП.

Чтобы ликвидировать ИП через Госуслуги, нужно войти в личный кабинет раздела «Государственная онлайн-регистрация бизнеса» через Госуслуги. У пользователя должен быть логин, пароль, ЭП (электронная подпись). В течение пяти дней ФЛ получит уведомление на электронную почту.

Если предприниматель предоставил форму в электронном виде без ЭП, то в течение трех дней ему на электронную почту придет приглашение посетить налоговый орган. ФЛ должен распечатать форму, подписать ее, сдать на регистрацию. Затем в течение 5-ти дней придет сообщение, что ИП закрыто налоговой.

Часто задаваемые вопросы

Почему могут отказать?

Первый пункт 23 статьи №129-ФЗ от 2001 года регламентирует полный список оснований для отказа. Если контролирующий орган отклонил заявление, то он указывает причину. В большинстве случаев отказ происходит из-за неправильного заполнения формы. В этом случае заявление заполняет заново и отправляется вновь.

Как закрыть ИП, если мобилизовали?

Если бизнес необходимо закрыть из-за мобилизации, то подается заявление Р26001 на сайте налоговой. Если отсутствует ЭП, то прикладывается фото, скан паспорта, военного билета с фотографией, ФИО, серией, номером документа и т. д.

Можно ли закрыть ИП, если есть долги?

Можно, только ФЗ обязано погасить все задолженности. Долги с бывшего предпринимателя будут взыскиваться как с обычного гражданина. Если ФЗ добровольно не погашает долг, то кредиторы могут обратиться в судебную инстанцию. Итогом судебного разбирательства может стать реализация имущества должника, реструктуризация задолженности и т. д.

Может ли ФНС сама снять с учета ИП?

Судебный орган или налоговая инспекция вправе в принудительном порядке исключить компанию из ЕГРИП, снять с учета. Согласно статье 22.3 № 129-ФЗ от 08.08.2001 в качестве причины такого решения может выступить:

- смерть физического лица, которое открыл ИП и вел бизнес;

- официальное банкротство;

- решение судебного органа;

- компания не платило налоги, не сдавала декларации, другую отчетность более 15 месяцев.