Что такое НПД

По сути, это – специальный налоговый режим, который расшифровывается, как «налог на профессиональный доход». Он предусматривает, что плательщик обладает определенными навыками, знаниями для осуществления профессиональной деятельности. В качестве самозанятого (плательщика НПД) могут выступать:

- репетиторы;

- консультанты;

- швеи;

- косметологи;

- парикмахеры;

- помощники по хозяйству;

- юристы;

- бухгалтеры;

- дизайнеры;

- специалисты по ремонту техники, обуви, иных предметов.

Это – лишь небольшой список самозанятых ИП, которые вправе перейти на НПД. Такие бизнесмены могут заключать договоры и оказывать услуги, как физическим лицам, так и компаниям.

Преимущества и недостатки НПД для ИП

Основное достоинство, привлекающее бизнесменов при переходе на НПД, низкие налоги. При сотрудничестве с юридическими лицами предприниматель заплатит налог 6%, а с физическими – 4%. И это – не единственное преимущество НПД перед ОСНО или УСН. На какие поблажки еще может рассчитывать ИП?

- Не возникает обязанности уплачивать страховые взносы «за себя». Это – существенная экономия, особенно, для начинающих бизнесменов. В 2023 году они должны заплатить 45 842 рубля. Если учесть, что в первый год ИП может работать с убытками, приобретая оборудование, материалы, оплачивая услуги, страховые взносы увеличат их. Однако плательщики НПД могут также копить средства на будущую пенсию, внося добровольные взносы. Подключиться к программе добровольного страхования можно непосредственно из личного кабинета «Мой налог». ИП на НПД уплачивает страховые взносы в том объеме, в котором определяет сам.

- Нет необходимости приобретать онлайн-кассу. Самозанятый сам формирует чеки в приложении «Мой налог» и передают их покупателям/заказчикам.

- Не нужно вести бухгалтерию и сдавать декларации. В личном кабинете налогоплательщика имеется достаточно информации, чтобы контролировать доходы и видеть, какую сумму налога нужно заплатить за месяц. Данные формируются автоматически после формирования чеков.

- Разнообразные формы оплаты. При расчетах с клиентами самозанятый ИП может указать номер личной карты, принять наличную выручку.

При множестве положительных сторон есть несколько минусов при применении НПД.

- Невозможность учесть расходы, которые возникают в процессе деятельности. Это бывает невыгодно при производстве продукции, так как в стоимость готовых изделий входят затраты на сырье, материалы, электроэнергию, амортизацию оборудования.

- Ограничение по выручке. НПД доступен только бизнесменам, доход которых не превышает 2,4 млн в год.

- Невозможность принять штатных сотрудников.

Однако эти недостатки не делают режим самозанятости менее привлекательным, особенно, для тех предпринимателей, которые только открыли все дело.

Ограничения для плательщиков НПД

Перед принятием решения о переходе на режим самозанятости нужно учесть некоторые особенности, которые могут стать препятствием при переходе ИП на новый режим.

- Предприниматель не вправе иметь штатных сотрудников. Он должен самостоятельно вести производственную либо иную деятельность.

- Сумма годового дохода не должна превышать 2,4 млн рублей.

- Нельзя заниматься производством и торговлей подакцизными товарами, добывать полезные ископаемые.

- Под запрет попадает торговля товарами, которые подлежат обязательной маркировке.

- Нельзя работать в рамках агентских договоров.

- Нельзя заниматься перепродажей купленных товаров. ИП может реализовывать только изделия собственного производства, производить работы, оказывать услуги.

Это – очевидные ограничения. Помимо них, ИП может лишиться права применять НПД, если выпускает детали, которые изготавливает по основному месту работы и продает их компании-работодателю.

Однако они вправе иметь трудовой договор и трудиться по основному месту работы, оказывая услуги, изготавливая продукцию с использованием собственных средств производства. Например, менеджер по продажам может в свободное от работы время консультировать, организовывать курсы. Эта деятельность должна быть не в рамках компании, где с ним заключен трудовой договор.

Более того, работодатель не вправе заключить договор с самозанятым ИП, если он трудился в компании и уволился менее, чем за два года до этого. Такая меря объясняется тем, что работодателям выгодно подменить трудовые отношения гражданско-правовыми, так как налоги с дохода ИП на НПД он уплачивает сам.

Физические лица также вправе применять НПД, но при этом они не могут открывать расчетный счет, пользоваться услугами эквайринга. Кроме того, если они потеряют статус самозанятого, придется потратить время на регистрацию ИП и прервать деятельность.

Как зарегистрировать ИП на НПД

Этот вопрос волнует тех, кто только собирается начать вести свой бизнес с нуля. Самый простой и удобный вариант — изначально зарегистрироваться в качестве самозанятого физического лица, а затем получить статус ИП, отправив соответствующее заявление в налоговую инспекцию.

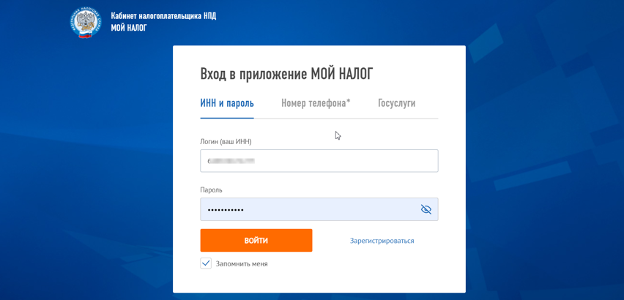

С чего начать? Нужно скачать мобильное приложение или установить веб-версию «Мой налог». Будет предложено два вида регистрации:

Первый вариант – ИНН и пароль – подходит для налогоплательщиков, у которых есть регистрация на сайте ФНС. Второй – не подходит для регистрации. Третий вариант предусматривает, что у налогоплательщика есть подтвержденная регистрация на портале Госуслуг.

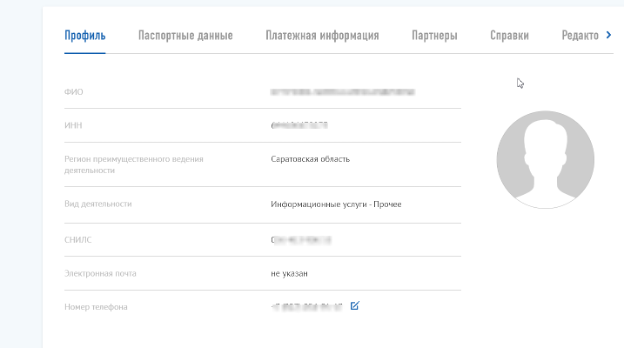

Далее будет предложена таблица, в которую нужно внести личные данные. Здесь следует указать:

- Фамилию, имя, отчество полностью.

- ИНН.

- Название региона, где планируется осуществлять деятельность, подпадающую под НПД.

- Вид деятельности. Здесь можно указать один или несколько. Можно выбрать услуги из разделов: авто, аренда, красота, информационные услуги, другое.

- Добавить электронную почту (необязательно).

- Указать номер телефона.

При желании в профиль можно поместить фотографию.

Здесь же нужно указать банковские счета и доступно установить автоматическое списание средств в уплату налога.

Далее нужно проверить сформированные заявление. При обнаружении ошибок внести изменения. Сведения будут проверены в налоговом органе. Если все верно, придет уведомление о регистрации в качестве плательщика НПД.

Другой вариант — зарегистрироваться через личный кабинет ФНС.

Для регистрации в качестве ИП нужно скачать заявление с сайта ФНС, заполнить его и передать в налоговый орган по месту регистрации лично или с использованием электронной подписи онлайн.

Как действующему ИП перейти на НПД

Также потребуется зарегистрироваться в качестве плательщика НПД и уведомить налоговую инспекцию в течение 30 дней. Перед переходом на режим самозанятости предпринимателю нужно совершить ряд действий внутри своего бизнеса:

- Подать уведомления в налоговую инспекцию об отказе от применения специальных налоговых режимов: УСН, ЕСХН.

- Сдать декларации.

- Уплатить взносы «за себя» и сотрудников.

- Уволить персонал. Сделать это не так просто, нужно соблюсти требования Трудового Кодекса.

- Снять с учета онлайн-кассу. Она не потребуется ИП при налогообложении в виде НПД.

- Уведомить банк и постоянных заказчиков.

Партнеры могут отказаться от сотрудничества, если ранее ИП применял ОСНО. Им может быть невыгодно работать с налогоплательщиком, которые не уплачивает НДС.

Как работать с покупателями и заказчиками

Изначально нужно проверить ассортимент товара, который остался в наличии при переходе на самозанятость. Покупные товары продать на новом режиме налогообложения не удастся, как и те, которые подлежат маркировке.

С юридическими лицами нужно будет подписывать договоры. Для самозанятого это – не обязательное условие, а другая сторона сделки вряд ли согласится сотрудничать без письменного подтверждения договоренностей сторон.

Основная задача ИП на НПД — вовремя сформировать чек. Сделать это нужно до 9 числа месяца, следующего за датой оплаты. Сделать это можно, зайдя в раздел «Выручка» в личном кабинете «Мой налог».

Здесь нужно нажать на кнопку «Добавить продажу»:

В открывшемся окне нужно заполнить поля: «наименование услуги», «сумма». Справа находится блок, где проставляются данные: дата, статус покупателя: юридические или физическое лицо. Для формирования чека физическому лицу не потребуется указывать личные данные. Если услуга оказана юридической компании, нужно заполнить поля: наименование и ИНН организации.

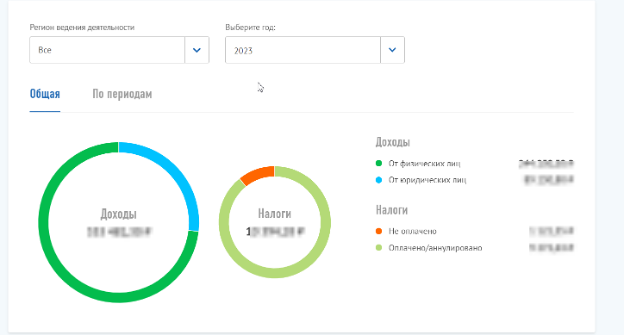

Останется выбрать, какой вид документа следует сформировать: чек или счет. Все выданные чеки хранятся в «Истории операций» в личном кабинете «Мой налог». Здесь можно сгруппировать оплаты по видам заказчиков: юридические, физические лица. В разделе «Статистика» показаны удобные диаграммы для просмотра истории операций.

В форме можно выбрать сведения по региону, по году.

Вывод

НПД для ИП – удобный режим налогообложения. Но он подходит не для всех предпринимателей из-за некоторых ограничений. При этом у него масса преимуществ: низкая ставка налога, возможность работать без онлайн-кассы и не платить взносы «за себя».