Декларация по ЕНВД за 2 квартал 2018 года — отчет, оформлением которого скоро предстоит заняться компаниям и ИП, работающим на вмененке. Мы рассмотрим, как ее заполнить, а также посвятим часть нашего материала нюансам новой формы декларации, которую все с нетерпением ждут.

Декларация по ЕНВД за 2 квартал 2018 года: сроки, форма, состав, образец

Сразу скажем, что для ЕНВД-декларации еще новую форму не утвердили, хотя она ожидается уже в самое ближайшее время. Тот бланк, который пока используется, утвержден приказом ФНС РФ от 04.07.2014 № ММВ-7-3/353@.

В составе отчета — титульник и 3 раздела, в которых отражают:

- подлежащий уплате ЕНВД;

- расчет ЕНВД по отдельным видам деятельности;

- квартальный расчет ЕНВД.

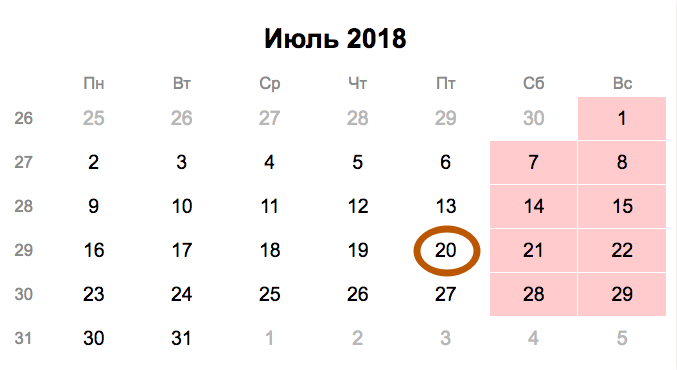

На подготовку декларации у вмененщика по-прежнему есть 20 календарных дней после завершения отчетного квартала. Для отчета по итогам 2 квартала крайняя дата сдачи выпадает на 20.07.2018.

Посмотрим на примере, как оформить декларацию по ЕНВД за 2 квартал 2018 года.

ПРИМЕР 1

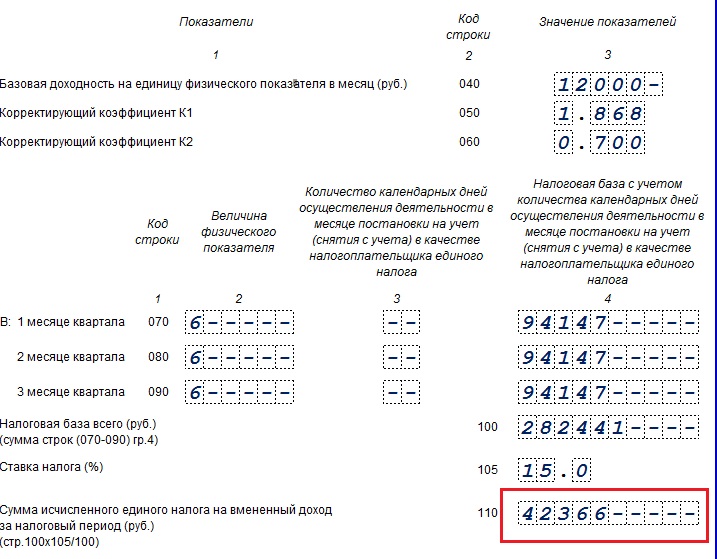

ИП Зубарев П.Г. работает на ЕНВД в сфере оказания услуг по мойке автотранспорта (базовая доходность — 12 000 руб.). В его штате еще 5 сотрудников. Уплаченные во 2 кв-ле страховые взносы — 23 460 руб. Новый кассовый аппарат он приобрел в марте 2018 года и уже воспользовался своим правом на вычет ККТ по итогам 1 кв-ла.

В регионе деятельности ИП Зубарева П.Г. применяется ставка налога 15%, К1 = 1,868, К2 = 0,7.

Зубарев П.Г. рассчитал единый налог:

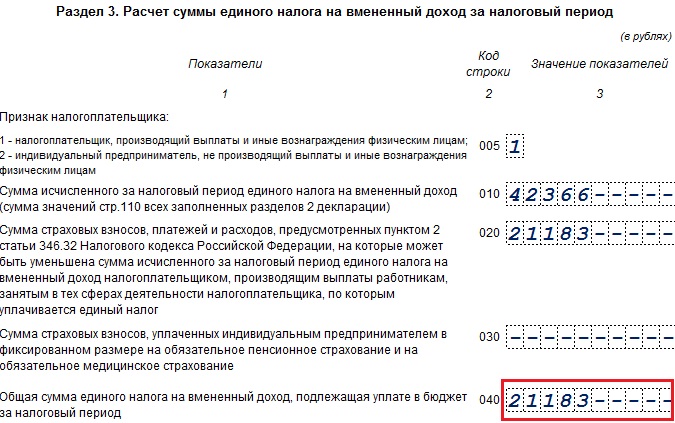

12 000 х 1,868 х 0,7 х (6 + 6 + 6) х 15% = 42 366 руб.

Затем уменьшил полученный результат на уплаченные за квартал страховые взносы (сумма такого уменьшения не должна превысить 50% от начисленного налога). Учитывая, что 42 366 х 50% = 21 183 руб., а уплаченные взносы превышают этот предел, уменьшить налог получится только на его половину:

42 366 ─ 21 183 = 21 183 руб.

Как Зубарев П.Г. заполнил декларацию по ЕНВД, посмотрите здесь.

Дополнительный раздел новой ЕНВД-декларации

В скором времени на смену приказу ФНС России от 04.07.2014 № ММВ-7-3/353@, утвердившему форму декларации по вмененке и порядок ее оформления, придет новый приказ ФНС.

Мы пока не можем уверенно говорить о грядущих изменениях, которые могут появиться в форме декларации или технологии ее заполнения. Но можно определенно сказать, что состав отчета расширится за счет появления нового раздела. Остановимся на нем подробнее.

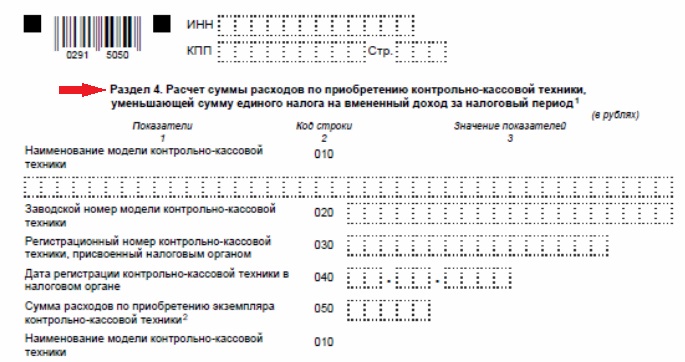

К трем обычным разделам декларации прибавляется раздел 4. «Расчет суммы расходов по приобретению контрольно-кассовой техники, уменьшающей сумму единого налога на вмененный доход за налоговый период».

Его появление связано с п. 2.2 ст. 346.32 НК РФ, предусматривающим возможность ИП-вмененщику снизить налог к уплате на расходы, связанные с приобретением и подготовкой к эксплуатации ККТ.

В разделе показывает информацию по каждой ККМ, по которой заявляется вычет. По каждой онлайн-кассе нужно будет оформить отдельный блок строк 010-050:

- наименование модели (стр. 010);

- заводской номер модели (стр. 020);

- регномер ККТ, присвоенный ИФНС (стр. 030);

- дату регистрации ККТ в ИФНС (стр. 040);

- расходы по приобретению экземпляра ККТ (стр. 050).

Вот как выглядит блок строк 010-050 из разд. 4:

При заполнении раздела нужно учесть, что:

- В стр. 050 значение не может превышать 18 000 руб. — законодательно установленной максимальной величины вычета по ККТ.

- Количество блоков строк 010-050, заполняемых в разд. 4, зависит от того, по скольким кассовым аппаратам заявляется вычет.

Как видите, структура разд. 4 носит исключительно информационный характер — в нем отсутствуют сложные расчеты, коэффициенты, коды, к которым мы привыкли, формируя налоговые отчеты. Однако эта внешняя простота таит в себе ряд опасностей. О них пойдет речь далее.

Нюансы раздела 4 новой декларации

Предприниматель на ЕНВД вправе заполнить разд. 4, если:

- приобрел кассовый аппарат для использования в ЕНВД-деятельности;

- аппарат включен в реестр ККТ;

- касса зарегистрирована в налоговых органах в период с 01.02.2017 до 01.07.2019.

Если ИП занимается видами ЕНВД-деятельности, приведенными в подп. 6-9 п. 2 ст. 346.26 НК РФ, условия применения вычета будут несколько иные:

- ИП приобрел кассу для использования в ЕНВД-деятельности;

- ККТ включена в реестр;

- на дату регистрации кассы у ИП есть персонал, с которым заключены трудовые договоры;

- ИП зарегистрировал аппарат в инспекции в период с 01.02.2017 до 01.07.2018.

Разберем несколько примеров.

ПРИМЕР 2

ИП Косицин Э.Э. занимается розничной торговлей на ЕНВД через объекты стационарной торговой сети (торговых залов нет). В его штате 12 чел., с которыми заключены трудовые договоры. ИП зарегистрировал ККТ в налоговой инспекции в июле 2018 года.

Заявить вычет в декларации по вмененке этот ИП не сумеет, так как он зарегистрировал кассу после 01.07.2018. Максимально разрешенный срок применения вычета (до 01.07.2019) в данном случае не применяется, так как вид деятельности ИП указан в подп. 7 п. 2 ст. 346.26 НК РФ. А для таких случаев предусмотрена другая предельно разрешенная дата регистрации кассы — 01.07.2018.

ПРИМЕР 3

ИП на ЕНВД в мае 2018 года зарегистрировал две включенные в реестр ККТ, на покупку которых он потратил в целом 35 360 руб.

В том числе:

- на аппарат № 1 — 11 800 руб.;

- на аппарат № 2 — 23 560 руб.

Несмотря на то, что общая сумма затрат на ККТ не превышает двукратного максимального предела (18 000 руб. х 2), наш ИП в декларации по ЕНВД сможет заявить вычет только на 29 800 руб.:

- по кассе № 1 — 11 800 руб. (всю потраченную сумму).

- по кассе № 2 — 18 000 руб. (разрешенный максимум).

Перед оформлением раздела 4 необходимо также правильно сформировать сумму расходов, которую закон разрешает учесть в составе вычета по ККТ. Неправомерное завышение вычета приведет к занижению ЕНВД и последующим негативным последствиям для налогоплательщика (штрафам и пеням).

Обратите внимание: раздел 4 не заполняют, если:

- Декларацию по вмененке оформляют компании — для них право на вычет не предусмотрено.

- ИП на ЕНВД не успел зарегистрировать кассу в положенные сроки.

- ИП использует в работе арендованную кассу (вычет возможно получить только на приобретенную в собственность ИП кассовую технику).

Уменьшить ЕНВД на ККТ-вычет закон разрешает только за налоговые периоды 2018-2019 годов (но не ранее налогового периода, в котором ИП зарегистрировал кассу).

Какую сумму вычета показать по строке 050 раздела 4?

Стр. 050 предназначена для отражения расходов на приобретение ККТ. При ее заполнении ИП не должен забывать о двух важных условиях:

- По каждой ККТ вычет не может превышать 18 000 руб., даже если фактические расходы превысили указанную сумму.

- В составе вычета допускается показывать только те затраты ИП, которые связаны непосредственно с покупкой кассы и доведением ее до работоспособного состояния:

- Стоимость самого аппарата.

- Расходы на покупку фискального накопителя.

- Затраты на покупку ПО.

- Стоимость работ по настройке кассы.

- Расходы на оплату услуг ОФД для приведения в соответствие ККТ новым требованиям.

ИП на ЕНВД может также применить вычет по расходам на модернизацию старой кассы — доведению ее до состояния современного кассового аппарата, соответствующего требованиям закона о ККТ (п. 2.2 ст. 346.32 НК РФ).

Обобщать расходы по разным ККТ нельзя. По каждой приобретенной кассе нужно сформировать свою сумму вычета и отразить информацию в отдельном блоке строк 010-050 раздела 4.

Как отразить вычет до утверждения новой формы декларации

В существующей на сегодняшний день форме декларации отсутствует раздел или иные поля для отражения ККТ-вычета. До введения обновленной формы налоговики рекомендуют действовать так (письмо ФНС РФ от 19.04.2018 № СД-4-3/7542@):

- Рассчитать ЕНВД исходя из базовых показателей, величины вмененного налога и ставки налога.

- Уменьшить налог на уплаченные за квартал страхвзносы.

- Из оставшейся суммы вычесть затраты на приобретение и настройку онлайн-кассы.

- Результат вычислений показать по стр. 040 разд. 3 декларации по ЕНВД.

- Если полученный результат вычислений оказался минусовым, налог к уплате принимается равным 0.

- Вместе с декларацией контролеры рекомендуют отправить пояснения (форма приведена в письме ФНС от 20.02.2018 N СД-4-3/3375@).

- Неиспользованный вычета ИП вправе перенести (учесть его при оформлении декларации в последующие кварталы в границах срока, отведенного для регистрации кассы (п. 2.2 ст. 346.32 НК РФ)).

ПРИМЕР 4

ИП Салимов Р.Г. приобрел кассу нового образца во 2 кв-ле 2018 года. Затраты на ее покупку и настройку составили 13 875 руб. Исчисленный ЕНВД за отчетный квартал — 28 760 руб., а уплаченные страховые взносы — 8 655 руб.

Проведем небольшие вычисления:

28 760 ─ 8 655 ─ 13 875 = 6 230 руб.

Результат вычислений оказался положительным, значит весь ККТ-вычет наш ИП может учесть единовременно во 2 кв-ле. В бюджет ИП Салимов Р.Г. по итогам 2 кв-ла 2018 года уплатит 6 230 руб.

Далее вы можете скачать образец заполнения декларации по ЕНВД за 2 квартал 2018 года: