Единая (упрощенная) налоговая декларация (ЕНД) позволяет отчитаться одновременно по нескольким налоговым обязательствам, сэкономив время. Однако доступна такая экономия не всем налогоплательщикам. О нюансах единой декларации за 2 квартал 2018 года — наш материал.

Таблица самых важных сведений о декларации

ЕНД представляет собой нулевой отчет, сдаваемый компаниями или ИП вместо комплекта нулевых деклараций по нескольким налогам. Но заменить оформление нескольких «нулевок» объединенным отчетом получится не всегда.

Обычно это происходит, когда налоговые показатели у компании или ИП принимают нулевое значение в отчетном периоде по причине отсутствия или приостановления деятельности. При этом представить ЕНД можно только в при одновременном соблюдении 2 условий — если в отчетном периоде:

- не происходило связанных с предпринимательской деятельностью движений денег (на расчетном счете или по кассе),

- не было объектов налогообложения.

Каждая налоговая декларация обладает своими отличительными признаками (порядок заполнения, сроки сдачи и т. д.), и ЕНД — не исключение. Ниже в таблице рассмотрены ее особенности и приведены ответы на самые важные вопросы:

| Вопрос | Ответ |

| Кто имеет право сдавать ЕНД | Компании и ИП, у которых (ст. 80 НК РФ):

· В отчетном периоде не было движений денежных средств по счетам в банке и/или в кассе. · Отсутствовали объекты налогообложения по тем налогам, плательщиком которых является отчитывающаяся компания или ИП. |

| Декларации по каким налогам заменяет ЕНД | Налоги, по которым налоговый период — год или квартал. |

| По каким налогам нельзя отчитаться с помощью ЕНД | · Налоги, по которым налоговый период равен месяцу (НДПИ, акцизы, налог на игорный бизнес).

· ЕНВД (при отсутствии в отчетном периоде деятельности, обязанность по уплате налога остается). |

| Каким НПА описаны правила заполнения и представления ЕНД | Порядок формирования ЕНД рассмотрен подробно в приказе Минфина РФ от 10.07.2007 № 62н. |

| Куда и кому направлять ЕНД | В налоговый орган по:

· местонахождению компании. · местожительству физлица. |

| Срок подачи ЕНД | Не позднее 20-го числа месяца, следующего за истекшими кварталом (полугодием, 9 месяцами, календарным годом). |

| Формы сдачи ЕНД | · На бумаге.

· В электронном виде. |

Налоговики считают, что ИП, применяющий ОСНО и не имеющий доходов от предпринимательства, не вправе сдавать ЕНД вместо декларации 3-НДФЛ (письмо ФНС РФ от 21.03.2008 № 04-2-02/1021@). Утверждение спорное, однако если действовать вопреки этим разъяснениям, претензий контролеров не избежать.

Заполняем декларацию: общие и особенные требования

При оформлении ЕНД всю информацию размещают на 1 листе. Этот лист обладает важной характеристикой: он совмещает в себе:

- Обще-информационные сведения о налогоплательщике — те, что в большинстве других деклараций выносятся на отдельный титульный лист (наименование компании, ИНН и др.). Это сведения общего характера, не затрагивающие налоговые показатели.

- Сведения о налогах, показатели по которым приняли в отчетном периоде нулевые значения.

Обратите внимание на нюансы оформления отдельных полей ЕНД. Технология отражения в ней информации отличается от привычного порядка:

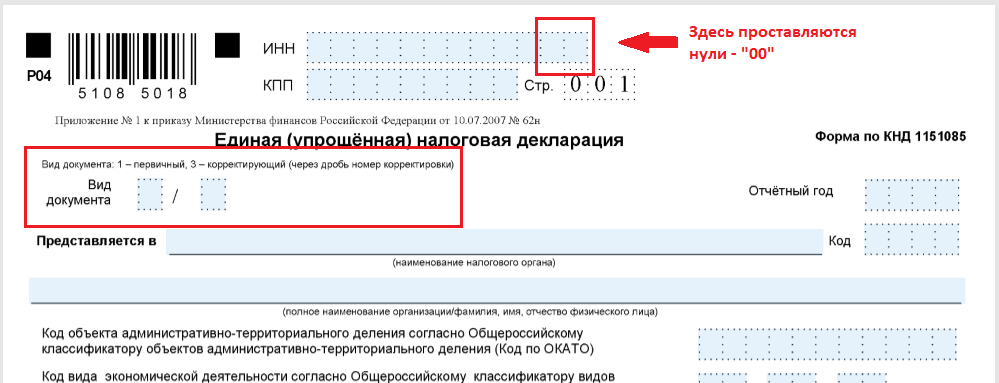

- При заполнении компаниями поля «ИНН» в двух крайних «правых» ячейках зоны, состоящей из 12 клеточек, проставляются нули (00) — это нехарактерно для других налоговых отчетов. Например, в ЕРСВ это поле компании заполняют с первых ячеек, а последние 2 ячейки прочеркиваются (п. 3.3 Порядка заполнения расчета по страховым взносам, утвержденного приказом ФНС России от 10.10.2016 № ММВ-7-11/551@).

- Другой особенностью ЕНД является наличие поля «Вид документа» вместо привычного для налогоплательщиков поля «Номер корректировки». Поле «Вид документа» состоит из двух информационных ячеек, отделенных друг от друга разделительной чертой. В первой ячейке проставляется код:

- «1» — если налоговикам сдается первичная ЕНД,

- «3» — при подаче ЕНД-уточненки (с указанием через дробь номера корректировки).

Например, в поле «Вид документа» нужно проставить:

- 3/1 при подаче первой уточненки,

- 3/2 при сдаче второй уточненной ЕНД.

Уточнение первичной ЕНД может понадобиться налогоплательщику, если он обнаружит в представленном налоговом отчете неотраженные, неполные или недостоверные сведения.

- Следующая отличительная черта ЕНД — специфические налоговые сведения, представляемые в табличной форме. В ней отсутствуют цифровые и стоимостные показатели. Они заменяются перечислением налогов со ссылками на соответствующий каждому налогу номер главы НК РФ. Кроме того, требуется в этой таблице проставить:

- налоговые (отчетные) периоды по указанным в ЕНД налогам.

- и номер квартала.

Правила заполнения граф 3 и 4:

| Продолжительность налогового периода для соответствующего налога | Графа 3

«Налоговый (отчетный) период» |

Графа 4

«Номер квартала» |

| Квартал | «3» | «01» — за 1 квартал

«02» — за 2 квартал «03» — за 3 квартал «04» — за 4 квартал |

| Календарный год | «3» — за квартал

«6» — за полугодие «9» — за 9 месяцев «0» — за год

|

Не заполняется |

В поле «Код ОКАТО» налоговики рекомендуют указывать ОКТМО (письмо ФНС России от 17.10.2013 № ЕД-4-3/18585).

Не следует забывать и о специальных требованиях к заполнению бумажного варианта ЕНД:

- Нельзя заполнять ее разноцветными чернилами — допустимы только чернила черного или синего цвета с применением шариковой или перьевой ручки.

- Можно заполнить ЕНД на компьютере и затем распечатать.

- При совершении ошибок в процессе занесения информации в ЕНД, применяется следующие правила их корректирования:

- зачеркнуть неправильную запись,

- вписать верную, завизировав ее подписью должностного лица,

- указать дату исправления.

- Исправление недочетов с помощью штрих-корректора не допускается.

Нюансы единой декларации во 2 квартале 2018 года

Разберем особенности оформления ЕНД на примере.

ООО «Тракторная компания» зарегистрировалась в ИФНС в мае 2018 года. Компания избрала в качестве наиболее подходящего налогового режима традиционную систему налогообложения.

До окончания полугодия у компании отсутствовала деятельность (сотрудников в штат еще не набрали, деньги в кассу и на расчетный счет не поступали, объекты налогообложения не возникали).

Но отсутствие налоговых показателей у компании на ОСНО не освобождает ее от представления отчетности как минимум по налогу на прибыль и НДС. ООО «Тракторная компания» вправе по окончании 2 квартала 2018 года представить:

- «Нулевки» по налогу на прибыль и НДС.

- Заменить подачу 2-х деклараций одной ЕНД, подтверждающей нулевые показатели по налогу на прибыль и НДС.

Руководство ООО «Тракторная компания» приняло решение отчитаться по результатам полугодия с помощью бумажной ЕНД. Для этого необходимо:

- Скачать форму ЕНД из приказа Минфина РФ от 10.07.2007 № 62н.

- Использовать для отчета первый лист ЕНД (второй лист предназначен только для физлиц, не являющихся ИП).

- Отправить налоговикам ЕНД не позднее 20.07.2018.

ООО «Тракторная компания» отправила ЕНД по почте ценным письмом с описью вложений. При таком способе подачи налоговой отчетности днем ее представления считается дата отправки почтового отправления.

Образец единой (упрощенной) налоговой декларации за 2 квартал 2018 года можно увидеть здесь.

После сдачи ЕНД налоговики могут потребовать от компании предоставить пояснения и документы, подтверждающие отсутствие операций по движению денежных средств. Предоставить такие пояснения можно сразу с подачей ЕНД, не дожидаясь требования контролеров.