По каким срокам наступает срок уплаты в мае 2024 года

Перечень налоговых обязательств зависит от применяемой системы налогообложения, наличия штата работников, имущества. Дополнительно некоторые организации уплачивают акцизы, плату за пользование водными ресурсами, иные обязательства. Поэтому каждый налогоплательщик устанавливает для себя календарь налоговых платежей. На его основании рассчитывается сумма, которую нужно перечислить на единый налоговый счет. Также по индивидуальному календарю определяется срок сдачи деклараций и расчетов, а также сдачи налоговых уведомлений.

Налогоплательщики на УСН уплачивают ежеквартальные авансовые платежи по срокам

- 28 апреля

- 28 июля

- 28 октября.

- В мае авансовый платеж уплачивать не нужно.

- Общая система налогообложения предусматривает уплату налога на добавленную стоимость и налог на прибыль. По этим налогам сдаются декларации срок сдачи опережает сдачу отчетности.

- По имущественным налогам уплаты в мае не предусмотрено.

- Работодатели каждый месяц уплачивают НДФЛ два раза в месяц и страховые взносы. С доходов физических лиц нужно уплатить налог и взносы.

Когда подать уведомления

С 2024 года предусмотрено два срока уплаты налога на доходы физических лиц

- 5 число месяца, следующего за месяцем получения дохода с 23 по последний день месяца. В мае до 5 числа нужно уплатить НДФЛ с выплат за период с 23 8апреля по 30 апреля. Но срок уплаты переносится на 6 мая, так как 5 мая 1- выходной день

- 28 число – НДФЛ по сроку выплаты доходов физлицам с 1 по 22 мая

- 28 число – страховые взносы с доходов физлиц за апрель.

В соответствии с этим нужно определиться со сроком подачи уведомлений по НДФЛ и страховым взносам.

По налогу на доходы физических лиц первое уведомление подается 3 мая. Во втором уведомлении, которое подается до 25 числа, можно объединить два налоговых обязательства. Но в мае срок сдачи второго уведомления сдвигается на 27 число, так как 25.05.2024 – суббота.

Пример заполнения уведомления за май

Рассмотрим заполнение налогового уведомления по НДФЛ, которое нужно подать в мае:

| Пример: В ООО «Лабиринт» предусмотрен срок уплаты аванса по зарплате 25 числа. В апреле 2024 года был выдан аванс 25 апреля. С дохода сотрудников за первую половину апреля был удержан НДФЛ в размере 19 000 рублей. |

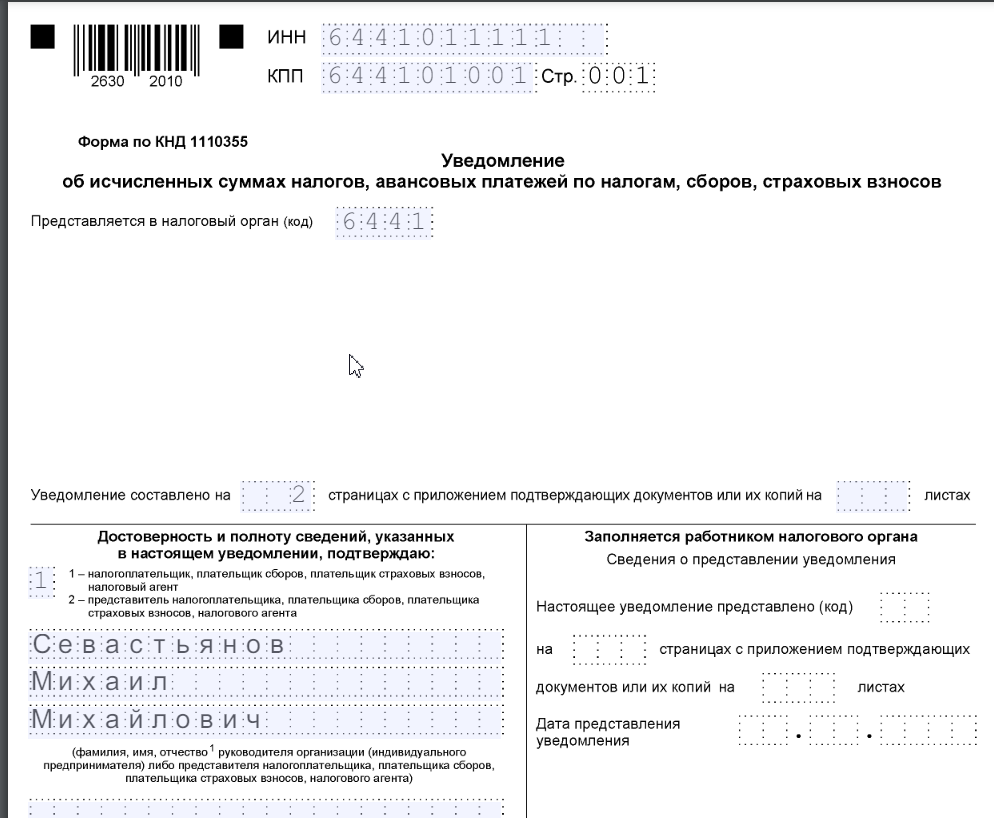

Бухгалтер подал уведомление по сроку до 03.05.2024 на двух листах:

- Титульный, в которой указаны ИНН/КПП, код налогового органа, количество листов (два) и ФИО налогового агента (руководителя организации)

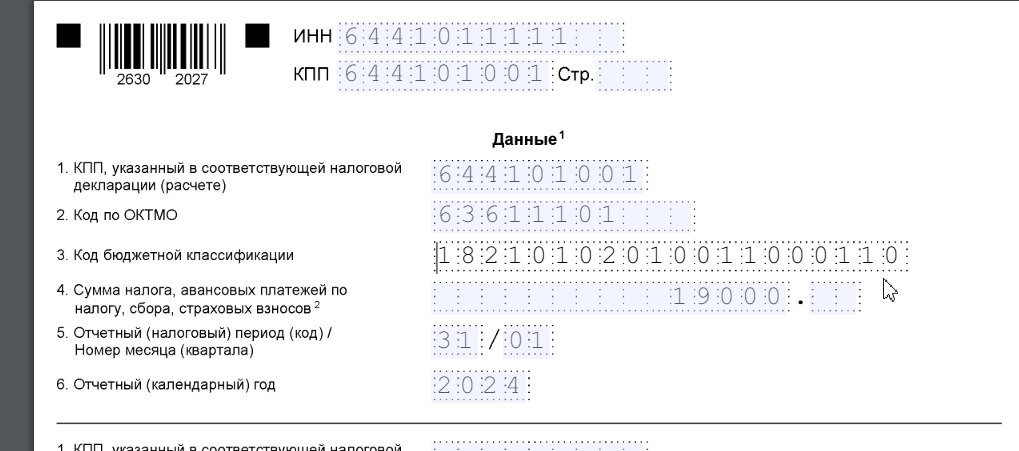

- Лист с основной информацией, где дублируется ИНН/КПП с титульного листа, КПП, который указывается в декларации (расчете по налогу), код ОКТМО, КБК, сумма удержанного НДФЛ, код отчетного периода, год.

Уведомление от 03.05.2024: как заполнить и что указать

В первом майском уведомлении указывается только сведения о налоге с доходов физических лиц. Сюда входят выплаты с 23 по 30 апреля. Это может быть

- Аванс

- Больничные выплаты

- Отпускные

- Выплата при увольнении

- Премии.

Сумма, которая указывается в уведомлении, берется из ведомостей по начислению.

В налоговом уведомлении нужно указать:

- ИНН/КПП налогового агента. КПП указывают только юридические лица. Предприниматели проставляют ИНН, состоящее из 12 цифр

- ОКТМО. Это – код муниципального образования, где зарегистрирован налоговый агент

- КБК. Это – код налогового платежа. Реквизит относится к конкретному налоговому обязательству. Для НДФЛ со ставкой 13% предназначен КБК 182 101 02010 01 1000 110

- Сумма налога на доходы физических лиц

- Отчетный период и год.

Документ подписывается налоговым агентом и отправляется с налоговый орган.

Образец уведомления от 03.05.2024

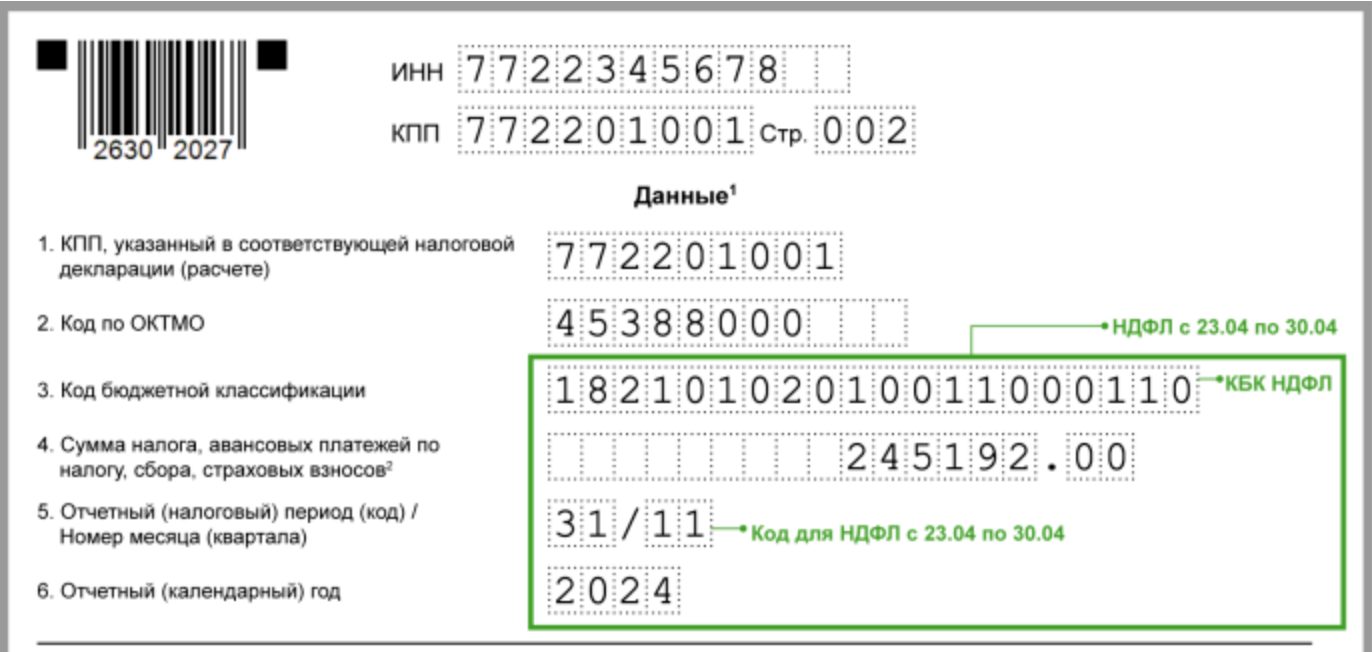

Уведомление от 27.05.2024: как заполнить и что указать

Во втором майском уведомлении нужно указать два налоговых обязательства. По сроку до 28 мая нужно уплатить НДФЛ с доходов физлиц за период с 1 по 22 мая и страховые взносы.

Некоторые компании имеют в штате сотрудников, которые трудятся во вредных и тяжелых условиях. На их доходы также начисляются дополнительные страховые взносы, обеспечивающие им досрочную пенсию. Для страховых взносов применяются следующие КБК

- По основному тарифу – 182 102 01000 01 1000 160

- По первому списку -182 102 04010 01 1010 160. Этот КБК примеряется, если не проводилась спецоценка труда

- По первому списку – 182 102 04010 01 1020 160. Этот КБК предусмотрен для рабочих мест, по которым проводилась спецоценка труда

- По второму списку – 182 102 04020 01 1010 160. КБК предназначен для рабочих мест без спецоценки условий труда

- По второму списку -182 102 04020 01 1020 160. Применяется для страховых взносов в отношении рабочих мест, по которым проводилась спецоценка условий труда.

Не нужно по каждому налогу и взносу формировать отдельное уведомление. Они показываются в отдельных блоках в одном уведомлении.

Нужно ли сдавать нулевое уведомление

Чтобы ответить на этот вопрос, нужно понять, для чего предназначено налоговое уведомление. Алгоритм расчета по налогам и взносам выглядит так

- Налогоплательщик перечисляет деньги на единый счет

- ИФНС списывает деньги на основании деклараций (расчетов по налога и сборам) и уведомлений.

Исходя из этого, следует, что нулевое уведомление отправлять не нужно, так как не возникает необходимости списания денег с единого счета.

Какие коды налоговых периодов указать в майском уведомлении

Вся основная информация в уведомлении указывается в виде кодов. Это касается и периодов, за которые уплачиваются налоги и взносы. Чтобы понять, какой код налогового периода указать в каждом блоке уведомления, нужно определиться с налоговой базой, с которой начисляется обязательство.

В первом уведомлении указывается НДФЛ за период с 23 по 30 апреля. Поэтому код периода будет 31/01, что означает полугодие/первый месяц второго квартала.

Во втором уведомлении будет два платежа – НДФЛ и страховые взносы. По сроку до 28 числа НДФЛ уплачивается за период с 1 по 22 мая, что соответствует коду 31/02. Это означает второй месяц второго квартала.

В отношении страховых взносов также уместно указать код 31/01, как в первом уведомлении, так как они уплачиваются за первый месяц второго квартала (за апрель).

Коротко о главном

Май – второй месяц второго квартала. На него выпадает уплата НДФЛ и страховых взносов. По срокам уплаты требуется сдать два уведомления. В одном будет информация только по НДФЛ, по второму – по НДФЛ и страховым взносам. Документы подписываются налогоплательщиком (налоговым агентом, плательщиком взносов) и отправляется в налоговую инспекцию. Если у налогоплательщика имеются иные обязательства в отношении налогов (сборов), их можно включить в любое из уведомлений по сроку уплаты.