Если имеется на ЕНП переплата по налогам, то компания/ИП пишет заявление, в котором выражает свою волю в отношении действий с имеющимися в излишке деньгами. По умолчанию переплата по ЕНП будет списываться по мере поступления уведомлений или деклараций.

Что нужно знать о распоряжении переплатой по ЕНП в 2024 году

Основные принципы работы с зачетом суммы положительного сальдо на счете налогоплательщика изложены в статье 78 НК РФ. Здесь говорится, что:

- Для проведения зачета требуется личное заявление налогоплательщика

- Право на зачет имеется только в отношении положительного сальдо на едином налоговом счете

- Суммой переплаты можно распорядиться четырьмя способами: оплатить налоговые обязательства третьего лица, дать распоряжение в отношении уплаты конкретного налога в будущем периоде, оплатить санкции по распоряжению налогового органа, погасить неучтенные платежи, оплатить налоговые обязательства другого лица

- Срок проведения зачета – следующий рабочий день.

Вернуть переплату по ЕНП можно, руководствуясь положениями статьи 79 НК РФ. В ней описаны основные принципы и правила возврата: Если сведения отсутствуют, то деньги все равно вернутся, но на это потребуется больше времени.

Как учесть переплату по ЕНП в бухгалтерской программе

Перед написанием заявления нужно сверить информацию о наличии положительного сальдо с налоговой инспекцией. Изначально нужно разобраться, откуда образуется переплата:

- На ЕНС перечислено больше средств, чем возникло налоговых обязательств

- Сдана декларация по НДС/акцизам к возмещению

- ИП подал заявление на возврат налога в связи с применением налогового вычета

- Сдана налоговая декларация, расчет с уменьшением суммы к уплате.

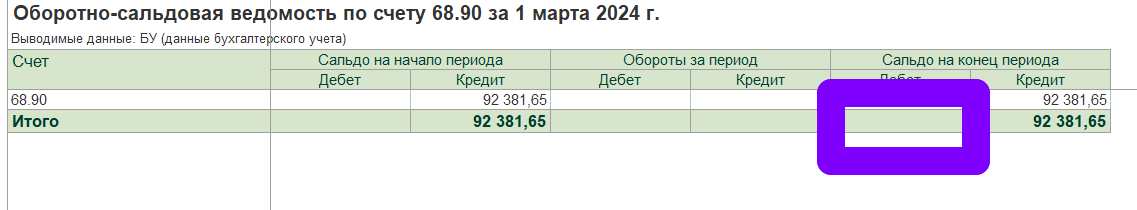

В программе 1С Бухгалтерия расчеты по единому налоговому счету ведутся на счете 68.90. Если по нему имеется дебетовое сальдо, значит, по ЕНС у налоговиков должна быть переплата.

Информацию о состоянии расчетов с бюджетом можно узнать из оборотно-сальдовой ведомости по счету 68.90

Как провести зачет переплаты из ЕНП

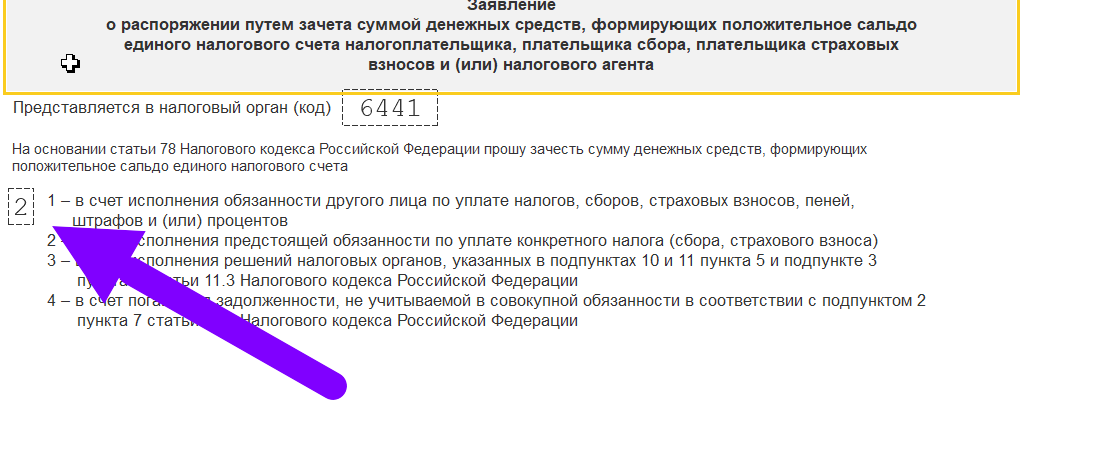

Налоговым Кодексом предусмотрено 4 варианта зачета свободных средств на едином налоговом счете. О том, какой из них выбран, нужно указать на титульном листе заявления о зачете:

Еще на титульном листе необходимо заполнить ИНН/КПП (для юрлиц), код местного отделения налоговой службы. Внизу проставляется подпись налогоплательщика (плательщика взносов, налогового агента) или его представителя. О статусе нужно уведомить, поставив соответствующую цифру:

- «1» – если документ предоставляет сам налогоплательщик

- «2» – если ставится подпись уполномоченного представителя.

Если предусмотрен вариант «исполнение предстоящей обязанности по уплате конкретного налога (взноса)», то на втором листе указывается КБК нужного налогового обязательства, сумма. Если предполагается, что переплата будет использована в счет погашения обязательств другого налогоплательщика, то на втором листе нужно проставить его ИНН и сумму налогового обязательства. Если налогоплательщик хочет зачесть переплату в счет судебного решения по налоговым обязательствам, то в форме предусмотрено заполнение реквизитов документа-основания. Это же относится суммам, неучтенным в совокупной обязанности.

Наиболее часто встречающийся вариант – зачет в счет будущей уплаты конкретного обязательства.

| Пример:

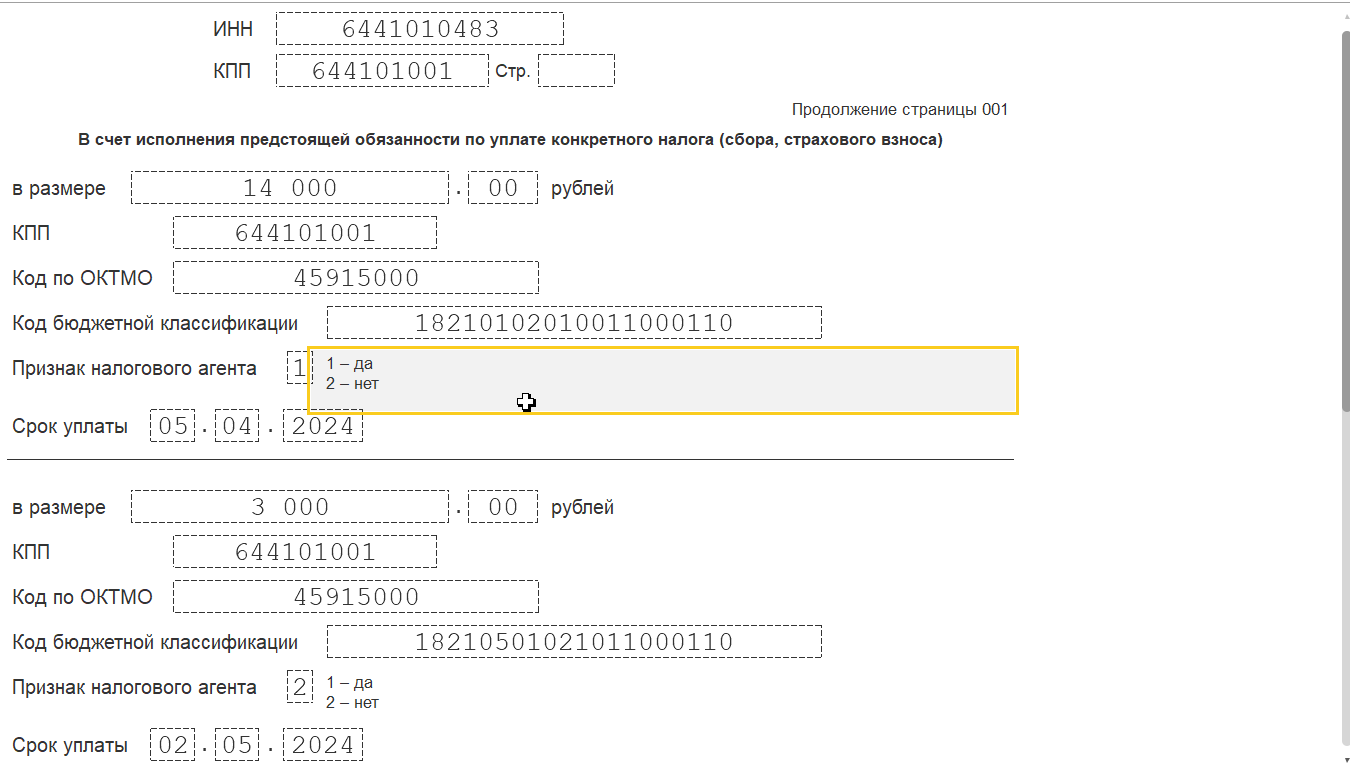

ООО «Лабиринт» имеет переплату на ЕНС в размере 17 000 рублей. Организацией было принято решение направить часть ее в счет уплаты НДФЛ в размере 14 000 рублей, а 3 000 – в счет уплаты УСН – 3 000 руб. Организация сформировала заявление о зачете. |

На втором листе заявления присутствуют два блока:

- В первом указан КБК НДФЛ и стоит признак налогового агента

- Во втором – КБК УСН и в строке «Признак налогового агента» стоит цифра «2», так как по данному налогу организация не является налоговым агентом.

Кроме того, отличаются сроки уплаты.

Как произвести возврат переплаты по ЕНП

Свободные средства с ЕНС налогоплательщик вправе вернуть на свой расчетный счет. В настоящее время не существует обязанности оповещать налоговый орган об открытии счетов в банках. Информация о них приходит в ИФНС непосредственно от кредитных учреждений. Деньги по умолчанию будут переведены на счет, информацию о котором имеет налоговая инспекция.

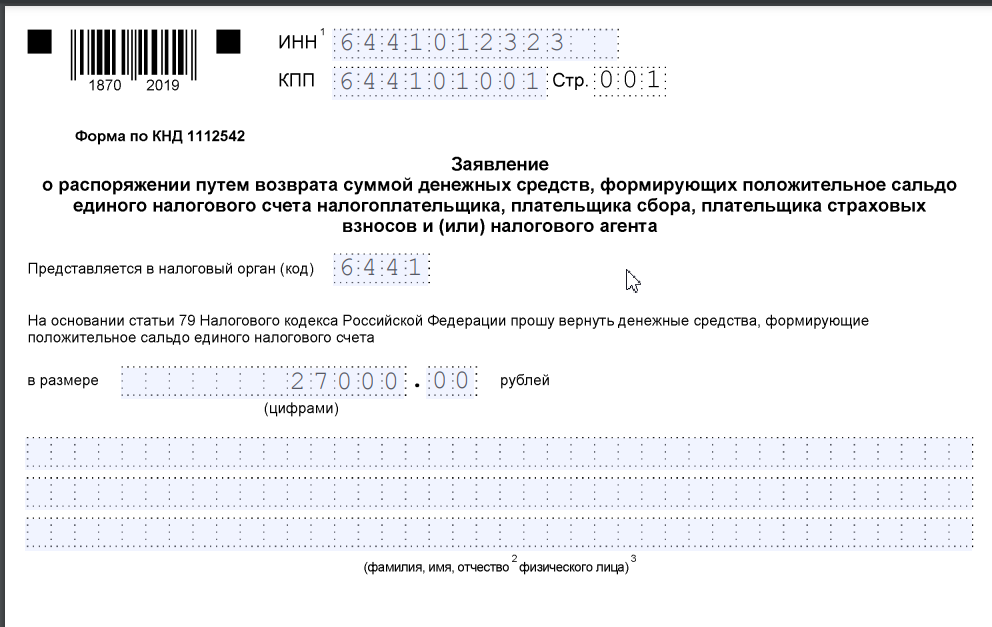

Для возврата средств необходимо заполнить и отправить заявление. В нем заполняются титульный лист и лист с основной информацией.

На титульном листе заполняется ИНН – для всех, КПП – для юридических лиц, код ИФНС и сумма, которую требуется вернуть.

Ниже расположен блок для заполнения ФИО физического лица. Он нужен в случае, если возврат средств осуществляет физлицо без статуса ИП.

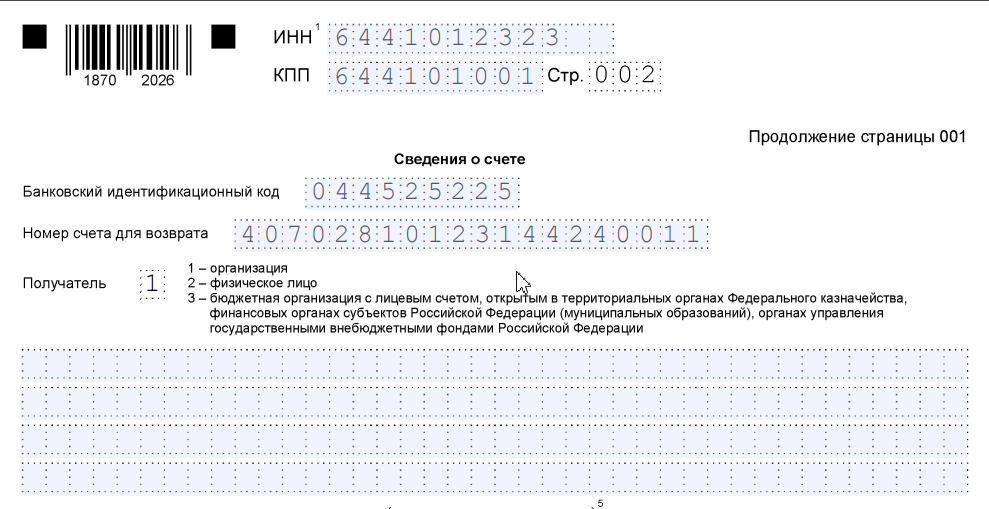

Основная информация содержится на второй странице. Здесь нужно указать:

- БИК банка

- Номер расчетного счета

- Статус получателя средств.

Здесь имеются три варианта: физлицо, компания, бюджетная организация. Если возврат средств осуществляется на лицевой счет бюджетной организации, то нужно заполнить поля ниже.

Подробнее о возврате (или зачете) переплаты читайте в системе Консультант Плюс по ссылке.

Вопросы-ответы

Вопрос: С какого дня начинают начисляться проценты при несвоевременном возврате средств после подачи заявления?

Ответ: Проценты начисляются с 11 дня. Отсчет ведется с даты подачи заявления.

Вопрос: Каким способом подать заявление о возврате налога?

Ответ: Существует несколько вариантов подачи заявление о возврате средств. Документ подается в электронном виде, на бумажном носителе. Также физические лица могут отдельно не подавать заявления, а предоставить его при подаче декларации 3-НДФЛ на получение налогового вычета в составе отчета.

Вопрос: По какой причине налоговики могут отказать в проведении зачета?

Ответ: Учитывая, что средства на едином счете принадлежат налогоплательщику, ИФНС не вправе отказать в проведении зачета, если переплата, действительно, имеется. Но здесь могут быть нюансы: например, у налогоплательщика были непогашенные обязательства, которые ИФНС погасила за счет имеющихся средств на ЕНС. Поэтому перед подачей заявления нужно убедиться в наличии переплаты.

Внимание!