Зачем исправлять ошибки в уведомлениях?

Сразу скажем, что в НК РФ нет никаких штрафов за ошибки и неточности уведомлениях по налогам и взносам. Однако, по нашему мнению, их лучше исправлять. Ведь получив ошибочные сведения, налоговики разнесут их на ЕНС (единый налоговый счет) компании или ИП. И может начаться неразбериха. Например, налоговики не смогут зачесть переплату по какому-либо налогу или отнесут платеж на «ошибочный» КБК.

Далее рассмотрим конкретные ситуации, с которыми вы можете столкнуться.

Также см. «Сроки подачи уведомлений по ЕНП в 2023 году».

Если ошиблись в реквизитах

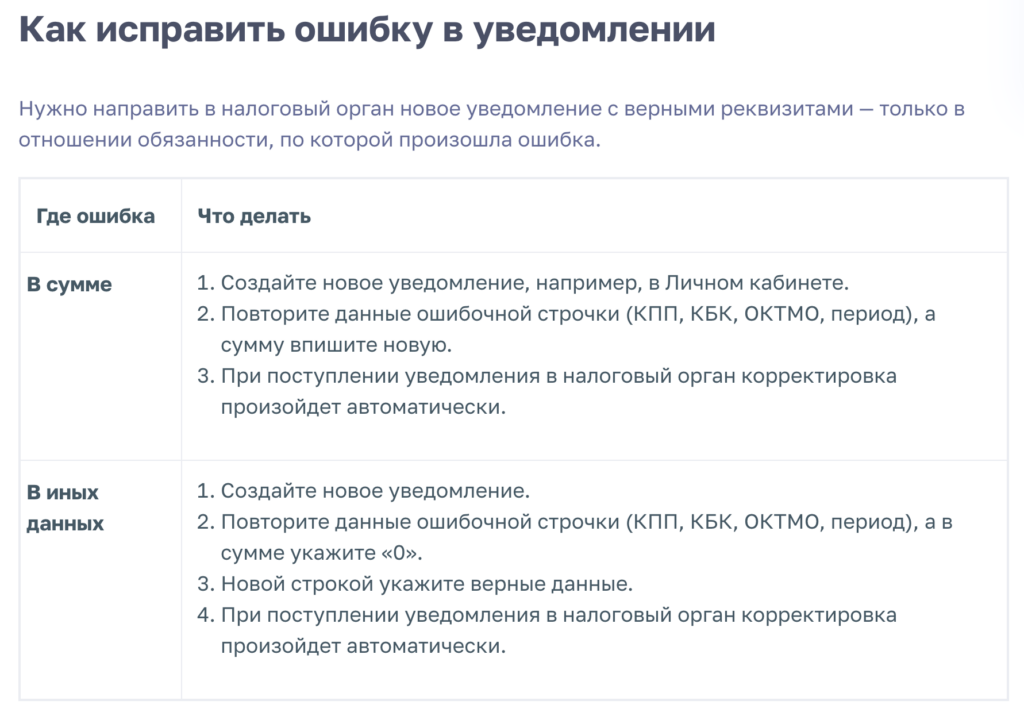

Предположим, что ошибка была допущена в реквизитах уведомления: неверно указаны ОКТМО, КПП, отчетный (налоговый) период или КБК.

В такой ситуации – направьте в ИФНС новое уведомление с верными реквизитами. Однако новое уведомление заполняйте только в отношении обязанности, по которой произошла ошибка. Если вы ошиблись в блоке данных, например, с НДФЛ, то следует в исправленном уведомлении показывать данные по страховым взносам. Нужно исправлять ошибку только в отношении НДФЛ.

Правило

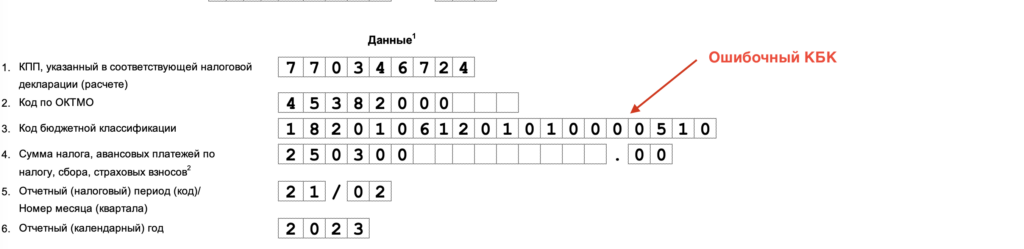

Теперь поясним на примере. Предположим, что ошибка была допущена в КБК. Вместо КБК по НДФЛ – 182 1 01 02010 01 1000 110 бухгалтер ошибочно указал КБК для единого налогового платежа – 182 01 06 12 01 01 0000 510.

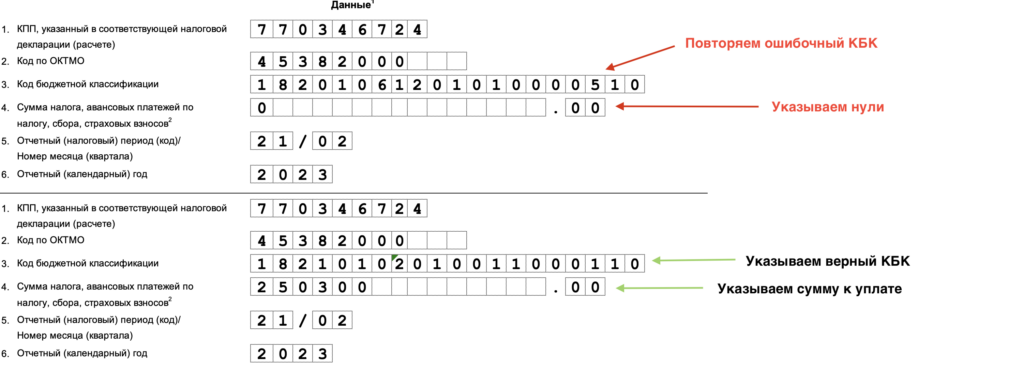

Алгоритм формирования уточненного уведомления такой:

Шаг 1. Повторите ошибочные реквизиты в новом уведомлении, а в сумме укажите «0».

Шаг 2. Новой строкой укажите верные реквизиты и сумму.

По первому блоку налоговики «увидят» ноль и поймут, что ошибка не в сумме, в реквизитах. А из второго блока они подтянут в базу правильные данные.

Шаг 3. Направьте уточненное уведомление в ИФНС. Корректировка произойдет автоматически при поступлении уведомления в налоговый орган.

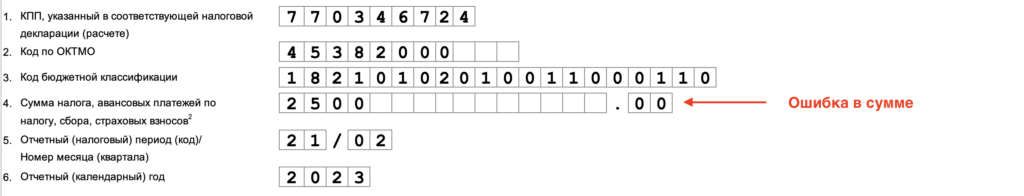

Если ошиблись в сумме налога/взноса

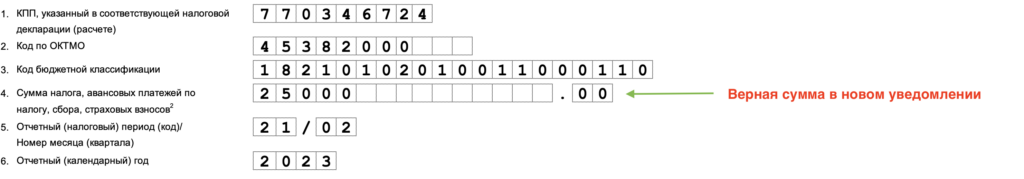

Чтобы исправить сумму начисленных налогов/взносов в уведомлении – создайте новое уведомление. В нем приведите реквизиты платежа, который указали с ошибкой. Проставьте те же КПП, КБК, ОКТМО, период и впишите новую сумму.

Не нужно указывать либо зачеркивать старые суммы. Смысл в том, что вновь поданное уведомление – автоматически отменяет ошибочное. Корректировка произойдет автоматически при поступлении уведомления в ИФНС.

Предположим, что бухгалтеру в уведомлении в части НДФЛ нужно было указать сумму 25 000 рублей. А он ошибочно указал меньше – 2500 рублей.

После выявления ошибки в ИФНС было направлено новое уведомление.

Имейте в виду Предоставление уточненных данных уведомления после сдачи деклараций и расчетов не требуется. То есть, если налоговый агент уже сдал, допустим, 6-НДФЛ, то уведомление за этот период подавать не надо.

А если ошибка в платежке-уведомлении?

В 2023 года налогоплательщики могут вместо уведомлений формировать «старые» платежки. Как действовать, если ошибка была выявлена в реквизитах такой платежки-уведомлении?

Направьте в инспекцию уведомление с верными реквизитами. Однако после того как налогоплательщик представит уведомление для исправления платежки, представлять уведомления в виде платежных поручений больше нельзя. Подать уведомление – единственный способ, которым можно уточнить данные до сдачи отчетности.

Важно

Также рекомендуем обратить внимание на 2 важных момента:

- Уведомление не представляйте, если успели сдать налоговую отчетность после подачи платежки с ошибочными данными. Уведомлением можно исправить КПП плательщика, КБК, ОКТМО, период и сумму. Главное, чтобы из уведомления было ясно, какой платеж нужно исправить. Для этого придерживайтесь алгоритма, который описан выше.

- Если ИФНС не сможет однозначно определить налоговый период или плательщик укажет КБК, по которому не сдают уведомление, на основании такой платежки на ЕНС не сформируется начисление. Деньги останутся на ЕНС, пока в ИФНС не поступит налоговая отчетность либо деньги не направят на уплату других налогов. Иными словами, деньги могут просто «зависнуть» на ЕНС.

Рекомендации ФНС

На официальной промо-странице ФНС рекомендует следующий порядок действий:

ФНС предупредила налогоплательщиков, что повторно представленное уведомление об исчисленных налогах полностью заменяет предыдущее, а не увеличивает сумму начислений.

В своем письме от 11.04.2023 № ЕА-4-15/4380@ ведомство поручает налоговым органам проанализировать корректность и актуальность представленных уведомлений об исчисленных налогах с суммой налоговых обязательств меньше указанной в первичном уведомлении.

В случае выявления ошибочно представленного уведомления с суммой налоговых обязательств меньше, чем указано в первичном уведомлении, налоговый орган доведет до налогоплательщика разъяснения по порядку заполнения уведомлений, согласно которым новое уведомление полностью заменяет предыдущее, а не увеличивает сумму начислений.

Источники: