В письме от 19.06.2018 № БС-4-21/11751 ФНС России на примерах разъяснила, как заполнить декларацию по земельному налогу при изменении кадастровой стоимости из-за смены вида разрешенного использования земельного участка. Эта позиция согласована с Минфином (письмо последнего от 06.06.2018 № 03-05-04-02/38570).

Чем руководствоваться

По закону изменение кадастровой стоимости земельного участка из-за смены вида его разрешенного использования/перевода из одной категории земель в другую/изменения площади участка нужно учитывать при определении базы по налогу со дня внесения в ЕГРН сведений об этом (п. 1 ст. 391 НК РФ).

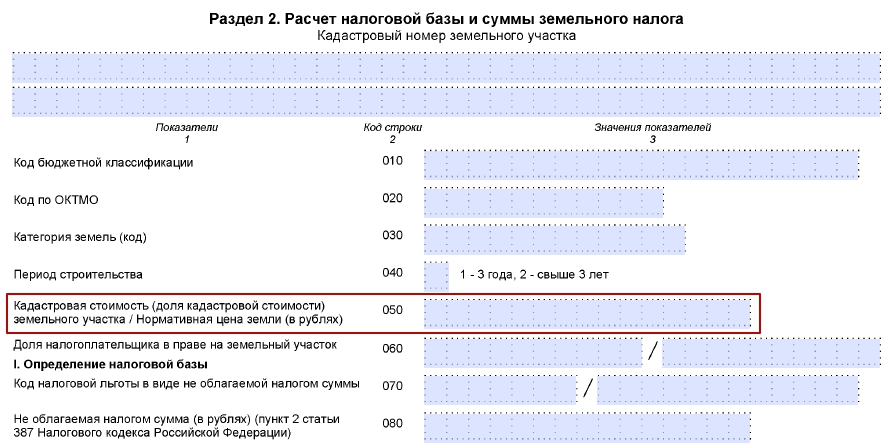

В силу п. 5.1 Правил заполнения декларации (утв. приказом ФНС от 10.05.2017 № ММВ-7-21/347) надо заполнить НЕ ОДИН Раздел 2 декларации по одному участку в случае изменения в течение налогового периода его кадастровой стоимости:

- из-за смены вида его разрешенного использования;

- перевода из одной категории земель в другую;

- изменения площади участка.

По строке 140 декларации приводят коэффициент Кв, который применяют для исчисления земельного налога в случае правообладания участком в течение неполного налогового периода (п. 5.16 Правил).

По строке 145 ставят коэффициент Ки – для расчета налога в случае изменения кадастровой стоимости участка вследствие смены вида разрешенного использования земли, его категории и/или площади (п. 5.17 Правил).

Также см. «Расчет земельного налога за неполный год и заполнение декларации».

Пример 1

Ситуация

Кадастровая стоимость земельного участка на 01.01.2018 составляет 5 000 000 рублей. Право собственности на него зарегистрировано 12.03.2018. Сведения, которые стали основанием для определения кадастровой стоимости вследствие изменения вида разрешенного использования, внесены в ЕГРН 10.11.2018. Измененная кадастровая стоимость в результате смены разрешенного использования составила 3 000 000 рублей. Установленная налоговая ставка – 0,3%.

Решение

Исходя из условий, коэффициент Кв = 10 мес. : 12 мес. = 0,8333.

Что и как заполнять в декларации по земельному налогу:

| Реквизит декларации | Что указывать |

| Первый Раздел 2, строка 050 | Кадастровая стоимость по состоянию на 01.01.2018 с учётом коэффициента Ки:

8 мес. : 10 мес. = 0,8000. |

| Второй Раздел 2, строка 050 | Кадастровая стоимость, измененная в текущем налоговом периоде вследствие смены разрешенного использования с учетом Ки:

2 мес. : 10 мес. = 0,2000. |

Сумму исчисленного налога вычисляют так:

| По первому Разделу 2 | По второму Разделу 2 |

| Произведение кадастровой стоимости на 01.01.2018 (5 млн руб.), налоговой ставки (0,3%), коэффициента Кв (0,8333), коэффициента Ки (0,8000), делённое на 100 | Произведение измененной кадастровой стоимости (3 млн руб.), налоговой ставки (0,3%), коэффициента Кв (0,8333), коэффициента Ки (0,2000), деленное на 100 |

В итоге, сумма исчисленного налога будет такой:

| По первому Разделу 2 | По второму Разделу 2 |

| (5 000 000 руб. × 0,3% × 0,8333 × 0,8000) : 100 = 10 000 руб. | (3 000 000 руб. × 0,3% × 0,8333 × 0,2000) : 100 = 1500 руб. |

Пример 2

Ситуация

Кадастровая стоимость земельного участка на 01.01.2018 – 10 000 000 рублей. Сведения, ставшие основанием для определения кадастровой стоимости вследствие смены вида разрешенного использования, внесены в ЕГРН 17.02.2018. Дата прекращения права собственности – 11.09.2018. Измененная кадастровая стоимость в результате смены разрешенного использования земельного участка составила 8 000 000 руб. Налоговая ставка – 1,5%.

Решение

Исходя из условий примера, Кв равен:

8 мес. : 12 мес. = 0,6666.

Что и как внести в декларацию по земельному налогу:

| Реквизит декларации | Что указывать |

| Первый Раздел 2, строка 050 | Кадастровая стоимость по состоянию на 01.01.2018 с учётом коэффициента Ки:

2 мес. : 8 мес. = 0,2500. |

| Второй Раздел 2, строка 050 | Кадастровая стоимость, измененная в текущем налоговом периоде вследствие смены разрешенного использования с учетом Ки:

6 мес. : 8 мес. = 0,7500. |

Сумму исчисленного налога рассчитываем так:

| По первому Разделу 2 | По второму Разделу 2 |

| Произведение кадастровой стоимости на 01.01.2018 (10 млн руб.), налоговой ставки (1,5%), коэффициента Кв (0,6666), коэффициента Ки (0,2500), делённое на 100 | Произведение измененной кадастровой стоимости (8 млн руб.), налоговой ставки (1,5%), коэффициента Кв (0,6666), коэффициента Ки (0,7500), деленное на 100 |

Итоговая величина налога такова:

| По первому Разделу 2 | По второму Разделу 2 |

| (10 000 000 руб. × 1,5% × 0,8333 × 0,6666) : 100 = 24 998 руб. | (8 000 000 руб. × 1,5% × 0,6666 × 0,7500) : 100 = 59 994 руб. |

Также см. «Земельный налог в 2018 году».